一、非公平关联交易产生的制度根源:上市公司股权结构失衡

我国大多数上市公司是由国有企业改制而成,国有企业独家发起或作为主要的发起人,向社会公众募集股份并实现上市。按照《证券法》的规定,企业改制过程中国有净资产的折股比例不得低于65%,所以上市公司的股权结构以国家股和法人股等非流通股为主,尤以国家股比重最大。国家股的不流通导致国家股股东不能通过二级市场的股权交易获得资本利得,在自利思想的左右下,控股股东产生了通过非公平关联方交易从上市公司转移利益的动机,而绝对控股又为这种动机的实现提供了可能性[101]。

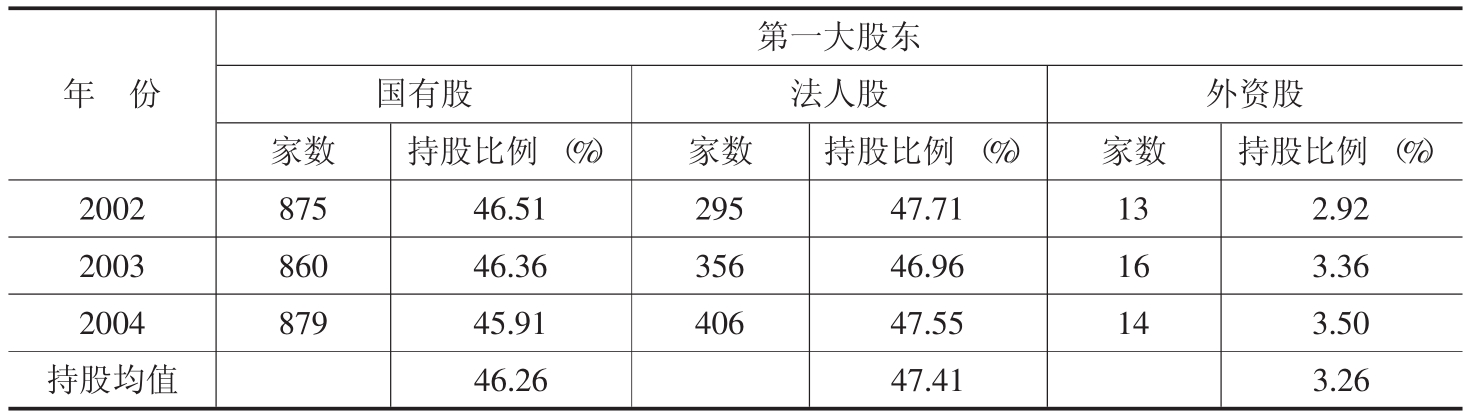

国有上市公司股权结构的畸形表现在国有股权的高度集中和国有股“一股独大”。据统计,截至2002年,深、沪两市上市公司前十大股东持股数占总股本的66%,其中国有或国有控股企业以及政府机构持股数占总股本的46.51%,国有股所占比例居绝对统治地位。至2004年底,深、沪两市上市公司国有股所占比例已经下降,达45.91%,具体见表3-1,但仍是绝对控股地位。由于国有股和法人股都不能上市流通,这种畸形的股权结构便固定化了。股权结构是公司治理结构的基础,它对于公司治理结构的控制权方式、运作方式乃至效率等都有重要影响。国有股“一股独大”导致许多上市公司的董事会和经理层基本上都由原企业的管理人员组成,从而形成了国家行政干预下的“内部人控制”局面。根据深交所上市公司治理状况调查分析报告显示的结果:在我国上市公司现有董事会组成中,由第一大股东提名的董事人数达到董事会成员的87%,来自第一大股东的董事人数达到董事会成员的50%[102]。

表3-1 2002~2004年我国上市公司股权结构基本情况

注:数据来源于深圳证券信息有限公司公布的统计结果。

可见,我国上市公司控制权结构具有向控股股东高度集中的特征。在大股东具有超强控制权的股权结构中,典型的治理问题将表现为大股东和中小股东之间的利益冲突。此时,大股东能够利用控制权为自己谋取私利,即超过他们所持股份的现金流权利的额外收益,而这一额外收益恰恰是大股东通过非公平关联交易途径对其他股东实施权益侵占所获得的。

由此看出,因国有企业改制不彻底的上市公司,不少行业主管部门改为控股公司,成为持国有股的多数股股东,其行政色彩的影响力仍然深厚。国有控股大股东的经营方式及利益取向左右着上市公司的关联交易,倾斜于为大股东及其关联人服务。上市公司国有股东的“缺位”使公司内部人对关联交易安排具有影响力。加上中小投资者持股分散化,使上市公司内部人控制现象变得相当突出,关联交易能否保持公平也更多地受制于内部人。但由于内部人利益取向一般同中小股东利益取向不一致甚至完全相背离,特别是在内部人正当收入不尽如人意、权力缺乏约束的情况下,往往会促使其在关联交易过程中为了自身利益而背叛“公平性”原则。此外,在不合理的股权结构下,中小股东也存在搭便车心理,不能对大股东通过非公平关联交易从上市公司转移利益的行为形成有效制约。而上市公司股权结构的失衡和“一股一票”投票制度的安排,也为不公平关联交易创造了先天条件,为大股东侵占中小股东的利益披上了“合法”的外衣。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。