并购过程和步骤

“龙合而成体,散而成章,乘云气而养乎阴阳。”

——中国圣贤:庄子

● 分析业务需求

● 觅得并购目标

● 进行接触、洽谈、撰写意向书

● 尽职调查

● 融资

● 整合

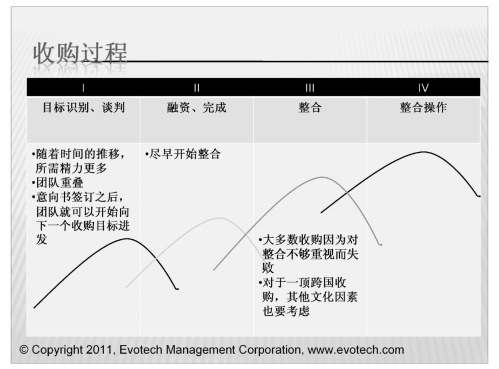

一个成功的并购交易的重要步骤如图7-1所示,它们是相互关联、相互衔接、相互递进的过程。

图7-1

从识别到整合,一个成功的并购交易要经过六个步骤。

分析业务需求

(1)企业是否需要此类成长?

(2)比较有机成长和通过并购行动而成长的利弊。

(3)考虑到对公司以后的发展,权衡并购还是被并购的利弊。这是迈出并购的重要一步,应该与律师、会计师及其他专业顾问讨论后行事。

(4)并购活动通常需要较长的时间,取决于各项交易的复杂性和涉及的市场。

(5)公司与另一家公司合并的成本也应加以考虑。专业费用将支付给会计师、律师、金融专业人士等。总费用将取决于几个因素,包括但不限于专业人士所花费的时间和交易规模大小。

(6)任何寻求并购的公司都需要认识到,开放和直接的沟通能够使并购这个复杂的过程变得更加简便,从而节省时间和降低成本,不寻求专业人士的协助通常会导致大量的时间浪费,从而支付额外的费用。

觅得并购目标

(1)并购目标将为公司带来什么样的好处?

(2)预计的成本是否会大于收益?

(3)并购的目标公司可以分成几种类型,为并购方提供不同的优势。

(4)有的企业为寻求协同作用,而并购竞争对手以增加规模和范围。这种类型的并购可以减少竞争对手的数量,显著增加自己所占的市场份额,而且合并后的问题最少。

(5)有些公司寻找上游或下游的成长空间。需要削减成本的公司可能会试图购买上游公司,例如其供应商。相反,也有公司可能试图购买下游公司,从而可以通过下游公司直接向消费者供应产品。

(6)一些公司希望买进一个能够为其创造出强大现金流和额外资产的公司。

(7)每一种并购目标对双方的利益均取决于收购方的需要。

进行接触、洽谈、撰写意向书

(1)要有明确的并购目标计划。

(2)请专家团队帮助与你的并购目标进行接触,拟订出谈判最佳的并购条件。

(3)洽谈后,要及时撰写意向书。

尽职调查

(1)是否有交易中一些尚未透露的信息能够加速交易的进展?

(2)如何找到协同效应?

(3)尽职调查期间活动非常繁多,并购双方的顾问都会确认所给材料是否真实。每个顾问将通过各自领域的尽职调查过程来确保所有的信息都准确。要注意任何悬而未决的问题或不一致可能会导致交易延迟完成。这种不一致会导致双方拖延时间和浪费金钱。交易上的任何拖延都会导致双方牺牲更多的时间和成本。任何信息上的不一致都会破坏交易双方的关系。

案例

海尔集团放弃并购美泰公司

海尔集团在收购美泰公司时,聘请了贝恩投资公司及黑石公司(Blackstone)一起来做。在进行了一周的尽职调查后,发现了之前无法确认的问题。当时这个并购案是海尔集团和惠而浦公司共同竞标,惠而浦公司出价14美元/股,海尔集团出价16美元/股。由于尽职调查发现美泰公司的成本结构有一定问题:一是美泰公司员工的人工成本很高,与海尔集团在中国的人工成本相比高了很多,差不多高出了20倍;二是美泰公司的供应链管理也不够完善,海尔集团和顾问公司三方认为出16美元/股的价钱不值得,便决定放弃了此次并购的竞标。

融 资

(1)是否有能力承受此次并购交易?

(2)应该考虑什么类型的融资?股本还是债务?

(3)请专家团队帮助准备目标公司的财务模型和估值,并使用投资者网络来帮助为并购融资。

整 合

(1)在整合上应该花费多少资金?

(2)在整合阶段继续与专业顾问公司合作相当重要,以帮助公司顺利过渡,直到公司能够走上顺利运行的轨道。

案例

CSP并购之路

CSP是一家专门从事目标市场化学品生产的公司。它被一家美国的家族企业以1 400万美元的价格收购。在这笔交易发生的时候,CSP有2 500万美元的销售额。同时,它也是一家在行业中处于领先地位的企业,它的产品涵盖水去氟化和蚀刻电脑芯片中的化学添加剂。CSP有四个针对不同市场的产品,在这些市场中,它的产品都处于领先的地位。虽然这些市场不大,但是它的市场份额却非常稳定而且品牌的认知度也很高。这家公司有两个主要的特点:一是公司始终有稳定的现金流;二是公司有经验丰富的管理团队和职员。虽然这项收购是以资产购买为主的,但是收购后母公司仍然保留了大多数的客户。

这项交易的特点有:

(1)合约中规定了一个700万美元的回购条款。

(2)条款中有一项100万美元的由公司最大供货方提供的贷款,这个贷款还规定了100%债转股。

(3)在收购条款中还增加一个条款:在90天内可以从供应商那里得到600万美元的运营资本。

这些购买条款很好地帮助了买方和主要供货商建立起长期的稳固的工作关系。回购条款很好地保护了收购方的利益。收购方还很好地运用了CSP的资产和现金流去收购其他的合并对象。那些合并使得CSP达到经济规模化,同时很好地减少了营运成本,增加了公司的毛利。

在收购了CSP之后,从收购方那里被派遣过来的新的管理团队将CSP的销售额从2 500万美元增加到4 000万美元。这使得卖方回购条款可以用银行融资的渠道来偿还。最终这家公司以2 500万美元的价格被卖给一家更大的国际化学品生产制造公司,为收购方创造了1 100万美元的净利润。公司的其他部门在经营了一段时间之后也被以很高的价格卖给了其他的收购者。这是一个非常经典的成功收购案例。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。