一、契税纳税人——权属的承受人

契税的纳税人,是指在我国境内承受(受让、购买、受赠、交换等)“土地、房屋权属”的单位和个人。

【2013年真题·单选题】根据契税法律制度的规定,下列各项中不属于契税纳税人的是( )。

A.出售房屋的个人

B.受赠土地使用权的企业

C.购买房屋的个人

D.受让土地使用权的企业

【答案】A

【解析】本题考核契税的纳税人。契税由权属的承受人缴纳。这里所说的“承受”,是指以受让、购买、受赠、交换等方式取得土地、房屋权属的行为。选项A属于出售方,不属于契税的纳税人。

二、契税征税范围

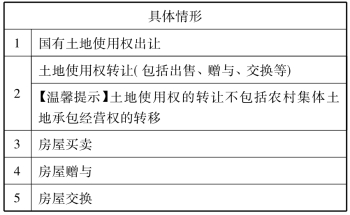

契税以在我国境内转移土地、房屋权属的行为作为征税对象。土地、房屋权属未发生转移的,不征收契税。契税的征税范围具体包括:

【温馨提示】契税的征税范围。

【温馨提示】土地、房屋典当、继承、分拆(分割)、抵押以及出租等行为,不属于契税的征税范围。

【典型例题·多选题】根据契税法律制度的规定,下列各项中,不属于契税纳税人的是( )。

A.继承房屋的个人 B.抵押房屋的个人

C.典当房屋的个人 D.出租房屋的个人

【233网校答案】ABCD

【233网校答案解析】本题考核契税纳税人认定。在我国境内“承受”土地、房屋权属转移的单位和个人,为契税的纳税人。土地、房屋典当、继承、分拆(分割)、抵押以及出租等行为,不属于契税的征税范围。

三、契税税率

契税采取比例税率,并实行3%~5%的幅度税率。具体税率由各省、自治区、直辖市人民政府在幅度税率范围内自行决定。

四、契税计税依据

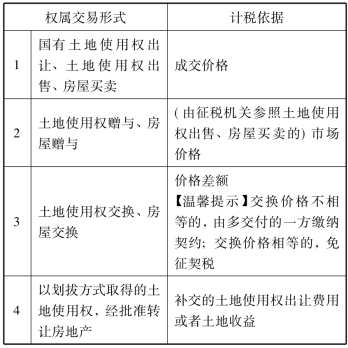

【2011年真题·多选题】根据契税法律制度的规定,下列各项中以成交价格作为契税计税依据的有( )。

A.房屋买卖 B.土地使用权交换

C.房屋赠与 D.土地使用权转让

【答案】AD

【解析】本题考核契税的计税依据。国有土地使用权出让、土地使用权出售、房屋买卖,以成交价格作为计税依据,因此选项AD正确;土地使用权赠与、房屋赠与,由征收机关参照土地使用权出售、房屋买卖的市场价格核定;土地使用权交换、房屋交换,以交换土地使用权、房屋的价格差额为计税依据。

【2012年真题·多选题】关于契税计税依据的下列表述中,符合法律制度规定的有( )。

A.受让国有土地使用权的,以成交价格为计税依据

B.受赠房屋的,由征收机关参照房屋买卖的市场价格规定计税依据

C.购入土地使用权的,以评估价格为计税依据

D.交换土地使用权的,以交换土地使用权的价格差额为计税依据

【答案】ABD

【解析】本题考核契税的计税依据。根据规定,国有土地使用权出让、土地使用权出售,以成交价格作为计税依据,因此选项C的说法错误。

五、契税应纳税额的计算

应纳契税=计税依据×税率

【2011年真题·单选题】周某向谢某借款80万元,后因谢某急需资金,周某以一套价值90万元的房产抵偿所欠谢某债务,谢某取得该房产产权的同时支付周某差价款10万元。已知契税税率为3%。关于此次房屋交易缴纳契税的下列表述中,正确的是( )。

A.周某应缴纳契税3万元

B.周某应缴纳契税2.4万元

C.谢某应缴纳契税2.7万元

D.谢某应缴纳契税0.3万元

【答案】C

【解析】本题考核契税的计算。房屋权属抵债属于转让房屋权属,应视同房屋买卖缴纳契税。契税的纳税人,是指在我国境内“承受”土地、房屋权属转移的单位和个人,本题中承受房屋权属转移的为谢某,因此选项A、B不正确;应纳税额=90×3%=2.7(万元),选项C正确。

【2012年真题·单选题】甲公司于2012年9月向乙公司购买一处闲置厂房,合同注明的土地使用权价款2000万元,厂房及地上附着物价款500万元。已知当地规定的契税税率为3%,甲公司应缴纳的契税税额为( )万元。

A.15 B.45

C.60 D.75

【答案】D

【解析】本题考核契税的计算。房屋买卖的,以成交价格为计税依据,成交价格中包括土地、房屋权属的转移合同确定的价格。应缴纳契税=(2000+500)× 3%=75(万元)。

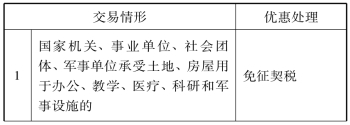

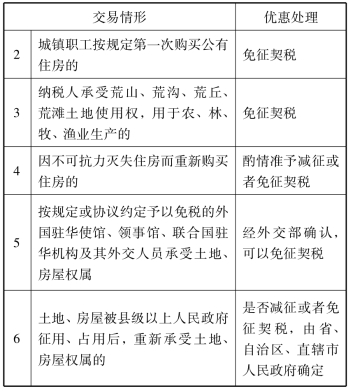

六、契税税收优惠

续上表

【温馨提示】经批准减征、免征契税的纳税人,改变有关土地、房屋的用途的,就不再属于减征、免征契税范围,并且应当补缴已经减征、免征的税款。

七、契税征收管理

(一)纳税义务发生时间

契税的纳税环节是纳税人签订土地、房屋权属转移合同的当天,或者纳税人取得其他具有土地、房屋权属转移合同性质凭证的当天。

(二)纳税地点

契税实行属地征收管理。纳税人发生契税纳税义务时,应向土地、房屋所在地的税务征收机关申报纳税。

(三)纳税期限

纳税人应当自纳税义务发生之日起10日内,向土地、房屋所在地的税收征收机关办理纳税申报,并在税收征收机关核定的期限内缴纳税款。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。