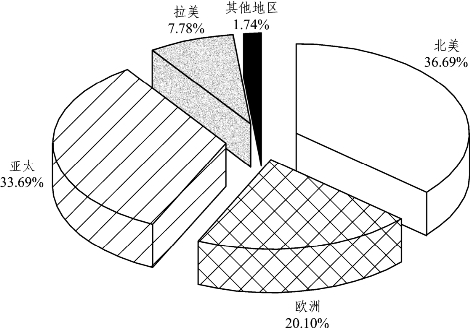

(一)总体运行态势

根据美国期货业协会对全球84家交易所统计的成交量数据,2013年北美地区成交量达到79.4亿手,同比增长9.9%,是2013年几个主要统计地区中唯一实现成交量正增长的区域;相比之下,亚太、欧洲以及拉美等地区的场内衍生品成交量均出现了小幅下滑。2013年,北美地区成交量在全球占比也提高至36.69%,超过亚太地区,重夺领先位置;亚太地区则以72.9亿手的成交量紧随其后,在全球市场占比33.69%。

值得注意的是,韩国交易所(Korea Exchange,KRX)上市的Kospi 200指数期权合约仍是影响亚太地区成交量变动的重要原因。自2012年3月开始,期权合约的指数乘数增加至原来的5倍,同时韩国监管机构有意在各类股票衍生品市场打击散户投机的热度,因此,2013年,Kospi 200指数期权成交量仅为5.8亿手,同比减少65.15%。若剔除这一合约成交量的影响,2013年亚太地区其他合约的总成交量非但没有下降,反而同比大幅上涨12.8%,而全球成交量增长比率也从2.1%提高至7.4%。

表1.1 2011—2013年全球期货与其他场内衍生品成交地域比较

注:地域分布按交易所注册地划分;其他地区包括迪拜、以色列、南非以及土耳其。

数据来源:美国期货业协会(FIA)。

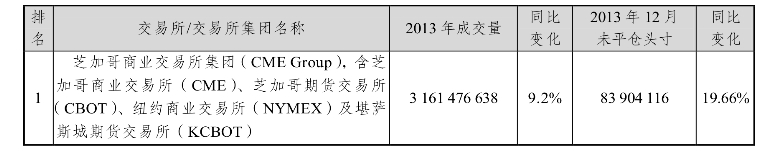

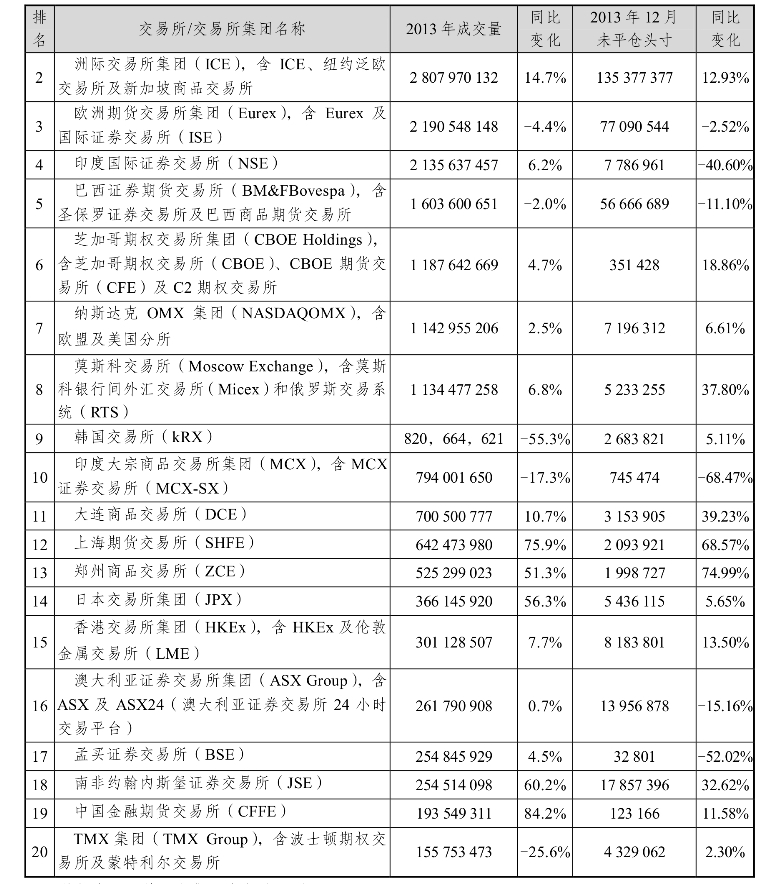

过去几年中,全球交易所间的兼并收购不断进行,各交易所呈现抱团联合竞争的态势,在全球期货与其他场内衍生品成交量排名前20位的交易所/交易所集团中,超过一半是通过组建交易所集团的方式进行竞争,而前10名中更是有8名均是由交易所集团占据。2013年也延续了过去几年的兼并收购趋势,对全球交易所/交易所集团成交量排名产生了一定的影响。

图1.5 2013年全球期货及其他衍生品成交量地域分布

数据来源:美国期货业协会(FIA)。

其中最令人瞩目的一宗并购案是,洲际交易所(Intercontinental Exchange)对纽约泛欧交易所(NYSE-Euronext)的收购,交易于2013年11月13日完成,此举进一步扩大了洲际交易所的服务版图。并购后组建的洲际交易所集团2013年成交量达到28.08亿手,成为全球第二大交易所/交易所集团,仅次于芝加哥商业交易所集团。

纽约泛欧交易所旗下的伦敦国际金融期货交易所(The London International Financial Futures and Options Exchange,LIFFO)在欧洲市场占据十分重要的地位。根据2013年美国期货业协会的统计数据,该交易所欧洲分所成交量占欧洲成交总量21.6%,而洲际交易所成交量在欧洲占比为7.3%,并购一举增加了其在欧洲市场的份额至28.9%,仅次于欧洲市场最大的交易所欧洲期货交易所。此外,LIFFO持有发行MSCI股指衍生产品的牌照,并将发行LIBOR相关衍生品,因此这对洲际交易所完善产品结构也有一定的作用。

日本交易所集团整合了原来的大阪证券交易所与东京证券交易所,2013年成交量在全球场内衍生品交易所/交易所集团排名中位列第14。此外,紧随其后的香港交易所也在并购伦敦金属交易所后成交量排名跃升至第15。

中国内地的三大商品交易所:大连商品交易所、上海期货交易所和郑州商品交易所在2013年全球交易所期货及其他场内衍生品总成交量排名中分列第11、12、13位;中国金融期货交易所以其唯一的一个上市品种沪深300指数期货,延续去年的高速增长,录得1.94亿手的成交量,同比增长84.22%,是全球成交量排名前20位榜单中增长幅度最大的交易所,如表1.2所示。

表1.2 2013年全球期货与其他场内衍生品成交量前20位交易所

续表

数据来源:美国期货业协会(FIA)。

(二)美国期货市场

目前,美国期货市场的交易品种最多、市场规模最大,位居世界前列的期货交易所主要是:

(1)芝加哥期货交易所(CBOT)。该交易所成立于1848年,是历史最长的期货交易所,也是最早上市交易农产品和利率期货的交易所。其交易品种主要有玉米、小麦、大豆及大豆制品,美国政府的中长期国债、股票指数、黄金和白银等期货,以及农产品、金融、金属的期权。

(2)芝加哥商业交易所(CME)。该交易所的前身是农产品交易所,由一批农产品经销商于1874年创建,1919年改组为目前的芝加哥商业交易所,是世界最主要的畜产品期货交易中心。1972年,国际货币市场分部(IMM)组建并最先上市交易外汇期货,成为世界最早开展期货交易的交易所;1982年组建指数和期权市场分部,著名的标准普尔500种股票指数(S&P500)期货和期权在该市场交易。芝加哥商业交易所的交易品种主要有活牛、木材、化工产品、外汇、股票指数等。

(3)纽约商业交易所(NYMEX)。该交易所成立于1872年,主要交易品种有原油、汽油、取暖油、天然气、铂、黄金、铜等,是世界最主要的能源和黄金期货交易所之一。

(4)堪萨斯域期货交易所(KCBOT)。该交易所成立于1856年,是世界最主要的硬红冬小麦(面包用主要原料)交易所之一,也是率先上市交易股票指数期货的交易所。

(三)英国期货市场

英国的有色金属期货交易,在世界期货发展史上占有举足轻重的地位。英国的期货交易所主要集中在伦敦。伦敦金属交易所(LME)、伦敦国际金融交易所(LIFFE)和伦敦国际石油交易所(IPE)共同确立了伦敦国际期货交易中心的地位。

(1)伦敦金属交易所。该交易所成立于1876年,1987年进行了公司制改组。就金属期货而言,是开展历史最早、品种最多、制度和配套设施最完善的交易所。该交易所的国际化程度高,外国公司、与外国公司合资的公司在会员中占有很大比重。其交易品种主要有铜、铝、铅、锌、镍、银的期货和期权,以及LMEX指数的期货和期权等。

(2)伦敦国际金融交易所。该交易所成立于1982年,是欧洲最早建立的金融期货交易所,也是世界最大的金融期货交易所之一。开始时交易限于7个金融期货品种,1985年引入期权交易,1992年与伦敦期权交易所合并,1996年合并伦敦商品交易所,引入农林产品期货交易,1999年改制为公众持股公司,2002年与欧洲联合交易所(EURONEXT)合并,成为欧洲联合交易所集团的下属公司。其交易品种主要有欧元利率、英镑利率、欧洲美元利率,英镑、瑞士法郎、日元,金融时报股票价格指数及70种股票期权等期货和期权合约,其中欧元利率期货的成交量最大。

(3)伦敦国际石油交易所。该交易所成立于1980年,是英国期货市场的后起之秀,其主要交易品种为石油和天然气的期货和期权,2001年3月开始上市交易电力期货合约,2001年7月成为洲际交易所(ICE)的全资子公司。目前,伦敦国际石油交易所已发展成为欧洲最大的能源期货市场。

(四)欧元区期货市场

20世纪90年代后期,交易所间联网、合并的浪潮席卷全球,欧洲各国的交易所经过战略整合,形成了两家跨国界的以证券现货和期货、期权为主要交易品种的交易所联盟——欧洲交易所(EUREX)和欧洲联合交易所(EURONEXT)。

1998年9月,德国法兰克福期货交易所(DTB)与瑞士期权和金融期货交易所(SOFFEX)合并为欧洲交易所。与此同时,法国、荷兰、比利时三国也分别完成了本国证券与期货交易所的合并,并于2000年9月最终合并为欧洲联合交易所这一综合性交易所。欧洲交易所和欧洲联合交易所都是世界主要的衍生品交易所。欧洲交易所的3个月美元期货、欧洲联合交易所的股票期权和股票指数期权的交易都取得了极大的成功。

(五)亚洲国家期货市场

日本是世界上建立期货市场较早的国家。20世纪90年代以来,通过一系列整合,日本的期货交易所从十多家减少到七家,其中国际影响较大的是东京工业品交易所(TOCOM)和东京谷物交易所(TGE)。日本的期货交易所只接纳公司会员,这与美国不同。东京工业品交易所成立于1951年,是日本唯一的综合商品交易所。该交易所以贵金属交易为中心,上市品种有黄金、白金、银、钯、棉纱、毛线等。20世纪90年代后期上市交易石油期货,巩固了其日本第一大商品交易所的地位。东京谷物交易所成立于1952年,1985年以前一直是日本第一大商品交易所,上市品种有大豆、小豆、白豆、马铃薯粉等。

韩国股票交易所(KSE)在1996年5月推出KOSPI股票指数期货,1997年10月推出该指数的期权。此后,成交量大幅度增加,特别是KOSPI200指数期权合约的成交量和成交额目前位居世界第一。KOSPI200指数期货和期权成功的关键是合约设计合理,合约金额较小,期权合约金额较之期货更小。另外,韩国互联网的普及和网上交易的低成本,推动了个人投资者的积极参与,在KOSP1200指数期权成交量中个人投资者占60%。基于KOSPI200指数期货和期权,韩国交易所(KRX)由韩国股票交易所、韩国期货交易所(KOFEX)和韩国创业板市场(KOSDAQ)合并而成,目前是全球成交量最大的衍生品交易所。

新加坡国际金融期货交易所(SIMEX)的期货品种具有典型的离岸金融衍生品的特征,例如日经225指数期货、MSCI台湾指数期货、3个月欧洲美元期货等。1984年,新加坡国际金融期货交易所与芝加哥商业交易所通过联网建立起相互对冲机制,扩大了交易品种。1999年,新加坡国际金融期货交易所与新加坡证券交易所(SES)合并为新加坡交易所有限公司(SGX),成交量不断扩大。发展离岸金融衍生品和走联合之路,有力地巩固了新加坡国际金融中心的地位。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。