改革开放以来,国内期货市场作为新生事物历经了20多年的发展,从无到有,从小到大,从无序逐步走向有序。随着中国加入世界贸易组织(WTO),国内期货市场也在逐渐融入世界期货市场。国内期货市场的发展过程可以划分为三个阶段:起步探索阶段(1990—1993年)、治理整顿阶段(1993—2000年)和规范发展阶段(2000年至今)。

(一)建立期货市场的背景

1978年,中国经济体制改革的序幕徐徐拉开。随着家庭联产承包责任制在全国农村的推广,农业生产力很快恢复并得到很大发展。同时,价格改革从农产品开始起步,国家逐步放开对农产品流通和农产品价格实行多年的管制,并实行价格双轨制,除计划订购之外,可以议购议销,市场调节的范围不断扩大。随着改革的深化,农产品价格出现较大的波动,农产品价格的大升大降使农业生产出现大起大落,价格上涨与卖粮难问题此消彼长,政府用于农产品补贴的财政负担日益加重。

如何既推进改革又保持经济的平稳运行?能否通过运用市场机制,既可以提供指导未来生产经营活动的有效价格信号,又可以防范价格频繁波动带来的风险?面对上述一系列现实状况和问题,一批学者开始思考并提出建立农产品期货市场的设想。1988年年初,国务院发展研究中心、国家体改委、商业部等部门根据中央领导的指示,组织力量开始进行期货市场研究,并成立了期货市场研究小组,考察期货市场的历史和现状,积累有关期货市场的理论知识。在1988年到1990年的近3年时间里,为中国建立期货市场做了先期的理论准备和可行性研究。

(二)起步探索阶段(1990—1993年)

1990年10月,郑州粮食批发市场正式成立。它以现货交易为基础,同时引入期货交易机制,标志着新中国商品期货市场的诞生。郑州粮食批发市场的积极作用和示范效应很快反映出来,全国各地纷纷仿效,积极创办期货交易所。例如,1991年6月深圳有色金属交易所成立,1992年5月上海金属交易所成立,1992年10月天津钢铁炉料交易市场成立。各地的期货交易所如雨后春笋般建立起来,至1993年年底,国内各类期货交易所达50多家,而此时国际上的期货交易所还不到100家。同时,期货经纪公司也相继创办。例如,1992年9月广东万通期货经纪公司成立,同年底中国国际期货经纪公司开业。至1993年年底,国内的期货经纪机构已近千家。

在各方利益的驱动下,中国期货市场呈现盲目无序发展的局面。一方面,重复建设造成期货交易所数量过多,这必然使上市品种重复设置,造成交易分散,期货市场发现价格的功能难以发挥;另一方面,过度投机、操纵市场、交易欺诈等行为扰乱了市场秩序,恶性事件频发,期货市场不仅难以发挥规避风险的功能,而且多次酿成系统风险。究其原因,问题主要在于:其一,人们缺乏相关实际经验且对期货市场缺乏深入研究,从而对期货市场的认识存在偏差;其二,缺乏统一监管导致监管不力,相关法规政策不完善而且滞后,致使市场规则不健全甚至缺失。这样的局面无疑违背了建立期货市场的初衷。针对这一情况,从1993年开始,政府有关部门对期货市场进行全面的治理整顿。

(三)治理整顿阶段(1993—2000年)

1993年1l月,国务院发布《关于制止期货市场盲目发展的通知》,提出了“规范起步、加强立法、一切经过试验和从严控制”的原则,这标志着第一轮治理整顿的开始。在治理整顿中,首当其冲的是对期货交易所的清理,15家交易所作为试点被保留下来。1998年8月,国务院发布《关于进一步整顿和规范期货市场的通知》,开始了第二轮治理整顿。

1996年9月,长春联交所被并入北京商品交易所。由此,中国的期货交易所由l5家变为14家。

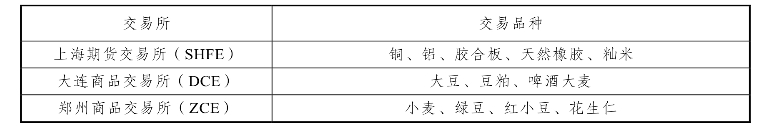

1999年,期货交易所数量再次精简合并为3家,分别是郑州商品交易所、大连商品交易所和上海期货交易所(见表1.3)。与缩减期货交易所同时进行的是,钢材、煤炭、食糖、粳米、菜籽油、国债、红小豆等一批期货品种先后被停止交易。1999年年底,期货品种由35个降至12个(详见表1.3),到2000年真正上市交易的品种只有6个。同时,对期货代理机构也得到了清理整顿。1995年年底,330家期货经纪公司经重新审核获发“期货经纪业务许可证”,期货代理机构的数量大大减少。1999年,期货经纪公司的准入门槛提高,最低注册资本金不得低于3 000万元人民币。

表1.3 1999年中国期货市场状况

为了规范期货市场行为,国务院及有关政府部门先后颁布了一系列法规,不断加大对期货市场的监管力度。1999年6月,国务院颁布《期货交易暂行条例》,与之配套的《期货交易所管理办法》《期货经纪公司管理办法》《期货经纪公司高级管理人员任职资格管理办法》和《期货从业人员资格管理办法》相继发布实施,这预示着中国期货市场将进入一个新的发展阶段。2000年12月,中国期货业协会成立,标志着中国期货行业自律组织的诞生,从而将新的自律机制引入监管体系。经过两轮清理整顿,中国期货市场盲目无序的混乱局面得以扭转,逐步走向规范有序。至此,中国期货市场开始步入平稳较快发展的轨道。

(四)稳步发展阶段(2000年至今)

21世纪以来,“稳步发展”成为中国期货市场的主旋律和鲜明主题。在这一新的发展阶段,期货市场的规范化程度继续提高,新的期货品种循序推出,期货交易量实现恢复性增长后连创新高,积累了服务产业及国民经济发展的初步经验,具备了在更高层次服务国民经济发展的能力。

中国期货市场走向法制化和规范化,构建了期货市场法规制度框架和风险防范化解机制,监管体制和法规体系不断完善。由中国证监会的行政监督管理、期货业协会的行业自律管理和期货交易所的自律管理构成的三级监管体制,对于形成和维护良好的期货市场秩序起到了积极作用。一系列法律法规的相继出台,夯实了中国期货市场的制度基础,为期货市场的健康发展提供了制度保障。

2003年5月,《最高人民法院关于审理期货纠纷案件若干问题的规定》通过,自2003年7月1日起施行。

2004年3月,中国证监会发布《期货经纪公司治理准则》。

2007年2月,国务院修订了《期货交易管理条例》,自2007年4月15日起施行。

2007年3月,中国证监会重新修订和发布《期货交易所管理办法》和《期货公司管理办法》,自2007年4月15日起施行。

2007年4月,《期货投资者保障基金管理暂行办法》公布,自2007年8月1日起施行。

2007年7月4日,中国证监会公布并施行《期货公司董事、监事和高级管理人员任职资格管理办法》和重新修订的《期货从业人员管理办法》。

2008年3月,中国证监会公布《期货公司首席风险官管理规定(试行)》,自2008年5月1日起施行。

2008年4月,中国期货业协会公布并施行《期货从业人员执业行为准则(修订)》。

在该阶段,中国期货保证金监控中心于2006年5月成立,中国金融期货交易所于2006年9月在上海挂牌成立,并于2010年4月适时推出了沪深300指数期货。作为期货保证金安全存管机构,保证金监控中心在有效降低保证金被挪用、保证期货交易资金安全以及维护投资者利益方面发挥了重要作用。金融期货交易所的成立和股票指数期货的推出,对于丰富金融产品、为投资者开辟更多的投资渠道,完善资本市场体系、发展资本市场功能,以及深化金融体制改革具有重要意义,同时也标志着中国期货市场进入了商品期货与金融期货共同发展的新阶段。

目前,国内期货交易所共有4家,分别是上海期货交易所、郑州商品交易所、大连商品交易所和中国金融期货交易所。截至2014年12月19日,玉米淀粉期货在大连商品交易所上市,国内上市交易的期货品种达到49个(见表1.4)。已上市的商品期货品种覆盖农产品、金属、能源和化工等诸多产业领域,形成了较为完备的商品期货品种体系。中国部分期货品种在国际市场上已经具有一定的影响力,其中在全球各类商品期货交易量排名中靠前的有螺纹钢、锌、铜、铝(金属期货),燃料油(能源化工期货),白糖、天然橡胶、豆粕、豆油、棕榈油、棉花、大豆、玉米(农产品期货)等。

表1.4 中国的期货交易所和期货品种

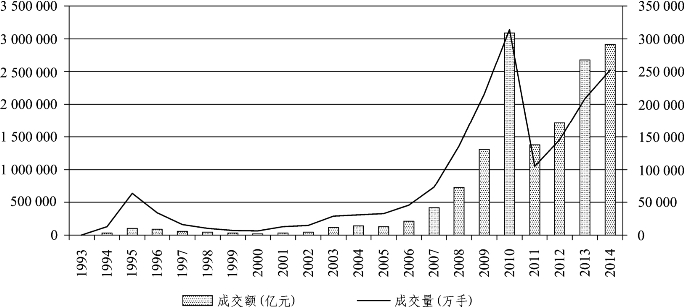

事实证明,伴随着现代市场经济体系的逐步完善和资本市场改革发展的不断深入,经过20多年的探索,中国期货市场逐步进入稳定健康发展、经济功能日益显现的良性轨道,实现了平稳较快发展,在服务国民经济和实体产业过程中发挥了日益重要的作用。市场成交量迅速增长,交易规模日益扩大,2009年中国期货市场成为世界最大的商品期货市场。上海期货交易所成交期货合约4.34亿张,居全球第10位;大连商品交易所成交期货合约4.16亿张,居全球第11位;郑州商品交易所成交期货合约2.27亿张,居全球第14位;台湾地区期货交易所成交期货和期权合约1.35亿张,居全球第18位;香港交易所成交期货和期权合约0.98亿张,居全球第20位。2010年全国期货市场交易规模达到峰值,全国1月—12月期货市场累计成交量为313 352.93万手,累计成交额为3 091 164.66亿元。2011年,在全球经济下行风险加剧及国内相关政策调控的背景下,期货市场成交量大幅下滑,期货市场进入低谷。2012年,中国期货市场从低迷中迅速复苏,全年总成交额171万亿元,之后逐年增长。截至2014年,全国期货市场累计成交量为250 581.87万手,累计成交额为2 919 866.59亿元,同比分别增长21.54%和9.16%。(见图1.6)。

图1.6 1993—2014年中国期货市场交易规模

数据来源:中国期货业协会。

在市场成交量迅速增长、交易规模日益扩大的背后,中国期货市场还存在诸多问题。其一,期货市场发展力量不均衡、投资主体结构不尽合理、市场投机较盛。过度投机会扭曲期货价格,影响期货市场规避风险和价格发现功能。此外,对机构投资者的准入限制依然存在。其二,期货市场监管有待加强,法规体系有待进一步充实和完善,特别是现有法规需要根据市场发展状况适时修订。其三,期货品种不够丰富、品种结构不够合理。期货品种虽有增加但还不能满足不同现货市场的避险需求。例如,原油期货欠缺,不能满足实体经济发展的客观要求;期权这一衍生金融产品尚未推出,基础金融产品的风险不能通过期货市场规避。其四,中国期货市场的国际化程度低,对其他国家和地区期货市场的影响力小,大部分商品期货的交易价格对国际商品定价的影响力小,在国际定价中难以形成与经济实力相匹配的话语权。总之,与国民经济发展提出的更高要求相比,期货市场仍然存在差距。中国期货市场正处于“从量的扩张向质的提升转变”的关键时期,发展中的问题要在中国期货市场继续稳步发展中解决。

由中国期货市场的发展历程可以发现,建立和发展期货市场是中国市场经济发展的客观要求;充分发挥期货市场规避风险和价格发现功能,对完善市场经济体制、改善金融市场结构、优化资源配置、服务国民经济发展、引导产业结构调整、稳定企业经营管理发挥着难以替代的重要作用。回顾历史,中国期货市场的发展坎坷曲折;审视当今,中国期货市场正逐步走向成熟;展望未来,中国期货市场必将成为与欧美期货市场并驾齐驱的又一个国际性期货交易中心。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。