三、走势规范的郑州棉花

棉花属于新品种,从基本面上说国内供需缺口约300万吨,主要进口美国棉花,所以要关注美国方面的情况和国内港口的现货价格。国内方面要密切关注现货动向和国家的棉花配额政策。在技术分析方面,棉花走势很标准,基本上是以0.618和0.382的黄金分割来运行。

实际案例(此案例为作者于2005年9月为某涉棉企业所做的期货投资报告中的一部分):

1.2005/2006年度棉花市场基本面分析——产量减少,需求增加,消费有所增长

(1) 2005/2006年度全球棉花产量。

①2005/2006年度全球棉花播种面积大幅减少。2005/ 2006年度棉花种植面积49500万亩,比2004/2005年度的52950万亩减少了3450万亩,减少幅度为6.52%。中、美两国种植减少的面积占全球的60%。另外,土耳其、澳大利亚和中非的棉花播种面积都出现了减少,巴西和中亚地区的种植面积有所增加。由于播种面积的减少,2005/2006年度的全球棉花产量也将会出现下降。

②全球棉花生长情况良好。美国的棉花生长情况稍差于往年,据美国农业部9月12日公布的农作物生长进度显示,美国15个主要产棉州9%的棉花已经收获。截至9月11日,15个主要产棉州43%的棉花已经吐絮,较上周增加了13%,比上年同期减少1%,较前5年同期平均值少9%;有9%的棉花已经采摘,比去年增加了2%,与前5年平均值相当;生长状况达到优级的为15%,较前一周增加1%,较上年同期减少6%,良好为50%,一般为23%,差为9%,较差为3%。总体来说,美棉生长情况良好,产量预期不断提高,但在种植面积减少的情况下,总产量低于上年。

中国各棉花主产区的棉花生长情况良好,部分地区的新棉已经开始采摘上市。棉花的单产有望提高,部分地区的棉花受到了冰雹、台风等自然灾害的影响,随着采摘期的到来,各产棉区也进入了雨季,天气将是未来最大的影响因素。在种植面积减少10.42%的情况下,本年度中国的棉花产量将减少10%左右。

印度前段时间受到了干旱的天气影响,近期有所缓解,目前棉花生长情况良好,除了安德拉邦依旧干旱以外,其他地区天气情况稳定,棉花长势喜人,部分地区开始种植转基因棉,单产提高,产量预期也逐渐提高。

巴基斯坦产棉区近期天气状况良好,以干燥炎热为主,新棉生长进度稳定。早植地区的新棉采摘已经开始,轧花厂的加工工作也陆续开始。已加工出来部分棉花的质量与去年相比稍差,特别是纤维长度,但是以后的质量应该有所提高。部分地区受到了洪水的影响,预计产量略低于去年。

中亚地区的高温天气使棉花长势良好,虽然在播种时候遭遇低温天气,但对产量影响并不大,目前仍不确定的因素是病虫害是否会对该地区的棉花生长造成威胁。

其他地区的棉花生长情况也都不错,单产呈增加趋势。

③棉花产量总体下降。2005/2006年度由于棉花种植面积的减少,预计棉花产量将会减少。预计2005/2006年度棉花产量在2350万~2400万吨之间。根据美国农业部和USDA对2005/2006年度的产量预测来看,全球除巴西棉花主产区外产量都出现了不同程度的减少,中国、美国、土耳其减少的幅度比较大。南半球的巴西、澳大利亚和西非法郎区新年度的播种工作还未开始,未来棉花价格会对这些国家的棉花播种造成比较大的影响。根据USDA9月12日公布的新一期预测报告,与8月相比,预测棉花产量增加37.9万吨,但是对于中国的棉花产量预测却下调了近11万吨。国际棉花咨询委员会秘书处(ICAC)表示,2005/2006年度世界棉花产量将会达到2440万吨,低于2004/2005年度的2620万吨纪录水平,仍是历史第二纪录。

④产量预期不断提高。

(2) 2005/2006年度棉花期初库存。

由于2005年中国和欧盟、美国之间的纺织品贸易摩擦,给棉花市场带来了很多不确定因素,影响了棉花需求。在中国纺织品受限的情况下,2005/2006年度的期初库存逐渐增加,其中,美国和印度库存增加幅度较大,中国的库存保持减少的态势。不过,由于原油价格居高不下,对棉花需求起到了拉动作用,库存增加较为缓和。2005/2006年度棉花总供给约在3500万吨。

(3) 2005/2006年度棉花消费量。

由于全球经济依旧保持强劲的增长,2005/2006年度棉花消费量仍将增长。亚洲国家对于纺织品消费需求的上升也推动了世界棉花的消费。石油价格长期高居不下,使棉花替代化纤消费的优势凸显,也增加了对棉花的需求。中国在贸易摩擦的困扰下,增速减缓。在中国纺织品受限的情况下,印度、巴基斯坦及中美洲国家有望提高纺织品出口,尤其是中美洲国家与美国签订了《中美洲纺织品协定》之后,对棉花的需求也将上升。

(4) 2005/2006年度国内棉花需求情况。

①纺织行业产能仍将继续增长。尽管最近以来中国与欧美的纺织品摩擦对国内的纺织行业造成了不小的冲击,但是随着全球配额制度的取消,我国的纺织行业仍将处于增长阶段。

棉布生产方面,据统计局资料,截至2005年7月,该年度(2004年9月至2005年7月)中国棉布产量累计为163.65亿米,较2004年同期增加33.39亿米,同比增长25.63%。2005年1月至2006年3月,累计产量为107.87亿米,较2004年同期增加26.09亿米,同比增长约31.9%。棉纱生产方面,截至2005年7月,该年度(2004年9月至2005年7月)我国纱产量累计为1144.75万吨,同比增长约25.5%。2005年1月至2006年3月,我国累计纺纱量达到745.6万吨,与2004年同比增长约26%。

由此可以看出,我国的纺织工业一直处于产能高速扩张的过程中,产能增长幅度较大。造成这种现象的原因:首先,世界及中国经济的高速增长,拉动了纺织品行业的投资;其次,我国劳动力的低成本也吸引了全球劳动密集型产业向国内迁移;最后,国内的纺织行业盲目扩张也导致产能急剧增加。预计本年度中国对棉花的需求将达到892.7万吨。

②欧美贸易摩擦对我国服装纺织行业的影响。2005年5月以来,欧盟、美国等纷纷对进口我国的服装设限,对我国纺织业造成了不利的影响。从实际构成来看,我国纺织品的主要市场还是在国内,纺织品贸易摩擦对我国的纺织行业的影响有限。

但是,由于我国纺织企业对于解除配额后太过乐观,遭遇突然的限制措施后,我国的服装行业还是受到了不小的影响,特别是在心理方面。

另外,我国至今还未与美国达成相关协议,而美国对我国纺织品的设限范围也由最初的4种逐渐扩大到19种产品。2005年1~4月,这19种产品中国对美国的出口总额为25.11亿美元,占同期中国输美纺织品服装总额的39.66%。受限范围不断扩大的趋势也影响了服装生产商的心理,有的不太敢接订单,采取了观望态度。从实际影响来看,由于2005年上半年中国服装出口过于集中,遭到设限后,2005年下半年受到的影响比较大,我国对外出口将可能停滞。由于《限制中国纺织品》的242条款中规定,对中国纺织品的设限期限只能在2008年之前,加之欧盟目前已经与中国达成协议,使2008年以前出口欧盟的形势明朗化,欧美各国迟早要向中国全面开放纺织品市场。因此,2006年中国纺织品贸易环境将好于2005年。

(5) 2005/2006年度我国国内棉花供给情况。从国内情况来看,我国棉花期初库存为228.8万吨,产量预计为555.2万吨,国内供应量为784万吨,与预计892.7万吨的需求量相比,仍有108.7万吨的缺口。因此,本年度内棉花供给仍然紧张。如果计算200万吨左右的库存,那么意味着2005/2006年度需要进口300万吨左右的棉花才能保持供需平衡。

(6)新棉上市情况分析。国家发改委近期对经济发展提出了10项重点工作,第1项就是“继续加强农业生产,大力促进农民增收”。对于棉花的收购价,要遵循“从产业的发展和保护棉农的利益角度出发,同时又要有利于价格的稳定和纺织企业的消费”。由于近年物价水平整体提高,农资价格上涨较为明显,据统计全国大部分地区涨幅超过10%,这造成棉农对新棉收购价预期较高。但是较高的收购价让本来资金紧缺的轧花厂望而却步。价格过低,又会引起棉农的惜售心理。所以,我们认为籽棉收购价在产量减少和成本增加的基础上,应该较上年有所提高。合理的均价保持在2.5元/斤以上,这样既有利于棉价的稳定,同时又可缓解卖方和买方之间的“僵持”心理。

(7)近期及未来不确定因素分析。

①气候因素将是新棉定价及近期行情变动的主导因素。随着C1类仓单的全部注销交割和前期纺织企业的积极接棉,前期的仓单压力已经逐步消除,随着国内各产棉区的陆续开秤,未来将进入新棉采摘期。前期棉花生长情况良好,进入目前阶段,天气情况将直接决定新棉的产量和质量。未来产棉区的气候环境至关重要。目前可参考的信息是,美国气象局预报今年飓风频繁,国内也有热带风暴的预报。最近江苏等地的连续阴雨以及前期山西的暴雨天气,已经给当地的棉花产量及质量带来了很大的影响。所以,近期气候情况将是我们关注的第一因素。

②进口棉进度以及新年度配额发放情况。与往年相比,今年上半年棉花进口进度较慢,后期棉花进口进度将会影响棉花供求结构。新年度棉花的供需缺口已经被各界广泛认同,国家是否增发配额、何时增发、能否全面进口以及企业以何种方式采购都将会对棉花走势产生重大影响。

③国家政策。历年来国家的财政政策对棉花价格、纺织生产都起着至关重要的作用。2005年7月21日,中国人民银行宣布人民币兑美元汇率升值2%,据专业机构研究测算,人民币每升值1%,纺织行业销售利润率下降2%~6%。如果人民币升值5%~10%,行业利润率下降10%~60%。有关统计数据显示,棉纺织出口依存度为20%,人民币每升值1%,棉纺织业的全面受损程度表现为行业利润率下降3.19%,据此,我们可以初步推测,此次人民币升值2%给棉纺行业直接带来的利润损失至少在6%以上。

但是此次升值,远低于市场5%的预期,对人民币升值的预期仍然存在,对于进口很活跃的棉花来说,人民币升值对棉花市场有极大影响。从计算可以看出,因人民币升值而使进口棉价格降低了200多元,降幅1.93%。如果再升值2%,意味着进口棉价格将再降低200多元,进口棉价格的走低将加剧国内的竞争,对国内棉花价格产生压制作用。而更使人担心的是,人民币升值必将加大纺织行业“洗牌”力度,继而影响到棉花市场的需求。

此外,农发行对新年度棉花贷款基准价的确定,国家收储价格(目前为1.2万元/吨)以及国家对纺织企业的调控力度,新政策的出台都将对棉花价格产生直接的影响。

④原油价格的变动。原油价格连创新高,居高不下,化纤产品价格上涨,也带动了纺织企业用棉需求的增长。近期原油价格的变动,也将对棉价产生影响。

2.棉花期货技术面分析

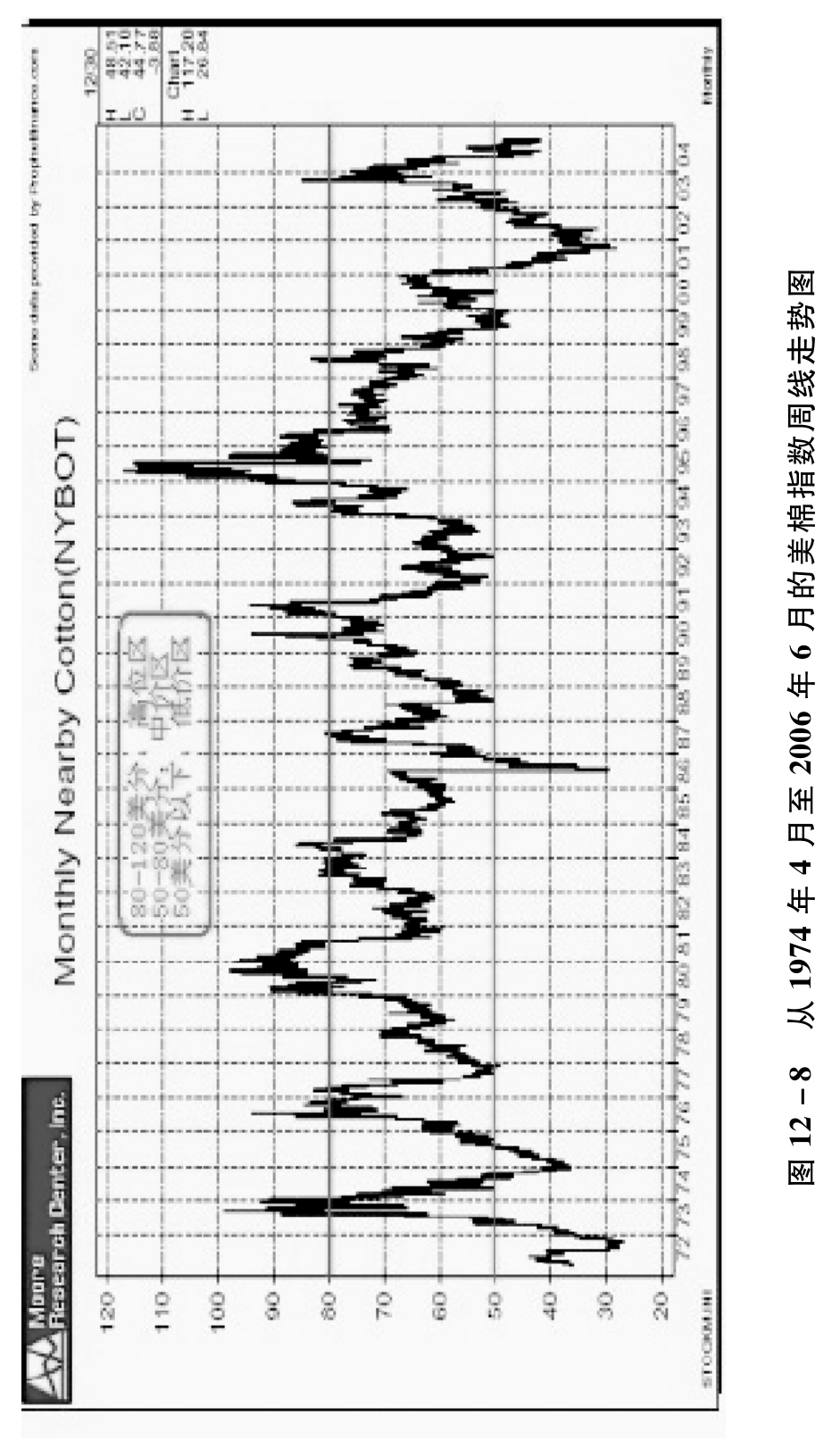

(1)从长期历史价格的角度看棉花。从纽约30年的棉花价格走势如图12-8来看,可以很容易得到一个观点,即目前的美国棉花价格已经处于历史的低位区间,从1990年至今的16年中只有2001年初至2002年底棉花价格出现过低于50美分的情况,其余时间基本上在50~90美分之间运行。而从美国30年的棉花价格来看,1974~1976年、1986~1987年出现过低于50美分的情况,只要出现过低于50美分的情况之后,市场价格就将在50美分之上运行12~15年,不会轻易地再次回到50美分之下。并且,低于50美分的价格运行时间一般都在两年左右。而目前的情况刚好是棉花价格在低于50美分运行了两年之后,去年开始大幅上涨的。现在价格又再次触到50美分,若从历史的角度来看,棉花价格在此将会得到强有力的支撑,而不至于再次回到50美分之下长期运行,即使价格跌破50美分,也将很快回升。所以,从历史的角度来看,美国棉花在此下跌的空间和时间都将非常有限。

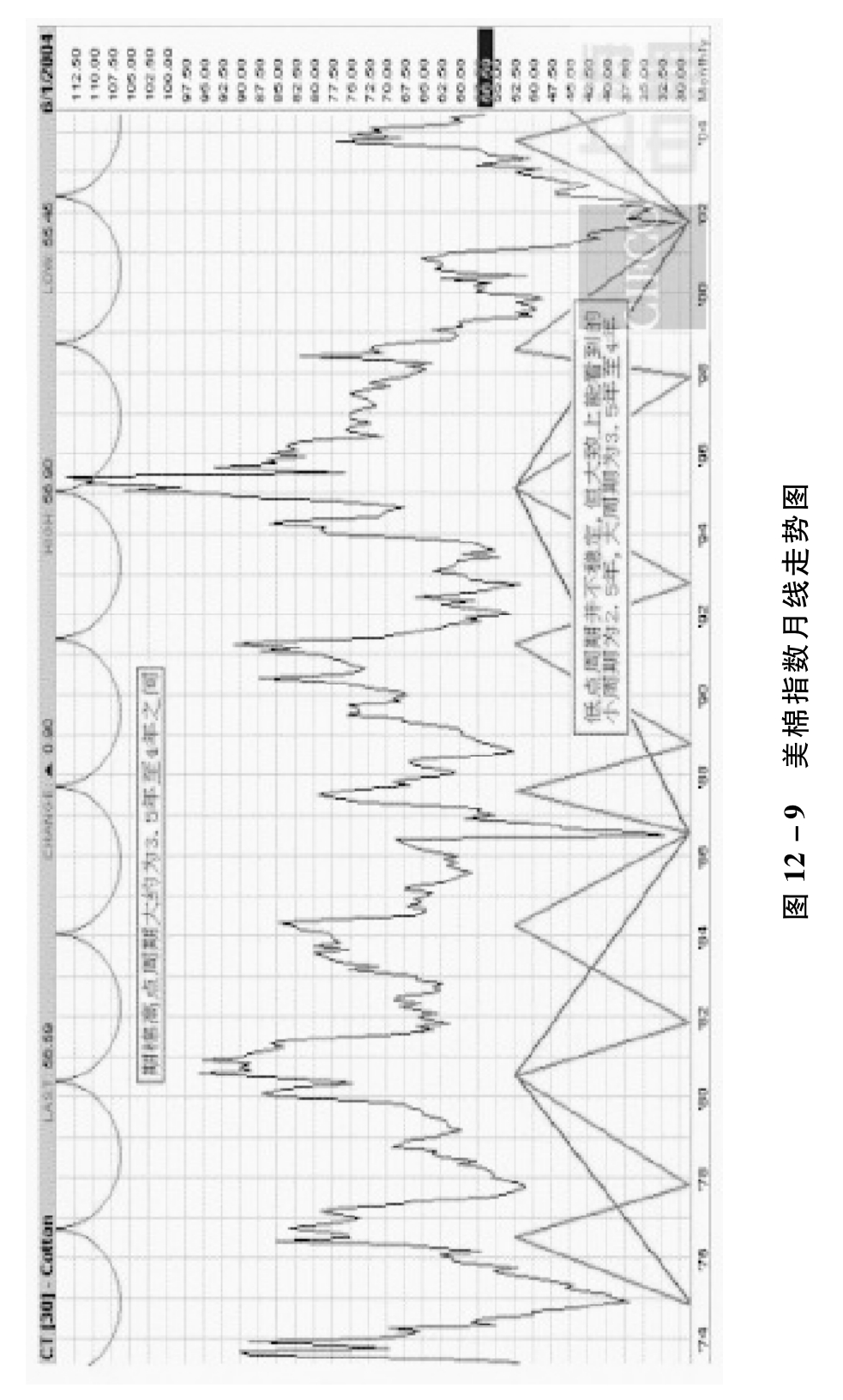

从图12-9中看高点周期大约为3.5~4年,低点周期并不稳定,大致上小周期为2.5年,大周期为3.5~4年之间。

(2)从棉花趋势的角度来看。从国内的价格指数来看,近期也是在一个超跌反弹的过程中,郑棉期货指数推出的时间不长,其走势与价格走势基本相同,经过长时间的下跌,也处于震荡走高的势态,如图12-10所示。

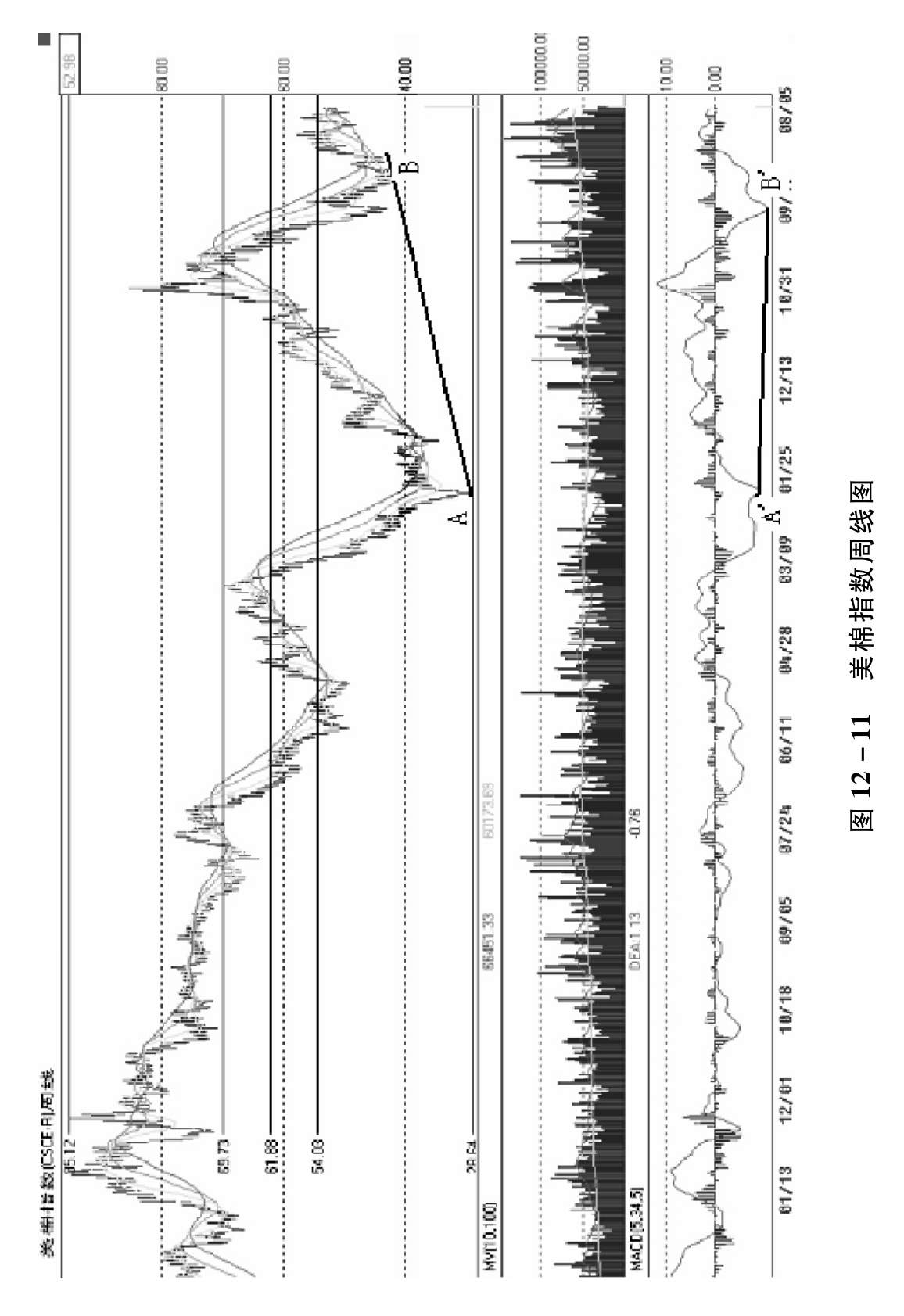

从美棉指数周线,如图12-11所示,1995年4月的95.18是历史性的高点,2001年10月是历史性的低点,目前价位相对而言还是低的; 2001~2003年10月的上涨行情,最高点达到了84.8美分,超越了2000年11月的69.63和1998年7月的82.50的高点,证明这轮上涨是有效的; 2004年的下跌,是对前期上涨的修正,回调了75%,止跌反弹; 2001年10月28.02的历史性低点和2004年8月42.00的低点形成了看涨反转(也就是说A-B的连线与A’-B’的连线方向不一致,是上涨信号),目前处于上升趋势的三角形整理当中,突破后继续上涨,首先是第一目标价位58美分;美棉82美分一线是一个强阻力价位,也是这波美棉行情的重要目标价位之一。

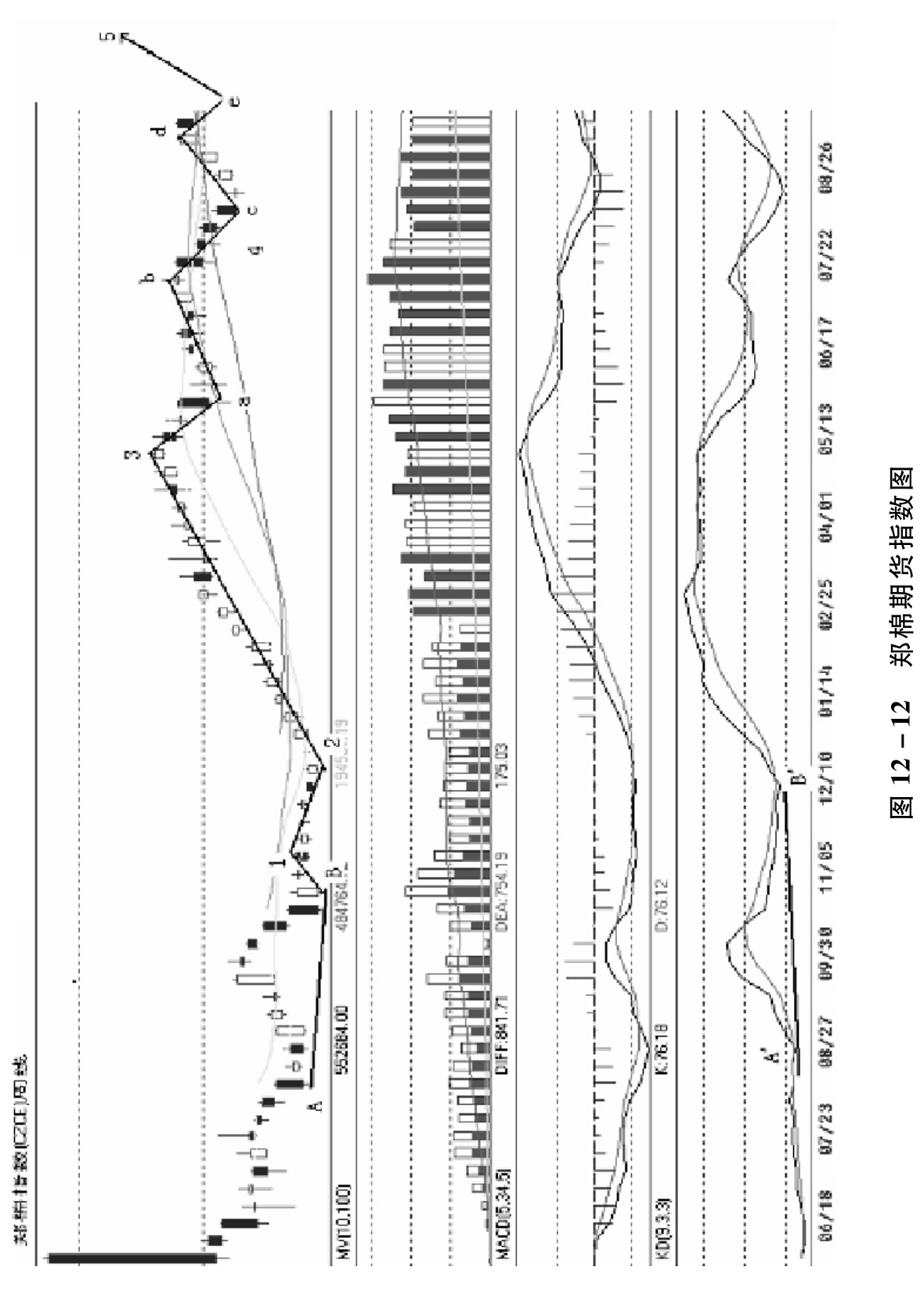

从郑棉期货指数图(如图12-12)所示,自上市以来,从2003年6月1日的最高点16591一路下跌至2004年的10月25日的12013点,跌幅近4580点,震荡筑底并形成了底部背离,反转后一路上行,反弹至0.618的位置14926点,走出了明显的5浪中的1-2-3浪的行情,目前正处于4浪的整理当中,回调了50%,最低13303点,由于2浪简单,所以4浪是复杂的修正,已经运行了a-b-c-d-e的走势,如果e波结束,就会走出第5浪的上涨行情。

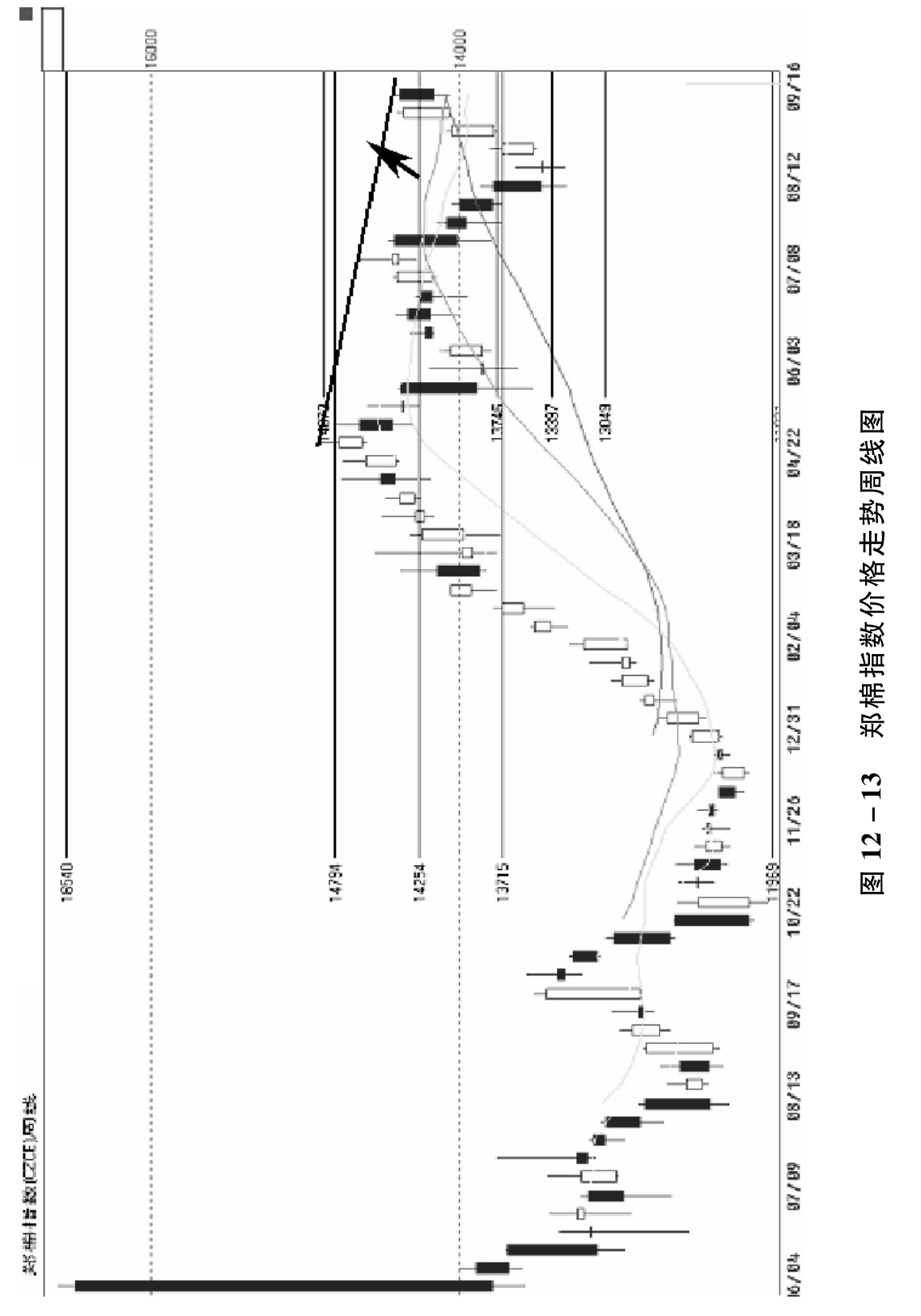

郑棉指数价格预测,如图12-13所示,郑棉价格的运行是按照黄金分割率来走的,规律明显,由此可以预计如果突破压力线涨势确立,开始建仓。前期高点14926点被有效突破的话加仓,第一目标位15700点,第二目标位前期上市最高点16000点。

从技术分析的角度综合来看,美棉和郑棉的后期走势基本上都是整体上行,而且会相辅相成。

3.总结

综合上述分析,我们可以看出籽棉收购价2.5元是近年收购的初步底线(折合皮棉价格约为1.25万元/吨)。那么在期货市场交割的费用加在一起,其底线位应该是1.3万元/吨附近。这1.3万元/吨也就是期货仓单的最低成本区域,对于未来的市场供求情况,还是前面所提到的观点“产量减少,需求增加,消费有所增长”。按照这条思路,那么对未来的棉花价格运行也应该是乐观向上的。但是短期内出于季节性的因素和新棉上市的压力应保持谨慎。

结论:长期看涨心理可以保持不变,13000~13500点应为年度底部区域。近期上涨只是2004年下跌的反弹。随着新棉的大量上市,价格会有所下跌,底部区域会被进一步确认。对应于美棉来说,50美分附近应该是比较理想的介入区域。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。