第14章 价格和表现分析

每个分析师都有他或者她编译行业数据的一个地方,大多数分析师都有好几个,并且还有几个行业工作簿。这在我们看来是一个问题。我们解决问题通过使用一个适用于所有行业的行业矩阵。

任何一个公共公司的入账都比较复杂,它可能与运营紧密结合,或者有一定程度的偏离。一个单独的估值工作簿中表示所有结合的或者分开的部分和片段是非常困难的。在单独股票分析的讨论中,我们已经表示了对于孤立信息的关心,并且保证不遗漏任何数据点。

相比于单独股票分析,行业分析的计算不是普通的复杂,而是指数级的复杂,所以我们不得不放弃那些孤点数据。在对关注的和未关注的公司以及改变行业趋势的信息编译的快速操作中,我们会遇到不计其数的异常数据,我们只能睁一只眼闭一只眼。

为了降低这个风险,我们把行业矩阵分为两个主要的主题:第一个,在这个章节中关注的,包含在估值范围之外的价格表现和定量的行业数据。这个是在矩阵中关注单独公司的估值与它同侪关系的一个部分。最后,使用同侪衍生价值(PDV)方法,我们将量化同侪关系并且传递信息回到单独股票工作簿。

我们对于行业矩阵指定一个空白的Excel工作簿,在这第一个行业矩阵章节,我们的任务是准备和操作下面的事情:

查询页,实时价格的资源。

价格表现网,允许分析师来监控价格、测量表现和设置警报。

一个或者更多的行业数据编译,用收入、单元、市场份额等等数据记录行业趋势。

查询页和价格变形网

任何时候创建一个新工作簿的第一步是建立一个查询工作表。查询页是通过因特网链接到一个财务数据,并且对一个资产或者一揽子的资产提供实时价格。

我们已经在通讯设备行业使用过的公司比较工作表,有数据回溯到1998年。如果用一个当前的17个公司的矩阵工作簿,那么数据将会延伸到工作表下面的500行。我们将只讨论通讯设备行业矩阵。通讯半导体和EMS公司有它们自己的矩阵工作簿。但是我们在这个矩阵包含这些相关部分的定价 (和它们自己的测量单位),因为它们与通讯设备行业联系紧密,并且提供很有用的信息。

总揽

财务领域说穿了就是测量和计算。测量值就可以看出分析师的表现。在纷繁复杂的所有数字中间,要获得正确的模型,人们只盯着为客户赚钱这个最终目标的话,很可能就不会注意到测量在后台发挥了多大的作用。大多数分析师的报酬是直接或者间接与总回报表现挂钩的,你走的越高,你的佣金也就越多。

一旦建立好了价格百分比改变工作表,分析师就可以来监控股票价格绝对改变或者相对改变。它也使得分析师能够计算组分和整体的简单的或者测量的百分比价格改变,根据每年的数据更新得出新的数值。你可以调整网格来给出警报信号,当一个资产开始价格下降或者增值在一个给定的百分比,或者设置一个最高价、最低价或者目标价格。

简短来说,执行动作表是一个合理的价格管理者,当改变一个评级或者做出资产买卖决策的时候,它也会轻拍你的肩膀。

在价值工具箱中,跟踪实时资产价格表现的网是一个关键的工具。让我们转向到例子,然后在这个模型中走过各种部分和片段。记住,我们已经脱下了训练服,所以将不会详解每一个公式了,也许有一个或者两个公式能够解释下。

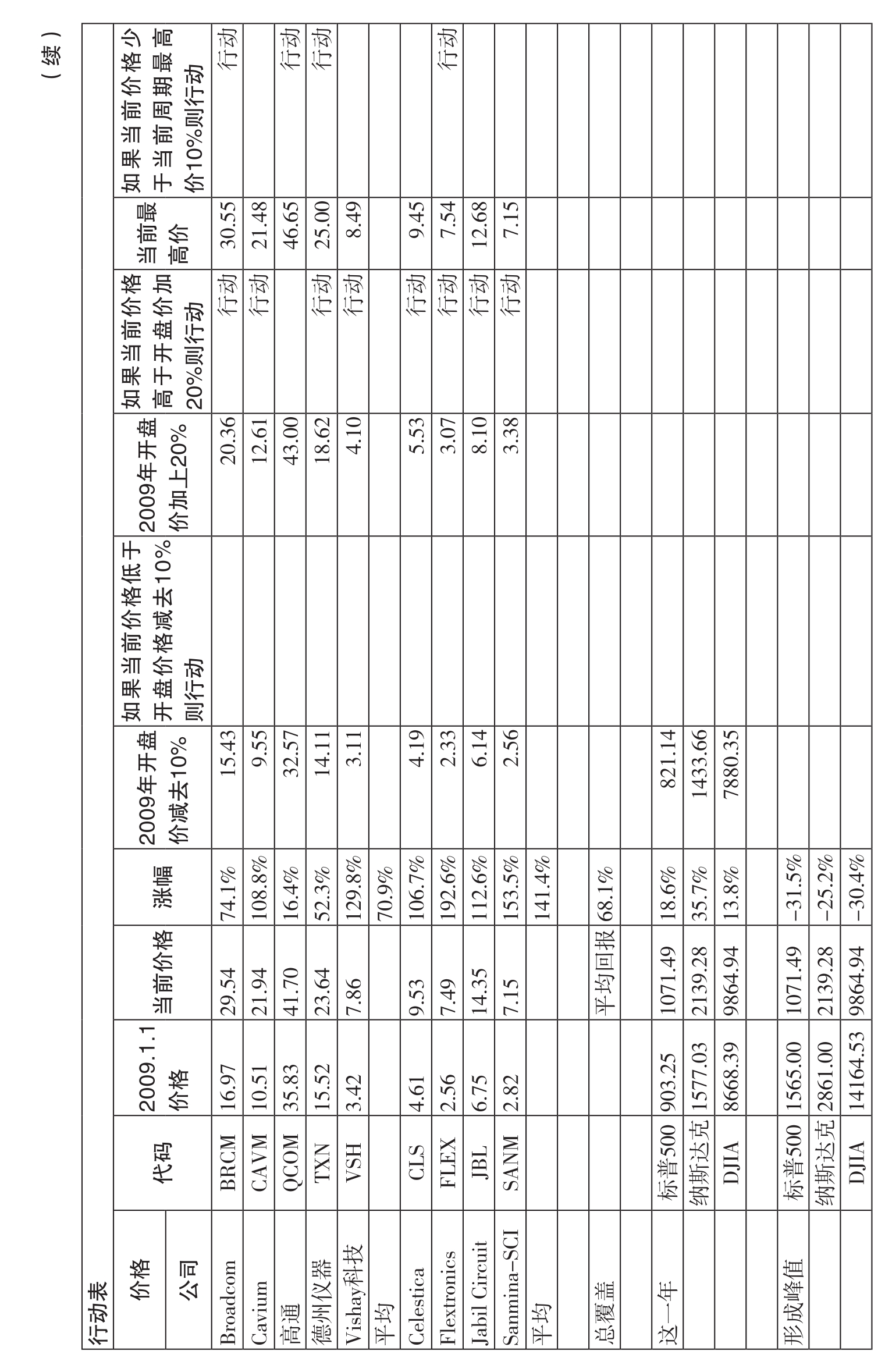

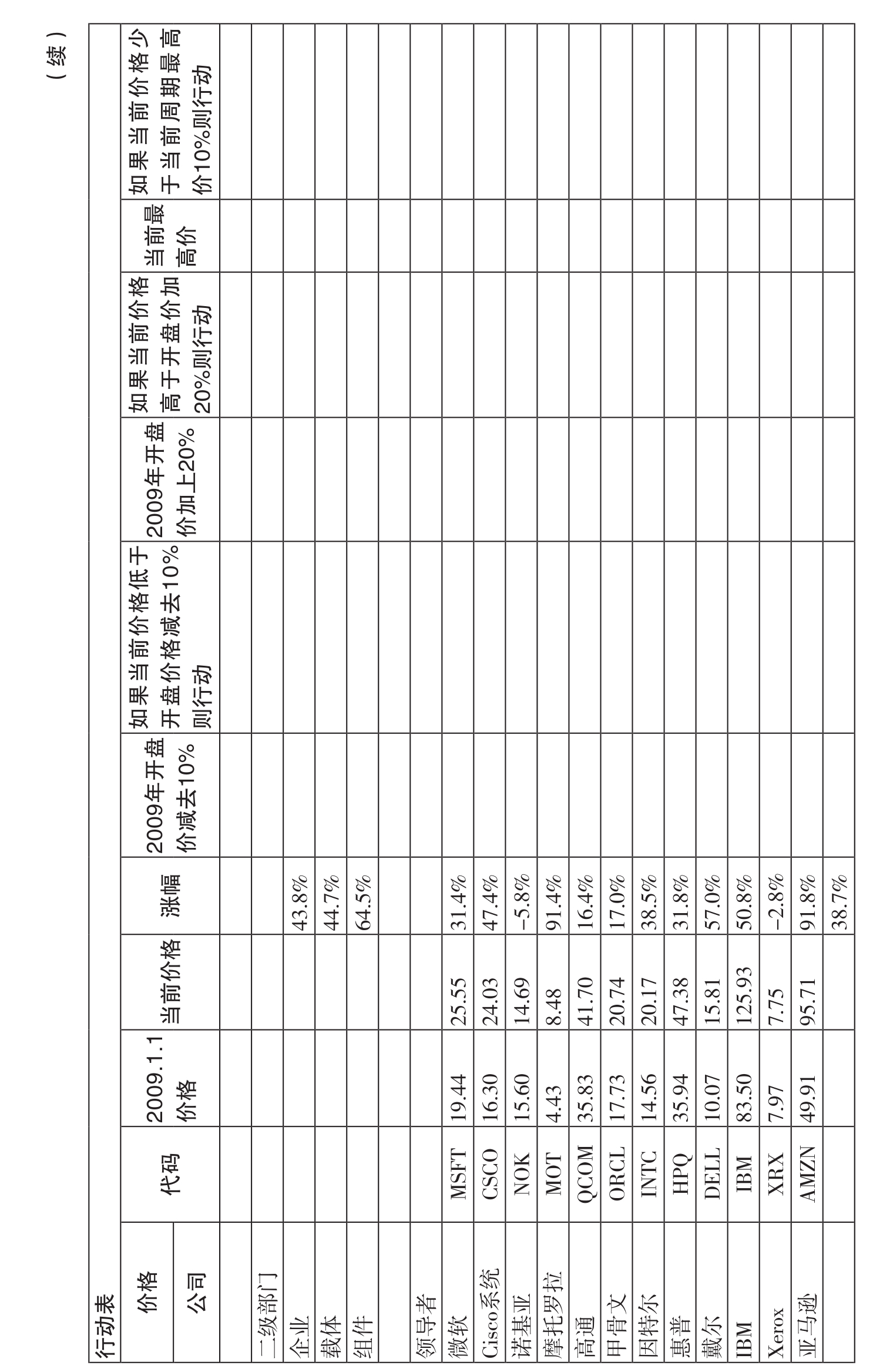

图14.1中a和b两部分显示了对于通讯设备,通讯半导体和EMS公司的相对价格表现和警报的功能。在表格的底部,有一个对于技术部分的领导者没那么细致的价格跟踪。最后在右边是一个跟踪评级改变信息的地方。在下面的子标题讨论中我们会涉及各个行业。

年度更新百分比改变

作为价格网工作表的起始点,我们可以就那样叫(我叫这个工作表为“动作表格”,因为将会更加清楚)。在工作簿中的开始列出公司,用他们的股票代码。分析师总是按照日历上的时间测量股票的表现。(如果这不是你遇到的情形,你可以在后面相应的调整。)

因此,在行中用每一个公司的名字和股票代码,输入当年(例如2009年)开始价格。如果你正在跟踪这个例子,这在栏C中进行。然后我们在栏D中放入链接到查询表格的当前价格。百分比改变在栏E中。

图14.1也显示通讯科技领域几个类别的公司。对于每一个类别,我们显示了这个组的简单平均。我们也显示了页面上所有股票的简单平均回报。这给了我们一个通过测量表现的行业基准,可以辨认哪些公司在领导行业,哪些公司在拖整个行业的后腿。这是所有的标准有用的地方。但是最后出现在我们面前的,仅仅是一堆数字和百分比。我们的买卖触发器帮助区分单个股票代码的活动。

买卖触发器

如果加入行动警报到工作表上,我们能够提出一个“把手”。我们知道跟踪资产价值和变化的软件,有些快速而简便(而且不花钱)的行动触发器你可以放到你的价格表现网中。

即使用大家都熟知的方法,许多投资者也已经编撰止损规则。如果你购买一个资产,然后它损失了一定的百分比,卖掉它,并且不要回头看。基于对人性地了解投资者采用这些规则。一些投资者设定很困难的止损点,对于鼓吹这个方法《投资者商业日报》是著名的,它推荐一个8%的硬止损。其他人构建相对止损,意味着当股票比市场下降一个给定的百分比(大约是4%~7%)或者更多时,他们卖掉它。

没有研究得更深的投资者心理学和学术文章支持上面的观点。总体上,我们对获得是谨慎的,但是对损失确实甘愿冒风险的。投资者不会为了在股票已经升了12%还是20%的时候出场而苦恼,但是当股票下降,我们不愿意承认我们认为合理的价位其实根本就是个错误:我喜欢它在60美元,我必须爱它在45美元。其他的投资者将会一直讨价还价直到它来到30美元,并且这样它继续着直到它降落到粉色的表格。

分析师不得不分析和报告这么多公司和事件,回答和拨出这么多的电话,并且服务这么多的机构,那些重要的买卖信号可能因为不注意而滑走。不管你是否相信硬止损或者相对止损,提供可视化的线索能够加快行动是很好的。

一致地,在栏F中注意到我们已经列出每一个股票年开始价格减去10%。然后,在栏G中,我们设置了一个警报,当任何股票相对于开始价格下降了10%。在标题“行动如果当前价格少于RP(例如,最近价格)减去10%”我们有公式在每一个单元格:=IF(D5<F5,“action”)。换句话说,如果标题中的术语被满足,单元格将会释放词语“行动”。否则单元格将保持空白。行7中的一个例子,阿尔卡特朗讯,有一个艰难的2008年但是有一个急速回升的2009,用它的119%YTD收入,在我们分析的时候它一般不会敲响卖出行动警报。

科技行业正在享受一个很好的2009年,有许多的华丽的收入,甚至在我们正在写作这个部分的时候。在2009年开始的时候,我们不知道它将会这么好,但是感觉到一个反弹正在路上。一致地,我们设定上边缘总是高一点。栏H显示了2009年的开始价格加上20%。在栏I中,标题告诉我们公式将会是:“形成行动如果当前价格更高比RP+20%”。公式是“=IF(D5>H5,“action”)”,其实是把前面一个公式直接拿到这里来用而已。再一次,如果标题上的术语被满足——如果股票比开始等级升高20%以上——词语“行动”就出现。在我们正在完成此书的时候,只有不到5家通讯设备公司没有满足这个准则,并且有一个是在过程中离开了这个业务。

科技行业总数已经是如此的活跃,尤其是在一些处在周期前半部分的,例如半导体和EMS(电子制造商服务),我们也设置一个“滚动”止损。我们想要持有资产直到获得测量它的全部回报率。但是我们想要知道如果收入的一部分已经开始损失,也许是一个更深的下跌在路上的信号。当然要动员投资者画图然后更加苛刻地跟随这些种类的趋势。一致地,在栏J中,我们显示周期的最高价,在栏K中,我们有10%止损警报。我们看到在图14.1中,几只股票滑离了他们周期的高点。对于股票分析师,这可能是一个信号,是时候取消买入评级了。对于证券投资组合经理,它可是开始减轻或者减少持仓的时间了。

我们认识一个资产软件解决方案的主人,可以加上跟踪然后提供一个范围的止损和滚动止损警报和触发器。但是我们喜欢这个表格放在我们的行业矩阵中,并且所有的工作表股份链接到查询页——意味着在所有时候,我们的实时信息是一致的。

相对表现

每个投资者都对基准相关的表现感兴趣。加入相对表现到这个价格表现网中是容易的。图14.1b中的栏M,我们列出股票相对表现以百分比的形式。有一堆方法我们可以表达这个。例如,我们可以将股票超常表现或者不良表现作为一个比率。但是投资者想知道的和他们一直在问的是:相比市场来说,到底多了多少,或少了多少呢?

为了回答这个问题,我们需要页面上的基准年度回报率。在这个例子中,S&P500资本增值百分比是在单元格E40中(图14.1a)。为了得到ADC的相对表现,例如,如果你想要拖拉这个公式到栏的最下面,记住你需要通过插入一个美元符号在数字之前锁定E40的值。(如果你正在拖拉穿过行,你已锁定了值用一个美元符号在字母之前。)当我们到M22,我们使用相同的公式来得到关注行业的相对回报。在M38中,我们得到整个关注领域的相对回报。

市值测量回报

我们将在这个章节中更加深入地讨论市场测量回报。事实上,我们需要在前面一点的栏O链接到市值,市值是我们行业矩阵工作表中测量的核心元素。如果你不愿意往前翻看然后再回来完成这个后面部分,你可以从查询表的栏O中收集市值数据,或者通过单个资产流通股份乘以股份价格获得。

一旦有了单个市值在栏O中,你可以在后面的栏P中确定市场测量回报。栏P的单元格中,用百分比年度改变乘以资产市值。在P22中,我们确定市值测量组的回报率,用市值乘以回报率的和,再除以市值的和,表达为公式“=SUM(P5:P21)/SUM(O5:O21)”。我们看到测量回报率滞后于简单平均回报率,可能是因为一些公司(最著名的是诺基亚)的表现是滞后于这个价格“快照”的时间。

对于电信设备行业,我们现在有三个同侪组的年度回报率,全部都在行22中。我们已经计算了绝对简单平均回报率列在E22中,相对平均回报率列在M22中,市值测量回报率在P22中。

在2009年八月中旬,这个组年度市值测量资本增值是大约29%,绝对平均回报率为32%,相对简单平均回报率为21%。

到了十月上旬,所有那些值都上升了,但是简单平均和测量平均之间的差距更大了。换句话说,当复苏的程度增强时,科技行业投资者会对蓝筹更加不感兴趣,并且愿意在一些更加明确的公司上投资。通过打印出每个星期或者其他时间长度的价格快照,并且坚持与回报率的关系,你可以得到一些相同的视野。

最后,当我们研究了所有的回报率测量值,在我看来,市场测量回报率数值给出了最真实的图片,这幅图片展示了投资者如何在这个领域中讨生活。

对于资产决策的绝对和相对回报率

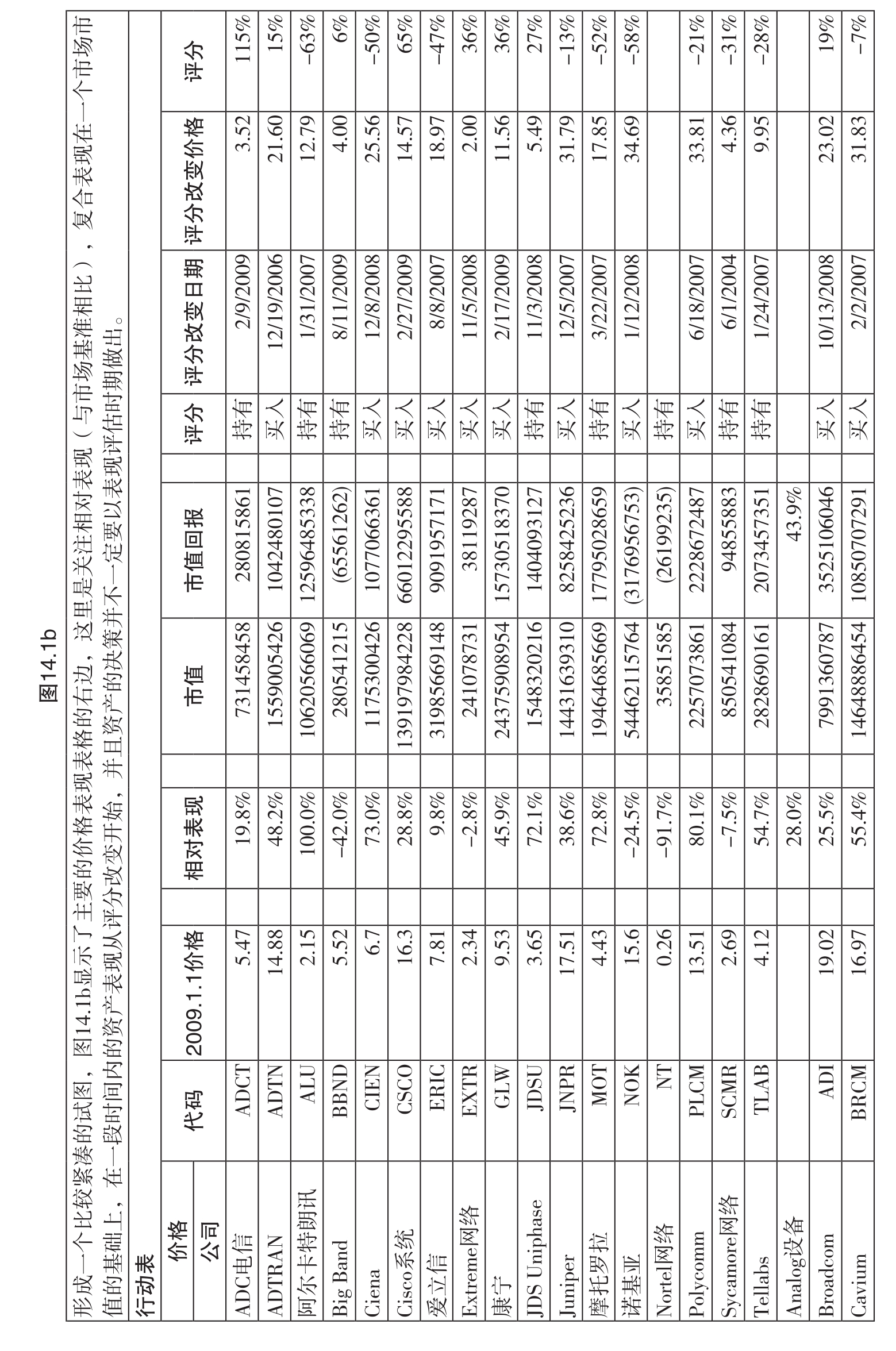

“资产决策”是指股票分析师作出的评级改变,或者证券投资组合经理做出的买卖资产决策。这是表现的酸性测试,它也是骄傲和后悔的来源。在这个例子里,我们已经建立了一个网来显示栏R中评级改变的本质。在栏S中是改变数据。栏T中是改变数据的价格,栏U中是来自评级改变的百分比改变。

我们如何把这些改变存储起来呢?还是把它留给可左可右的持有评级来搅混水?我们需要指明要多少时间,空间和力量来依据评级改变计算累计分析师表现。像竞赛方法和算术,我们需要列出如何量化持有评级的价值,生活将会是很简单的在一个二进制(买和卖)的世界里。事实上,它不是解释计算累计表现的多重方法。作为一个提醒,我们不准备取代或者颠覆过剩的、很有用的表现分析工作表和软件。我们的目的是从资产决策的时间开始,简单地使用输入数据来保持一个运行在单个资产的表现上的计数。

为了计算从资产决策时开始的相对回报率,在栏Y中我们需要记录在资产购买/销售的数据上的S&P500价格。为了计算相对价格改变,我们使用一个公式,包括自从资产决策作出时的资产的绝对价格改变 (评级改变或者销售/购买)减去资产决策时间到真实时间这个期间S&P500中的百分比改变,公式是“=U5-((D$50/Y5)-1)”。

关于这个,我们在行业矩阵工作簿的第一个工作表中(排除普遍存在的查询工作簿)通过数据来表示一些行业领导者的表现,然后依据公司服务的最主要的消费者团体(载体、企业或者组分),进一步分摊这个行业通讯设备股票是如何表现的。尽管行动表仍然是我们更加紧凑工作表的一部分,它戴上了很多实际的信息。记住各种价值触发器不是被设计来传达给你直接到交易桌上,它们想要传达你回到重新检查单独的估值工作簿,这样你可以做出更加合理的决策。

复制行动表

新年将近,该准备下一年的行动表了。用1月1号的价格定价。你将想要保存前一年的行动表作为一个工作表在矩阵工作簿中,它提供了简单的方法得到历史价格信息。例如,2008年JDSU股份的价格相比于2009年最好的时候,下降了73%,几乎是整个行业的两倍,这一年通讯半导体整个同侪组都下降了44%。

行业数据编译

分析师或者财务专业者面对的一个最大的挑战是信息管理。分析,像智慧一样,是范围和关注的一个功能。范围——宽度(真正的)数据洪流会用恐惧来统治我们,必须带到“关注”当中,我们必须把这些庞杂的数据整理成条理清楚的文本或者计算出的值;将价值提供给投资者。

信息散乱地来到我们面前,它是无序的、随机的并且不断增加的。我们对于分析像在洪水中钓鱼。当然,可以买很多已经整理好的数据,但是如果那些就足够的话,我们将关闭我们的估值帐篷然后回家睡大觉。我们可能会讨论管理这个有顺序的随机的数据范围的管理特殊方案,并且将它引导进有用信息的通道,然后本能地形成资产决策,这比购买一个冷冰冰的数据流要好得多。

分析师对孤立数据的调整是更加常见的。对于分析师来说,一支股票有很多个工作表是再正常不过的,有些里面只有公司的数据,有些则包含行业的数据。资产决策可能是深思熟虑的结果,但是就像常常发生的,它是机会主义的。在关键的时刻,管理一些不会述说的工作表上的数据,就像豢养那些野猫一样。(它们曾经被豢养过吗?)

在单独数据工作表中,我们寻求使每个数据点都能够对价值决策产生贡献,我们努力来消除复制,并且保证它一直是实时价格。行业矩阵工作表对于所有的行业数据都是符合逻辑的地方。在许多情况下,汇编的行业数据不能够对资产美元价值过程产生直接的贡献,但是它帮助主观的评估过程,对于分析师来说是和客观的和量化的估值过程一样重要的。

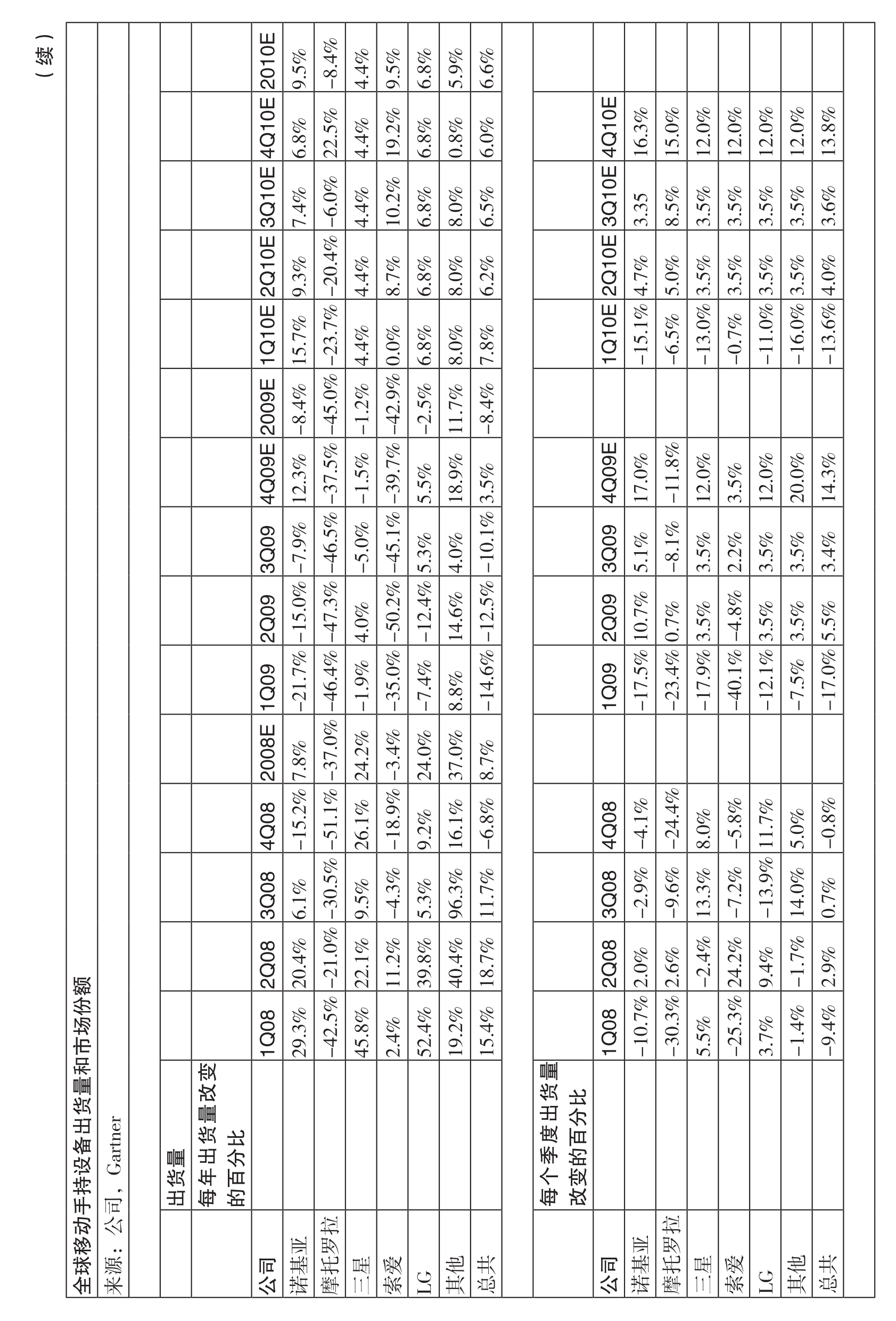

在通信设备模型中,各种行业信息工作表主要关心的是在不同领域中的市场份额和科技份额,例如移动手持设备、智能手机、通讯半导体和有线及无线基础架构设备。工作表的大部分是用来显示绝对收入或者单元,这个收入可能是历史上很多个季度的,也可能是将来的。

让我们看一下移动手持设备工作表,在图14.2中呈现。这个数据的一些是公共方式获得的,更多细节的数据可以购买。这种表也可以根据公司信息放在一起。手持设备出货量(不是销售量) 数据每个季度公布一次。工作表主要关心顶上的五个手持设备卖主的财务改变,其他的根据不同技术的手持设备数据和智能手机市场份额的细节信息工作表对主要工作表提供支持。

在这个行业中的投资者主要关心市场份额,甚至在称其为一个落伍的概念的智能手机领域。工作表也显示商品单元的年度百分比改变和季度百分比改变。这种数据编译使得分析师能够发现在一个单独公司的工作簿上不可见的趋势。

行业数据编译的一个优势是它允许来自不同国家的公司相互比较。然而信息工程行业的巨人基本上都是美国公司(例如IBM和HP),通讯设备的巨人常常是海外公司(例如爱立信、诺基亚、阿尔卡特朗讯)。我们行业编译工作表的其中之一是关注无线基础价格销售,并且它用美元表示。只有通过把这些总数转换成美元,然后存储起来,我们才能看到欧洲公司在这个领域的统治地位,此外,从中国来的华为公司正飞速发展,威胁到这些巨人的统治。

当你更加了解你关注的行业,你就可以确定将什么行业数据点结合到你的分析当中。对于每一个行业,我们在这个章节开头讲的价格表现工作的内容都是很必要的。在接下来的章节,我们把注意力转回到估值上,个股估值与同侪之间的关系。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。