第五章 国际天使投资:各国天使投资状况

第一节 国际天使投资

与风险投资相比,天使投资似乎是一个默默无闻的无名英雄。

从风险投资看,2007年,世界风险投资发展如火如荼。全球风险资本投资总额为417亿美元,是2006年382亿美元的109%。被风险资本投资的企业即“风险企业”,也越来越多。风险企业中通过IPO(首次公开上市)的企业数,在全世界也有很大增长,尤其是中国。2007年中国的风险企业IPO总数为30个,是欧洲(39个)的76.9%,占美国(74个)的40.5%。这对于还处于年轻阶段的中国风险投资界来说,可以说成绩斐然(见表5.1)。在全球的风险投资温床评比中,自然美国硅谷名列第一,2007年的全年投资总额为990亿美元,中国的北京排名第十一,而上海排名第十三(见表5.1)。[1]

2008年,全球金融危机的影响自然波及风险投资。2008年,全球PE,包括风险投资总量从2007年的5340亿美元,下降到2008年的1800亿美元,下降了66.29%。这种下降趋势继续,2009年第一季度比2008年第四季度,全球PE投资总额下降了31.2%,投资的项目总数下降了31.6%。[2]以美国为例,2008年,全美的天使投资总额为192亿美元,由于金融危机的影响,天使投资总额比上年下降了26.2%,但所投项目数量却仅仅下降了2.9%,高达55480个。与天使投资不同,2008年全美的风险投资总额为284亿美元,较上年下降了8.4%;投资项目(投资轮数)为3884个,较上年下降了2%。

在金融危机/经济危机时,风险投资业受到严重打击,但坏事有时能够转变为好事。一方面,经济危机有利于产业的调整,例如,虽然全美的风险投资2008年比起2007年有所下降,但投资到绿色领域(清洁工程技术,Cleantechnology)的投资额却反而上升了54%。[3]另一方面,经济危机时项目的估值普遍降低,投资成本随之降低,使得投资的未来收益大大提高。

历史证明,在经济下滑、市场低谷时,恰恰是投资的好时机,在From Survival to Growth-Global Venture Capital Insights and trends Reports 2009中,安永的研究学者指出,许多出色的公司都是在经济低谷时获得风险投资的,而它们大都给予风险投资家极高的回报(见表5.1)。

表5.1 风险投资在经济低谷时投入的公司[4]

风险投资对于经济发展的巨大作用已经众所周知。美国风险资本总量不过几百亿美元,比起美国庞大的金融市场和银行系统,风险投资是一支微不足道的资金力量。美国资本市场总资产估计在51万亿美元(2007年),[5]股票市场总市值大约为15万亿美元,而美国风险资本投资总额:2005年为230亿美元;2006年为266亿美元;2007年为305亿美元。虽然美国风险投资总额连年上升,但比起全美金融总量,风险投资仍然仅占其中很小的部分。然而,这样一项相对小的资本军却为整个美国经济作出了巨大的贡献。根据美国风险投资协会的报告,2005年,美国被风险资本投资的企业——风险企业的总收入为21000亿美元,高达全美GDP的16.6%,而这些企业的就业人数为全美私人部门就业总数的9%。[6]截至2008年年底,全美风险投资共创造了1040万个就业岗位,其产值占GDP的18%。

风险投资的神话已为家喻户晓。然而,创业企业的真正的雪中送炭的资金来源除了风险投资外,还有默默无闻的天使投资。从某种角度看,天使投资的作用更重要。当人们纷纷讨论亚马逊、谷歌的风险投资业绩时,人们往往忽略了天使投资在这些成功企业背后的巨大作用。可以说,没有天使投资,就没有这些企业的成功。天使投资是这些企业获取风险投资的基石。

2007年10月,欧洲创新融资大会(European Union Congress on Financing Innovation)在葡萄牙里斯本召开。会议上,几乎所有参会者都发出一个共同的心声:全球风险投资向北走(Venture Capital is going north),即风险投资越来越投入晚期项目,风险投资基金的规模越来越大,其所投项目的平均投资额越来越高,创业企业的种子期及早期融资也就越来越难。早期项目的融资需求和供给之间的空白越来越大。这种早期资本短缺的存在已经是人所共知的事实。如何对待企业早期,尤其是种子期,资本的供求之间存在的资本空白,已经越来越成为摆在人们面前的不可回避的问题。

风险投资转向晚期的趋向使得专门投资于种子期/早期项目的天使投资应运而生。在里斯本欧洲大会之后各国天使投资家,召开了座谈会,倡议创建世界天使投资协会以相互帮助,共同努力,推动天使投资事业的蓬勃发展。[7]这次会议得到葡萄牙政府的大力支持,世界天使投资协会的创立倡议书于2007年10 月24日在当地见报(见下页当地报刊《泰利萨日报》文章:《世界天使投资协会将于2008年3月成立》。照片中前排右二为本书作者,刘曼红女士)。但基于各种相应法律法规的要求,世界天使投资协会推迟于2008年年底注册于比利时的布鲁塞尔,并于2009年4月20日在阿联酋的迪拜正式宣布成立。

如本书第三章所述,世界天使投资协会理事会由11位成员国的天使投资协会主席构成。他们是:美国天使投资协会创始人,前主席John May先生;欧洲天使投资联盟创始人之一,前主席Anthony Clarke先生;法国天使投资协会主席Claude Rameau先生;智利天使投资联席会主席Fernando Prieto先生;中国天使投资研究中心(香港)主任刘曼红女士;印度天使投资协会主席Saurabh Strivastava先生;澳大利亚天使投资协会主席John Mactaggart先生;阿联酋天使投资协会主席Walid Hanna先生;葡萄牙天使投资协会Francisco Banha先生;意大利天使投资协会主席Paolo Anselmo先生(他同时兼任世界中小企业联盟主席);西班牙天使投资协会主席Albert colomer先生。世界天使投资协会秘书长为法国的Claire Munck女士。

第二节 英国天使投资

一、英国天使投资概况

在天使投资的发展历史上,英美两国走在前面。

英美两国无论在经济结构上、管理体制上,还是金融组织上都存在着各种各样的区别,然而,二者在以私人资本支持小企业创新方面,在风险投资,尤其是在天使投资的发展方面,又存在着许多相似之处。应当承认,这两国政府在政策层面、在税收优惠方面都给予风险投资及天使投资以大力支持。

全球的天使投资活动,就像风险投资一样,仍然是美国第一,欧洲其次。如果不把欧盟作为一个整体,而是作为单个国家分析,中国的风险资本投资总额已经从2006年起一跃成为全球第二。虽然第一名(美国)与第二名(中国)之间仍然存在着巨大的差距,但中国仍然是全球第二。2006年,美国的风险资本投资额为256亿美元,中国为17.8亿美元,二者差距很大,中国仅占美国的6.95%,但中国仍然高居第二。这个差距正在缩小。2008年,全美风险投资总额约为297亿美元,而中国则上升为42.1亿美元,[8]约占美国的14.18%。中国的风险投资虽然如火如荼,然而,中国的天使投资却还在萌芽状态,还远远落后于英美两国。

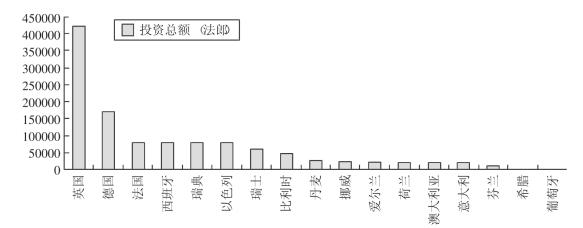

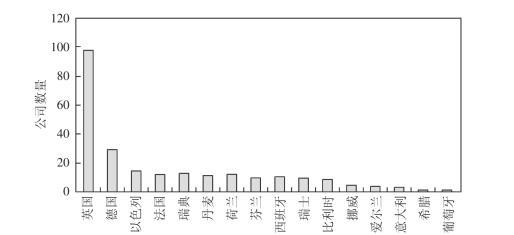

如果从欧洲内部看,无论是风险投资,还是天使投资,英国都在整个欧洲遥遥领先(见图5.1)。以目前最热的投资领域:清洁工程投资(Cleantechnology)或称为“绿色风险投资”[9]为例。英国在所投绿色项目的投资总额及数量上远远高于欧洲其他任何一个国家。从投资总额上,英国作为第一名,是作为第二名的德国的近3倍。而从所投项目的数量上,英国是第二位的德国的3倍多(见图5.2)。

在天使投资领域,英国的天使投资一直是全欧洲的典范。下面我们就剖析一下英国的天使投资历史、现状及发展。

图5.1 欧洲各国2006年风险投资所投额度

图5.2 欧洲各国2006年风险投资所投项目数[10]

二、英格兰天使投资协会

英国的天使投资普遍活跃,尤其是伦敦地区、牛津大学及剑桥大学的天使投资家们活跃于各种创业企业,特别是高科技创业企业之间。英国的天使投资主要由英格兰天使投资协会和苏格兰天使投资协会等构成。

英格兰天使投资协会(British Business Angel Association,BBAA)是全英国各种各类天使投资协会的协会,它是2006年创立的一家有限责任的盈利公司。英格兰天使投资协会是世界天使投资协会(WBAA,www.wbaa.biz)的创始人之一。截至2008年7月中旬,英格兰天使投资协会共用22个英国的天使投资机构作为会员,包括4991位天使投资家,并在旗下管辖21个种子期/早期天使投资基金,及其他有关天使投资机构。该协会主席,Anthony Clarke从1995年就开始从事天使投资,他不仅是英格兰天使投资协会的负责人,而且是欧洲天使投资联盟的创始人之一。

Anthony Clarke先生是一位活跃在欧洲,具有20多年投资经验的风险投资家和天使投资家。Clarke先生不仅是欧洲天使投资联盟的前主席、英国商业天使协会的主席,还是大伦敦区企业集团董事局主席,他同时兼任大伦敦区企业集团投资公司的董事经理,以及拥有3000万英镑的Sepaphim基金的董事经理。(Anthony Clarke先生的照片)

英格兰天使投资协会对于自己的会员收取较低的会员费。作为正式会员,年费为750英镑,作为附属会员,年费为500英镑。正式会员必须是投资于英国本土的天使投资机构,而附属会员则是对于天使投资感兴趣的其他有关组织,如学术单位、律师事务所、会计事务所、风险投资机构,等等。

欧洲天使投资联盟主席Anthony Clarke先生

案例1

英国天使投资协会所投的一个清洁工程项目是LYSANDA LTD公司,这家公司制作一种黑匣子可以即时观察、测量和报告汽车排放的二氧化碳和其他有害物质。英国天使投资协会组织了对于这家创业企业的种子期投资,由10位天使投资家共同投资30万英镑,同时由英国可持续科技基金追加投资50万英镑。天使投资家的这些资金给予LYSANDA LTD公司成长壮大的最重要的支持。

案例2

英国天使投资协会的下属天使投资机构:Yorkshire天使投资联盟投资于Validated Hygiene Solutions Ltd(VHS)公司的4万英镑,分两期投入:第一期为2万英镑,第二期同样是2万英镑。该公司是为医院、实验室提供清洁和除污染仪器的。天使投资家们不仅给该企业以救命的资金支持,同时还为该企业管理人提供了大量的技术和管理上的咨询与帮助。

英国的天使投资活动受到政府的大力支持,其中最重要的是税收优惠。关于英国政府的税收优惠政策,详见本章第七节。这里仅仅概括其重点:

(1)天使投资家在投资后可以直接抵扣当年的所得税,抵扣部分为投资额的20%,最高可达40万英镑。

(2)天使投资的资本利得税可以豁免。

(3)如果天使投资家的投资失败,投资额的40%可以抵免所得税。

三、大伦敦地区天使投资

伦敦天使投资基于大伦敦区企业集团(Greater London Enterprise,GLE)这样一个机构。大伦敦区企业集团基于成立于1982年的大伦敦区理事会(Greater London Council,GLC),也称为大伦敦区企业理事会。当时,英国正处于经济萧条期,就业问题成为政府需要解决的头等大事。经济萧条造成了大批人员的失业,尤其是机械制造业丧失了成千上万的工作岗位。在这种情况下,英国的各大都市,包括伦敦,先后成立了旨在解决经济问题的都市经济理事会。

1986年,大伦敦区企业理事会决议要求其所辖33个地方自治镇,每个缴纳10万英镑作为会费,并以此为注册资本,建立一家商业化运作公司,取代效益低下的政府管理模式。13家地方自治镇出资共130万英镑,创建了大伦敦区企业集团(Greater London Enterprise,GLE)。这笔资金成为GLE的启动资本,也是GLE得到政府资助的最后一笔资金来源。到1999年,大伦敦地区的所有33个地方自治镇,包括伦敦市,都成为GLE的成员,但最早出资的13家被赋予特殊待遇。

1989年,英国政府通过一项提案,以图减少地方政府对于商业公司的干涉。随即,大伦敦区企业集团决议改革,不再实行会员制,要求各个自治镇政府减少对于GLE的控制,使得13个自治镇的投票权降低到20%以下,与此同时,董事会决议把GLE的商业运作交给了与地方政府没有任何关系的私人管理团队,以减少官僚管制,提高经济效益。

2008年4月,大伦敦区企业集团收购了YFM公司,成为欧洲最大的从事天使投资及早期风险投资的公司,旗下管理着3.3亿英镑的早期投资资本。截至2008年初,大伦敦区企业集团已经向400家创业企业提供了债权投资(贷款)。此外,集团旗下的天使投资联盟及早期风险投资基金又向创业企业提供股权投资。集团平均每年为6500中小企业提供债权或股权融资,为推动大伦敦地区的创业及中小企业的发展立下了不可磨灭的功劳。

大伦敦区企业集团是旨在推动伦敦地区的天使投资及其他早期投资,以创业解决就业问题的一家有限责任公司。大伦敦区企业集团虽然背靠政府,但它全部私营,并不依赖于公共资金来源。它既影响地方政府制定有关推动中小企业发展和早期投资,尤其是天使投资方面的政策,又直接进行投融资和基金管理等金融业务,具有良好的经营业绩。这个平台一方面有地方政府的支持,另一方面,又全面私人经营,完全商业化运作,是推动天使投资和创业企业发展的一个行之有效的模型。

大伦敦区企业集团下属四个部门,从事四种不同的却又相关的业务:大伦敦区企业发展;大伦敦区咨询服务;大伦敦区金融管理;大伦敦区不动产。

由于本书的宗旨是向中国企业家和投资者全面介绍天使投资的概念和状况,因此在上述四大领域中,我们主要分析一下大伦敦区金融管理。

大伦敦区金融管理包括四大业务:企业贷款业务、资产管理业务、现金流业务和股权融资业务。前三者以借贷为主,后者以股权投资为主,但这四类业务都是服务于小企业尤其是高速发展的创业企业的。

大伦敦区金融管理的这四大金融业务的结构如下:

(1)大伦敦区贷款业务:贷款业务是通过OneLondon公司专门为大伦敦地区的中小企业,尤其是成长型创业企业提供各种借贷渠道。

OneLondon为大伦敦地区的中小企业提供贷款。贷款额度最高为7500英镑,年利息率为12%,贷款手续费为225英镑。

申请贷款的程序为:

①打电话给OneLondon的贷款管理人员,以咨询是否具备贷款资格。

②提交企业的商业计划书。

③创业者或小企业家个人简历。

④企业家的带有相片的个人证件。

⑤一封银行驳回该企业(或企业家个人)申请贷款的信件,以证明该企业(或企业家个人)曾经向银行申请过贷款,由于种种原因被银行驳回。

⑥该企业或企业家个人的过去6个月的银行存款报告。

⑦该企业或企业家个人的房租、水电费、煤气费、办公室或家庭电话费(不是手机费)的缴款通知单。

⑧准备每月付款额度。例如,贷款总额为5000英镑,三年还清,每月固定还款额为£167.76(连本带息),偿还期为36个月。

除了小型贷款外,OneLondon还为在伦敦特殊地区(特殊贫困区)的企业和企业家提供中小型贷款,包括高达2万英镑的创业企业贷款,高达5万英镑的发展型企业贷款和高达25万英镑的成熟型企业贷款。

(2)大伦敦区企业集团的资产管理业务是通过IGF资产管理公司进行的。IGF资产管理公司的金融服务包括:

①中小企业金融租赁;

②坏账保护:中小企业缴纳一定的费用,并在符合IGF的规定条件下,可以从IGF得到90%的未偿债务;

③破产债务清偿。

(3)大伦敦区企业集团的现金流业务,这些业务包括:

①应收货款收集;

②企业保理业务(factoring);

③工资支付管理。

(4)大伦敦区股权投融资。

大伦敦区股权融资主要是通过大伦敦区成长资本公司提供。大伦敦区成长资本公司又有下属几个机构:1)伦敦天使投资。

在伦敦,天使投资家们可以通过天使投资联盟进行个人投资,其投资额一般不超过75万英镑,也可以通过伦敦天使投资联盟下属的伦敦种子基金投资追加投资,一般不超过46.5万英镑(第一轮投资一般限制在10万英镑左右);或者通过Seraphim基金追加投资,其额度在50万~200万英镑。

伦敦天使投资的重要力量在伦敦天使投资联盟。伦敦天使投资联盟成立于1982年,是创立比较早的天使投资机构。目前由天使投资家130人组成,他们大都是当地成功的企业家、银行家、投资管理人及其他成功人士。联盟共有可动用天使资本5000万英镑。

伦敦天使投资联盟是英格兰天使投资协会的成员,也是欧洲天使投资联盟的成员。

从2000年到2007年,伦敦天使投资联盟共投入146个早期项目,共投入4460万英镑。一般地,天使投资家个人对每个项目的投资额为1万~10万英镑,而如果伦敦天使投资联盟进行联合投资,每个项目的投资额从10万到75万英镑。每个天使投资家,平均每年投入1~6个企业,他们预期的投资回报在10倍以上。同时,被投企业可以向伦敦种子基金寻求追加投资。

伦敦天使投资联盟的投资程序一般为:

①企业提交商业计划书。

②天使投资联盟的一位天使投资家会阅读这个商业计划,并在两周之内给予答复。

③如果天使投资家的评价较好,会安排企业家与天使投资家的首次会晤。如果商业计划书被接受,天使投资联盟会给予企业家一封书面邀请函,邀请其参加路演。伦敦天使投资联盟一般每7周安排路演一次。每次大约有6个公司为感兴趣的天使投资家们宣讲自己的商业计划书。

④随后,天使投资联盟给予参加路演的企业家们两个半天的路演培训,培训他们如何表达自己的商业模型,如何吸引天使投资家的投资兴趣,等等。

⑤参加路演。

在交给伦敦天使投资联盟的商业计划书中,应当具备如下内容:

①强有力的管理团队,管理者具有足够的经验。

②有吸引力的市场,具有巨大发展潜力,最好能够推进到国际市场。

③可持续的竞争优势,包括清晰的科技优势、良好的可测性及较高的进入壁垒。

④是否具有飞速增长的潜力,在较短的时间内具有市场知名度?

⑤是否已经通过了“概念”阶段,对于高科技企业,是否已经从概念转入实际生产?

⑥是否在市场上试销,如果是高科技企业,其科技是否经过第三方的验证。

⑦是否情愿接受天使投资家参与企业管理,例如,作为非全职董事?

⑧企业是否在伦敦及大伦敦区或英国南部?

⑨是否具有获得英国政府“企业投资计划”(EIS)的优惠待遇?

⑩融资额度在10万~75万英镑,并愿意通过协商达成出让股份的协议。

创业企业提交商业计划书,与天使投资家首次会晤,对于这些活动天使投资联盟都不收取任何费用。但被批准参加路演的企业需要缴纳£1250的费用,这笔费用可用来支付培训及其路演场地等成本。一旦企业获得天使资本,伦敦天使投资联盟收取5%的成功费。

2)伦敦种子基金。

伦敦种子基金是一只专门投资于早期项目的风险投资基金。伦敦种子基金是一只跟投基金,它的投资是配合天使投资而进行的。它投资的前提是天使资本的投资。它的投资原则是:企业只有在获取天使投资后,才有可能申请伦敦种子基金。更确切地说,企业只有获取至少10万英镑的天使资本,才有可能获取最高10万英镑的伦敦种子基金的跟投资本。因为早期投资项目,尤其是种子期的投资项目往往具有很高投资风险。伦敦种子基金坚信,天使投资家为企业提供的不仅仅是金钱,更重要的,也是更有价值的是这些天使投资家在工业方面、在创业方面、在企业管理方面的经验。有了这些天使投资家的介入,种子基金的风险投资家们才更有信心。

获取天使投资家的资助仅是企业是否可以获得伦敦种子基金的必要条件,不是充分条件。企业必须还具备:

①强有力的管理团队,其管理人员的经验和特长具有互补性。

②具有吸引力的市场。

③可持续的竞争力,伦敦种子基金看中真正的具有核心竞争力的高科技项目,并认为这些项目具有天然的进入壁垒,有助于保持企业的可持续的竞争力。

④具有快速增长的巨大潜力。

伦敦种子基金一般向被投企业收取投资金额2%~6%的投资服务费。企业在同意投资条款时应缴纳50%的服务费,另外50%则在投资完成时缴纳。

目前,伦敦种子基金主要投资于四个领域:可再生能源、软件、生命科学和消费品市场。其中,前三类均属高科技领域。

3)六翼天使基金(Seraphim Fund)。

六翼天使基金是一只具有3000万英镑的天使基金或早期风险投资基金,是大伦敦区企业集团下属基金之一。该基金的投资平均在50万~200万英镑。六翼天使基金的3000万英镑资本金中,私人资本为1000万英镑,其余的2000万英镑来自英国政府。

六翼天使基金的投资条件包括:

地点:主业必须在英国本土。

企业模型:必须符合英国政府的企业投资计划的条件;必须是可持续增长型;必须具备受到保护的、可鉴证的知识产权;必须是欧盟规定的中小企业,即雇员不得超过250人,年收入不得超过5000万欧元或总资产不得超过4300万欧元。

管理团队:这些人必须全力以赴,最好已经投入了自己的资金。

投资额度:每轮投资在50万~200万英镑。

投资期限:虽然六翼天使基金专门投资于中小企业,但其投资并不分阶段,可以投资于种子期/初创期、早期、扩张期、转折期。

投资原则:六翼天使基金每笔投资都需要一个领投的商业天使,这个天使投资家应当具备相关的产业经验,至少投资5万英镑,并参与企业的尽职调查,和投资后管理。

4)EIS跟踪基金。

EIS跟踪基金是伦敦天使投资协会旗下的一个投资基金。EIS跟踪基金旨在帮助投资者获得更多的政府EIS(Enterprise Investment Scheme,企业投资计划)所给予的优惠。EIS跟踪基金帮助投资者提供一揽子企业,使得投资者在投资这一揽子企业时能够享受他们在投资单个企业时所享受到的所有税收优惠。

EIS跟踪基金投资步骤:

①伦敦天使投资协会每年初步筛选1000家企业,对于那些具有投资潜力的企业,协会给予90分钟时间以做路演。

②选中的公司在天使投资协会做演讲。

③伦敦种子基金从参与演讲的公司中寻找投资对象,与企业家面谈。

④伦敦种子基金提出投资方案A,该方案送给由经验丰富的天使投资家组织的投资委员会,由该委员会决定投资与否。

⑤一旦决定投资,组织一组天使投资家,一般2~5人。

⑥确定领投的天使投资家,与伦敦种子基金会晤。

⑦伦敦种子基金与领投天使投资家商榷投资条款,包括价值评估、公司管理团队的工资等。

⑧伦敦种子基金准备15~20页纸的投资计划书B提交投资委员会审核。投资计划书B比A要详细得多。

⑨投资委员会开会正式决定是否投资,领投天使投资家和被投企业管理团队参与会议。

⑩投资决策最终决定。

以上投资过程,EIS跟踪基金参与重要决策。

EIS跟踪基金的投资是对于伦敦种子基金、伦敦六翼天使基金所投项目的追加投资。它的投资额平均在3万~10万英镑。

5)创意企业扶植加速器。

创意企业扶植加速器是下属于大伦敦区企业集团的,它资助的对象是主业在大伦敦地区的创业企业。投资期限为种子期、初创期的,具有巨大发展潜力的企业。

①参加创意企业加速器项目的小企业应当提交申请,与曾经参加过这个项目的企业家交流,并要获得至少一位天使投资家的指导。

②创意企业扶植加速器从缴纳申请的企业中初选70个左右的企业参加一天的培训。

③从参加培训的70个企业中再选15个企业。这15个企业将有机会参加创意企业扶植加速器项目。

④加速器将帮助入选的企业做好各种准备,包括一对一的辅导,以获取天使投资或风险投资。

四、天使投资网络

总部在伦敦的天使投资网络(Angel Investment Network)目前有会员6万余名,遍布在世界各大洲50多个城市。近期在中国也建立了分公司。天使投资网络主要是通过互联网沟通项目源和天使资本,至2008年10月2日,天使投资网络可提供的天使资本总额为170亿英镑(具体数字为:£17042091540)。

天使投资网络的运作模式也值得借鉴。它的运作步骤如下:

(1)创业者,企业家可在网上免费注册。

(2)填写融资申请。

(3)在递交项目时,创业者可选择预先缴费:£129;这样,创业者就可以享受“优先会员”的待遇,在网上可以公布你的公司状况、联系方式,还可以用自己的商标作广告。创业者也可选择事后缴费,即如果你的项目为某些天使投资家看中,那么你要缴纳£99项目介绍费,缴费后,你可以得到对你感兴趣的天使投资家的联系方式。

(4)天使投资家与创业者接触、通信、电话、面谈等。

五、EASY平台[11]

EASY是由GLE基金的Jenny Tooth和META集团的Maria Laura Fornaci共同创建的。EASY主要由GLE发起,并由11个国家的17个组织机构组成。它试图为早期投资者和高成长型企业搭建一个平台,以促进欧洲天使投资和科技创业企业的发展。

EASY的使命是:

(1)促进早期投资者和智力型高速增长企业的密切结合,使得这些企业更容易融到风险资本。

(2)为天使投资机构和种子基金提供操作工具,以助于国际间投资,提高交易质量标准。

(3)提高利益攸关人和政策制定者对于天使投资和种子基金重要性的认识。

(4)推动政策和其他手段以促进全欧洲早期投资的发展。

从2007年4月到2008年6月,EASY共组织了8次活动,包括在巴黎进行的天使投资活动,在葡萄牙的里斯本、意大利的米兰、西班牙的巴塞罗那等地举行的EASY投资论坛。

EASY平台最重要的功能之一是推动了跨国天使投资和种子基金的投资活动,促进了国际间项目和投资的交流。

此外,EASY平台创造了自己的一整套投资评价工具,叫做EASY工具包“EASY Toolkit”,这是一套十分切实可用的工具,帮助投资者和企业家达成交易。“EASY Toolkit”包括如下内容:

(1)EASY提出了一个十分重要的概念,即企业家是否具备了融资(投资)准备(Investment Readiness)。要做好融资准备需要至少具备四个条件,而EASY的工具包可以帮助投资者或者企业家来诊断自己是否具备了这四个条件:

①公司的评估是否完成?

②财务报表是否齐备?

③管理团队是否合格?

④市场调研是否到位?

(2)帮助跨国的创业企业组织国际间投资者的合作。其中包括产业、管理、市场、产品/服务、商业模型、投资及首席投资人(Lead Investor)的确认。

(3)EASY的评估工具,帮助企业或者投资者准备财务报表、评估和退出渠道的设计。

(4)投资前期的尽职审查。

(5)国际间项目的交流和项目跟踪。

六、剑桥天使投资

大东部投资论坛(Great Eastern Investment Forum)是一家著名的剑桥地区的天使投资机构。到2008年中期,大东部投资论坛拥有320名会员,包括天使投资家、风险投资家及其他投资者,也包括风险投资基金和公司型投资基金。大东部投资论坛不仅投资于高新科技,也投资于一般传统行业。一般地,通过严格的审查,大东部投资论坛每年会筛选出40个左右的优秀项目,作为天使投资家的投资对象。自从成立后,大东部投资论坛已经选拔了230家优秀企业来论坛做路演,其中30%已经融到天使资本。

大东部投资论坛定期组织三项活动:

(1)投资日期:在这一天,论坛组织合格的企业来为天使投资家们讲演他们的项目。这些公司可能来自各种各样的工业,它们是经过精心筛选的出色的创业企业,寻求融资额一般在10万~100万英镑。

(2)早餐简报:由论坛组织的早餐聚会。天使投资家、风险投资家、公司型风险投资公司、其他投资者、企业家、创业者等参加,大家交流,探讨种子期/早期投资存在的问题和经验。

(3)投资天使会:只有投资者参加。大家探讨投资时、投资后所遇到的问题、法律条款、投资评估、尽职审查等事宜。

与大东部投资论坛相似,剑桥天使团也是由活跃在英国剑桥大学的商业天使组成。创立于2001年的剑桥天使团具有30余名成员,他们大都是剑桥大学毕业的成功的企业家。其中很多是从事生物科学事业的企业家。Robert Sansom博士是剑桥天使团的创始人和负责人。他认为剑桥天使团的使命在于帮助科技创业企业成长,弥补它们在获取风险投资以前的资本空白。剑桥天使团不是一个正式的天使投资基金,也不是一个营利性的咨询公司。它是投资于剑桥大学地区的天使投资合作机构。一般地,剑桥天使团每笔投资额在5万~50万英镑。自成立以来,剑桥天使团已经投入1150万英镑到29家创业企业中。

剑桥天使团不是孤立的。剑桥地区不足10万人口,却云集着大批的科技创业企业、成功的企业家、天使投资家和风险投资家,因此,剑桥地区也被称为剑桥集群。活跃在剑桥地区的“图书馆屋”(Library House)是一家联系剑桥集群科技创业企业和投资者的信息研究公司。根据图书馆屋的统计,2007年,剑桥集群共有108家被风险资本投资过的企业。这些企业代表了全英国风险投资在医疗保健和生命科学领域被投企业的36%(见图5.3)。这些企业已经吸引了6亿英镑的风险资本,最大的一笔投资是于2007年第一季度投入Plastic Logic 的5000万英镑的风险资本。2006年,在剑桥集群的最活跃的投资基金为“Cambridge Gateway Fund”;最擅长作联合投资的是Amadeus风险投资公司。自2006年以来,最大的一笔成功的退出为2.3亿英镑(这次退出不是IPO,而是购并:Glaxo Smith Kline公司收购了Domantis公司)。[12]

图5.3 剑桥集群的被投企业

从图5.3我们可以看出,剑桥集群的风险投资/天使投资被投企业中,有37%的企业在健康与生命科学领域;第二大领域为信息科技,为24%;之后为通信,占被投企业的16%。

在剑桥集群活跃的天使投资机构,除了大东部投资论坛、剑桥天使团以外,还有NW布朗(NW Brown)和剑桥资本集团(Cambridge Capital Group)。

NW布朗是1974年在剑桥创立的一家金融服务公司,它管理的GEIF风险投资基金是一家拥有500万英镑的风险投资基金。它的规模不大,但专门投资于早期企业。从某种意义上,GEIF基金也可以称为一只天使投资基金,事实上,它是与天使投资相配合的直接投资基金。它平均每轮投资额在7万英镑左右。

剑桥资本集团是一家专门从事早期投资的公司。它的使命是吸引剑桥地区以外的天使投资家或天使投资机构来剑桥地区投资,尤其是投资于剑桥集群的高科技创业企业。剑桥资本集团以投资于原始性科技发明为投资宗旨。

此外,奥美德斯及天使种子基金(Amadeus & Angels Seed Fund)也在剑桥地区进行种子期投资。奥美德斯及天使种子基金是一家具有1000万英镑资本的投资基金。它主要投资于英国(包括剑桥地区)的高科技企业,但也不排除投资于全球其他地区的早期高新科技。它投资的对象一般还没有成型的商业模型,但一定要具有原始性创新型的高科技。

七、苏格兰天使投资

苏格兰天使投资协会(Scottish Angel Capital Association)是欧洲最早的天使投资机构之一,创立于1993年。截至2009年年初,它拥有约200名个人天使投资家及19个天使投资机构作为它的会员。苏格兰天使投资协会是一个独立的非盈利机构,由公共部门和私人部门共同资助运行。

苏格兰有重视高科技的传统。苏格兰占整个英国经济总量的7%,但在R&D方面却占全英国的15%。

苏格兰的天使投资发展得比较早,天使投资市场也比较成熟。

八、威尔士天使投资

威尔士商业天使联盟(Wales Business Angel Network)是推进威尔士天使投资发展的重要力量,拥有120名活跃的天使投资家作为会员。从2007年到2008年,威尔士天使投资家共投资17个创业项目,投资总额为200余万英镑。此外,天使投资还吸引了50万英镑的其他私人投资和55万英镑的地方政府投资。

第三节 美国天使投资

如同风险投资一样,在天使投资领域,美国无论在投资的项目上,还是在投资总额上仍然是遥遥领先。

一、美国天使资本协会

随着互联网投资泡沫的破裂,美国风险投资呈现一度的萎缩,而天使投资却越来越活跃。2002~2003年,美国天使投资家们先后召开了四次天使投资峰会,近80个天使投资家组织参加了这些峰会。会议上,天使投资家们提出了建立北美天使投资的统一机构的必要性。

2004年1月,Kauffman基金赞助组建了北美“天使资本协会”(Angel Capital Association,ACA)又称为美国天使资本协会,作为Kauffman基金旗下的一个项目。2005年8月,ACA被正式注册成为一家独立的私人的机构,ACA是世界天使投资协会的创始人之一(www.wbaa.biz)。同年11月,ACA旗下建立了天使资本教育基金(Angel Capital Education Foundation,ACEF)。该基金旨在教育、培训潜在的和现成的天使投资家,使之能够更好地运作手中的资本,减少投资风险。

比起欧洲各国来,美国全国性天使投资协会虽然成立时间不长,但美国的天使投资活动却一直十分活跃。著名的天使投资人Bill Payne早在1980年就开始从事天使投资活动。他所在的拉斯维加斯天使投资天使团共有50名天使投资家,自2003年到2007年,他们共投资了800万美元到12个种子期和创始期的企业。据统计,截至2007年11月,全美共有天使投资机构265家;与风险投资基金相比,天使投资平均每个项目的投资额为24万美元,而风险投资每个项目的平均投资额为700万美元。[13]全美最大的全国性天使投资协会即“天使资本协会”。

谈到天使资本协会,我们不能不介绍它的创始人:John May先生。May先生在风险投资和天使投资领域具有20余年的经验。1991,他与朋友共同创建了“投资者共同圈”,这是一家非盈利机构,帮助200多家富有家庭和投资机构参与社会风险投资活动。1999年,他创立了天使投资晚餐俱乐部(The Dinner Club);随后,他又接连创立了eMedia俱乐部和华盛顿晚餐俱乐部。作为成功的风险投资家,May先生是六家从事早期投资的风险投资公司的合伙人或顾问。他撰写了两本关于天使投资的书籍,同时兼职为弗吉尼亚大学商学院的讲师和研究员。2005年,May先生是美国的天使资本协会的主要创始人。

美国天使资本协会John May先生

截至2008年5月,天使资本协会共有265家天使投资机构作为协会成员,包括147个会员机构,18个预备会员机构,50个州和省的成员(包括美国和加拿大),以及19家下属机构,共有天使投资家6800人。[14]这些天使投资家全部都是符合SEC所规定“有资格的投资人”,即至少有100万美元的净资产,年收入在20万美元以上,如果是已婚,夫妻双方的年收入在30万美元以上。当然,很多天使投资家的净资产或个人收入都大大地高于SEC的标准。

从2008年ACA的调研看,天使资本协会的会员机构平均每年投资的项目为7.3个,投资额为194万美元,投资于4.6个公司。

美国天使资本协会是一家非盈利机构,它有一个9人理事会,此外,50名天使投资家在协会的下属各个专业委员会中兼职服务。

天使资本协会所辖12个区域,共有机构会员近150名。这些区域为:加州、加拿大、大湖区、墨西哥、大西洋中部、中西部/大平原、新英格兰、纽约、太平洋东北、东南、西南、西部。

除了这些地区外,还有一些全国性或国际性的天使投资机构作为成员。

这里,仅就东西海岸的一些地区,比较深入地剖析某些地方天使投资机构的运行,以供学习。

二、东海岸的天使投资

这里仅以新英格兰区、纽约区和大西洋中部区的天使投资活动为例,以分析东海岸天使投资的现状与发展。

1.新英格兰区

新英格兰区共有六个州:缅因州、新罕布什尔州、佛蒙特州、马萨诸塞州、康涅狄格州、罗德岛州。这个地区有众多的天使投资机构,其中比较著名的是马萨诸塞州的Common Angels(共同天使团,或一般天使团)。这是一家在大波士顿地区的天使投资机构。它的座右铭是:一般天使具有不一般的专业知识;不一般的洞察力;不一般的人,却具有和一般人一样的价值观。

共同天使团是波士顿地区最大的一家天使投资机构,专门投资于最富有创新意识的高科技创业企业。它拥有75个非常著名的私人投资人,并管辖两只“跟投基金”(Co-investment Funds)。这75个私人投资者涵盖58个工业、专业,包括金融领域。其投资额度一般在50万~100万美元,也可能高达500万美元。

共同天使团起源于1998年,天使投资家们在波士顿中心的共同地(Commons)的一个早餐聚会。共同天使团是一群敏锐、出类拔萃的天使投资家。2007年,他们每投资1美元,就会得到16美元其他投资者的追加投资。目前,这个天使投资机构基本不再接受新的会员。共同天使团的天使投资家都是波士顿地区的著名的成功企业家、金融家、专业人士,其中不少是哈佛大学和麻省理工学院的工商管理硕士校友会成员。他们的专业涵盖了58个不同的高科技领域。据统计,这些天使投资家过去曾经是超过400家公司的董事,包括58家上市公司、217家私人公司和134家非盈利组织。目前,这些天使投资家仍然是160家公司的董事(理事),包括19家上市公司、77家私人公司和65家非盈利组织。

一般地,共同天使团不接受企业直接递交的商业计划书,尤其是纸张打印出来的商业计划书全文。他们仅仅接受通过电子邮件寄送的企业商业计划书的第一部分,即一页纸的执行摘要(Executive Summary)。一旦共同天使团对于企业的执行摘要感兴趣,他们会向企业索取其商业计划书全文,如果符合天使投资家们的投资领域及投资兴趣,他们会邀请企业家进行30分钟的讲演及15分钟的与天使投资家的直接问答。非常具有投资潜力的企业家会被邀请参加每月一次的共同天使团早餐会。如果被选中,天使投资家们要对该企业进行4~6周的尽职审查。最终投资后,一位天使投资家会成为被投企业的董事会成员。

截至2007年,共同天使团已经投资115家企业,并已经获得成功退出,包括34个首次公开上市(IPO)。现在他们拥有3400万美元的天使资本,加上直接投资基金,他们可以调动的天使资本总额为1亿美元。

共同天使团是美国风险投资协会的成员,也是天使资本协会的创始人之一。

2.大纽约地区

大纽约区有着多家天使投资机构,比较著名的有金种子天使团(见第三章)。此外,还有纽约天使团及长岛天使团等。纽约天使团(New York Angels)是东海岸比较早建立的天使投资机构。它创立于1997年作为纽约新媒体协会的一个下属机构。2004年,纽约天使投资团正式成立。到2008年初,它已经投资了2800万美元,所投企业65家。纽约天使团坐落于纽约曼哈顿区的所谓“硅巷”(Silicon Alley)。硅巷一般指纽约曼哈顿的28街到春街和在百老汇大道两边的地区。硅巷是东海岸的硅谷。纽约天使团选择这个地点办公是有意义的。

纽约天使投资团要求其会员每年至少投资5万美元到一个以上的项目。一般地,个人天使投资家每个项目平均投资2.5万~10万美元。作为天使投资家的联合投资,每个项目平均投资额为5万~50万美元。

David Rose是纽约天使团的创始人和董事长。他曾经是Inc. 500强企业的CEO,他本人多次创业,被称为“纽约天使投资之父”。David在耶鲁大学获得学士学位,在哥伦比亚大学获得工商管理硕士(MBA)。

长岛天使团具有三类会员:个人会员,年费为1000美元;公司会员,年费为2500美元;赞助商,最低赞助费为5000美元。长岛天使团是一家创立于2006年的新的天使投资机构。它是一家非盈利组织。

3.大西洋中部区

大西洋中部区包括大华盛顿市区、马里兰州、弗吉尼亚州等。这里也是天使投资比较活跃的地区。例如,杰弗逊角落天使基金是一只有限责任制的天使投资基金。该基金由天使投资家管理。所投项目为早期,投资领域仅限于起源于弗吉尼亚大学的科技创业企业。

此外,比较活跃的是大华盛顿区天使团,它坐落在华盛顿地区,它的地理位置使得这个天使投资组织有着得天独厚的优势,与附近的大学、联邦政府研究机构、地方政府科技发展或经济发展部门等保持密切合作关系。在它的合作者中,大学院校包括:马里兰大学、霍普金斯大学、乔治·华盛顿大学、乔治·梅森大学等;联邦政府研究机构包括:国家健康研究院、国家自然科学基金、商务部技术局、国家航天局、联邦实验室联盟,等等;地方政府经济发展部门包括马里兰州、弗吉尼亚州、华盛顿市及这些州(直辖市)所属的各县的技术发展和经济发展中心。

三、西海岸的天使投资

美国西海岸是风险投资的聚集地。与风险投资状况类似,在西海岸天使投资也格外活跃。这里仅以天使乐团、科技海岸天使团和Keiretsu论坛(K4)为例,介绍美国西海岸天使投资的状况。

1.天使乐团

天使乐团是加州最早的一个天使投资机构,也是美国最早的天使投资机构之一。它1994年成立于硅谷,由已故科学家、企业家和投资家Severiens博士创立。Severiens博士昵称Hans,在硅谷颇有名气。他是美国天使投资的鼻祖之一。他曾获得哈佛大学物理学学士学位,霍普金斯大学核物理博士学位。但他却从一位科学家、学者,转为一名风险投资家和天使投资家。作为两个风险投资基金的投资管理人,Severiens博士是硅谷最著名的、最活跃的天使投资家之一。为了纪念他对于天使投资的贡献,天使资本协会和天使资本教育基金专门设立了每年一度的Hans Severiens奖金,以奖励一位最有成就的天使投资家。2006年,该奖金给予了New Hampshire大学风险投资研究中心的主任Jeffrey E. Sohl教授;2007年,给予了Luis Villalobos先生;2008年,该奖金由金种子天使投资团的创始人Stephanie Hanbury-Brown女士获得。

目前,天使乐团的执行董事是Ian Sobieski博士,他是著名的导弹科学家、企业家。天使乐团共由120位天使投资家组成,这些人或是过去的或是现在的高科技企业的管理人员。他们愿意投入自己的金钱和时间,以帮助那些最出类拔萃的高科技创业家,以实现他们的起飞的理想。天使乐团旗下有一只5000万美元的天使乐团种子基金。这只基金的LP有三家大型高科技公司,有两个大学的捐赠基金,和一个资本雄厚的养老金,其GP只有一个,即天使乐团。天使乐团种子基金是一只追加投资基金,也称为“跟投基金”。它仅仅参与天使投资家们锁定的项目,与天使投资家们共同投资。

天使乐团每年认真审核的项目大约有700余家,选出33家作尽职调查,最终大约投资8家企业,但也有例外。例如2006年,天使乐团共投资了14家创业企业。天使乐团专门投资于种子期的高科技创业企业。他们投资的准则只有三个:

(1)强有力的管理团队;

(2)最尖端的高科技;

(3)巨大的市场。

天使乐团平均每轮的投资额30万~75万美元。如果项目潜力很大,他们会组织天使投资或其他早期风险投资,形成组合投资,投资额度可达200万~300万美元。

到2008年,天使乐团种子基金已经投资了240家公司,并通过IPO或购并,已经从40家被投企业中成功退出。天使乐团的天使投资家们每个月聚会一次,从经过初步筛选的50家创业企业中选出3家进行尽职审查,以最终作出投资决策。

2.科技海岸天使团

科技海岸天使团(Tech Coast Angels)是在20世纪90年代,由Luis Villalobos先生创建的。这家天使投资机构目前有会员200余人,他们平均投资额从0.5万到80万美元,最高曾投400万美元。到2008年年初,共投46个项目,投入天使资本3700万美元。

Luis Villalobos成为一个天使投资家完全是出于偶然:一个朋友介绍他认识了一群年轻人。这些人急需一笔资金,否则他们的公司面临破产。Luis Villalobos了解了他们公司的状况,在一个周末便作出投资决定。他的这笔天使资本拯救了这个企业。这个企业最终大获成功,他也因此获得了巨大利润。

科技海岸天使团创立于1997年,11年后的2008年,该机构作为会员的天使投资家达到300人,号称美国最大的一个天使投资联盟之一。作为一家有声望的天使投资协会,科技海岸天使团对于它的会员定有严格审核条例。要想成为它的会员,必须要有科技海岸天使团的邀请函。会员必须具备SEC“合格投资者”的资格,必须同意每年至少投资两个项目,投资总额不低于5万美元。

科技海岸天使团的投资领域广泛,包括医疗保险、软件、传媒、生命科学、金融、信息科技、运输服务、食品加工业、饮料、游戏、网上商务,等等。它的投资不局限于高科技领域,只要是增长型企业、只要有发展潜力、有杰出的管理团队,都可以成为它的投资对象。科技海岸天使团的投资领域虽然没有限制,但它投资的地域却有严格规定,它只投洛杉矶、橙县等五个南加州地区的创业企业。

科技海岸天使团是一个非盈利的机构,它不是一只基金,没有正规的基金管理人员。天使投资家们凭借个人对于项目的判断来决定是否投资。投资与否完全由个人决定。天使投资家们可以在项目审查和评定中相互配合、相互帮助,但投资决策则完全是个人行为。天使团也绝不收取成功费或项目介绍费。

2008年7月,科技海岸天使团达到了它的里程碑:10亿美元的融资额。即它帮助自己所投的150家公司融到第三者(包括风险投资基金)的资本额达到10亿美元。

3.天使投资K4论坛

Keiretsu论坛,简称K4,是美国最大的天使投资网络,但它不是美国天使投资协会的成员。截至2008年6月,K4天使论坛共有会员750名,遍及世界各地。Keiretsu的原文是日文,以形容企业间的系列组合。K4旨在联合众多的个人及小企业,形成一支投资生力军。K4创建于旧金山,现发展到美国及其他国家,在英国、西班牙、巴塞罗那及中国等地共有16家分支机构。K4在中国的分支机构由Hal Lemmon先生和Jenny Shi女士主持,总部设立在北京。

根据K4的规定,每个分支机构最多只能吸收150名会员。K4的会员不仅有天使投资家,还有风险投资基金、银行、企业、大学院校,等等。K4致力于投资早期项目,平均投资额为25万~200万美元。K4是一个非盈利组织,投资决策由天使投资家个人决定。

K4最早由Randy Williams先生于2000年9月创立。Williams先生在银行、金融领域有着30多年的工作经验,并成功创业多次。截止到2007年年末,K4共投资1.8亿美元到200余个项目中。

K4与其他天使投资机构的区别在于:

(1)它是世界性机构,在亚洲、欧洲和美洲都有其分支机构。

(2)它的投资领域不仅局限于高科技,也投资于包括房地产等的传统行业。在过去一些年中,它的资本额中70%投入高科技领域,30%投入非高科技领域。

(3)它包含一个K4慈善基金,扶植慈善事业,如环保。

(4)除了投资以外的多项活动,包括高尔夫、网球、登山、郊游,等等。

(5)保持与美国其他天使投资机构和其他投资机构的联系与合作。

除了K4的慈善基金以外,它还在2004年成立了K4投资者研修院。研修院每年为投资者提供若干次培训,以提高他们鉴别、分析和评估项目的能力。2007年,K4又成立了企业CEO研修院,目前该研修院提供4天的培训,为企业家们提供公司治理、企业融资和管理艺术等方面的知识。

4.天使论坛(Angels’Forum)

天使论坛的创立在美国天使投资发展过程中起到了重要作用,它可以称为天使投资逐渐走向正规化和专业化的一个里程碑。天使论坛为Carol Sands女士于1997年创立。Sands女士45岁时已功成名就,可以退休尽情享受生活。但她却不甘寂寞,选择了天使投资这个具有传奇色彩,又充满挑战性的行业。从一开始,她就决心把她所创立的天使论坛打造成为一支更加专业化的天使投资队伍。这在1997年的确是一个不小的开创。当时天使投资大都呈现出分散的、个体的、零星的一种投资行为,很多天使投资家刚刚从事这种风险较高的投资活动,他们没有经验,没有受到过正规培训,也不是职业投资家。他们很多人都具有乐观天性,热情过分,而技巧不足。很多人对于所投项目的评估过高。以致一些风险投资公司拒绝投资于天使投资家已经投资过的企业。

看到这种状况,Sands女士决定创建一家天使投资家机构,这家机构具有风险投资公司的全部正规操作模式,包括投资项目的考察、评估、尽职审查、投资后的管理,等等。她提出,专业的天使投资团队与风险投资的唯一的区别是:风险投资是投资其他人的钱,而天使投资则是投资自己的钱,更理想的是,天使投资家投入的是自己创业成功的收益,这种创业的经验和经历使得他们有可能向被投公司提供各种宝贵的、指导性的帮助。

这样,天使论坛于1997年6月正式成立。它的16个创始人都是财富殷实的企业家,他们每一个人都享有创业成功的声誉,都曾经参与过至少一家公司的IPO,都具有丰富的创业经验和强烈的创业热情。

四、天使软盟(Angelsoft)

天使软盟创立于2004年,它的初衷是为投资者提供一个优秀创业企业集群。到2008年8月,天使软盟共有成员402个:它们是天使投资机构、风险投资基金等,涵括10981名投资者;每个月约1800新企业申请融资。天使软盟成为一个真正企业家与真正投资者对接的平台,形成一个健康的创业生态平衡系统。

天使软盟是由纽约天使团主席David Rose和Tagandscan(一家软件公司)的CEO,Ryan Janssen共同创立。到2008年夏,Angelsoft的软件已经升级为Angelsoft 3.0。

天使软盟不仅为创业家提供所有402个成员的名字、网站、联系方式、投资方向等的信息,也为投资者提供一系列优秀的初创企业的名单、联系方式、融资额度,等等。

任何一个创业者只要注明自己企业所在的位置,就可以找到离自己最近的天使投资机构、该机构的投资特征及联系方式。

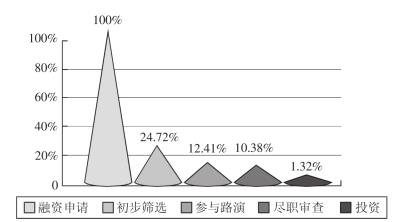

根据天使软盟的统计,在参与融资申请的企业中,有24.72%的企业通过初步筛选,有12.41%的企业被容许参加路演,有10.38%的企业被尽职审查,最终有1.32%的企业获得天使投资(见图5.4)。

图5.4 从融资申请到资金到位

天使软盟统计:从融资申请到最终天使资本到位,[15]最终仅有1.32%的融资者可以获取天使投资。

天使软盟利用最新的科技手段,提供天使投资的即时信息。例如,在2008 年8月18日16点22分,天使软盟网站的天使投资即时统计见表5.2。

表5.2 天使软盟网站的天使投资即时统计

第四节 欧洲其他国家天使投资

本章第二节专门探讨了英国的天使投资状况,这里,我们将介绍英国以外欧洲其他国家天使投资的现状及发展。

一、泛欧天使投资

在欧洲各国,人们普遍称天使投资为商业天使(Business Angels)。欧洲天使投资联盟(European Business Angel Network,EBAN)是一家成立于1999年的非盈利组织。自从它成立以来,欧洲天使投资联盟致力于推进全欧洲天使投资市场,为成长型企业提供早期资金。欧洲天使投资联盟通过举办年会、研讨会及其他交流活动为泛欧各国的天使投资家们提供了一个信息及合作的平台,大大推动了整个欧洲天使投资的发展。同时,联盟还通过它的关系与世界各国天使投资机构保持联系,成为欧洲天使投资与全世界天使投资联络的一架桥梁。

在欧洲,就像在世界各地一样,企业早期资本的供求出现缺口,而天使投资正是弥补这一资本缺口的重要融资手段。天使投资是一支生气蓬勃的、日趋发展的私人资本力量,它致力于为企业提供规模在25万~200万欧元的早期资本,以解决企业成长壮大的燃眉之急。

2006年,欧洲天使资本市场总规模约为15亿欧元,只有美国天使投资市场总量的1/10。不是欧洲不需要天使资本,而是天使投资还不是为大多数企业家所认知的,仍然是默默无闻的,却又具有巨大潜力的,藏身于民的资本力量。许多研究证明,天使投资是企业种子期和早期阶段最重要的资金来源之一。

欧洲天使投资联盟希望通过它的服务,提高广大创业者和投资者对于天使投资的认知,提高天使投资的知名度,以进一步推进天使投资在全欧洲的发展。与此同时,欧洲天使投资联盟还希望通过它的平台,加强投资者和创业者之间的交流,以实现不同阶段的企业与不同特征的投资者结合,解决企业早期资本缺口问题。

2007年,欧洲天使投资联盟调研了欧洲117个天使投资机构,共投资1.43亿欧元到843个早期项目中,每个项目平均投资额为17万欧元。欧洲天使投资联盟估计欧洲约有234家天使投资机构(如果加上俄罗斯、以色列和土耳其,总数是243家),75000名天使投资家,已经投入天使资本30亿欧元。截止到2008年8月,欧洲天使投资联盟共有77个成员组织,包括14个天使投资全国联邦;40个天使投资机构和23个附属成员(有风险投资基金、政府扶植基金、欧洲以外的天使投资机构,如美国天使投资协会等),共代表欧洲24个国家的广大天使投资家。该联盟前总裁Anthony Clarke先生认为,目前欧洲最大的挑战仍然是如何提高广大民众对于天使投资的重要性的认识。[16]Clarke先生指出,欧洲的天使投资机构有如下特征:

(1)多样性,天使投资机构创建者呈现在各个领域,如大学、商学院、孵化器、企业等。除此以外,天使投资机构的组织结构,组织形式也呈多样化发展的趋势。

(2)越是成熟市场,天使投资机构数量越减少,越是发展中的市场,天使投资机构的数量越是增加。在天使投资发展比较成熟的地区,天使投资机构的规模比较大,天使投资家就越来越集中。而在天使投资刚刚起步的地区,天使投资家们往往刚刚开始组建自己的天使投资机构。这些初建的天使投资机构往往规模还不大,天使投资家会员还不多,它们还有待于进一步发展壮大。

(3)欧洲大多数天使投资机构是非盈利性质的,而这个特征与欧洲各国政府的支持不无联系。

(4)欧洲各国政府、各地方政府都大力支持本地区的天使投资活动,它们大都意识到天使投资对于推动本地区的科技创新、创业起着举足轻重的作用。它们都以各种方针政策积极支持天使投资的发展。

(5)欧洲的很多天使投资机构都雇用了独立的管理者,天使投资机构的管理者大都不直接参与投资。他们是专职的天使投资机构的管理者。这样,天使投资家就可以专心从事天使投资活动。

同时,Clarke先生也指出,欧洲天使投资市场存在着严重的挑战,面临着很多困难,包括:天使投资机构和其他早期投资机构之间缺乏互动和沟通;各国政府对于天使投资税收优惠政策还应进一步落实;天使投资市场的信息和数据极难收集。由于天使投资家比较分散,对于天使投资的调研统计也比较困难,这对于天使投资的研究造成了较大的障碍。而没有深入的研究,就不可能全面了解天使投资市场,就不可能提出行之有效的推动天使投资的政策。

欧洲天使投资联盟成立多年,积累了许多经验。在它发表的白皮书中,欧洲天使投资联盟罗列了天使投资的四大重点问题。[17]

1.天使投资的供给方

(1)发掘潜在优秀项目与潜在天使投资人。目前,活跃在欧洲市场的天使投资家为5万~10万人。比起美国来,这个数字实在很小。事实上,具有经济实力的,又有投资兴趣的潜在天使投资人是很多的,这种状况证明欧洲的天使投资市场,或称为非正规风险投资市场应当还处于刚刚启蒙阶段。如何发掘这部分人是一个重要课题。开发潜在天使投资人的渠道可包括:

①通过政府的、公众的或媒体的宣传,提高对于天使投资的认知度。需要当前活跃的天使投资家和创业者的积极支持。

②提高天使投资家的投资理念,增加天使投资家们的培训。

③大力宣传天使投资成功的案例。

④增大天使投资家的经济激励机制,使得天使投资更加具有吸引力。

⑤政府应当支持天使投资联盟/天使投资协会,或其他形式的天使投资机构的成立。

(2)加强对于天使投资理念的宣传,建立对于天使投资家的培训。欧洲天使投资联盟和一家杂志社《科技商业》签订了合作协议,通过该杂志宣传欧洲天使投资联盟的活动和各种会议。从2001年到2002年,欧洲天使投资联盟在欧洲各地举办了19次大小研讨会,帮助大众认识天使投资的重要性,帮助欧洲各国建立天使投资组织。在欧洲天使投资联盟的努力下,欧洲各国的天使投资机构发展很快,从1999年的50家到2006年的211家,几乎遍及27个欧盟国家。

(3)加强不同市场参与者之间的交流、接触,帮助被投企业的成长及寻求退出的机会。天使投资对于企业的早期融资起到了不可取代的作用。然而,天使投资家不可能单独行动,他们必须得到市场其他参与者的支持与配合。例如,如果天使投资家帮助他们的被投企业融到追加资金(风险投资、银行贷款或其他金融渠道),那么,天使投资家们就可以轻松地、带着丰厚回报地退出所投项目。因此,天使投资家们与其他金融机构的关系对于其是否取得投资成功密切相关。

(4)帮助企业发展,缩小企业早期资本缺口。天使投资是在企业最弱小的时期,在没有人问津的阶段向企业提供资金支持的。随着风险投资家逐渐从早期投资阶段淡出,天使投资的作用也就越来越明显。虽然天使投资家在企业早期阶段投资的作用越来越为人所知,这种投资的投资风险很高,投资额度又还小,天使投资家往往面临再融资的问题。因为即使到了第二期,甚或第三期融资阶段,企业的融资额度可能仍然偏小,其不确定性仍然偏大,天使投资的资金仍然不够维持企业的继续成长壮大。这时天使投资家往往需要借助于天使投资机构,与其他的天使投资家进行联合投资。

2.天使投资的需求方

增加企业家、创业者的融资理念,使他们逐步具备融资条件。创业者融资失败有多种原因。但主要因素如下:

(1)没有准备好一份有说服力的商业计划书,或者是商业计划书过于异想天开,不现实地夸大事实。

(2)不清楚各种资金来源的可行性,也不清楚自己的企业究竟需要哪种资金来源,或哪些资金来源更适用于自己企业目前的状况。

(3)没有足够的融资常识,不知道如何把自己的企业、自己的创业理念向潜在的投资者表述。不知道如何向投资者出卖自己的理念。

3.天使投资的宏观环境

(1)加强天使投资家与风险投资家之间的对话与交流。天使投资对于创业企业固然极其重要,然而,天使投资往往不足以支持企业的持续发展。企业需要成长壮大,就需要不断的融资,而且,融资额度也往往越来越大。因此,天使投资与风险投资的对接就十分必要。天使投资家们或者天使投资机构应当建立与当地风险投资的长期合作关系,不断地向风险投资输入自己投入的比较成功的企业,作为风险投资的潜在投资对象。天使投资家与风险投资家的合作是企业进一步增长的重要因素之一。天使投资家希望他们所投企业中,那些具有巨大发展潜力的企业能够获得再融资,以保障其健康发展。

(2)增大对于天使投资与天使投资家的宣传,提高市场对于天使投资的认知度。天使投资本身的特征使得对于它的调研、资料的采集等工作困难重重。这是因为天使投资是一个私人的分散的投资行为,许多天使投资家不愿意披露自己投资的细节,他们没有兴趣,也没有时间披露自己投资的细节。而这种状况恰恰加强了对于天使投资家投资功绩的宣传。在这方面,欧洲天使投资联盟可以说已经做了大量工作,但即使这样,天使投资资料仍然是零散的和不全面的。2005年,欧洲天使投资联盟在其年度调研中荣幸地获取了97个样本,代表了欧洲8000名投资者,6000多个商业计划书,653个投资项目,1.23亿欧元的投资额。通过数据的收集和发表,通过大量的宣传,天使投资的业绩会慢慢为人所知。人们会逐渐认识天使投资家的真实面貌,迄今为止,人们往往认为天使投资家是一群“业余投资者”。

(3)政府对于天使投资的政策支持。无论在欧洲还是在全世界,天使投资的发展都应当得到各级政府的大力支持。没有天使投资的发展,就不能很好地解决企业创业阶段融资难的问题。政府应当从各种政策层面对于本地区的天使投资予以多方面的支持。

4.天使投资的税收及其他经济优惠

(1)提高对于天使投资的激励机制,例如税收优惠。在欧洲,一些国家提供了鼓励天使投资的政策,尤其是英美两家,这两个国家政府给予天使投资直接税收优惠政策(详见本章第七节)。

(2)帮助天使投资家疏通退出渠道。

综上所述,欧洲的天使投资与美国天使投资相似,都是相对活跃的。但欧美天使投资情况也有区别,见表5.3。

表5.3 欧美天使投资对比[18]

从表5.3可以看出,欧美天使投资无论是从投资额度上还是天使投资机构的发展上都有一定的差别。首先,美国天使投资机构的发展是稳步上升的。而欧洲从活跃的天使投资机构看,似乎2008年比2007年略有下降,但如果看发展中的天使投资机构,欧洲的发展却是十分显著的。其次,一个比较明显的差别是,美国的天使投资机构中营利性机构的比例一直保持在48%左右,而欧洲的则起伏较大。虽然在2008年(统计),其比例上升到35.8%,仍然小于美国的数字。这证明,无论美国还是欧洲,营利性的天使投资机构都在天使投资发展历史上扮演了一个重要的角色。

此外,欧洲天使投资联盟的这个统计相对保守。据统计,欧洲活跃的天使投资家在12.5万~100万人。截至2008年年末,英国投资在早期和种子期的天使投资总额约为30亿欧元,荷兰为15亿欧元,芬兰约为3亿欧元,爱尔兰约为2000万欧元。[19]

二、法国天使投资

法国天使投资协会成立于2001年,协会主席为Claude Rameau先生。法国政府科学技术委员会在推动法国天使投资方面起到了举足轻重的作用。法国天使投资协会是世界天使投资协会(WBAA,www.wbaa.biz)的创始人之一。截至2008年年末,法国天使投资协会共用65名会员,全部都是活跃在法国的天使投资机构,拥有天使投资家3550人。

近年来,法国的天使投资蓬勃发展,主要是来自于法国政府和法国天使投资界的大力支持。2006年,法国中小企业局和法国天使投资协会共同举办了“天使投资周”,他们在五天内,在法国的五个主要城市举办了宣传天使投资的活动。参与人有成功的天使投资家和成功的被投企业家,有地方政府代表,还有各方其他有关人士。在法国的影响下,2007年3月,葡萄牙天使投资协会举办了类似的活动。

法国是第一个创立“天使投资学院”的国家。这个学院为天使投资家的学习和培训提供了一个良好的平台。

法国政府是积极支持天使投资活动的少数欧洲国家之一。法国政府规定,天使投资的投资额可以抵免当年的收入税,单身的天使投资家抵免额最高可达2万欧元,而已婚的天使投资家可抵免额为4万欧元。

根据法国的一项调研,2007年,法国有67个天使投资机构,共投资3700万欧元于159个项目。[20]

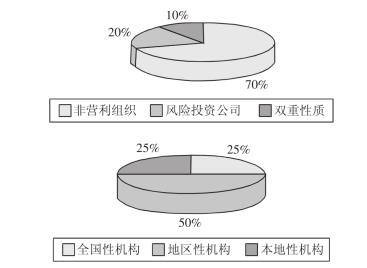

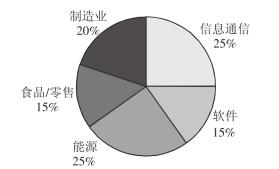

与美国天使投资机构的状况不同,法国的天使投资机构大多数是非营利组织,其中有一半是地区性组织,见图5.5。

图5.5 法国天使投资机构[21]

从图5.5看出,法国的天使投资机构中由风险投资公司资助的约占20%,而70%则是政府支持的非营利组织,还有10%是具有双重性质。从天使投资机构所在地看,天使投资机构还是以本地为多,占50%,全国性的机构占25%,而区域性的占25%。

三、德国天使投资

德国的天使投资比较活跃,其第一家天使投资组织于1998年创立。同年,在德国联邦经济与科技部的全力支持下,德国成立了全国性天使投资机构:德国天使投资联盟,简称BAND(德文为:Business Angels Netzwerk Deutschland)。德国的天使投资家人数约为4万人,但潜在的天使投资家估计高达27万人左右,天使投资总额约在4亿~10亿欧元。[22]

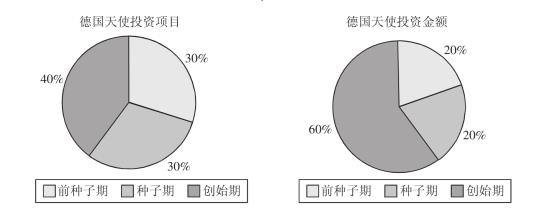

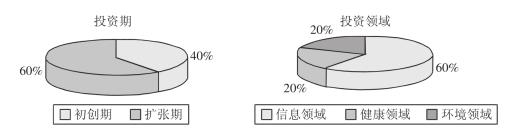

虽然欧洲各国的天使投资大都偏重于科技项目的早期投资,德国的天使投资的偏向就更加明显。此外,德国的天使投资更趋向于投资于企业早期。以德国天使投资机构CATCAP GmbH为例,它所投资的项目有40%为创始期,30%为种子期,而很大一个百分比——30%投入了所谓的“前种子期”(Pre-Seed Stage),即比种子期还早的项目。在所投项目中,30%为信息通信,30%为软件,20%为生物科学,5%为能源技术,5%为其他环境科技,10%为健康科学,见图5.6~图5.7。

图5.6明确显示,德国的天使投资可以称得上名副其实的“天使投资”。从投资的项目数看,有30%投入种子期,40%投入创始期,而另有30%投入所谓的“前种子期”,即创业者刚刚有一个出色的创意,或具有一个能够向商业转化的专利,或具有一张具有市场前景的蓝图。从德国天使投资的投资额上看,有20%投入种子期,20%投入前种子期,而60%的天使资本投入了创始期。这是因为越是早期投资,每轮投资的额度越小。假定同样是投入20个企业,投资于创始期的资金自然比投入种子期的资金数量大得多。

图5.6 德国天使投资期限

从投资领域看,德国的天使投资与其风险投资相似,主要投资于信息通信和软件,其次为生物科学,再次为健康科学,见图5.7。

图5.7 德国天使投资领域

四、葡萄牙天使投资

葡萄牙天使投资协会(Federa觭觔o National de Associa觭觛es de Business Angles,FNABA)成立于2007年2月。西班牙天使投资协会是欧洲天使投资联盟的成员,也是世界天使投资协会(WBAA,www.wbaa.biz)的创始人之一。

Francisco Banha是葡萄牙天使投资协会主席。1999年,他创立了葡萄牙的第一家天使投资组织结构:葡萄牙天使投资俱乐部。Banha先生是一个成功的企业家,他曾经于1986年创立了自己的公司:Gesbanha;1999年,他又创立了风险投资公司:Gesventure。Banha先生是葡萄牙活跃的企业家、天使投资家和社会活动家。他具有丰富的创业经验,又具有投资咨询、企业管理等多种经历。事实上,Banha先生是世界天使投资协会的主要倡导人之一。

截至2009年第一季度,葡萄牙天使投资协会共有9个天使投资机构作为其会员,旗下聚有葡萄牙天使投资家共350余名。

葡萄牙天使投资协会主席Francisco Banha先生

五、西班牙天使投资

西班牙天使投资联盟是欧洲天使投资联盟的成员,也是世界天使投资协会(WBAA,www.wbaa.biz)的创始人之一。西班牙天使投资联盟(Espana Business Angels Network,ESBAN)目前共有10个会员,他们都是西班牙本土的天使投资机构。西班牙天使投资联盟由David Garrofé先生和Antoni Abad为负责人。

六、意大利天使投资

意大利天使投资联盟主席Paolo Anselmo先生

意大利天使投资联盟(Italian Business Angel Network,IBAN)成立于1999年,是欧洲创建较早的一个天使投资机构。它是欧洲天使投资联盟的会员,也是世界天使投资协会(WBAA,www.wbaa.biz)的创始人之一。

意大利天使投资联盟主席Paolo Anselmo先生是2009年世界中小企业联盟(International Network for Small and Medium Sized Enterprises,INSME)的主席。他同时是欧洲天使投资联盟和世界天使投资协会的理事。

Anselmo先生最初是一名工程师,是意大利工程师协会的成员,后进入天使投资行业。在创业、企业管理与投资方面,他具有15年的丰富经验,除了意大利语外,他还精通英文、法文和西班牙文。

意大利天使投资联盟共有会员13名,均为意大利天使投资机构,包括天使投资俱乐部、天使投资团及其他天使投资机构。目前,IBAN每个月平均可联络6000名天使投资,参与项目的筛选与投资。

为了进一步推进意大利天使投资的发展,IBAN创建了意大利的第一个商业天使教育学院,并与意大利的KPMG联手出版了《在天使投资帮助下创业指南》。此外,IBAN还与其他研究单位联合发表了《意大利的非正规风险投资——2008年调查报告》、《商业天使法律与财务手册》、《商业计划书指南》、《商业天使联盟标准行为手册》。

IBAN平均每年收到商业计划书300多份,从中选出约100份到天使投资联盟做路演。路演的项目经过筛选,由IBAN推荐给注册过的天使投资家。2008年,意大利天使投资家共投资120个项目,天使投资总额为3100万欧元。

2009年,IBAN筹集“意大利天使投资基金”。这只基金将由意大利天使投资联盟管理。

意大利增长天使团(Italian Angels for Growth)是意大利最大的天使投资机构之一,共有天使投资家45人。这些天使投资家有成功的企业家、金融家、律师、顾问、大学教授,等等,年龄从35到65岁。这45名天使投资家中仅有女性3人。而这3位女天使投资家是该天使投资机构十分活跃的成员。

意大利增长天使团会员缴纳年费2000欧元,这个费用相对于其他天使投资机构来说是比较高的。意大利增长天使团认为这种相对高的年费可以把一些不是很热衷天使投资活动的人们拒之门外。这家天使投资机构在米兰有一个办公室,专职人员两个半人(一位是兼职)。该天使投资机构的项目来源往往是自己会员的推荐。一般地,意大利增长天使团的专职人员对于推荐来的项目进行初选,然后对于入选的企业进行尽职审查,合格者参加路演。路演由天使团组织,路演后,天使投资家个人在一张事先准备好的表格上注明自己是否对该项目投资,投资多少。是否投资及投资多少完全是天使投资家个人的决策,与天使投资机构无关。天使投资机构也不组织对于该项目的投资表决。一旦投资成功,意大利天使团收取5%的携带利润(Carried Interests),其做法与风险投资家GP获取利润分成的方法类似。

七、波兰天使投资

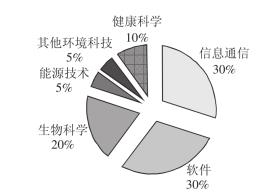

与德国的天使投资相比,波兰的天使投资的投资更晚,投入科技项目少而传统项目多。以波兰一家天使投资机构Lewiatan商业天使为例,天使投资投入项目中,80%在企业的创始期,20%则在扩张期;从投入资金看,天使投资投入创始期的资金为60%,而扩张期则为40%。然而,波兰天使投资家们往往看好传统产业,他们投入的领域:70%为食品/零售,而30%投入零售服务。见图5.8。[23]

图5.8 波兰天使投资行业领域

在波兰,以3家天使投资机构为主,除了Lewiatan商业天使外,还有PolBAN和SilBAN。这3家天使投资机构联合其他天使投资机构和没有进入任何团体的天使投资家一块共同努力,以推动波兰的天使投资活动。

八、俄罗斯天使投资

俄罗斯的天使投资机构以全俄天使投资联合会为主。根据全俄天使投资联合会主席Kashirin博士的研究,俄罗斯至少有10万~40万人拥有100万美元以上的净金融资产,这些人之中至少有10%可以成为天使投资家。假定每位天使投资家每笔投资仅为10万美元,潜在的天使资本就高达100万美元(即250万卢布,2007年11月汇率)。[24]

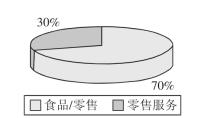

与德国相似,俄罗斯的天使投资也偏向于早期投资:创始期为40%,种子期投资则为60%。从投资领域上看,它似乎是趋向于在德国和波兰之间。如果说德国的天使投资大部分投入高科技领域,而波兰的天使投资大都投入传统领域,俄罗斯的天使投资则居于二者之间:既投入高科技,又投入传统领域。见图5.9。

图5.9 俄罗斯天使投资领域分布

九、爱尔兰天使投资

爱尔兰商业天使合伙组织是爱尔兰全国天使投资机构,它由以下三种机构合作构成:爱尔兰企业家协会、爱尔兰内部贸易组织和爱尔兰企业和创新中心。目前,爱尔兰商业天使合伙组织由Dubin企业创新中心管理,其宗旨是建筑一个创业者与投资者沟通的平台。一般地,爱尔兰商业天使投资额为2.5万~25万欧元。

十、瑞士天使投资

瑞士商业天使联盟(Association of Swiss Business Angels Networks,ASBAN)于2003年创立于瑞士首都苏黎世,它是瑞士的一家全国性商业天使机构,瑞士国内不少天使投资机构都是ASBAN的会员。ASBAN虽然创立于2003年,但瑞士全国性天使投资活动一直十分活跃。全瑞士天使投资年度人物的评选可追溯到2001年。ASBAN除了大力促进瑞士全国的商业天使投资的发展,而且,作为欧洲天使投资联盟的成员,它还致力于加强瑞士天使投资家与各国天使投资机构的合作。瑞士的Hommels博士被选为欧洲企业私人投资的2006年度人物。

十一、瑞典天使投资

瑞典的天使投资活动与其风险投资活动密切相关。事实上,瑞典风险投资协会是积极推进该国天使投资的最重要的力量。正因为这样,瑞典的天使投资家与风险投资家之间能够密切合作。天使投资的项目也往往能够得到风险投资家的支持。瑞典创立了一家专门用于种子期投资的风险投资基金:STING资本。这只拥有420万欧元的基金,其资金来源于政府机构、天使投资家个人、风险投资以及私人的机构投资者。STING资本的创立是为了解决种子期资金短缺问题的。

十二、其他欧洲国家天使投资

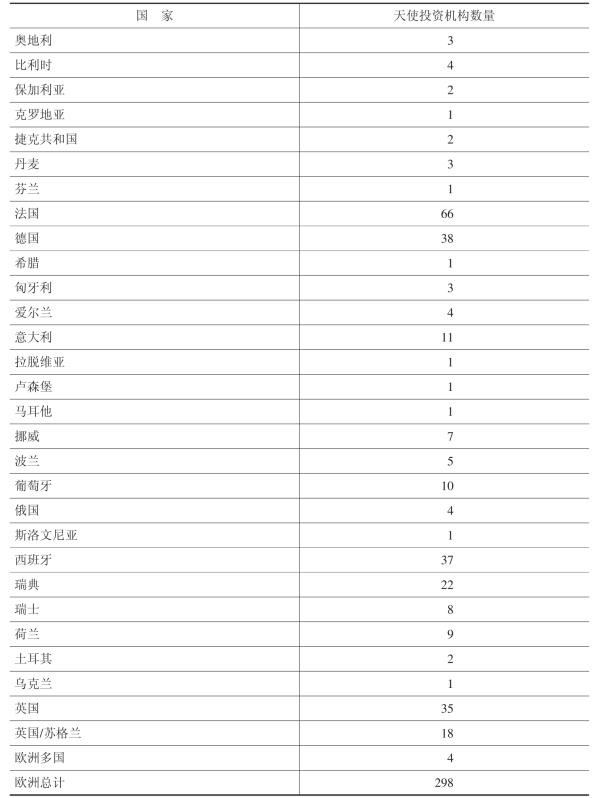

欧盟各国的天使投资发展程度不一,根据欧洲天使投资联盟(EBAN)2008年的调研,[25]欧洲各国的天使投资组织见表5.4。

从表5.4可以看出,天使投资机构普遍存在于欧洲各国,以英国、法国、德国、瑞典、西班牙、意大利、葡萄牙等国家领先。

表5.4 欧洲各国天使投资机构(2008年)

欧洲的天使投资实践证明,天使投资的确是企业早期融资的一个重要的资金渠道。风险投资仅仅将1%的投资投入初创期,而天使投资却投入其总额的40%。此外,天使投资对于最先进的领域、最热门的项目投资反应也极其快速,例如,2007年,欧洲天使投资投入环境(清洁工程技术)领域的资本高达总投资额的20%,见图5.10。[26]

图5.10 欧洲天使投资概况(2007年)

第五节 亚太天使投资

一、澳大利亚天使投资

澳大利亚天使投资协会于2007年成立。该协会理事会由5位成员组成,而每位成员又是某一个天使投资机构的代表:John Mactaggart为澳大利亚天使投资协会主席,又是布里斯班天使团(Brisbane Angels)的创始人,见相片;John Ballard是生物工程天使团(BioAngels)的创始人;Jordan Green是VIP天使团(VIP Angels)的创始人;David Malloch是资本天使团(Capital Angels)的创始人;而Stewart Gow来自于政府部门,也是布里斯班天使团(Brisbane Angels)的创始人之一。澳大利亚天使投资协会有17名会员,全部是各个地区的天使投资机构,包括4个新西兰天使投资机构和13个澳大利亚天使投资机构。如:澳大利亚商业天使团,它成立于1995年,是澳大利亚最早的天使投资机构之一。它共有天使投资家650人作为会员,平均每个月作至少两笔天使投资。

澳大利亚天使投资协会主席John Mactaggart先生

澳大利亚天使投资协会主席John Mactaggart同时是布里斯班天使团的创始人,这个天使投资机构拥有90余名天使投资家,活跃在昆士兰州的东南部各个市区。Mactaggart家族经营各个工业领域,多年的实践使得John具有丰富的工业经验,尤其是农业、畜牧业、食品加工业、国际贸易、机械业及软件。John创建、投资,并参与管理了ASX公司,并帮助其上市。从1991年起,John一直是澳大利亚公司董事学院的高级研究员。

截至2008年年底,澳大利亚共有16100名活跃的天使投资家。他们共投资16.9亿澳元到大约5000家创业企业中。这些天使投资帮助澳大利亚创造了35000个工作岗位。

二、新西兰天使投资

新西兰天使投资十分活跃。2006年,新西兰天使投资首次超过2000万新元。2007年,这个数字进一步上升为2400万新元。2008年,受到金融危机的影响,新西兰天使投资略有下降,为2240万新元。

在新西兰,天使投资分为四个阶段:种子期、创始期、扩张前期、扩张期。根据新西兰天使投资协会的统计,这四个投资期限平均每个项目的投资额为:种子期:24.2万新元;创始期:76.7万新元;扩张前期:130万新元;扩张期:110万新元。[27]

新西兰天使投资团提出天使投资的十大原则:

(1)事前调研:对于所投人、项目、市场做调研。

(2)尽量利用网络信息。

(3)参加各种各样的论坛和会议。

(4)利用目前自己所有的各类关系。

(5)找到那些和自己投资兴趣相似的人们。

(6)向退休的企业家和投资家请教。

(7)寻找共同投资的天使投资家。

(8)投资自己的钱。

(9)整合所投企业的管理团队。

(10)保持竞争力。

三、印度天使投资

印度天使投资联盟成立于2006年,是世界天使投资协会的创始人之一。Saurabh Srivastava先生为印度天使投资联盟主席,Padmaja Rapurel女士为该联盟副主席。印度天使投资联盟共有机构会员9名,个人会员78名,旗下天使投资家共有250人。他们不仅投资于印度本土,还投资于美国、英国、加拿大、日本、新加坡、斯里兰卡和法国等国家。

印度天使投资联盟一般投资于种子期和创始期的企业,投资额度约为10万~50万美元,最高投资一般不超过100万美元。

活跃在印度的天使投资网上交易公司:天使投资联盟印度,是基于英国的利用网络进行天使投资的平台。这个总部在英国的天使投资网在全世界50余个国家/地区建立了分支机构。它通过网络使得天使投资家和创业者见面、交流、评估,以至最终投资。截至2009年5月,天使投资联盟印度聚集了近4000万印度卢比的天使资本。这个平台在中国也相当活跃。

第六节 其他地区的天使投资

一、南美天使投资

南美天使投资以智利为例。智利天使投资协会也称为南部天使投资团(Southern Angels),成立于2004年,主席为Fernando Prieto先生。智利天使投资协会是世界天使投资协会(WBAA,www.wbaa.biz)的创始人之一。智利天使投资协会目前拥有合格天使投资家70名。

二、中东天使投资

中东天使投资以阿联酋天使投资为例。处于阿拉伯联合酋长国的“阿拉伯商业天使联盟”(Arab Business Angels Network,ABAN)是于2005年由《青年阿拉伯领导者》组织(Young Arab Leaders,YAL)和迪拜控股公司(Dubai Holding)发起并由迪拜国际资本集团出资筹建的天使投资机构。该机构于2006年正式成立,并由富有丰富投资经验的Walid Hanna先生担任联盟的CEO。

阿拉伯商业天使联盟是世界天使投资协会(WBAA,www.wbaa.biz)的创始人之一。阿拉伯商业天使联盟是中东及北非地区(Middle East and North Africa,MENA)最大的天使投资机构,它共有5个机构会员,活跃在阿拉伯20余个国家中。

阿拉伯商业天使联盟旗下有两只特殊投资基金:一只1000万美元的种子基金,专门投资于创业企业的种子期;另一只500万美元的专项基金投资于阿拉伯世界妇女创业者的企业。

三、以色列天使投资

以色列天使团成立于2005年,是积极推动以色列种子期/早期投资的民间组织。该组织中的天使投资家们一般投资于创业企业初期,投资额为50万~200万美元。他们投资的企业通常为创新型的高科技企业,投资的标准如下:

(1)高增长的科技型公司,仅仅需要少量资金就能够顺利开展业务,具有快速发展的潜力,能够为投资者带来高收益。

(2)具有确定的可升级的产品/服务,具有创新型科技含量,具有知识产权保护。

(3)概念已经被确认,进入实验过程,或生产过程,或已经进入销售阶段。

(4)强有力的、充满活力的管理团队,具备科技知识和管理方面的业绩。

除了在以色列、美国,也有一些天使投资机构专门投资于以色列本土的项目,或以色列以外犹太人的创新型项目。

在纽约,Oren Fuerst博士和Oren Heiman先生于2007年成立了“Tevel天使俱乐部”。这是一个非营利组织,所有的会员都必须具备“合格投资者”身份。这里的天使投资家专门投资以色列本土的创业项目。这个俱乐部每两个月在纽约市聚会一次,每次聚会邀请3~5个科技创新项目做路演,如果为天使投资家看中,即可投资。Tevel天使俱乐部在运作天使投资的同时,鼓励天使投资家们的慈善行为,鼓励他们在投资的同时为创业企业作一些无偿的服务或奉献。

在旧金山,一些成功的犹太商人成立了“天使部落”。天使投资家投资于美国和以色列的创业项目。

第七节 各国政府对天使投资的支持

一、英国政府的天使投资政策

一方面,天使投资具有高风险、高收益的特征;另一方面,天使投资又对创业企业,尤其是高科技创业企业的早期融资起到举足轻重的作用,各国政府都先后制定了一些方针政策,以鼓励本国、本地区的天使投资发展。

在这方面做得比较早、力度比较大的应当首推英国政府。英国政府扶植天使投资的诸多政策中,比较著名的是所谓企业投资计划(Enterprise Investment Scheme,EIS)。[28]

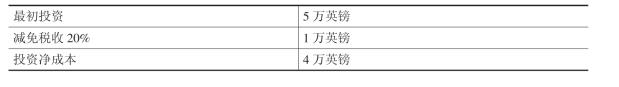

企业投资计划(EIS)是英国政府的一项税收优惠方案,向那些被政府认定的合格公司进行股权投资的投资者提供一系列税收优惠。以下是EIS五种不同的税收减免:

1.所得税减免(Income Tax Relief)

如果一项符合EIS要求的投资持股时间为自发行日起三年以上,或者从交易之日起持有三年以上,在被投企业中股权低于30%的个人投资者(通常称为天使投资家),可以减免他们相当于投资额20%的所得税。最低认购额度为每家公司500英镑,最高为每人每年50万英镑。例如,一个投资者在一个财政年度中的10月6日前认购合格股份后,可以要求将上一财政年度投资额的一半划入本年度,以符合最高50万英镑的额度。这是因为在英国,财政年度从每年的4 月1日起,而税收补贴从每年的4月6日起。因此,10月6日以前可享受半年的税收优惠。

所得税减免的计算:

所得税减免是针对投资者个人(夫妻分开算)的一项政策,减免额度为认可投资者所投资金的20%,任何一个财政年度最高减免额为50万英镑。假定投资是通过获批的基金来完成的,再假定90%的个人认购的都是基金封闭后12个月内完成的,EIS在基金封闭的当年是有效的。减税通常是向投资者进行税收返还,或者在PAYE系统中作出调整。所谓PAYE制度是指“pay as you earn”,即所得税在薪水发放时被扣除的制度。

这种税收优惠可以给投资者带来直接的好处。

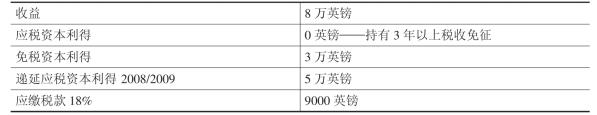

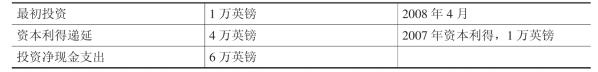

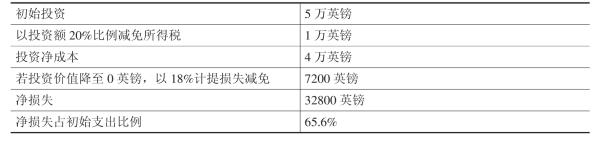

EIS例子1:

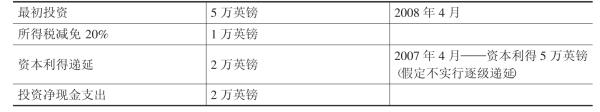

2.资本利得税递延(CGT Deferral Relief)

投资不同资产实现的资本利得递延方式不同,如果发生在EIS投资之前的三年内或之后的一年内,延期减免没有限制。换句话说,没有每年50万英镑的额度限制,同时拥有超过30%公司股份的投资者(个人或受托人)也可以申请递延。递延可以连续进行。

资本利得税递延,即凡个人投资在认购一家EIS认可的公司股份之前三年或之后一年内发生的可征税的资本利得,都可以要求将该资本利得的全部或部分进行税收递延。被递延的资本利得没有最高额度限制,仅以所认购EIS公司股份金额为限。资本利得可以延期到股份转让时为止,如果有其他特定事件也可能早一些。一旦EIS认可的公司的股份被卖掉,递延利得将计入出售之年的资本利得税项目进行征税。

EIS例子2:假定投资者同时要求所得税减免

2011年8月股份出售

如果所得税税率为20%,那么全部节省的所得税将为4万英镑,即免税的3万英镑加上1万英镑的所得税减免。同时,延期的资本利得2007年8月适用税率为40%,但到2022年11月降至18%,节省了1.1万英镑。

EIS例子3:假定只申请税收递延

2011年8月股份出售

申请资本利得递延所节省税收22万英镑(40万减去18万)。

3.资本利得税免税(CGT Freedom)

若符合EIS条件的(被投资)股票已享受无被追索的所得税减免,则该股票持有期自股票发行日或交易日起三年以上的则无需支付资本利得税。

资本利得税免税,即从认购日期或交易日期算起投资期限三年以上,并且投资于符合EIS条件的公司的这部分股权(已经获得EIS税收减免且不会被追索)免征资本利得税。

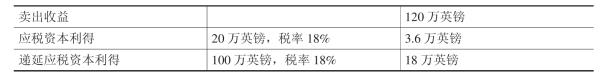

EIS例子4:

若所得税减免比例为初始投资额的20%,则总收益为4万英镑,即3万英镑的免税资本利得加1万英镑所得税减免(5万英镑×20%)。

4.损失减税(Loss Relief)

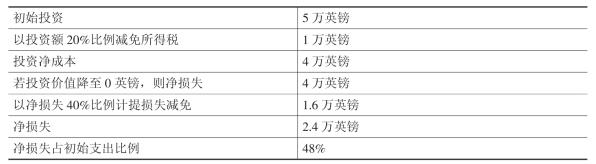

若符合EIS要求的股票在任意时刻出售发生亏损时(已考虑所得税减免),这部分亏损可以部分抵消投资者的资本利得即出售股票当年或前一年的收入。若亏损减免的所得是用来抵消所得税的,其净效应是当股票毫无价值时,对于一个所得税税率高达40%的投资者来说,其投资的风险敞口只相当于投资额中每英镑中的48便士。或者这部分损失可以抵消以现用的税率计税的资本利得税——纳税年度2008/2009的税率为18%。

损失减税,若任意一项符合EIS条件的投资发生了资本损失(已扣除所得税减免),损失减税将生效。这一部分损失可以用于减免当年或前一年的所得税,或者用以抵消当年或以后年度的资本利得。如果亏损减免用以抵消所得税,损失减税可以缩小投资者的风险敞口至初始投资额的48%(假定投资者所得税率高)。

EIS例子5:亏损减免抵消所得税

若亏损减免用以抵消资本利得税,则可以按照常用税率抵消当年或以后年度的资本利得税,2008/2009年的减税比例为18%。

EIS例子6:亏损减免抵消资本利得税

5.免除遗产税(Inheritance Tax Exemption)

符合EIS条件的投资持有两年以上则基本可免除遗产税。

免除遗产税,即若投资人在死亡前已持有投资两年以上,在大部分情况下,这部分投资可在享受其他EIS减免税收的优惠条件基础上全额免除遗产税,投资净支出可能下降至0。

EIS例子7:

减免遗产税——假定在投资者死亡之日投资价值为5万英镑,若其价值增加了,将最高获得相当于其价值40%的遗产税减免。

EIS对那些投资组合中包含高风险公司的投资者同样适用。

EIS管理办法较复杂,且与其他法律紧密相连,因此投资者在投资前向该领域的专业人士咨询是很有必要的。由于这是一个专业性很强的领域,投资者在寻求咨询帮助前请先检查该公司的职业证书以确保该公司在EIS领域足够专业并可以提出有价值的建议。许多咨询公司不具备该领域的专业知识,因此从EIS的惯例看,他们可能会对你投资对象的选择产生负面影响。若有疑问,请咨询合格的专业人士。

此外,英国政府1998年又出台了《金融法例》,推出了资本利得税的减免条款。其中,对个人而言,资本利得税的税率在4年后从40%降到10%。减免的优惠适合投资于未上市公司的股份收入。[29]

二、欧洲其他国家政府的天使投资政策

除了英国政府外,对于天使投资提供力度较大的税收鼓励政策的还有法国及其他欧洲国家。以下是本书的作者根据欧洲天使投资联盟2008年的研究报告[30]简单摘要的,有兴趣的读者可以从原始文件中得到更详尽、更全面的信息。

1.法国

个人投资者,包括天使投资家投资额度在2万欧元之内,可以获得每人每年可投资额的25%的减税优惠,夫妻投资额度在4万欧元之内,可获得同样25%的减税优惠。如果投资的企业在创业后8年内破产,其全部投资额可抵免纳税额。投资于中小企业的资本,全部投资额的75%可以减免纳税额,减免额度不能超过5万欧元。

2.比利时

投资到政府认定的风险投资基金或其他PE基金的个人,其投资额的90%受到政府担保,此外,还获取8.75%的减税优惠,最高受惠额每人每年为2500欧元。投资到天使投资基金的,可受到同样优惠。

3.德国

2008年7月,德国政府推出新政策,承认天使投资人的私人投资者地位,他们可以享受与风险投资基金一样的税收优惠。如果天使投资家通过一家股份公司投资,他们的资本利得的95%可以免资本利得税。

4.爱尔兰

国家建立了“商业扩展计划”(Business Expansion Scheme,BES)。与英国的企业投资计划(Enterprise Investment Scheme,EIS)相似,爱尔兰的BES、个人投资者投入私人股权基金或风险投资基金,只要符合BES的要求,可以享受税收优惠。

5.卢森堡

投资到风险投资项目的个人可以得到投资额30%的最高税收抵免。

6.波兰

天使投资家或其他投资者,只要投入国家认定的“新科技”项目,投资新项目的费用的50%,可以享受税收优惠。

7.葡萄牙

天使投资家投入到企业的资本,可以获得政府风险投资基金的追加投资。

8.俄罗斯

直接投入企业的资本,包括天使投资,可以豁免资本增值税。

9.荷兰

个人对于创业企业的投资损失可以减少资本利得纳税额。

三、美国政府的天使投资政策

2008年2月,美国全国州长协会发表了《各州推动天使投资以促进经济发展的策略》[31]的报告。这份报告承认,由于天使投资的数据极难收集,很难得出确定的结论。

但2006年,美国种子及风险投资基金协会(the National Association of Seed and Venture Funds,NASVF)发表的报告“Seed and Venture Capital:State Experiences and Options”,[32]提出各州政府推进本地区天使投资活动的建议。它指出,各州政府对于天使投资及种子期风险投资的税收抵免政策要鲜明,给予投资者的税收鼓励应当足够大才能够起到效用。此外,在税收优惠的政策执行方面,应当由富有经验的私人部门积极参与。

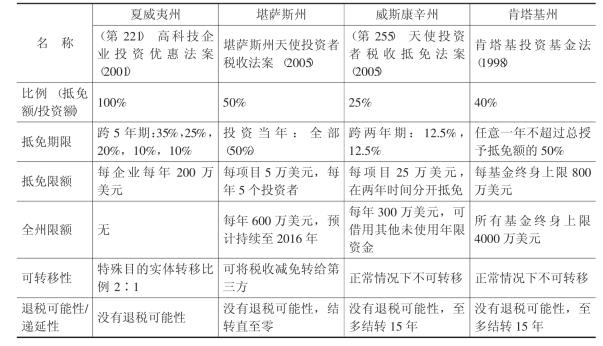

Jeffrey Williams(2008)在他的研究中,总结了美国四个州的天使投资鼓励政策:夏威夷州、堪萨斯州、威斯康辛州、肯塔基州。

1.夏威夷州

这四个州中,以夏威夷州最为优惠:天使投资家的税收抵免达投资额的100%,每个被投企业每年的最高税收抵免额不高于200万美元,但对于每个天使投资每年的总投资额的税收抵免没有最高限额。假定一个天使投资家一年投资2个项目,每个项目投资100万美元,他可以拿到200万美元的税收抵免;假定他每个企业投资200万美元,他可以拿到400万美元的最高税收抵免额。

最初,夏威夷对于投资于高科技企业的天使投资家仅提供10%的税收优惠。到2001年5月,州长Benjamin Cayetano先生提议并通过了“Act 221”政策。这个法规明文规定给予天使投资家以100%的税收抵免,条件是他们必须是投资于“QHTB”(Qualified High Technology Business),即准许的高科技企业。这100%的投资税收抵免是分五年进行的,每年投资者可得到投资额的20%的税收优惠。

2.堪萨斯州

堪萨斯州的天使投资税收优惠政策在全国居中:它的税收抵免额为50%。即天使投资家每年每个企业的投资额有一半由州政府负担(税收抵免)。21世纪初,堪萨斯州政府成立了“堪萨斯科技企业公司”(Kansas Technology Enterprise Corporation,KTEC)。KTEC虽然是政府创立的,但却采取公私合作的管理模式,它有一个独立的理事会,从事日常管理,不必事事请示政府商业管理局。它的资金来源的主要部分是来自政府彩票收入。

2005年,堪萨斯州正式通过了天使投资家税收优惠法(“The Angel Investor Tax Credit”),这个税收优惠法是通过KTEC来执行的。最初,堪萨斯州把每年的税收优惠总额定为200万美元。但该法规实行的头25天内,这200万美元税收优惠额就全部用完。这使得堪萨斯州政府不得不调整自己的审批过程。2008年,州政府把税收优惠的上限提高到600万美元。

与夏威夷州一样,政府给予天使投资家的税收优惠仅限于投资于政府认可的高科技企业。从2005~2007年,堪萨斯州共向天使投资家们税收抵免660万美元,而这种政策却大大支持了天使投资在堪萨斯州的发展。这几年中,堪萨斯的高科技企业共融资8130万美元。

3.威斯康辛州

威斯康辛州对于天使投资家每项投资给予最高12.5万美元的税收抵免额。2003年,威斯康辛州设立了“威斯康辛发展”计划。基于对于天使投资家投资额25%税收抵免的基础,州政府专门拨款300万美元用于对天使投资家的税收优惠。天使投资家的25%的税收抵免额是分两年进行的。税收抵免的原则是,天使投资家所投企业必须是政府认可的高科技领域,尤其是生物工程方面的高科技企业或传统行业的高增长企业。在政府政策的鼓励下,2005年,全州企业的种子期/早期融资达666万美元。到2006年,这个数字上升到1029万美元。

与堪萨斯州的状况类似,威斯康辛发展计划是一个公私合作计划。公共方面以威斯康辛州商业部为代表,私人方面由威斯康辛州天使投资联盟(Wisconsin Angel Network,WAN)。WAN是在威斯康辛科技局下的一个非政府的私人机构,不属于政府管辖。WAN为该州搭建了资本与创业结合的平台。它的主要任务之一是对于本地天使投资家的教育与培训。WAN虽然是私人机构,但它的创建者却是两位州政府工作人员:一位来自威斯康辛州金融机构部,另一位来自该州科技局。WAN的公私合作运作模式颇为成功。

创业者如想获取WAN方面天使投资的支持,必须分两步走:先公共部门,再私人部门。第一步,他们到该州商业部申请政府对于其高科技企业或高增长企业的认可。获得政府认可后,进行第二步,创业者上网向WAN递交商业计划书,以申请天使投资的资助。

2007年,威斯康辛州的天使投资总额达到1470万美元,而到2008年6月,该州的天使投资额比去年同期增长了43%。

4.肯塔基州

肯塔基州是美国最早通过促进企业早期投资法案的州。早在1998年,肯塔基州就通过了肯塔基投资基金法案,即KIFA(“Kentucky Investment Fund Act”)。与上述三个州相似,肯塔基州也采取了公私两栖的政策:政府给予个人和种子期/早期基金以税收抵免优惠,但只有这些天使投资家个人,或早期风险投资基金得到政府的投资资格确认。

但与其他三个州不同的是,KIFA要求企业的种子期/早期投资必须通过建立种子基金或专门投资于早期的风险投资基金完成。这些基金的最小规模为50万美元,每个个人投资者在基金中的比重不得超过基金总额的40%,同时,基金的每笔投资不得超过基金总额的30%。此外,每只基金可在整个运营期间获取高达800万美元的政府税收抵免优惠。而整个KIFA项目的总税收抵免额最高不得超过4000万美元。一旦达到最高限额,KIFA要向政府重新申请扩充资金。

除了KIFA以外,肯塔基州政府还成立了政府种子资本基金,即CSC (Commonwealth Seed Capital Fund)。CSC是一只政府基金,但却由私人部门管理。目前,这个基金的投资委员会全部由个人天使投资家组成。

上述四个州的天使投资政策对比如表5.5所示。

表5.5 天使投资税收抵免政策的特征

从表5.5可以看出,上述四个州中,肯塔基州是最早通过天使投资鼓励政策的州,而天使投资税收抵免比例最优惠的是夏威夷州,最低的是威斯康辛州,而堪萨斯州正好居中。虽然堪萨斯州在税收抵免比例上居中,但它比别的州更优惠的是,它允许当年全部抵免。在税收优惠是否可以实现退税的问题上,四个州没有退税可能性,而威斯康辛州和肯塔基州的税收优惠可以递延。

四、澳大利亚政府的天使投资政策

澳大利亚天使投资是在20世纪90年代中期才逐渐发展起来。澳大利亚政府在2006年曾经发表了一个关于天使投资的报告。该报告指出,澳大利亚天使投资家平均每人大约投入了8个项目,平均每年投入1~2个项目。

COMET是澳大利亚政府支持早期投资的计划,它是通过澳大利亚各级地方政府的16个商业顾问而实现的。科技型创业企业,科技创新项目的商品化转型,大公司剥离下的子公司,或个人创业者都有资格向COMET申请政府资助。获得COMET资助的条件是,必须经过COMET旗下的商业顾问的两年的培训,必须具备获取天使投资、风险投资、商业银行贷款等资金来源的可能性。COMET的资助分为两步走:第一阶段为6.4万美元;第二阶段为5.6万美元。自从2000年成立以来,到2008年年末,COMET共帮助企业融资5.41亿美元。

五、新西兰政府的天使投资政策

新西兰政府支持天使投资的若干原则:

(1)利用非公经济的投资工具:选项、尽职审查、评估、投资后管理等。政府不参与项目评选。

(2)政府参与投资管理者的选拔,但这些基金管理者也要遵循非公经济的投资管理模式。

(3)政府必须与私人部门分担投资风险。政府资金只作跟投。

(4)必须把政策制定功能与管理执行功能区分开来。雇用专业人士从事基金管理业务。

(5)建立经验丰富的投资管理团队是长远大计。

新西兰有一个相对活跃的天使投资团体。全新西兰共有7个天使投资机构。

过去的天使投资行业可以看做“草房行业”。在新西兰,天使投资人大约在1000~20000人。但真正的专业的天使投资家,那些从事尽职审查,投资后积极参与企业成长的天使投资家不足1000人。

2005年,新西兰政府成立了种子期跟投基金(Seed Co-Investment Fund,SCIF)。该基金由新西兰政府委托新西兰风险投资基金(New Zealand Venture Investment Fund,Limited)来管理。

SCIF的原则是:

(1)SCIF选择合格的私人投资者,进行跟投。

(2)SCIF作为一种被动的投资者,仅仅跟投。

(3)SCIF只投种子期和创始期的企业。

(4)一家公司最高只投25万新西兰元。

(5)SCIF有12年寿命,平均投资退出时间为5~6年。

(6)SCIF总投资额约为4000万新西兰元。

2008年,新西兰又创立了“Halo Fund”,这种基金规模较小,专门从事种子期投资。新西兰政府规定:

(1)Halo基金最小规模为500万新西兰元。

(2)每个天使投资家的最低投资额为25万新西兰元。

(3)该基金一般寿命为10年。

(4)该基金投资盈利全部分配给投资者,不能进行再投资。

(5)每笔投资最高额为12.5万新西兰元(首轮投资最高额为12.5万新西兰元,追加投资额也不得超过12.5万新西兰元)。

(6)该基金作为跟投基金,其跟投比例为1∶2,即别的投资者若投入10万元,该基金可投入5万新西兰元。

(7)该基金只能投入“合格项目”。所谓“合格项目”是由一家天使投资机构推荐过来的项目。

(8)该基金不投入的行业有:房地产、铁路、零售及旅游(但不排除被这些行业所利用的科技创新项目)。

截至2008年,全新西兰共有9家SCIF,并有5~10家投资于种子期的私人投资机构。新西兰规划到2014年,全国共成立20家SCIF,结合私人早期投资者15家左右,以推动新西兰的企业早期投资。

【注释】

[1]E&Y. Innovation:the Growing Importance of Venture Capital-Global Venture Capital Insights and Trends Report 2008,2008

[2]Pitch book,the Private Equity Breakdown 2Q 2009,by PitchBook.com

[3]National Venture Capital Association

[4]E&Y. From Survival to Growth-Global Venture Capital Insights and trends Reports 2009,2009

[5]Wikipedia,the free encyclopedia

[6]Venture Impact:The Economic Importance of Venture Capital Backed Companies to the U.S. Economy,Third Edition—Data Updated Through 2005,National Venture Capital Association,2007

[7]作者荣幸地参加了这次会议,并成为世界天使投资协会的发起人之一。

[8]清科研究中心. 2009年第一季度中国创业投资研究报告

[9]刘曼红,秋永霞.绿色风险投资推动绿色GDP.生产力研究,2009年7月上半月刊

[10]Europe Venture Capital Associaton

[11]关于专门服务于早期投资的EASY平台,请参考它的网站:www.earlystageinvestors.org。

[12]Looking Inwards,Reaching Outwards:The Cambridge Cluster Report-2007,by Library House

[13]These Angels Like to Work as a Team,New York times,Nov. 14,2007

[14]John May. ACA Member Landscape-Pictures and Trends. May 8,2008

[15]www.angelsoft.net

[16]Anthony Clarke. Business Angel Leader’s Forum-Overview:BA and BAN market in Europe,presentation at Estoril,Oct. 10,2007

[17]European Business Angel Network(EBAN),the White Paper,Stimulating the European informal venture capital market: The contribution of business angels to the EU strategy for growth and jobs,March 2007

[18]European Business Angel Network(EBAN),Statistics Compendium:Based On The Information Provided By Business Angel Networks Having Responded To The Survey Conducted In 2008,July 17,2008

[19]Office of Science and Technology,France

[20]Anthony Clark. The Role of Business Angels Networks at European and Worldwide Level and Testimonial from an Early-Stage Investor Perspective:the EASY Project,presentation at INSME conference,July 10,2008

[21]欧洲天使投资联盟

[22]Newsletter,published by“Max Planck Innovation:connecting science and business”

[23]European Business Angel Network,2008,July 4,European Dictionary of Business Angel Networks in Europe

[24]Kashirin,Alexander-Chairman of the Board of The National Union of Business Angels of the Russian Federation(RUSSBA),2007,Russian Business Angels,First Annual Us-Russia Business Angel Symposium,Boston Region Open Doors

[25]European Business Angel Network,2008,July 4,European Dictionary of Business Angel Networks in Europe

[26]European Business Angel Network,2008,July 4,European Dictionary of Business Angel Networks in Europe

[27]Andy

[28]PACEC(2003)Research into the Enterprise Investment Scheme and Venture Capital Trusts,Inland Revenue Research Report

[29]刘曼红,李引亚,马丁·布鲁.英国的非公开权益资本与风险投资.国际金融研究,2006年第2期

[30]EBAN:Financial incentives available for business angels in Europe,2008.7

[31]The National Governors Association(NGA). State Strategies to Promote Angel Investment for Economic Growth,February 2008

[32]The National Association of Seed and Venture Funds(NASVF). Seed and Venture Capital:State Experiences and Options,May 2006

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。