五、资源的估值

上市公司价值在于成长性,但是对于资源性的上市公司又有其特殊性。在这里介绍一个新的估值指标,即企业价值与公司拥有资源可采储量的比。这个指标在对石油公司的估值分析中被普遍采用。A股中资源类上市公司最典型的是煤炭行业,对于煤炭企业而言,这个指标的含义即:如果我们买入这个公司的股票,相当于以多少钱/吨的价钱买入了这个公司拥有的煤炭可采储量(这里用的是企业价值,即股票市值+净债务。用股票市值是错误的,因为一个公司的资产是属于债权人和股东共同所有的)。

已经有研究员利用这一指标为我们计算了几个煤炭企业的价值储量比值(详情请参见网页http://www.hexinstock.com/article.asp? id= 2)。以2006年1月中旬的股价为基准,几个重要公司的结果如下(全部折合成人民币):

美国ARCH COAL和PEABODY: 12~16元/吨;

中国神华: 32元/吨(当然,它是一体化,不只是煤矿资产,那就慷慨地认为其他资产的价值能占到一半吧,那么它就是16元/吨);

兖州煤业: 11元/吨;

兰花科创: 9元/吨;

西山煤电: 6元/吨;

国阳新能: 3元/吨。

当然,这只是资源估值的一种手段,让我们能够简单明了地对资源企业的价值进行对比。但指标的对比并不能完全说明股价的走势,因为股价的走势还要受到其他因素的影响。但不管如何,这种基本面分析指标的对比说明了一定的趋势。

当然,纯粹用这种方法来计算对于我们普通的投资者可能会认为太专业。但是有一点大家很容易在日常生活中得到体现,那就是自2005年以来,我们总能看到管理层整顿小煤矿的报道和煤炭涨价的消息。这从反面衬托出煤炭资源的价值在不断提升。2007年4月20日左右,公开媒体又在连续报道辽宁、贵州等地治理小煤矿的信息。不知道对后续煤价又会有什么样的影响了。

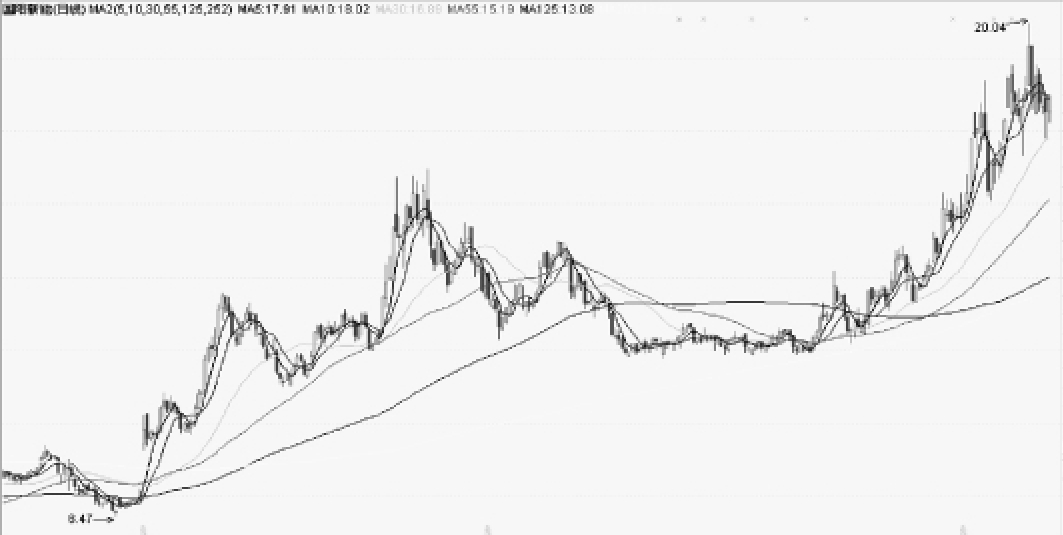

图4.6 国阳新能近几年股价走势

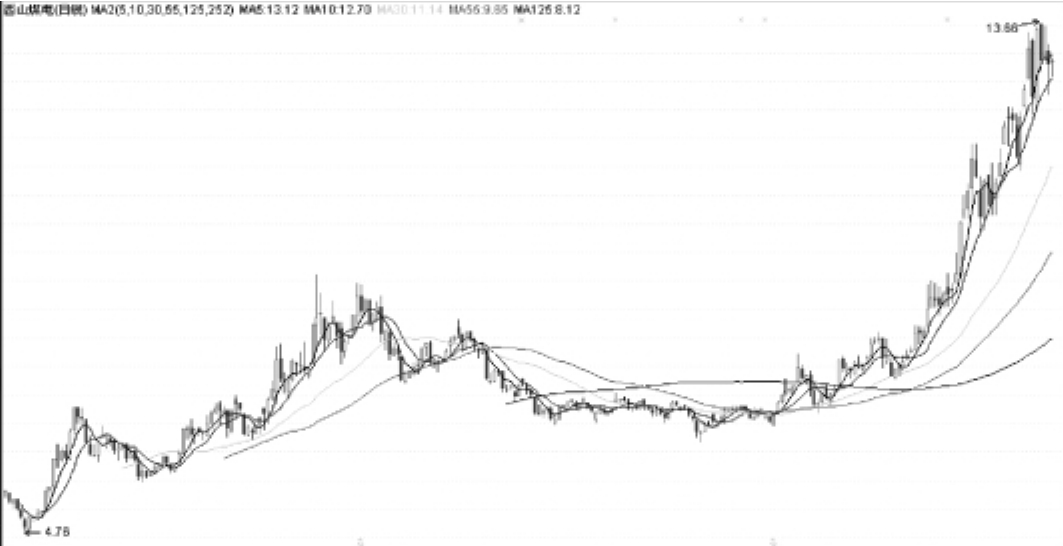

图4.7 西山煤电近几年股价走势

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。