案例2 对冲基金:泰国金融危机

狄更斯说“这是最美好的时代,这是最糟糕的时代;这是个睿智的年月,这是个蒙昧的年月;这是信心百倍的时期,这是疑虑重重的时期;这是阳光普照的季节,这是黑暗笼罩的季节;这是充满希望的春天,这是让人绝望的冬天;我们面前无所不有,我们面前一无所有;我们大家都在直升天堂,我们大家都在直下地狱”[5]。这对于自20世纪70年代以来的金融全球化环境下的所有国家来说都是极其恰当的。国际贸易和资本的跨国流动推动了世界经济的快速增长,一些新兴发展中国家和地区在此期间得到了快速的发展。然而,一旦危机发生,灾难也是全球性的。

一、金融危机背景

20世纪70年代以来,亚洲一些新兴国家和地区进入经济快速增长时期,这其中具有代表性的就是“亚洲四小龙”,分别是新加坡、韩国、中国香港和中国台湾。同时,一些东南亚国家也迅速地加入其中,以泰国为杰出代表。然而,在这些国家快速发展的过程中,一些严重的问题逐渐暴露出来,主要包括金融自由化过度与国际短期资本大规模流入:20世纪80年代末以前,泰国一直实施较为严格的外汇管理制度。例如,居民购买外汇必须以实物交易进出口为前提,不能开设外汇存款账户,外汇指定银行有明确的外汇头寸规定等。但自20世纪90年代以来,泰国连续四次进行外汇自由化改革。毫无疑问,金融自由化给外汇资本流动带来了巨大的影响。房地产与股市的泡沫经济以及潜在的银行危机,外资的大规模流入及不合理投向形成了严重的泡沫经济,造成经济的虚假繁荣。这些资本中有相当部分投向了非贸易部门,如房地产业及建造高级商场、宾馆、办公楼及豪华住宅,形成了严重的泡沫经济。同时,由于“裙带资本主义”,银行将大量贷款贷给了政治上有权势的人,而不是那些最有投资价值的项目。一旦拖欠率上升,那些国际投资者就认为其经济风险有所增加,从而给予这些资产一个较大的风险贴水,利率进一步上升并且通货崩溃。泰国自20世纪80年代初开始就实行钉住美元的固定汇率政策。然而,1990—1994年泰国经常项目逆差平均占GDP比率已经超过5%,1995年更是超过了8%,泰铢面临严峻的贬值压力。

二、金融危机详述

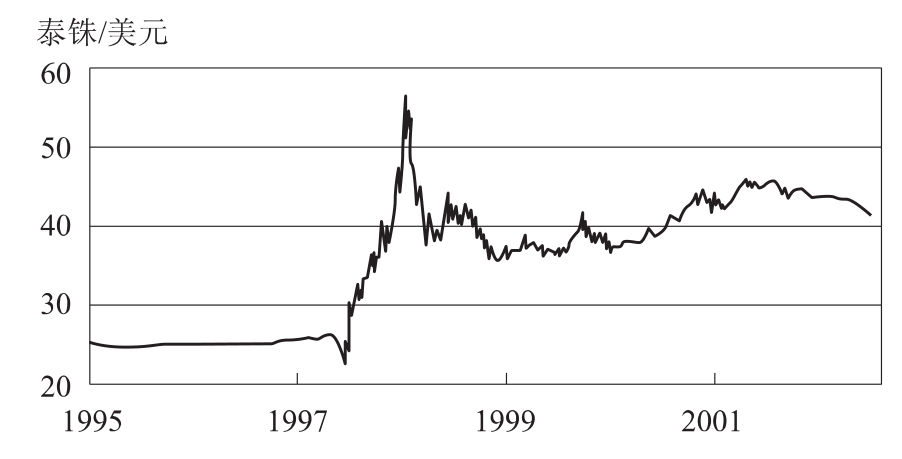

1997年7月2日,泰国中央银行突然宣布放弃已坚持14年的泰铢钉住美元的汇率政策,实行有管理的浮动汇率制。同时,央行还宣布将利率从10.5%提高到12.5%。泰铢当日闻声下跌17%,创下新低。1997年8月5日,泰国接受国际货币基金组织的援助计划,并令58家有严重问题的财务公司停业,之后,泰铢一直在波动中下滑,到12月底,泰铢与年初相比贬值超过50%。泰国金融危机就此爆发[6],如图11-2所示。随后,危机迅速波及到菲律宾、马来西亚、印度尼西亚以及韩国等国家。一场罕见的亚洲金融危机就此爆发。

图11-4 1995—2004泰铢与美元的汇率走势

而在这背后一个神秘的力量一直是人们关注的焦点,同时也使得众多国家的领导人闻之色变,他就是索罗斯和他的量子基金。马来西亚总理马哈蒂尔对他更是深恶痛绝:“我们有确凿的证据证明索罗斯卷入了东南亚货币危机,虽然他不是惟一的一个,但危机的确是由他挑起的”。人们指责罗索斯是白痴、流氓和无赖,连无缝的蛋也叮[7]。那么索罗斯和他的量子基金是如何利用泰国存在的问题对泰铢进行狙击的呢?其具体操作过程如下:

随着泰国经济的不断发展,其暴露的问题也越来越多并越来越严重,正如我们上面所讨论的。索罗斯很敏锐地观察到了这点,便先发制人,下令抛售泰国银行和财务公司的股票,储户在泰国所有财务及证券公司大量提款。此时,以索罗斯为首的手持大量东南亚货币的西方对冲基金联合一致大举抛售泰铢,在众多西方“好汉”的围攻之下,泰铢一时难以抵挡,不断下滑,1997年5月份最低跌至1美元兑26.70铢。泰国中央银行倾全国之力,于1997年5月中下旬开始了针对索罗斯的一场反围剿行动,意在打垮索罗斯的意志,使其知难而退,不再率众对泰铢发难。

泰国中央银行采取的措施主要包括:第一步便与新加坡组成联军,动用约120亿美元的巨资吸纳泰珠;第二步效法马哈蒂尔在1994年的战略战术,用行政命令严禁本地银行拆借泰铢给索罗斯大军;第三步则大幅调高利率,隔夜拆借利率由原来的10厘左右,升至1 000至1 500厘。三管齐下,新锐武器,反击有力,致使泰铢在1997年5月20日升至2 520的新高位。由于银根骤然抽紧,利息成本大增,致使索罗斯大军措手不及,损失了3亿美元,挨了当头一棒。

然而,索罗斯毕竟是索罗斯,凭其直觉,索罗斯认为泰国中央银行所能使出的全盘招术也就莫过于此了,泰国人在使出浑身解数之后,并没有使自己陷入绝境,所遭受的损失相对而言也只是比较轻微的。从某种角度上看,索罗斯自认为,他已经赢定了。对于东南亚诸国而言,最初的胜利只不过是大难临头前的回光返照而已,根本伤不了他的元气,也挽救不了东南亚金融危机的命运。于是索罗斯再度出兵,他号令三军,重振旗鼓,下令套头基金组织开始出售美国国债以筹集资金,扩大索罗斯大军的规模,并于1997年5月下旬再度向泰铢发起了猛烈进攻。刹那间,东南亚全融市场上狼烟再起,硝烟弥漫,对抗双方展开了短兵相接的白刃战,泰国上下一片混乱,战局错综复杂,各大交易所简直就像开了锅似的热汤,人们发疯似地奔跑着,呼嚎着。只有区区300亿美元外汇储备的泰国中央银行历经短暂的战斗,便宣告“弹尽粮绝”,面对铺天盖地而来的索罗斯大军,他们要想泰铢保持固定汇率已经力不从心。泰国人只得拿出最后一招,来个挖肉补疮,实行浮动汇率。不料,这早在索罗斯的预料当中,他为此还专门进行了各种准备。各种反措施纷纷得以执行,泰铢的命运便被索罗斯钉在了耻辱的十字架上了。泰铢继续下滑,1997年7月24日,泰铢兑美元降至32.5∶1,再创历史最低点,其被索罗斯所宰杀之状,实在令世人惨不忍睹,泰国人更是心惊肉跳,捶胸顿足,责问苍天。

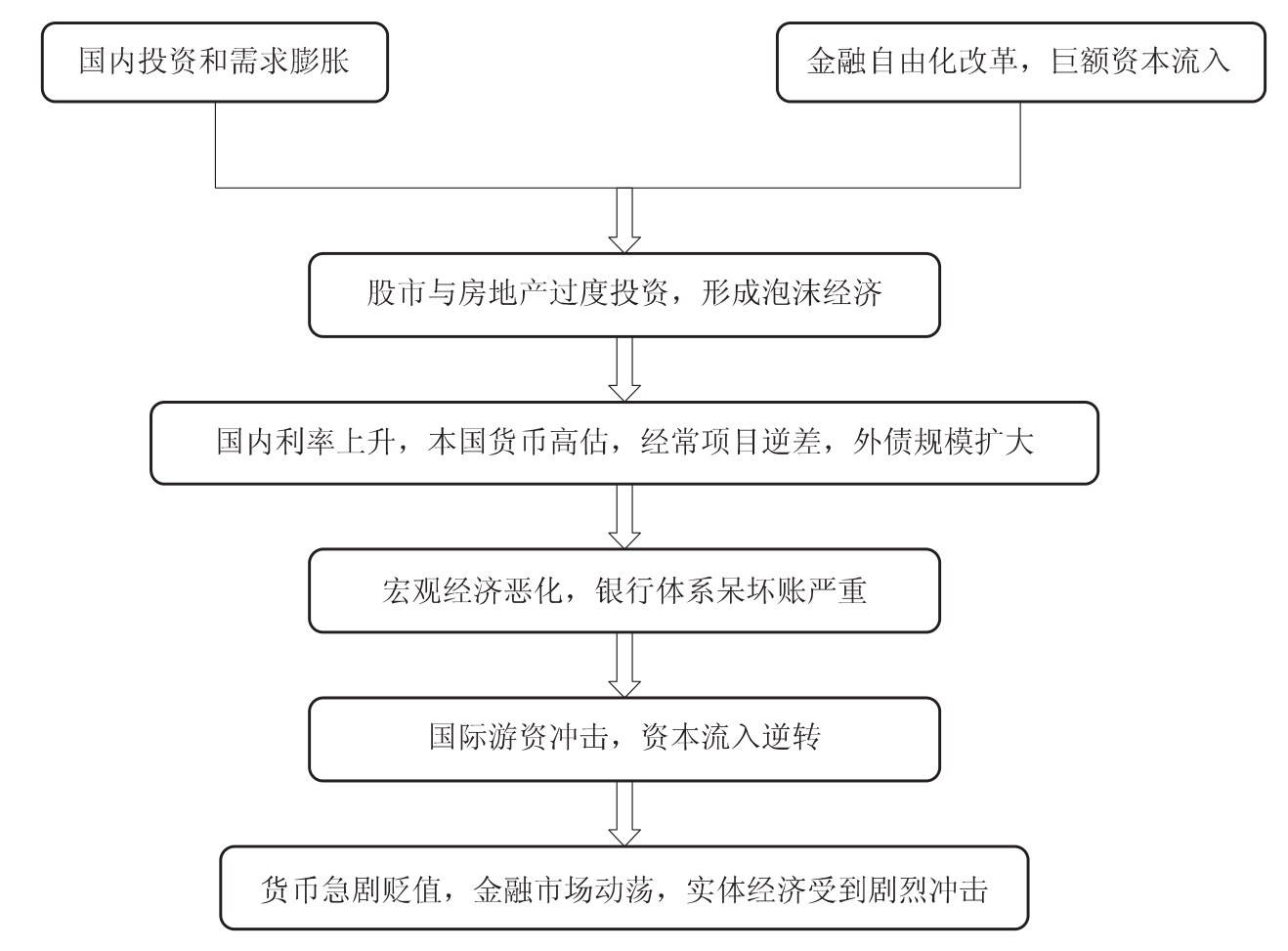

此次金融危机发生和量子基金的狙击路径如图11-5所示。

图11-5 泰国金融危机发展流程图

三、金融危机评述

泰国此次金融危机的爆发原因是多方面的,但不可否认的是,国际游资尤其是以量子基金为首的对冲基金在此过程中起到了导火索和催化剂的作用。根据美国国民经济研究局的一项研究报告,虽然亚洲金融危机不能说是由于对冲基金的行为所引起的,但对冲基金对此次金融危机的深度和广度负有不可推卸的责任[8]。索罗斯以他神奇的力量击败一些国家,除了他操作的千万亿美元的财产外,更为重要的是他充分利用了市场的力量。世界金融业发展至今,金融创新层出不穷,作为决策当局,不重视这股力量是不行的。在日趋全球化的经济中,国际投机商惟利是图和极为迅捷的投机行为,在事实上又成为惩罚政府过失或犯错的重要力量。原国际金融组织总裁康德苏先生这样表述:“外来资本的大规模投资使经济政策管理上的活动余地减少了,并使管理失误的程序受到了限制。这一趋势要求我们每个人对责任和国际合作更敏锐、更有远见。”这其中的意思,似乎也包含了每个人对金融衍生工具问题上的远见和政治上的卓识。

(供稿人:任前平修改人:熊灿彬)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。