第三章 看K线,不要忘了成交量

第一节 透析成交量

一、什么是成交量

在股市中,价格、成交量、时间和空间是进行技术分析的最重要的因素,价格、时间、空间这三个要素我们可以通过K线形态、K线走势来观察,那么成交量又是什么呢?

股市中的成交量(VOL)通俗地讲就是某只股票在一段时间内,买方买进了多少股(或者说是卖方卖出了多少股),以单边的交易来计算。例如,某只股票当日成交量显示为500股= 5手(其中1手= 100股),这是表示买卖双方达成协议共交易了500股,即买方买进了500股,同时卖方卖出了500股。

与成交量相关的一个概念是成交额,成交额是指某只股票每笔成交股数乘以成交价格的金额总和,同样的成交量,如果股价越高,那操作这只股票所需要的资金便越多。成交额这一参数常用于大盘分析,它排除了大盘中各种股票因为价格高低不同所形成的干扰,也直接地反映出了市场中参与的资金量多少。

对成交量种类的划分一般都是按时间来进行的,可分为每分钟量、5分钟量、30分钟量、60分钟量、日量、周量、月量等,由于本书讲解K线形态时,主要是从日K线、周K线的角度出发,因而我们平常讨论的成交量都是相应时间周期的K线所对应的成交量。

二、成交量代表了什么

美国著名的投资专家葛兰维尔曾经说过,“成交量是股票的元气,而股价是成交量的反映罢了,成交量的变化,是股价变化的前兆”。

1.成交量是市场供求情况的直接体现

成交量所反映的最直接的信息就是:市场交投情况。当个股在某一段时间内运行于某一个价格区间时,这只股票的成交量直接地反映出买卖双方的交易数量。这种交易数量的多少,既反映有多少买盘认可这个价位,同时也反映了有多少卖盘认可这个价位。而此时股价的涨跌,则说明了买盘主动拉升股价从而让卖盘涌出,此时我们可以理解为求大于供;或是卖盘主动打压股价从而让买盘接手,此时我们可以理解为供大于求。当由于某些原因股票出现严重的供求失衡发生时,体现在股价上便产生了涨停板或跌停板。

作为一种供求关系的数字化体现,成交量表示了市场中实际供求过程中买盘与卖盘的介入程度,这种介入程度会随着各种因素(如市场人气、政策导向、经济情况、重大事项等等)而转变,这就解释了为什么一只股票在很高的价格区间内会有那么多人进行买卖(交投极为活跃),在很低的价位却是交投清淡,这是因股价上涨带动了买卖盘积极参与交易,供求双方都会呈现出数量大增的情况,而股价下跌则会引起买卖盘委靡不振,供求双方会呈现出数量大减的情况。

2.成交量推动趋势,预示反转

量价分析,实质是动力与方向的分析。成交量是推动趋势发展动力,在成交量的推动下,价格才能沿某一方向持续发展下去。当趋势向上时,成交量放大是一种“众人拾柴火焰高”的局面,表示上涨势头仍在延续;如价格在上升,但成交量却在缩小,这意味升势已到了“曲高和寡”地步,是大市反转向下的征兆;反过来,当趋势向下时,成交量大增,则是一种“墙倒众人推”的局面,显示跌势风云初起;价位继续跌,但成交量越缩越小,反映跌势已差不多无人敢跟了,这是大市反转向上的信号。

人们对于成交量与股价涨跌的因果关系尚有不同的看法,然而股价大幅度波动时往往会伴随着成交量的大幅增加,这种量价配合的现象是不容争辩的事实。

一般来说,在牛市中,股价的上升常常伴随成交量的放大,股价回调时成交量随即减小。在熊市中,股价下跌时会出现恐慌性抛售,成交量显著放大,股价反弹时,投资者对后市仍有疑虑,成交量并不增加。

3.成交量反映了大众参与程度

参与股市的投资者毕竟是有限的,一部分投资者作为空方,一部分投资者作为多方,而成交量无疑是反映双方聚集程度的最好的信息。当多方阵营中已无法聚集更多的投资者时,在空方持续进场的情况下,空方将渐渐主导行情的发展;反之,当空方阵营中无法聚集更多的投资者时,多方将渐渐主导行情的发展。

若成交量快速放大,则是由于某种原因促使许多人在同一时刻做出买进或者卖出的决定所导致的,这样会产生两种效果:第一,由于买卖人数的突然增多,而市场上的参与者毕竟是有限的,此时我们可以透过成交量的具体放大情况,进一步推断这种持续的买进或者卖出还能延续多久。因而,透过成交量我们获得了关于趋势是能够继续还是将要发生反转的重要信息。第二,无论是买进或是卖出,总有一方显示出强势,所以会造成价格的巨幅波动。

若成交量温和放大,持续增加,它意味着多空双方中的某一方群众力量在逐渐加强,价格将按当前的走势继续前行;一旦群众的力量逐渐衰弱,则成交量就很难再放大,股价连创新高,成交量却不见放大甚至减少。量价背离是市场逆转的信号,无法放大或缩小的成交量对现有价格走势的影响也会渐渐衰退,这种量价背离的现象说明价格的变动得不到成交量的配合,价格的变动趋势不能持久,常常是市场趋势逆转的征兆。若成交量持续委靡不振,则意味着市场交投清淡,此时我们可以结合股价所处的具体位置来判断导致成交量委靡不振的原因究竟是什么,是潜在的卖盘没有抛出来,还是潜在的买盘没有入场,相同的成交量萎缩情况出现在个股运行的不同阶段将得到完全不同的结论。

4.成交量揭示主力行为

主力手握大量筹码,对股价的走势能够产生一部分,甚至是决定性的影响,常常是证券市场中的最大赢家。能够准确揣测主力意图、捕捉主力动向就意味着我们找到了股市中获利的“金饭碗”,而成交量无疑是向我们提供这方面信息的最好工具。

当主力处于建仓、拉升、洗盘、出货的控盘阶段时,往往会在盘面上留下一些控盘痕迹,而成交量形态无疑就是一种最重要的“痕迹”。例如:在建仓阶段,由于其建仓时间往往可能有限制,即使主力有意隐藏踪迹,但由于主力所需要的大量筹码也不是原有的成交量所能提供的,因此在主力大力建仓的过程中势必会改变原有的股票供求情况从而促使股价上涨,势必会产生成交量放大的效果,根据主力计划建仓时间的长短,股价上涨程度不同、成交量放大情况也会不同;在拉升阶段,股价或呈缩量上涨的形态,或呈放量上涨的形态,如果仅凭“经典量价理论”的观点来看,缩量上涨自然是不健康的,而不健康的上涨又能涨多少呢?其实主力完全可以在控盘的情况下实现缩量拉升,因而,透过成交量,我们可以发现主力的行为。

三、如何使用成交量

“工欲善其事,必先利其器”。成交量是一个好的工具,但我们也要学会如何使用它。单日的成交量固然重要,但是如果只是从某一日的单日成交量来分析,而不考察其前后数日,甚至前后数十日的成交量情况,那么我们是很难发现什么信息的。这就如同我们在前面讲到过的单日K线形态情况相同,单日大阳线是上涨的信号,但是却一样可以出现在下跌途中,也可以出现在顶部区间。在研究K线形态时,我们要研究周K线情况、K线组合形态,并结合个股趋势运行的特征来进行综合分析,同样,在对于成交量的分析中,我们也要观察周成交量、成交量组合形态,一样要结合股价运行趋势的特征来分析。成交量所蕴涵的信息多是通过不同的成交量组合形态显示出来的,不同的成交量组合隐藏了不同的市场信息、主力信息。但我们也应注意到,为什么许多相同的成交量组合却演绎出完全不同的后期股价走势呢?这里面涉及了一个最重要的辅助因素“价格”,结合股价的走势、股价所处位置来研读成交量信息就更能准确地把握未来的走势。

第二节 放量的含义及常见的三种形态

一、放量下的市场含义

放量,即是指股票在某一段时间内的成交量相对于前一段时间的平均成交量出现了放大的态势,而缩量则情况刚好相反。成交量既可以反映群众活动,也可以反映主力的意图,而放量则明确地提示投资者——此股的交投情况正在发生转变。

在市场行情趋于稳定的时候,正是由于多数人对后市的相同预期使他们做出相同的买空或卖空的决定,这时市场沿着某个较为明朗的方向运行,体现出来的股价走势较为和缓、成交量也较为温和,那些对行情把握准确的投资者都能够按计划采取行动。这时市场的供求双方的力量对比情况较为稳定,这时的市场趋势能持续多久,在大众开始快速聚集之前很难预料。

可是当大众一旦在短时间内聚集起来,更多的人加入到了买卖双方的阵营中,情绪稳定的大众转化为情绪激进的大众,原有的较为稳定的供求双方力量对比就会被打破,体现在成交量上就是连续的递增和价格在原来趋势上的快速推进,当双方力量对比情况再次趋于稳定,价格才会以稳定的态势推进。一般来讲,出现这种成交量递增的情况后,我们只要留意其后成交量是否能继续再放大就可以对以后价格的走势明了。一旦成交量不能再增加,这就意味着大众的规模和力度都已达到了顶端,价格也即将进入顶部或底部区间。我们可以把股票市场比做水池,水池有一个进水口和一个出水口,池外的水资源是有限的,当进水口的流量突然增多,而出水口流量变化不大时,这时我们要思考的是池外是否仍然还拥有足够的水源用以维持不断上涨的池水?当池外水源不断枯竭时,水池的水位还能持续在高位吗?

二、常见的三种放量形态简介

一般来说,我们可以把各式各样的放量形态归入以下三类:一是“递增放量”,即成交量在几日内出现缓和的持续放大的情况,一般来说有一个缓和的递增效果,与递增放量相对应的股价走势多是呈现出缓慢发展的势头,而不是剧烈的变动;二是“连续放量”又可称为“堆量”,即成交量的大幅放出,并且放出效果在多日内能连续维持,其中多蕴藏了主力的参与,与连续放量相对应的股价走势多是呈现了暴涨或暴跌的特性;三是“脉冲式放量”,即成交量在单日或双日内突然放大,放大的效果极为明显,但随后又突然到恢复放量前的水平或者在第二日就恢复到原来水平,与脉冲式放量相对应的情况多是重大利好或利好消息的发布,或者是主力的对倒造成的。

三、递增放量

递增放量出现,说明市场交投已经开始活跃,是一个群众规模逐渐变大的过程。对于递增放量的形成过程,我们做如下的理解:一开始,可能是由于某种外界原因,比如政策传导利好消息、券商报告、股评推荐等,股票开始被市场关注,买盘数量开始略有增加,因而成交量也略有增加,在买盘的带动下,股价出现一定的上涨;紧接着,股价与成交量的异动开始吸引了技术分析派及一些持币观望者的注意力,“放量要涨”是他们的共识,而且目前市场交投情况已经活跃,他们顺势而为加入了买方,随着买方力量扩大、增强,股价再次携量上行;由于股票在涨,赚钱效应在增加,这只股票吸引了越来越多人的注意,未买进的投资者在看着股价飙升的同时,内心浮躁不安,这就是我们常说的“追涨”情绪,这些人随时都有入场买入的冲动,成交量再一次放大;随后,在惯性上行的作用下,股价又创出新高,但是因为大众的活动规模已经很难再加强了,买盘力度减弱,趋势出现反转的苗头,当后续的买盘力量减弱无法抵挡获利盘的抛出时,股价便进入阶段性的顶部区域。可以说,成交量的递增是一个大众活动规模递增的过程,也是一个大众情绪逐渐狂热化的一个过程。

成交量递增形态既可以出现在个股或指数局部运行阶段,也可以出现在个股或指数运行的大趋势当中。递增形态出现在局部时,反映了个股或指数的局部运行情况,递增形态出现在总体运行趋势当中时,则反映了个股或指数运行的大趋势。

在分析递增成交量的时候,我们应注意分析以下几点:一是股价上涨得越明显,持股者的获利了结的愿望也越为强烈,这对股价后期上涨起到阻碍作用。二是大众规模的聚集程度和买卖行动是否已到了白热化阶段。三是当递增放量出现在相对的高价区时,后续买盘是否还能够持续跟上,谁还会愿意为这么高的股价买单呢?四是当大众买进愿望都被满足后,这时预示着买盘的枯竭,股价丧失了上涨的动力。

图3-1为上证指数2006年8月至2007年5月走势图,从图中走势可以看出,在此期间,大盘处于上升趋势当中,随着指数的步步走高,成交量保持了持续递增放大的形态。图3-2为上证指数2006年8月至2007年5月周K线走势图,从这张周K线图中我们可以对上升趋势看得更为清晰,随着5日均量线的持续上行,周K线连续收出阳线,在这么长的时间里,仅有三周的周K线收阴,上升趋势极为明确。

图3-1 上证指数2006年8月至2007年5月走势图

图3-2 上证指数2006年8月至2007年5月周K线走势图

图3-3 新钢股份递增放量示意图

图3-3为新钢股份2009年4月17日至7月8日期间走势图,图中标注了此股5月25日至6月4日期间所出现的递增放量形态,如果单看这段时间的K线走势,我们很难发现它有什么异动,但是成交量形态却向我们提供了丰富的信息。这几日极有规律的成交量递增效果,既说明此股交投逐渐活跃,也暴露了主力行踪,因为若无主力的运作,这种极有规律的成交量形态是不可想象的。如果这时我们结合此股的最近走势特点,就可以发现这很可能是主力拉升前的信号,至此,递增放量形态给了我们极好的提前买入提示信号。

图3-4为国电电力(600795)2008年12月11日至2009年8月5日期间股价走势图,图中标注在此期间出现的一次递增放量过程,可以看到,在这次递增放量后,股价经过短期回调以及随后横盘震荡,再度走出了一波不错的行情。可以说,递增形态向我们提前传导了股价后期的走势。

图3-4 国电电力递增放量示意图

四、连续放量

连续放量与递增放量不同,递增放量有一个成交量由小到大持续转变的过程,而连续放量往往具有突然性。个股在某一天内突然出现大量、且成交量明显要高于前一段时期内的平均成交量,而且这种放量效果能够在很长一段时间内得以维持住,给人一种股票交投极为活跃的感觉。这种情况可能是由于短线主力大力度地拉高建仓,或是主力对倒以及短线客增多,也可能是主力大量出货造成的。不同原因下的连续放量对股价后期的走势会产生截然不同的影响。

首先,我们来看一下连续放量出现在个股深幅下跌后的上涨过程中,是一种什么样的情况。这时出现的连续放量很明显是有主力在进行参与,多是伴随着股价短期内的大幅上涨而出现,这往往是有实力的大资金在通过急拉股价进行快速建仓所导致的。主力的这种激进做法一般都源于此股有重大题材可供短期炒作,由于题材只能在短期内成为热点,因而时间不容许主力采取缓慢建仓的方式。主力很可能在大幅放量后的前几个交易日内完成建仓,随后的大幅放量更多地来自于主力的对倒拉升、散户资金的跟风参与等。由于主力使用了短期内拉高股价建仓的激进方式,因而建仓成本相对较高,主力为了使股价快速脱离建仓成本区,同时避免因股价回调而造成市场有机会持有低价的筹码(这对于主力后期拉开股价是极为不利的),多会采用建仓、拉升一气呵成的方式。

图3-5 金种子酒连续放量示意图

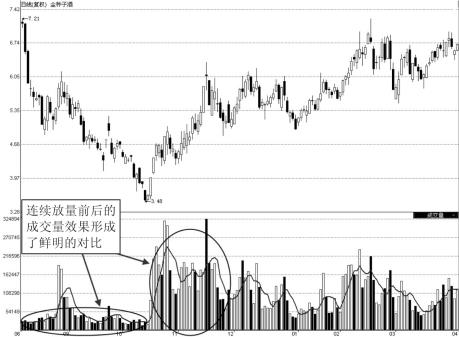

图3-5为金种子酒(600199)2008年7月1日至2009年4月1日期间股价走势图。图中标注了在此期间出现的连续放量形态,从图中可以看到连续放量前与连续放量后的成交量效果形成了鲜明的对比,这时的连续放量是出现在个股深幅下跌的末期,它意味着主力快速拉高建仓的行为,通过此股后期的走势及成交量情况可以看出,在主力的积极运作下,成交量始终处于较为明显的放大形态,股价在成交量的支撑下也得以逐步上行。下面我们再来看一下,连续放量形态下的周K线走势又是怎样的?

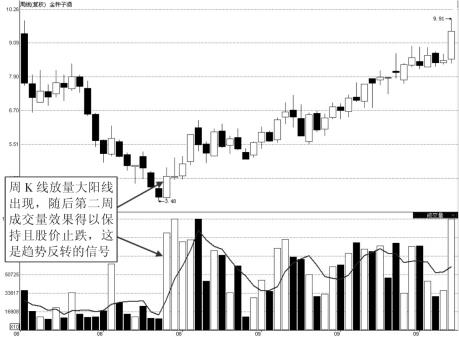

图3-6为金种子酒2008年6月至2009年7月期间的周K线走势图,对应图3-5中所标注的连续放量的那些天,在图3-6中我们可以看到同期出现的周K线形态是:下跌途中的单周K线出现了放量大阳线的形态,随后第二周成交量效果得以保持且股价止跌,而这正是趋势反转的信号。

图3-6 金种子酒周K线走势图

图3-7为哈空调(600202)2008年8月15日至2009年2月13日期间股价走势图,图中标注了在此期间出现的连续放量形态,从图中可以看到连续放量前与连续放量后的成交量效果形成了鲜明的对比,这时的连续放量是出现在个股深幅下跌的末期,它意味着主力快速拉高建仓的行为。通过此股后期的走势及成交量情况可以看出,在主力的积极运作下,成交量始终处于较为明显的放大形态,股价在成交量的支撑下也得以逐步上行。连续放量出现在下跌末期意味着趋势的反转。下面我们再来看一下,连续放量形态下的周K线走势是否也给出了相同的信息。

图3-8为哈空调2008年8月至2009年3月期间的周K线走势,对应图3-7中所标注的连续放量的那些天,在图3-6中我们可以看到同期出现的周K线形态是:下跌途中的单周K线出现了放量大阳线的形态,随后第二周成交量效果得以保持且股价止跌,而这正是趋势反转的信号。

图3-7 哈空调连续放量示意图

图3-8 哈空调周K线走势图

其次,我们再来看一下连续放量出现在高位横盘的末期,并且在连续放量时股价出现快速上升的这种情况。主力会在低位区进行拉高建仓,但没有哪个主力会愚蠢到在高位区进行拉高建仓的,这时出现的连续放量上冲多是老主力为吸引市场注意力而蓄意谋划的对倒拉升假象,即主力自己卖出,同时自己再买入,以制造一种股价上涨、人气旺盛的假象,以此来吸引场外跟风盘介入,从而方便主力出货。主力使用这种手法的原因很简单:那就是针对投资者常有的追涨情绪而实施的,股票这东西不同于其他商品,是越涨越有人买,而越跌却越无人介入。

图3-9为钱江生化(600796)2007年9月3日至2008年6月17日期间股价走势图,从图中标注可以看到,在高位横盘的末期,股价突然出现连续放量拉升的走势,考虑到这时股价所处位置区间,我们绝不能将其理解为这是主力拉高建仓所致,而只能把它看作是主力对倒拉升以图出货的手段。从此股的后期走势中我们也可以看到,在主力逐渐放弃对倒后,成交量又逐步恢复到了原先的水平,连续放量所持续的时间长度明显不如前面我们讲到的两个例子,而此时股价也是跌去了一大半,若投资者在等到成交量恢复如初时再卖出的话,恐怕是非但没有获利,反而有可能是损失惨重,因而,对于这种情况下的连续放量拉升走势,我们的策略是,一旦其出现滞涨情况就应该尽快卖出。

图3-9 钱江生化连续放量示意图

图3-10是此股的同期周K线走势图,从图中标注可以看出,如果依据周K线形态及所给出的提示信号,我们依然可以准确操作。

图3-10 钱江生化周K线走势图

最后,我们再来看一下连续放量出现在下跌途中的情况。由于下跌趋势也是一个相对漫长的过程,因此,出现在不同下跌阶段中的连续放量也蕴涵了不同的市场含义。出现在下跌初期的连续放量,预示着市场空方力量强大,后市仍将看跌;出现在下跌途中的连续放量,是空方力量的一次集中释放过程,在股价连续下跌后,很可能会引发市场的恐慌性抛售,因而形成连续放量;出现在下跌末期的连续放量,既意味着空方力量的释放,也意味着多方的积极加入。一般来说,在下跌时出现的连续放量效果不如上涨时出现的那么明显,这是因为在下跌时,投资者总是希望等股价反弹后再卖出,而在上涨时则多是毫不犹豫地卖出。

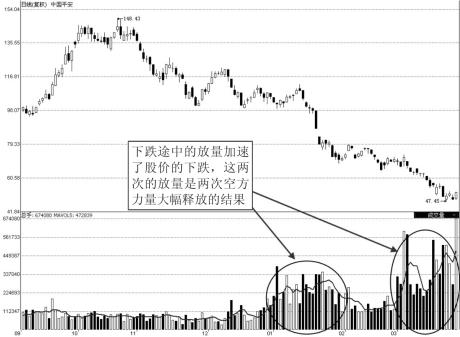

图3-11为中国平安(601318)2007年9月6日至2008年3月28日期间股价走势图,从图中标注可以看到,在下跌过程中,出现了两次较为显著的连续放量同时伴以股价下跌的走势,这两个阶段的连续放量加速了此股的下跌,也是空方力量集中释放的一种表现,在不清楚空方力量究竟有多强大时我们不宜盲目介入抄底博反弹。

图3-11 中国平安下跌途中连续放量示意图

五、脉冲式放量

我们常会看到个股在无重大事项的条件下突然出现令人莫名其妙的脉冲式放量,随后在第二日或第三日成交量又恢复到原来的水平。脉冲式放量打破了市场交投的连续性,是突出的成交量异动。伴随着脉冲式放量的同时,股价往往也出现大幅度的变动,一般来说,脉冲式放量可达到正常水平的4倍以上,而且在脉冲式放量的同时,股价往往是上涨而非下跌。

对于脉冲式放量这种无征兆的单日或几日内的异常放量,我们能作出的解释就是:这是由于主力大量对倒所致。主力为何要对倒?其目的无非是为了制造人气,吸引更多的市场目光。一个主力在介入某只个股后的一段时间内,无非是以建仓、拉升、洗盘、出货为当前的主导因素,如果是建仓,主力为了拿到低价筹码要想方设法地隐藏自身踪迹,不可能如此大张旗鼓地暴露行踪?如果是拉升,由于这种脉冲式放量效果的不连续性,是很难达到拉升的目的的,也不符合逻辑;洗盘倒是一种可能,但由于出现脉冲式放量的交易日内股价多是上涨的,而且散户有一种“股价放量会涨”的思维方式,所以,使用这种方法洗盘不仅增加主力成本,也达不到洗盘的效果。通过以上分析,我们能得出的唯一结论是:主力有出货的意图,而且很可能此股最近的交投极为清淡,买盘极少,无法满足主力出货需要,为了制造人气、吸引买盘,主力不惜通过对倒造量来引起市场关注。

脉冲式放量一样可以出现在个股运行的不同阶段,对于出现在上升趋势中的脉冲式放量,我们可以认为它是主力阶段性出货导致的,而且这时的脉冲式放量多代表了主力在股价上涨过程中使用了高抛低吸的波段操作手法;出现在顶部区间的脉冲式放量是主力对倒造量所致,主力通过对倒拉高后所聚集的人气积极出货;出现在下跌途中的脉冲式放量,是主力或市场恐慌性抛盘集中出逃的表现,一般会对股价的下跌起到加速推动的作用。

图3-12为广深铁路(601333)2009年2月12日至8月25日期间股价走势图,在这一阶段股价缓慢上涨过程中,多次出现脉冲式放量,这是主力阶段性出货导致的,因而每一次放量之后都出现了较为疲软的走势。

图3-12 广深铁路脉冲式放量示意图

图3-13为豫园商城(600655)2008年1月15日至9月18日期间股价走势图,从图中标注可以看出,由于前期连续的跌停板,空方力量无法得到释放,当这一日打开跌停板后,卖盘疯狂涌出造成这种下跌途中的脉冲式放量,这对股价继续下跌起到了推动作用。

图3-13 豫园商城脉冲式放量示意图

第三节 缩量下的市场含义

一、什么是缩量

放大的成交量是市场交投持续活跃的表现,量能的放大也意味着多空双方中有一方处于主导地位,因而,放量会加速现有价格趋势的发展速度。与此相应的是缩小成交量,通常来讲缩量是市场交投清淡的结果,它带来的是盘整或对原有趋势的修正,如果原有的趋势已经确立,缩小的成交量是很难改变原有价格趋势的。

前面我们讲解放量时,经常要提到主力,的确,主力在放量过程中往往扮演了不可或缺的角色,在连续放量时,没有主力的参与是难以想象的,在脉冲式放量中,主力操纵成交量也是一目了然的。然而,对于缩量而言,它却向我们反映出了一种更为“真实”的市场交投情况。因为主力可以通过“左手倒右手”(即自买自卖)的对倒手法进行放量,但却无法刻意做出一个缩量形态,在大众积极参与的情况下,主力是无法做到缩量的,因而,我们可说缩量从另一角度向我们展示了市场的真实交投情况,也向我们展示了在主力不参与或少量参与的情况下,市场交投情况究竟如何。

二、出现在上涨途中的缩量

缩量可以出现在趋势运行的不同阶段,可以在底部,也可以在顶部,同样也可以出现在上涨途中或下跌途中,下面我们来分别讨论。

一般来说,股价刚刚脱离底部时(即上涨初期),由于股价向上带动了市场人气,因而都是呈现一定程度的放量,不会出现缩量情况,因此,缩量多是出现在上涨途中的后半段。此时的缩量反映了这样一种信息,虽然上升势头已经很明显,但由于前期市场的大幅上涨导致已消耗掉了大量的买盘,此时个股或市场之所以能够实现缩量上涨,一方面是由于市场观望气氛较重,市场只需少量的后续买盘就可以继续推高股价;另一方面也说明了空方还没有形成规模,市场中的那些多头做多信心很坚决,因为在股价的缩量回调中并无恐慌盘涌出,有的只是一些不坚定分子的获利抛出。这时的缩量上涨反映出了上涨趋势的可持续性已经不强了,后期随时有可能出现趋势反转。

缩量上涨的另一种情况是主力完全控盘并在上升途中积极锁仓所致,这种情况更多地出现在个股走势之中。主力在底部大量吸筹,导致市场上的浮筹已经很少,主力只用少量的资金买入就可以实现大幅的拉升,此时的上涨呈现出缩量上涨形态,非但不是股价走势反转的信号,而且往往是捕捉翻倍大黑马的一种手段。

图3-14为上证指数2007年2月至2008年3月走势图,如图标注,在2007年下半年大盘出现缩量上涨的走势,这是趋势反转的信号。

三、出现在顶部区的缩量

当市场或个股在进入顶部区后,由于此时已出现了幅度巨大的上涨,因而,愿意追涨买进的投资者越来越少,成交量萎缩预示着买方已经入场完毕,这时参与市场交投的大众已经很难能再一次进行聚集而促使股价上升了,而没有大卖盘涌出,也说明了市场在高位处于焦灼状态,这时的卖盘主要来自少数聪明的投资者,他们懂得见好就收,懂得如何克服自己的“贪婪”;这时的买盘,主要来自少数自以为是的短线投机者的加入和那些不甘寂寞的空头进行回补。某些外界的利空因素会适时地打破这种高位的“平衡”状态,随之而来的就是趋势的反转。

图3-14 上证指数2007年2月至2008年3月走势图

四、出现在下跌途中的缩量

“缩量下跌”就如同“放量上涨”一样,是最为常见的走势。股价上涨时由于获利盘的持续抛出多需要放大的成交量来不断推动,但是当股价下跌时却不需要成交量来推动。下跌途中的缩量,说明了市场都在观望、介入者少、只要少量的抛盘就可以促使股价重心下移、市场套牢盘在增加等信息。

在股价下跌趋势发生后,成交量却没有放出,而是持续萎缩,这主要是因为没有主力资金或大买盘介入而处于被套的散户又不希望割肉出局或者在等反弹出现再择机出局。一种趋势能持续多久,我们可以从这个趋势所聚集的大众规模和大众规模是否达到极致来分析判断。但是在下跌走势的末期,成交量萎缩,股价在一个箱体里持续震荡,这往往是行情已见底的信号,这时若出现经济好转、政策利好等因素的刺激,则股价有可能出现一次较为强劲的反弹。

图3-15为*ST工新(600701,原名:工大高新)2007年12月12日至2008年9月17日期间缩量下跌示意图,从图中标注可以看到,在此股的下跌途中,随着股价的下跌,成交量越来越小,是典型的缩量下跌。

图3-15 *ST工新缩量下跌示意图

第四节 不可不知的八种量价关系

关于量价关系的系统性论述最早见于葛兰维尔所著的《股票市场指标》,葛兰维尔所总结出的八种量价关系由于实用性、广泛性极强,近百年来它已成为一种极为重要的股市技术理论,我们可将其称为“经典量价理论”。

葛兰维尔认为成交量是股市的元气与动力,成交量的变动,直接表现股市交易是否活跃,人气是否旺盛,而且体现了市场运作过程中供给与需求间的动态实况,没有成交量的发生,市场价格就不可能变动,也就无价格趋势可言,成交量的增加或萎缩都表现出一定的价格趋势。以下我们就对葛兰维尔所总结的八种量价关系进行逐一解读。

(1)价涨量增,是上升趋势持续的信号。这种关系我们也可以将其称为“有价有市”,是指在上涨过程中,成交量的不断放大推动了股价的上涨,不断放大量能显示出买盘力量充足,即使有不少获利盘抛出,但是强劲的买盘仍足以维持股价的上涨。这一关系我们在前面已进行详细的说明。

(2)上涨途中,后一上升浪的量能小于前一上升浪的量能,这是上涨趋势即将反转的信号,这种情况可称之为“上涨时的量价背离”。这种量价背离的出现是因为市场做多情绪明显不够,股价之所以能再创新高,是因为卖盘并没有大量涌出,股价上涨的原动力“后续的大量买盘”在减弱,当卖盘醒悟过来,一旦引发大量抛售,趋势就会反转。这一情况实例见前面的“出现在上涨途中的缩量”所做的讲解,图3-16为简化形式的上涨时量价背离示意图。

图3-16 上涨时的量价背离示意图

(3)价格上升,但成交量却持续减少,显示出价格上涨原动力不足,价格趋势存在反转信号。这一情况较为少见,但原理是相同的,也是由于买盘的不足从而造成后期的趋势反转。图3-17中标示出了这种价升量减的关系。

(4)先是价量均呈现温和上涨势头,然后成交量剧增、股价井喷行情,随后成交量大幅萎缩,价格急速下跌,这表明涨势已到末期,上升乏力,趋势即将反转。反转的幅度将视前一轮价格上涨的幅度大小及成交量的变化程度而定。成交量剧增、股价井喷行情多发生在上升趋势反转前,这是多头力量的最后一次快速集结,也是多头力量的最后一次集中释放,是多方力量由盛转衰的直接体现。

图3-17 三安光电价升量减示意图

(5)价格随成交量的递增而上涨的行情持续数日后,一旦出现成交量急剧增加而价格上涨乏力,在高档盘旋却无法再向上大幅上涨时,表明价格在高档卖压沉重,此为价格下跌的先兆。价格连续下跌后,在低档出现大成交量,价格却并未随之下跌,而小幅变动,则表明行情即将反转上涨,是买进的机会。

(6)在一段长期下跌形成谷底后,价格回升,成交量却并没因价格上升而递增,价格上涨行情欲振无力,然后再度跌落至先前谷底附近(或高于谷底)时,如第二谷底的成交量低于第一谷底,则表明价格即将上涨。当价格再次跌回谷底附近时,成交量减少说明了市场的抛盘在减少,做空的力量在减弱,一旦有一些利好因素,就能成为点燃股票上涨的导火索。

(7)价格下跌相当长的一段时间后,会出现恐慌性抛盘。随着日益增加的成交量,价格大幅度下跌。继恐慌性卖出后,预期价格可能上涨,同时因恐慌性卖出后所创的低价不可能在极短时间内突破,故恐慌性抛盘后,往往标志着空头市场的结束。这种情况与(4)中的情况刚好相反,一个是上涨末期多方力量的集中释放,预示下跌行情的开始;一个是下跌末期空方力量的集中释放,预示上涨行情的开始。

(8)价格向下跌破价格形态趋势线或移动平均线,同时出现大成交量,是价格下跌的信号。原有趋势被打破,且引来恐慌盘的抛售,这只是一个开始,这种恐慌盘后续还有多少我们不得而知,越多则股价跌幅越深。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。