中非贸易额由2000年的106亿美元猛增至2008年的1068亿美元。2009年,中国对非直接投资14.4亿美元,比2000年增长近6倍。截至2009年底,中国已成为非洲的第一大贸易伙伴,而非洲也是中国的第四大海外投资目的地。

中国海军护航编队由此诞生。

2009年12月,亚丁湾索马里海盗当选为《时代周刊》2009年年度风云人物。据悉,每年从索马里附近海域经过的各国船只将近5万艘,除了无法下手的各国军舰外,多数都是大大小小的货轮。因此,打击当地猖獗的海盗势力,确保国际航运业的安全,成为各方不可回避的艰巨任务。

回到正题,中国A股市场上机构投资者队伍越来越庞大,公募基金、保险资金、企业资金等机构投资者的投资比重逐步提高,股票市场上的投资者也需要股指期货来保驾护航。

2009年共有319家机构和个人成为去年上市公司定向增发再融资的发行对象。2010上半年新股密集发行以及增发扩容加速,如农行(601288)、华夏银行(600015.SH)、浦发银行(600000.SH)等股本扩张。地产调控、“国进民退”和大小非减持将使大量资金流入股市,初步测算仅地产调控就可以挤出资金约4000亿左右。这些资金或将参与一级市场,成为新的大小非。

然而,非公开市场发行的股票需要有一个较长的锁定期,可能是3个月,也可能是12个月,没有股指期货的保驾护航,投资者只能等待,等待解禁的那一天。

假如给限售股做套保

假如给限售股做套保

投资者参与一级市场的交易,往往都面临一个限售期的约束,而这将大幅度增加投资收益的不确定性风险,比如,刘益谦在2009年7月16日认购保利地产(600048.SH)4500万股,此次认购的股票有12个月的限售期,至2010年5月26日,保利地产下跌约47%。如果没有使用股指期货、融券卖空等做空工具进行风险规避,限售期内无论涨跌,投资者都只能被动等待。

股指期货市场最重要的功能之一就是套期保值,简单点说就是指通过持有与现有或者即将持有的现货头寸价格变动方向相反的期货头寸以消除投资者面临的现货价格风险的行为。从套期保值实际操作的结果来看,套期保值可以有效地规避系统性风险,将风险转移给衍生品市场上愿意承担风险的投机者。在资本市场,股指期货的套期保值功能同样把这种风险收益关系和风险转移机制演绎得淋漓尽致,能为处于限售期的个股规避风险,锁定收益。

折价收益及限售期风险

在积极参与战略性股权投资的个人投资者中,新理益集团董事长刘益谦2009年以来以个人或其实际控制的公司,直接和间接参与了上市公司的增发,通过投资杠杆进行投资。期间,因受到房地产调控的影响,刘益谦在保利地产、金地集团等地产股上出现大笔浮亏,尽管其个人投资收益仍较高。

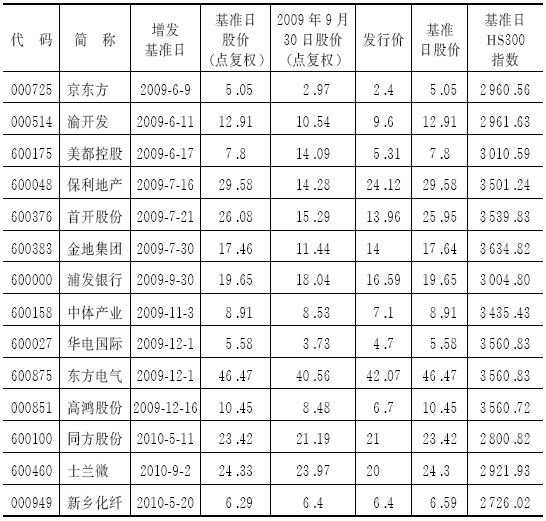

表3.6中列出了2009年6月份以来市场关注度较高的定向增发以及刘益谦、彭锡明等个人投资者的实际投资数额。

表3.6 市场关注度较高的定向增发组合

上市公司增发定价一般是取董事会公告增发预案停牌前收盘价20日均价、30日均价的90%~100%,并和投资者协商确定,因此,定向增发的发行价往往低于市场价格。

投资于定向增发往往就是赚取一级市场上的这种折价收益。例如在上涨趋势中,2700点时买一个股票,要花10块钱;但在一级市场买入一个一年以后才能流通的股票,折价率可能大于10%,实际上可能只要8块钱,相当于2500多点的概念。这时如果投资者引入股指期货保驾护航,如果认为未来一年指数涨幅大于2700点的概率在70%以上,那就可以买。

在股市单边上扬过程中,由于从增发预案至增发完成有较长一段时间,投资者参与定向增发往往能获得很高的投资收益。我们从表3.6中列明的定向增发的投资组合中可以看到,2009年6月9日,京东方A定向增发刚刚结束时,其在该股上的获益就达到了18.55亿元,盈利率超过110%。

在震荡行情或市场掉头向下的行情中,发行价的折价率降低而且定向增发的持有期风险变大。

首开股份、保利地产发行折价率就较低。并当HS300指数从2009年8月的高点震荡回落时,其投资收益逐步回撤,截至2010年9月30日,有12只个股较发行基准日下跌,并有保利地产、金地集团、华电国际、东方电气4只个股跌破发行价,这4只个股合计浮亏6.35亿元。全部14只股票的浮动盈利从35.5亿元下降至3.5亿元,限售期投资收益伴随市场调整而大幅下降。

假如套期保值

没有避险的限售股就等于没有护航的索马里运输船。

利用股指期货进行套期保值,往往首先需要分析市场行情,在极度低迷的市场,套期保值的意义并不大,只有当预计套保的标的股票具备相当的溢价或者解禁时的市场冲击很大的时候,才需要套期保值。通过套期保值锁定收益,是更为安全的投资方式。

由于股指期货上市时间是2010年4月16日,此前A股尚未有套期保值的工具,我们以沪深300指数代替沪深300股指期货来对定向增发持股组合进行套期保值。另外,为简单起见,我们不考虑股指期货的流动性,也不考虑交易成本。

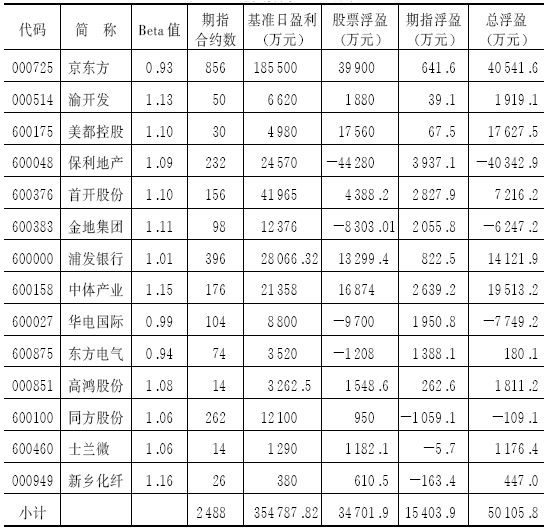

我们根据表3.7列明的投资进程逐步加入套期保值元素,按最小方差最优套期保值方案计算得到个股的套期保值头寸。

表3.7 套期保值盈亏分析

例如,京东方A的Beta系数(是一种风险指数,用来衡量个别股票或股票基金相对于整个股市的价格波动情况),是取增发基准日前三年的交易日数据或截至定向增发基准日的数据来计算。(Beta系数=京东方A与沪深300指数的相关系数乘以京东方A的标准差,再除以沪深300指数的标准差,得到其Beta值为0.93。)

根据《证券投资基金投资股指期货指引》,基金投资股指期货持有的卖出合约不得超过基金持有的股票总市值的20%。因此,我们简单地用最优套期保值比率得到的期指合约数乘以0.2、30%的股指期货保证金投入量来进行估算(即相当于1亿元市值的股票,约2000万元的期指合约价值,股指期货保证金投入量30%×2000万=600万元)。

因此在2009年6月9日,投资组合中京东方A的市值为35.35亿元,需要在股指期货市场上做空股指856手。截至2010年9月30日,京东方A股票浮盈3.99亿元,股指期货头寸浮盈约0.064亿元。

全部14只股票,累计套期保值空头头寸为2488手,期指累计浮盈1.54亿元。

股指期货的重要作用

股指期货对限售股的保驾护航作用不仅体现为稳定组合价值,更多的时候还能为投资者带来额外收益。表3.8中列明了组合的资金流量变化及收益情况。

虽然利用股指期货的套期保值需要额外占用资金,但为限售个股避险能提高投资效益。例如,首开股份定向增发购入占用资金约4.89亿元,期指156手持仓亦需要占用资金约0.5亿元,然而,该个股的套期保值头寸却能将投资收益率从8.98%提升至13.41%。

参考当前融资融券业务的融资费率,我们简单地按7.86%的年融资利率以及股票使用5倍资金杠杆的条件算,表3.8中的14只股票资金占用约为(72.5/5+6.3)=20.8亿元,需要付出(72.5+6.3-20.8)×7.86%=4.46亿元的融资成本,如此一来,股票浮盈仅3.47亿元,但同期二级市场上股票组合亏损率为5.88%,此时采用了部分套期保值之后获得的6.36%的收益率。

表3.8 资金流量分析

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。