一、公司价值评估的目标

公司价值评估的目标在于尽可能准确地估算一个公司的内在价值。公司的内在价值(intrinsic value)是指公司在可预见的未来预期可以产生的现金流量的现值。

金融学认为,价值是指未来现金流量的现值。因此,用公司的内在价值表示公司价值符合金融学对价值的定义。

在不同的条件下,公司价值还有其他不同的表现形式:

1.公司的账面价值

公司的账面价值(book value)就是资产负债表所揭示的会计价值。因为公司账面价值是遵循客观性和谨慎性原则,以历史成本为基础进行计量的,所以公司账面价值与公司真实价值很可能不一致。首先,由于财务报告中的资产是以历史成本计价的,没有考虑有关因素的影响,比如通货膨胀和由于技术进步等原因引起的过时贬值,而这些因素将引起公司资产的账面价值和真实价值的差异。其次,公司还有一些有价值的资产,比如优秀的经营管理水平,并没有反映在资产负债表上。优秀的经营管理水平代表着由于将公司员工、客户、供应商和管理者组织在一起,形成一个协调的统一体所产生的价值。

2.公司的公允价值

公司的公允价值(fair value)是指买卖双方在完全了解有关信息的基础上,在没有任何压力的情况下愿意进行交易的价格。《国际会计准则》中关于公允价值的定义是:“信息完全、自愿交易的双方在正常交易的情况下达成交易时资产的价值。”美国国内收入局在收入条款第65~193条中将公允价值定义为:“某项财物在有意向的买者和有意向的卖者之间易手的价格,买者自己想要购买,而不是在任何压力之下做出购买决策;卖者自己想要出售,也不存在任何压力强迫他出售。而且,双方都对有关的事实有较为充分的知识。”公司的公允价值是从市场交易的公平性角度而言的,其定义建立在一系列严格的假设基础之上,但是实际中的市场显然不符合理想化的假设。但其有关理性买者和理性卖者的原则,已经广泛应用于价值评估领域。

3.公司的市场价值

公司的市场价值(market value)是指在金融市场上的交易价格。对于一家上市公司,股票的每股市价乘以公司发行在外的普通股股数,即可计算出公司股东权益的市场价值,再加上公司债务的市场价值,就可以得出公司的市场价值。显然,以公司的市场价值来衡量公司价值是基于这样一种假设:证券市场是完全有效的,所有关于证券的公开信息都已经适当地反映在它们的价格中,因此,公司的市场价值是对公司真实价值的反映和估计。这种观点是符合有效市场假说(efficient markets hypothesis)的。然而,以本杰明·格雷厄姆、沃伦·巴菲特、彼得·林奇为代表的价值学派认为,公司的市场价值不能反映公司的真实价值,因为股票价格受多种因素的影响,而不仅仅取决于公司本身的经营业绩。在现实中,没有任何一个国家的证券市场目前已达到完全有效的程度。因此,市场价值只能作为公司价值评估的参考依据,而公司的真实价值应该是公司的内在价值。

4.公司的重置价值

公司的重置价值(replacement value)是指替换公司资产所需支付的当前价格。人们不容易将公司资产的价值与该项资产的账面价值相联系,特别是当该项资产的年头已经很长时,但却很容易将公司资产的价值与当前的重置价值联系起来。如果重置价值测定的好,它能够反映通货膨胀和过时贬值这两个因素对公司资产价值的影响。遗憾的是,定义什么是“重置”并非易事。因为新产品总会有或多或少的改进和差异,用新资产代替旧资产往往同时既是重置又是升级。换句话说,替换的结果既包含某些重置的因素,也包含某些新投资的因素。重置价值的最大缺点是它忽略了公司优秀的经营管理水平所代表的价值。公司之所以会存在,是因为它们可以按照一定方式组合资产和人员,使得总体的价值超过每一部分单独价值之和。公司各项资产的重置价值无论测定得多么准确,都忽略了这样一种追加的协调价值。

5. 公司的清算价值

公司的清算价值(liquidation value)是指公司终止经营时,其全部资产变卖兑现所能得到的价格。如果公司相应的资产有活跃的二手市场,变卖价格就等于二手市场价格。然而,公司的许多资产可能都没有相应的二手市场,需要评估人员估计在可以卖掉的情况下这类资产的变卖价格。与重置价值一样,清算价值的一个主要缺点在于同样忽略了公司优秀的经营管理水平所代表的价值。它不是将公司看作一个持续经营的整体来评估的价值,而是将公司看作一个由各项将要单项变卖的资产组成的集合而估算的变卖价值。由于公司积累的特殊技能、品牌知名度以及客户关系等因素,公司持续经营的价值一般超过其各项资产的价值。因此,公司的清算价值通常低于公司的真实价值。

由于不同的评估者对公司进行价值评估的目的不尽相同,因而出现了不同的公司价值判断标准。

对于会计师而言,由于在确认公司价值的时候要遵循客观性和谨慎性原则,所以他们认为,公司价值就是公司的账面价值。

对于投资者而言,如果市场是完全有效的,那么就无须区分公司的内在价值、公允价值和市场价值,它们是一致的。但在现实中,市场不是完全有效的,所以对于投资者来说,理解这些价值概念及它们之间的关系是十分重要的,因为只有这样才能进行正确的投资估价,从而作出正确的投资决策。作为理性的投资者,他们之所以对公司进行投资,是因为公司未来能够给他们的投资带来回报。因此,从这个意义上分析,投资者进行投资决策时,看重的应该是公司的内在价值。

对于公司的经营管理者而言,公司经营管理的目标是使公司的价值最大化。要实现这一目标,必须高效地进行各种生产经营活动,正确地进行各种经营管理决策,从而提高公司的未来盈利能力和产生现金流量的能力,不断增加公司价值。因此,从这个角度来讲,公司的经营管理者需要进行评估的同样是公司的内在价值。

二、公司价值评估的对象

公司价值评估的对象是一个公司或公司某一类证券(比如权益证券)的价值。

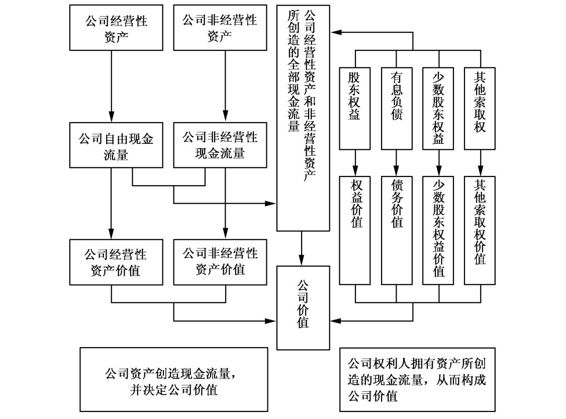

从公司资产的角度来说,公司的资产根据是否参与公司的经营活动,分为经营性资产和非经营性资产。经营性资产创造公司的自由现金流量,与公司非经营性资产产生的现金流量一起,构成公司的全部现金流量,公司经营性资产和非经营性资产所创造的全部现金流量决定公司价值。

由于根据公司的经营状况,可以预测公司经营性资产未来创造的自由现金流量,依据这些现金流量的现值可以评估公司的经营性资产价值,加上公司现有的非经营性资产价值,即可得到公司价值。用公式表示如下:

公司经营性资产价值+公司非经营性资产价值=公司价值

与公司资产相对应,公司的全部权利人因投入公司的总资本而拥有对公司全部资产以及全部资产所创造的现金流量的索取权(claims)。公司的权利人包括公司股东、公司的债权人、合并报表的少数股东权益以及其他对公司拥有索取权的权利人,因此,公司价值也相应地由这些权利人所拥有的索取权价值所构成。用公式表示如下:

公司价值=权益价值+债务价值+少数股东权益价值+其他索取权价值

公司价值的决定与构成如图1-1所示。

图1-1 公司价值的决定与构成

当评估的对象是一个公司时,即假设理性的买者和卖者所交易的内容包括公司所有权利人的索取权。包括发行在外的普通股的价值、优先股的价值、债券的价值以及非公开发行的债务价值,比如银行贷款,等等。许多公司购并时,并非所有的索取权都发生易手。比如,一个公司的价值也许是3亿元,其中2亿元代表普通股的价值,1亿元代表银行贷款的价值,在最终可能的交易中,购买者也许会以2亿元购买公司的股票,并承担银行贷款的归还。这样,该公司看起来好像是按照2亿元的价格完成了易手。然而,这并不意味着该公司的价值是2亿元。因为在这个过程当中,2亿元仅仅是为购买公司的普通股所支出的。银行仍然保留对该公司现金流量的部分索取权,这一索取权的价值为1亿元。所以,公司的总价值仍然为3亿元。

所以,公司价值评估所要尽力而为的是加总公司所有索取权的价值,而不仅仅是权益证券的价值。这似乎意味着一种公司价值评估的步骤是,先分别评估公司的债务价值、优先股价值和普通股价值,然后,将这些价值加总就得到公司的价值。当这种做法可行的时候,这是一种理想的方法,但这种做法往往并不可行。最好的方法是直接评估整个公司的价值,而不是分别估计每一类证券(索取权)的价值,然后再将它们加总。

当然,在有些情况下,要评估的对象也许只是公司某一类证券(比如普通股)的价值。然而,即便是这种情况,也许最好还是先评估公司的总价值,然后将这一总价值划分到各类证券上,而不是直接评估某类证券的价值。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。