第二节 民营企业海外并购整合风险因素分析

一、民营企业海外并购整合风险的分解

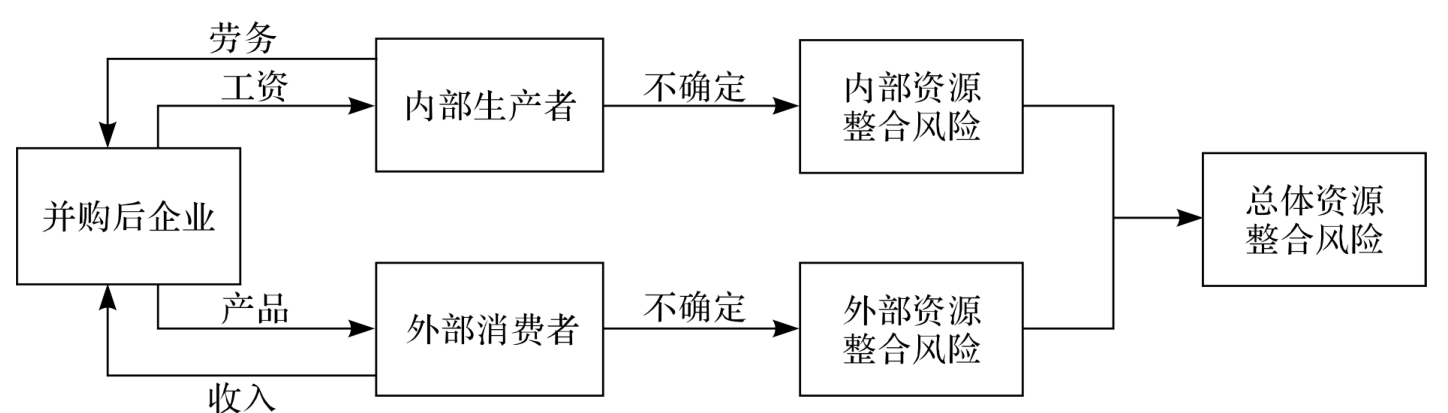

Mowbray(1995)称风险为不确定性。结合资源基础观,民营企业海外并购的整合风险就是并购后整合过程中由于并购双方资源内生的相似性与互补性带来并购后企业业绩的不确定性。经济学的观点是将企业看做联系内部生产者和外部消费者的纽带。而企业的资源,可以据此划分为内部资源和外部资源,其中内部资源主要指向企业内部生产者的,包括组织、管理、战略能力等;而外部资源主要指向企业外部消费者的,包括市场区隔、产品定位等。因此,民营企业海外并购的资源整合风险可以根据资源的类型分解为海外并购的内部资源整合风险和外部资源整合风险,如图2-1所示。对民营企业海外并购总体整合风险因素的分析,就沿着上述分类思路分类展开。

图2-1 民营企业海外并购资源整合风险的分解

二、内部资源整合风险与资源相似性

理论界普遍认为内部资源整合过程的最大风险是增加并购后企业内部资源的不确定性(Ramaswamy,1997)。这种不确定一方面是大多数并购方共有的内部整合风险。比如员工对工作岗位的不满意、组织间信任程度降低及离开组织的意向增加(Cartwright和Cooper,1993;Schweiger和DeNisi,1991)。另一方面,内部不确定性可能是某个公司内部特有的难题,比如组织间的竞争、组织成员之间的冲突、信息的封锁以及小集团的建立(Leroy和Ramanantsoa,1997)。上述公司共有和特有的难题都会加大海外并购的内部资源整合风险。

为了进一步了解并购双方内部资源整合风险与资源相似性的关系,我们利用社会认同定理来进行阐述,该定理来源于同类相吸的范式(Buono、Bowditch和Lewis,1985)。此范式的基本命题就是个体间的相似性产生个体间的相互吸引,进而影响到由个体形成的社会整合(Baron和Pfeffer,1984)。换句话说,个体会寻找具有相似性的一组人,彼此之间信息沟通会带来合作、成绩和满足感。社会认同定理详细描述了个体之间的整合过程,并可以推广到组织之间的关系以及个体寻找社会认同的过程(Tajfel和Turner,1986)。

将社会认同定理应用到民营企业海外并购双方内部资源的整合之中。更具体地,假定并购双方公司各代表一个包含很多个体的社会组织,每个组织都在寻求社会认同。并购活动实际上是通过将新的雇员作为并购方公司的成员来改变原有组织的社会类型。雇员会将新建立的组织和并购前所在的组织进行比较。如果两者足够相似的话,那么这些雇员极有可能放弃原有的社会认同并且很容易接受新的社会认同。但是如果两者互补性很强,那么雇员会更倾向于保持原有的社会认同,以至于新的组织不是那么容易整合(van Knippenberg和van Leeuwen,2003)。另外,雇员会产生歧视,更加偏爱在并购发生前属于他们组织的成员(Elsass和Veiga,1994;Shanley和Correa,1992)。Haunschild等(1994)认为,“更紧密组织关系的并购会变得更加棘手,因为组织成员会不情愿他们原有的社会认同”。在这种情况下,为了公司间的了解和对双方公司的变动做好准备,需要长时间互相学习、理解以及建立信任(Ranft和Lord,2002;Schweiger和Goulet,2000)。在这种情况下资源相似性对减少内部资源整合风险极为重要。关于内部资源整合风险与资源相似性之间的关系,我们根据社会认同定理得到如下结论:

结论 海外并购双方内部资源相似性越强,并购的内部资源整合风险越小。

三、外部资源整合风险与资源互补性

将视角由民营企业内部资源转向民营企业外部资源。在理论界和商业界都有充分的证据表明并购的外部资源整合风险特别会受消费者消极反应的显著影响(Morall,1996;Urban和Pratt,2000)。并购整合过程中并购双方公司原有消费者的消极反应会产生相当多的不确定性,比如:在外部资源整合过程中,消费者将无法及时了解并购后公司的产品供应、定价策略、销售策略、联系人等,担心与心理预期有所差距;另外,商业实践中有充分证据显示并购后消费者的不确定性甚至会因为并购后公司市场计划变动的谣言而增加(Reichheld和Henske,1991);最后,在商业实践中通常并购方公司的竞争者会尝试增加并购方公司消费者的不确定性来左右消费者的选择(Clemente和Greenspan,1997)。总的来说,消费者对上述外部资源的不满意所产生的消极影响对海外并购的成功带来损害,这都是外部资源整合过程中所带来的并购整合风险(Bekier和Shelton,2002;Chakrabarti,1990)。

讨论的关键问题在于外部资源整合风险与资源互补性之间的关系。正如上文提到的,并购双方外部资源主要是指向消费者的。不妨以市场资源为例。在市场资源互补性较强的情况,类似于一个专注低价市场的公司收购了另外一家定位高端市场的公司。很明显,在外部资源互补性较强的情况下,海外并购的发生给消费者带来的不确定消极影响的范围要小于相似性较强的情况。因为相似性往往带来许多潜在变化,比如面临并购方公司产品和服务的重新定位(比如品牌消减、产品改变或者服务更改),销售结构(比如减少营业网点或者分销渠道)以及顾客服务(比如对分公司或者子公司重新选址定位或关闭)的变动。在现实的商业实践中,联想并购IBM全球PC业务的成功案例就为上述理论提供了支持。IBM与联想的市场区域和产品定位的互补性,为并购降低了整合风险。联想在中国市场上拥有客户和完善的市场销售体系,而IBM在国际市场上享有极高的PC销售网;联想有强大的台式电脑设计能力,而IBM在笔记本电脑上拥有出色的成绩。经过整合后的稳定发展,联想在2008年和2009年连续成为业界增长最快的厂商,全球市场份额在2010年第一季度创下了近9%的历史纪录。相比之下,同行业的惠普和康柏整合,最初面临的最大困难就是双方的整合冲突如何协调。比如,两家原本都在欧洲市场,合并之后欧洲原有市场团队人员就会面临淘汰;双方产品定位接近面临取舍,等等。关于外部资源整合风险与资源互补性之间的关系,我们得到如下结论:

结论 海外并购双方外部资源互补性越强,并购的外部资源整合风险越小。

四、相似性与互补性的最优配置

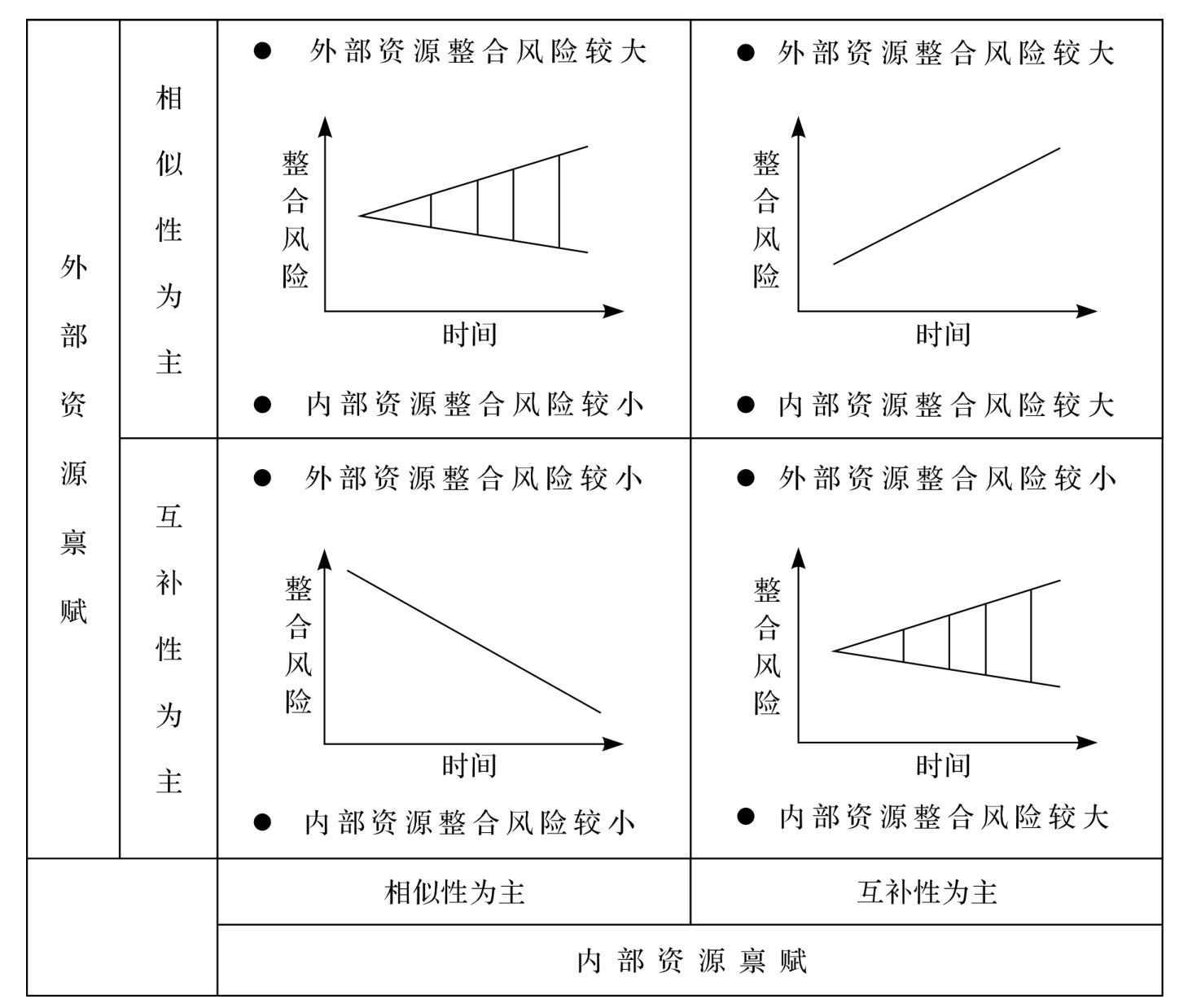

总的来看,我们在上文中的论证表明,在外部资源互补性力量较强的情况下,海外并购的外部资源整合风险较小;在外部资源相似性力量较强的情况下,海外并购的外部资源整合风险比较大。另一方面,在内部资源互补性力量较强的情况下,海外并购的内部资源整合风险较大;在内部资源相似性力量较强的情况下,海外并购的内部资源整合风险比较小。将上述陈述组合得到下列四种不同情况(如图2-2所示)。

海外并购资源整合风险的大小和并购双方内外部资源相似性与互补性的关系呈现在图2-2中的四个方框中。举个例子:左下方框中外部资源整合风险较小,内部资源整合风险也较小,因此在这种情况(外部资源互补为主,内部资源相似为主)下,并购的总体资源整合风险在四种类型的情况中为最小,此时资源相似性和互补性力量达到了最优配置。同理图中右上方框的情况刚好相反,此时并购总体资源整合风险最大。

关注剩下的图2-2的左上和右下方框,其中外部资源和内部资源禀赋同时指向相似性或者互补性。我们推断在这两种情况下,相对于左下、右上两方框,资源禀赋带来的收益效应和损害效应都很高或者很低,以至于它们将在很大程度上互相补偿,抵消对总体整合风险的影响。基于上述内外部资源的补偿机制,这两种情况下的海外并购总体资源整合风险将会介于左下方框和右上方框之间。结合上述推断得出如下结论,作为核心假设的重要推论:

推论 海外并购整合风险在内部资源相似性为主、外部资源互补性为主的情况下会得到最大程度的化解。

图2-2 民营企业海外并购资源整合风险与内外部资源禀赋的关系

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。