与第三类放开资本管制后爆发金融危机的东南亚国家比较,中国的有些现象有所不同,但有些非常相似,尤其是金融市场方面的缺陷。因此,研究这些现象对于有重点地加强上海金融中心建设不无裨益。

1.东南亚等国爆发危机概况

东南亚金融危机是一场巨大的震惊全球的区域性金融危机。作为发展中国家,中国经济的许多特征与东南亚国家惊人相似:如都经历了30年左右的高速增长,出现“东亚奇迹”和“中国奇迹”;都是以出口贸易拉动经济高速增长,高度依赖国际市场;都是以高储蓄拉动高投资;等等。

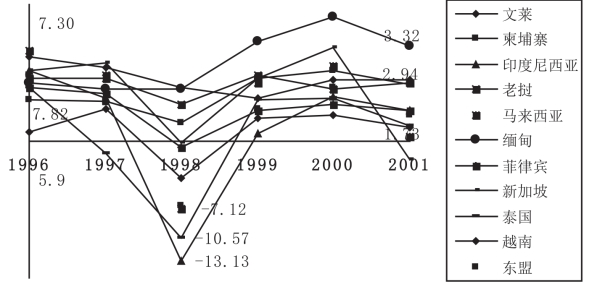

然而,就在东南亚经济强劲崛起的时候,爆发了巨大的金融危机,东盟国家经济大受重创,平均增长速度从1996年7.14%下降到1998年的-7.12%,高低落差整整14个百分点(见图3-3)。其中印度尼西亚下降幅度最严重,为-13%,泰国为-10.57%。可以说,这些国家艰苦奋斗几十年的成果被毁于一旦,这不能不引起我们的高度警惕和重视。

图3-3 东盟国家东南亚金融危机后GDP增长率变动

资料来源:IMF国际货币基金组织。

2.中国与东南亚等国的金融比较

在东南亚和墨西哥等国无一例外地在实行金融改革、放开资本项目后爆发了金融危机,从原因分析与中国某些方面非常相似。

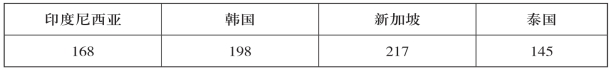

(1)短期债务急剧上升外汇储备紧缺

根据统计,东南亚大部分国家在危机爆发前外汇储备严重短缺。据统计,1997年6月底,短期外债占外汇储备的比重均在100%以上(表3-3)。因此,当泰国遭受索罗斯对冲基金袭击时,曾经抛售90亿美元买入泰铢,维持泰铢的币值。然而此时大批外债到期,储备的外汇全部用于偿债,弹尽粮绝,最后泰铢贬值一泻千里,终于触发金融危机。其他国家如马来西亚、印度尼西亚等有类似的原因。

而中国在外汇储备方面不存在爆发金融危机的因素。正是由于吸取了东南亚金融危机教训,入世谈判中虽然遭到美国的一再逼迫,但我国仍然坚持了资本项目管制,并在近几年加紧了外汇储备。到2015年底已高达3.5万亿美元,多年来一直是世界外汇储备第一大国。尽管对高额外汇储备尚有争议,但确实为防范国际金融危机、抵御国际投机资本袭击筑起了一道坚固“长城”。

表3-3 东亚国家1997年6月短期债务占总储备 单位:%

资料来源:东南亚国家资料来自国际清算银行(1999)。

然而不可掉以轻心的是,近几年我国短期债务比重不断提高(见图3-4),与90年代相比,我国的短期债务出现明显上升趋势,必须引起高度警惕。其中短期债务占债务余额比重在2002年只有42.97%,但是到2013年已高达78%,2015年仍然高达65%。国际警戒线一般在50%,为了安全起见我国的标准更高,规定在25%以内,但是近十年来,这一指标不仅超出我国的安全标准,甚至超过国际警戒线,虽然我国外汇储备富裕,但也意味着潜在风险在上升。

图3-4 中国1998—2015年短期外债占外债总额比重

资料来源:国家外汇管理局网站。

(2)庞大而不健全的银行体系

东南亚金融危机爆发的第二个因素是,国民经济高度依赖银行体系,高储蓄率支持这些国家的经济高速增长。1980—1990年,中国、印度和东盟国家的国内储蓄率为30.6%[13],与发达国家相比,亚洲国家的储蓄率高得多。1996年,上述指标为32%,同年美国17.5%、西欧12%[14],这一数据也远远高出拉丁美洲国家20个百分点。

高储蓄率能够支持投资和高速增长,但也导致国民经济对银行的高度依赖性。一旦经济下滑,尤其是金融市场发生波动,直接威胁到银行体系的安全,从而引发整体国民经济混乱。泰国危机爆发前夕,发现居泰国第九位的曼谷商业银行出现780亿泰铢坏账,占总资产47%。大量企业向银行等其他金融公司贷款,银行集聚了高度风险。当危机爆发后,大批银行不堪一击,纷纷倒下。

中国国民经济对银行的依赖程度和东南亚国家非常相似。2011年,中国经济建设仅有14%的资金从金融市场获得,80%的资金来自于银行。中国银行体系经历过90年代的高风险后,经过努力,不良贷款比例从1998年40%左右,下降到2012年的1.77%。但是中国银行新一轮风险及地方政府债务风险正在上升。根据上海银监会2010年7月1日公布的审查结果,上海银行系统的地方政府债务有稳定还款来源27%,有违约风险的占23%,还有50%处于不确定状态。根据标准普尔的预测,中国由此而产生的不良贷款将上升到总贷款的18%—20%。因此,中国地方财政风险将转化为新一轮的金融风险,尤其是2013年开始,基础设施贷款前三年还息不还本金的期限结束,意味着地方债务已经进入还本付息的还贷高峰,金融风险将逐渐上升。

(3)资本市场的不成熟

研究表明,爆发危机的国家普遍是资本市场不成熟,抗风险能力低下。资本管制放开后,国际资本大规模进入放开国从事证券投机,从而触发金融危机。

东南亚国家有完备的股票市场和信贷市场,但是缺乏一个庞大的公司债券市场。大量公司企业主要依赖银行、股票市场或者外债融资。危机爆发前,当国际上每天以200—300亿资金进入这些国家市场从事炒作,狭小的股票市场无法承受国际资本的压力,被少数对冲基金操纵,造成行情巨大波动和崩盘,最后大量银行倒闭、本币贬值、国民经济混乱。

而中国的情况与这些国家有惊人的相似之处。虽然中国公司企业融资主要不是依赖外债,但同样缺乏一个庞大的本币公司债券市场,不得不严重依赖银行信贷和有限的股票市场,而任何一个国家的股票市场都是有限的。如此狭小的金融市场,难以分流国际资本大进大出和抵御国际资本袭击。

②缺乏一个以票据市场为主体的庞大货币市场

短期货币市场是金融市场的重要组成部分。由于票据市场以有偿性为保证,发展票据市场不会引起信用膨胀和社会总资本规模的变化,却能满足证券投资者操作间隙获取收益的需求,分流国际资本的大进大出,加速资金周转和提高资金使用效率。因此,国际上伦敦、阿姆斯特丹、纽约等金融中心的货币市场十分发达且具有悠久历史,其中票据贴现市场是货币市场的主体。

但是,和东南亚以及其他新兴国家一样,我国货币市场发展的历史极其短暂,规模小而且结构不合理,而票据市场与国际上成熟金融市场差距更大。传统计划经济体制下,我国票据贴现业务和票据市场消失了近30多年,改革开放之后近10多年才逐渐得到重视并发展,但与其他货币市场相比仍处于落后状态。美国80年代票据市场占货币市场60%,而上海票据市场2010年只占13.3%,而银行间债券回购与现券市场却占56.39%,银行拆借市场占30%。

③缺乏大量对冲风险保值避险的金融期货期权工具

爆发危机后,成熟金融市场上投资者可以运用大量金融对冲工具套期保值回避风险,从而发挥稳定市场行情的作用。但是泰国、马来西亚和菲律宾等东南亚国家的共同点是金融期货衍生市场长期滞后,许多有价证券缺乏套期保值,尤其是许多公司有大量未套期保值的外债。根据统计,马来西亚公司持有的以美元标价的外债,在1996年总额达到283亿美元。当遭遇国际资本袭击行情下跌时,因缺乏对冲工具被大量狂抛,加大了市场的波动和震荡,也带来了惨重的损失。相反,英国、法国和荷兰等发达国家之所以在放开资本管制后没有发生金融危机,拥有发达的金融期货市场是重要的原因之一。

而中国和东南亚国家相比,金融期货市场的起步更晚,指数期货虽已推出但很不成熟,而国债期货、人民币期货刚刚推出,大量金融期货尚未建立,避险功能极其有限,难以避免金融危机爆发时的波动和极大损失。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。