只有纳税和死亡是不可避免的。

曾经有这样一副对联。上联是:自古未闻粪有税;下联是:而今只有屁无捐;横批:国民万岁(税)。在国民党统治时期,粮油税、食盐税、人头税等,五花八门,无处不税。这副对联是对国民党统治时期苛捐杂税的深刻讽刺。

新中国成立后,我们搞计划经济,政府几乎取消了老百姓应该缴纳的一切赋税,“无捐无税”被认为是社会主义优越性的体现。这对调动人民群众的生产积极性,促进国民经济的恢复发展,具有一定的作用。

但在社会主义社会,税收仍然是财政收入的重要来源,同样是调节经济的重要杠杆,也是国家实现经济监督的重要手段。那么,什么是纳税人?目前我国的税种有哪些?

纳税人是税法上规定的直接负有纳税义务的单位或个人,也称纳税主体。从民法的角度讲,纳税人分为自然人和法人。自然人是指依法独立享有民事权利,并承担民事义务的公民个人,他们以个人的身份来承担法律所规定的纳税人义务,居住在一国领土范围内的外国和无国籍的居民也属于自然人,他们依法对所属国和所在国家负有纳税义务。法人是指具有能够独立支配的财产、并能享有民事权利和承担民事义务的企业、单位、团体等社会组织。法人相对于自然人而言,是社会组织在法律上的人格化。总之,不论是企业还是个人,按税法规定只要负有直接的纳税义务,就是纳税人。

税种是指一个国家或地区税收体系中的具体税收种类。我国的现行税制由23种税组成,其中主要的税种是:增值税、营业税、消费税、企业所得税、个人所得税、关税等。

1.增值税。征税对象是指对什么东西征税,即下税的目的物。如,增值税就是将纳税人在生产经营活动中的增值额作为征税对象。征税对象可以是商品、所得、财产,也可以是资源。每一种税款都有特定的征税对象,征税对象规定了不同税种的征税领域,也是一种税区别于另一种税的主要标志。

增值税是对增值额征税,它是于20世纪50年代在法国首先采用的。后来,在世界范围内广泛推行。增值税就是对这个增值额征税。不论产品的生产环节有多少,每个环节也只对增值额征税。所以,它可以避免对一个经营额重复征税,有利于促进社会分工和生产专业化的发展,也有利于财政收入的稳定增长。

2.营业税。营业税主要对不实行增值税的劳务对象和第三产业征收。它以经济活动的营业额(销售额)为征税对象,是对营业和服务的总收入征税,实行比例税率,按不同行业分为3%(交通运输业、建筑业、邮电通信业、文化体育业)、5%(金融保险业、服务业、销售不动产)、5%~20%(娱乐业)三档。分成三档体现了税收对经济的调节作用。如:国家鼓励交通运输业、邮电通信业的发展,实行了低税率;娱乐业不是当前我国急需发展的行业,所以实行了较高税率。营业税的征收简便易行,其计税方法是:营业额×税率。税率是指征税额点征税对象数额的比例,是计算应纳税额的尺度,反映征税的深度。税率的高低关系财政收入的多少、纳税人负担的轻重,是国家奖励与限制政策的体现。

营业税不受企业盈亏的影响,只要营业就需缴税。所以营业税的税源广,有利于增加财政收入和保证财政收入的稳定。另外,由于营业税的税率、征收范围在各行业间是不同的,所以有利于对经济进行宏观调控。

3.消费税。消费税是对特定的消费品或消费行为征税,它是国际上普遍征收的一种税。征收消费税的意义:一是合理调节消费行为,抑制超前消费,间接引导投资流向,保证国家财政收入。例如,对小汽车、化妆品、贵重首饰、烟、酒等消费品征收消费税,抬高这些产品的价格,会抑制消费量;消费受到抑制,必须减少产量,从而抑制这些产品的生产投资量的增加。这些产品并非生活必需品,对这些产品的消费属于超前消费,征收消费税可以让这些产品的消费者为国家财政多作贡献。二是避免因过度消费而损害人类健康、危害社会秩序、破坏生态环境。例如,烟、酒因过度消费会损害人类健康,由于征收消费税而抬高价格,在一定程度上抑制了消费;鞭炮、焰火的消费会污染环境,也会危害社会秩序。所以,对此一方面要通过行政手段在一定范围内禁止消费,另一方面要通过消费税而抑制消费;石油属于紧缺的不可再生资源,石油的消费也污染环境,对石油制品征收消费税,对合理利用资源、治理环境污染会起到积极作用。

4.企业所得税。企业所得税是对企业或组织的生产经营收益征收的一种税,它以纳税人的生产经营所得,即纯收益额为征税对象。它的纳税人是实行独立核算并依法登记的国家企业、集体企业、私营企业、股份制企业及事业单位和社会团体等组织。企业所得税实行比例税率,法定税率为33%。为了照顾小型企业的税收负担能力,国家规定:对年应纳税所得税额在3万元(含3万元)以下的企业,按18%的税率征收;年应纳税所得税额在3万元以上、10万元(含10万元)以下的企业,按27%的税率征收;10万元以上的都按33%的税率征收。企业所得税的作用是:第一,它是国家组织财政收入的最重要的手段之一。国家通过有关企业所得的法律制度将国家与企业的分配关系固定下来,企业收益增加,国家财政收入也会增加。因为企业所得税是以纳税人的生产经营所得(纯收益额)为征税对象的。第二,企业所得税是属于直接税,不易转嫁税负,因而它能直接调节纳税人的收入。

5.个人所得税。个人所得税是对居住在我国境内的个人所得和来源于我国的个人所得征收的一种税。它的纳税人是:第一,在我国境内居住满一年,从我国境内外取得所得的个人;第二,不在我国境内居住或居住不满一年,而从我国境内取得所得的个人。个人所得税是以个人(自然人)取得的各种所得为征收对象的一种税。税率为5%~45%。另外,个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得,也适用于超额累进税率,税率为5%~35%。个人所得税的显著特点是高收入者多纳税,低收入者少纳税。征收个人所得税的意义就在于:有利于调节个人收入,增加财政收入,实现共同富裕和社会公平。

街市上有“纳税光荣,偷税可耻”的标语。其实,纳税不是光荣不光荣的问题,而是一个法律问题。英国有句谚语:只有纳税和死亡是不可避免的。税收的英文是“TAX”,源于拉丁文,原意是“必须忍受”。现实生活中仍然存在着违反税法的行为。

1.偷税(逃税)行为。偷税是纳税人明知税法规定而有意违反,用欺骗、隐瞒等方式逃避纳税,所以,偷税也可称为逃税。这与不了解税法和其他有关规定而少缴、未缴税款即漏税是不同的。违法者偷税时惯用的几种手段:一种是伪造、涂改、销毁账册和票据;另一种是少报应税项目、销售收入和经营利润。账册、票据是企业经营活动的记录,是计算税款的依据。应税项目、销售收入、经营利润也都是具体的计税依据。所以,破坏了这些依据,就是偷税行为,就要受到惩处。企业为走出困境而偷税,看起来是为了集体,但实际上是为了单位小集团的利益而损害国家的整体利益、社会的共同利益,是同国家的法律相对抗。所以,尽管所偷税款未装进个人的腰包,但也仍然是违法行为。

2.欠税行为。欠税即拖欠税款,简单说来就是纳税人知道纳税期限而没有按时纳税的行为。所谓纳税期限,是指税法规定的从事了应税活动或取得了应税收入,需在多长时间内完成纳税的行为。如,税法规定:个人工资薪金所得税,按月计征,扣缴义务人或纳税人应在次月7日内缴入国库,但如果超过5天,即到次月13日还未缴纳,就属欠税行为。对于欠税行为和处罚种类有:(1)责令限期缴纳;(2)从滞纳税款之日起按日加收2‰的滞纳金;(3)逾期仍未缴纳的,可从其在金融机构的存款中旨制扣缴税款和滞纳金,或者扣押、查封、拍卖期价值相当于应缴款项的商品或财产,以拍卖所得抵缴税款和滞纳金。

3.骗税行为。在我国,骗取国家出口退税往往是骗税者与税务部门内部掌握一定权力的人相互勾结而共同犯罪,骗税数额一般都很大。对此,国家采取了严厉的打击措施。在经济生活中,除了有骗取出口退税的行为外,还有通过弄虚作假而骗取国家税收优惠的行为。例如,虚报自然灾害,骗取税收减免。骗税与偷税的主要区别在于:前者是骗得税收优惠,后者是非法隐瞒应税项目和应税收入。对骗税行为的处罚有罚金、处以有期徒刑或拘役、处以无期徒刑或死刑、处以没收财产。

4.抗税行为。抗税是指纳税人采取暴力、威胁等方法,抗拒按照税法规定履行纳税义务的行为。

为了维护纳税秩序,保证国家税收政策的贯彻执行,对纳税人违反法律规定的行为,必须给予相应的经济制裁或其他法律制裁,主要包括加收滞纳金、处以罚金、移交司法部门依法惩处。

◇ ◇ ◇ ◇ ◇ ◇ ◇

考点好易通

个人所得税是指国家对个人所得额征收的一种税。应纳所得税额是在将个人的工资、薪金按月收入扣除2000元后的余额。个人所得税是累进税率制,纳税人应交的纳税额为应税部分与相应税率之积,用公式表示即:纳税额=(月工资-起征点)×税率。

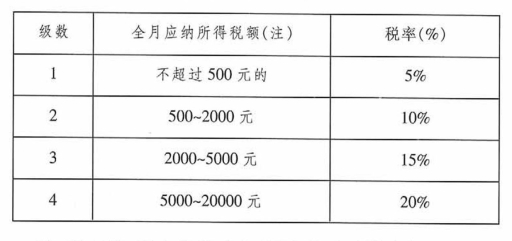

个人所得税超额累进税率表如下:

注:指工资、薪金所得减去2000元以后的余额。

如果一个人的月工资是8000元,他应交纳的个人所得税是 (B)

A.800 B.825 C.900 D.1250

难点碰碰车

纳税多的企业经济效益一定好吗?

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。