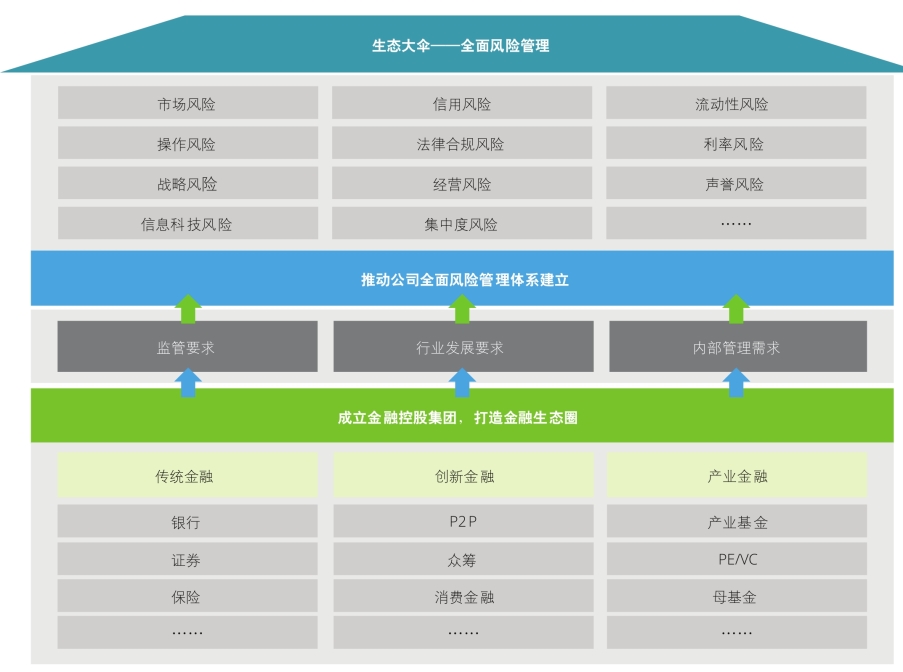

以金融控股集团的方式进行混业经营,不仅仅是金融机构的重新组合、组织结构的调整和规模扩大,更是一种金融制度和金融体系的创新及突破。金控集团是多个金融机构业务的聚合体,其范围既涵盖银行、证券、保险等形式的传统金融,也包括P2P、众筹、消费金融等形式的创新金融以及涉及产业基金、PE/VC、母基金等形式的产业金融,不同业态的融合使得金融体系逐步构成一个生态圈。在这个生态圈中,资金链如食物链般连接各个子系统,如果资金不能顺畅地在各子系统之间流动,则犹如食物链断裂,金融生态失衡。金控集团的多元化经营使得其下属机构的业务相互渗透、交叉,而不仅限于原分业经营的业务范围。这带来了资金链的顺畅和业务竞争,从而使得整个金融生态圈不断优化,进一步增强了竞争能力。相较单一行业金融企业,其多业态化的特征也导致金控集团面临的风险因素更加复杂,监管环境更严格,因此搭建一整套科学的全面风险管理体系已是增强核心竞争力与风险抵御能力的必然选择。

一方面,就外部监管要求而言,国务院、证监会、银监会等政府监管机构对金融行业内各业务板块风险管理工作均提出了要求,如《证券公司全面风险管理规范》《期货公司风险监管指标管理办法》等督促其建设全面风险管理体系,满足自身发展的需要。

另一方面,从行业发展来看,金融业如今面对复杂的行业与经济形势,如经纪业务竞争白热化趋势,担保公司倒闭浪潮,中小额贷款业务的迅速崛起,互联网引领下的金融创新等,都将使风险管理成为影响金融企业发展的关键因素之一,金融企业竞争很大程度在于风险管理能力的竞争。

金控集团面对的战略和业务发展,金融牌照增多,创新金融业务拓展,集团总部职能转变,监管环境日趋严格,品牌价值提升需求和激烈的行业竞争等现实状况,使得推行全面风险管理成为必然趋势。在此趋势下,各大金控集团正积极探索集团层面的全面风险管理及落地对接措施(见图5.2),以最终实现集团风险的统一和集中化战略管理,为集团发展保驾护航。从近几年的实践来看,我国金控集团已逐步建立了以内控为核心、以稽核为抓手的风险管理体系,具备了一套较为完备的制度体系和管控流程,强化了风险防控力度和范围,但同时也有一些问题普遍存在。

图5.2 金控集团全面风险管理架构

风险管理体系框架不完善

初步建立起来的风险管理体系尚未形成整体蓝图,缺乏系统性,而外生型增长导致专业公司还不能衔接集团风险合规框架,使得体系需具备一定的可扩展性以适应“全牌照金融集团”的发展目标。在完善其框架体系设计时要求集团搭建全面的体系蓝图,在此基础上各公司设计本地化的框架体系,并兼顾延展性,适应未来发展。

风险管理组织架构不够合理

由于风控管理组织架构不合理,导致集团风险管理委员会、合规风险管理部职责与定位不明确;总部合规风险部与专业公司管理界面不清晰,对接不畅;业务合规风控链条过长,授权不明,影响效率;总部对专业公司风控合规考核机制不健全等诸多问题。因此,在风险与合规组织架构搭建时需要明确风险管理三道防线的职责及定位,厘清总部及专业公司风控条线的对接关系和管控界面,按风险及业务性质划分授权,围绕关键风险指标(KRI)进行风控责任考核。

协同业务中风险隔离缺失

集团内部企业由于关联交易、产权关系、集团信誉等原因存在直接或间接的联系,导致金控集团的风险存在强传递性,业务协同过程中的风险隔离应予以特别关注。协同业务中风险隔离的缺失容易导致一些触犯监管红线、损害少数股东利益的行为,加速风险在业务间的传染。建立完善的关联交易合规和披露机制,采取审查关联交易、人员隔离、信息隔离、法律隔离、业务组合管理等手段进行风险隔离极为必要。

风险合规制度与流程有待改进

金控集团存在风险合规制度框架不完善,自上而下的指引要求不明确的问题,主要业务的风险类别框架和风险地图也尚未成形。缺乏对风险识别、评估、应对、监督等工作流程以及业务管理过程中风控节点的具体要求,导致风险管控措施难以落实,集团的风险合规工作的制度和流程都有待完善。

风险管理的基础设施相对落后

集团风险管理所需的信息系统、数据仓库、计量模型与方法还处于相对落后的水平,导致不能通过计量引擎和计量方法有效地对风险数据进行分析计量,也不能通过风险计量指标、风险报表向管理层提供决策信息。因此,金控集团需要完善信息系统建设,引入风险计量模型及方法并建立多维度的指标和报表体系,以便及时可靠地收集风险数据,为管理层提供能满足决策需求的信息。

新兴业务风险管理欠缺

随着金融创新的进步,新兴金融业务品种在我国不断涌现,这也对风险管理提出了更高要求。金控集团在这方面的技术和经验明显滞后,新兴业务的隐形风险被忽视,如近年来迅猛发展的资管业务、衍生工具,以及互联网金融产品,如P2P,其复杂度、关联度和杠杆率都达到较高水平,在刚性兑付条件下很可能爆发大规模信用风险、市场风险和法律风险,而造成的损失往往与其创新力度以及业务规模正相关。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。