“筹码分布”的准确名称叫“流通股票持仓成本分布”,市场含义可以理解为:反映不同价位上投资者的持仓数量。

其创始人之一的陈浩先生来上海期间,笔者曾多次和他探讨相关问题,虽然时隔多年,笔者对筹码技术的使用已经不同于创始人,但其对投机理论建立的里程碑意义功不可没。

在股市这场博弈中,人们要做的是用自己的资金换取别人的筹码,再用自己的筹码换取别人的资金,就赚了别人的钱。筹码分布技术直观展示了各价位的成本结构,等同于作战地形图,目前基本成为各种软件的标配。但显然,作战地形图是打胜仗的一个重要条件,但只能辅助你打胜仗,不能一定打赢胜仗。

本书不准备系统阐述筹码分布的理论体系和具体用法,只对筹码理论应用的几个误区和难点做一些提醒和阐述。

2.2.1 筹码分布的核心命门

筹码分布的核心命门就在于它只是一个模拟结果,不完全反映真实情况,而且可以被造假,任何软件的筹码分布都是一个概算,无法精确。如主力通过对倒造成筹码虚增、虚减,所以,有时筹码分布图上筹码已经低位密集,但实际上方的套牢盘还在。这就是计算方法的局限性。

大多数人不知道筹码分布的本质是什么,以至于自己的股票已经走坏了,还自我安慰筹码有支撑,可是没几天股价就把所谓的支撑无情地击穿了。

筹码分布指标的原理是成交量在成交价格区域立体的变化分布,按照平均或者加权分布(挂在)最大—最小的价格区域中,它在一定程度上揭示了股票的涨跌与庄家的运作过程。但庄家对敲的股票,筹码就会失真,而且根据筹码派生出的其他指标也必然失真。筹码对锁仓的股票有作用,但对放量拉抬的股票则不太好使。有的股票庄家即使重仓,也会对敲拉抬。究其原因,与市场状况及“战略资本运作”等诸多因素有关,仅仅靠筹码分布是无法分清的。庄家的对敲使它失真,因此必然使根据它派生出来的其他重要指标失真,最终导致平台评测结果的不客观。用失真的指标对历史行情进行评测,其成功与收益肯定无法令人信任。市场是在不断变化的,以后炒什么、如何运作谁也无法知道,每年的运作方式都不同,用一个模式去测试分析,成功率还是利用历史数据进行回归统计,这本身就是一个因果倒置的思路。

跟庄本身并没有错,关键是在什么时候跟、什么价位跟。庄家也有马失前蹄的时候,其最大的失误是错误估计形势,无法在高位顺利出局。现实充分证明,捉受伤庄股十分危险,兵败如山倒!几堆小小的筹码是无法阻止下跌的!庄家要变现,一切都不管。

我们再进一步深入分析:筹码分布指标是不是一个假持仓成本指标,筹码分布图与真实的持仓成本分布状况有多大的差距,是不是一个信息陷阱?

按照很多软件对筹码分布的定义,其筹码分布指标是对一只股票的所有持股人真实持仓成本分布状况的描述。但真实情况是,真正的持仓成本分布状况,应该是对一只股票中所有持股人的持股数,按它们的建仓买入价进行分类汇总所形成的价量分布图。而制作这样的指标,必须能够获得每个投资者账号里的持仓成本数据,即查阅每个投资者账号里的股票持仓量和建仓价格,并用计算机技术进行复杂的归类计算,然后才能制作出真实可靠的指标。

持仓成本指标制作的难点,在于证券交易所到目前为止只公布股票的当天成交量和成交价,并不公布这些股票各自卖出前的持仓成本,这样,虽然能知道在今天交易的价位上增加了多少筹码,但却无法知道哪个价位的筹码减少了多少,无法知道应从哪个价位减去这些筹码量,即今天的筹码图与昨天的筹码图比较,我们只知道哪个价位增加了多少筹码,只能完成“加”的环节,无法知道是哪个价位的筹码减少了,以完成“减”的环节。这就是说,由于交易所并没有公布持股人账号里的持仓成本数据,真正的股票持仓成本分布指标是不可能制作出来的。

今天发生了交易,在今天交易价位增加相应的筹码量的同时,要在股票卖出方原持仓成本价位减去这些筹码量,才能制作出今天的筹码分布图。但不知道“卖出方所卖股票的原持仓成本价位”,无法完成“减”的环节,怎么办呢?一些软件的处理方法是:用整体衰减的方法,从(昨天图的)整个筹码分布空间中减去,即它不是从卖方原持仓成本价位减去这些筹码,而是从整个筹码图的每个筹码(每一根水平柱线)中按一定比例减去它们。这样,当交易发生时,出现的就是:不是卖出方持仓成本价位的筹码减少了,而是原筹码分布空间的所有筹码整体衰减了。

比如,假如今天在11~12元价位成交了500万股,占流通盘的10%;在这500万股中,有300万股卖出方过去的持仓价是4~5元,200万股卖出方过去的持仓价是7~8元。这样,在昨天的筹码图基础上,理应是11~12元价位加上500万股的筹码量,同时4~5元价位和7~8元价位分别减少了300万股和200万股的筹码量,经过对昨天筹码图一“加”一“减”,才能制作出今天的筹码分布图,但上述筹码分布图从制作原理上看,并不是从4~5元价位和7~8元价位分别减去300万股和200万股的筹码量,而是把这500万股的筹码量用数学公式分配到整个筹码空间(假如为3~18元)的每一根筹码上减去。显然,这与真实的筹码分布图的差距是巨大的,虽然也保持了代表100%流通盘的特性,但筹码的价位分布却已经南辕北辙。

这些先天缺陷造成了如下一些怪状:

1.真的没有套牢盘了吗?

稍有技术分析知识和几年炒股经验者都知道,当股价由低位上涨到前期横盘平台或历史高点位置(特别是放大量的地方)时,一般都会遇阻回落或进行盘整,即便突破也必须有大的成交量配合,基本原因是该位置沉积了大量套牢盘,大的解套抛压,要么把股价打下来,要么必须提供更强大的购买力才能突破站上该价位。这构成了技术分析所说的压力位。

这种压力位用简单的价量K线图就很容易判断,一目了然,一般也不会错。但如果只看筹码图,常常会发现有关价位的筹码已经变成了零,或寥寥无几,也就是说,依据软件里的筹码分布图,得出的结论是那里没有套牢盘或套牢盘很少了,但事实上那里的大量股票根本就没有卖,还在那里套着,这就构成了“信息陷阱”。

明明证明有大量套牢盘存在,为什么筹码却为零呢?因为筹码图是假的,因为筹码图中某一价位的筹码由多变少,不是因为持股人真的把股票卖了,而是因为在指标计算中用数学方法把那里的筹码给衰减没有了,是计算机游戏的结果,而不是把股票卖了的结果,与市场中真实的交易导致的持仓转移情况风牛马不相及!

2.筹码向低位转移和低位密集是怎么回事?

筹码低位密集等筹码信息,都是虚假信息,并非投资人持仓成本状况的真实反映。但筹码低位密集的有些股票,它的确是涨了。其实,这种涨并非真的因果关系。

股价的上涨是由多种因素引起的,如题材、公司基本面变化、大盘形势等,即便是庄家炒作引起上涨,由于软件中的筹码的密集、转移等,不一定是真的出现了持仓的转移,筹码密集并不意味着大部分流通盘都集中在密集区域,所谓的密集等现象只不过是因为计算方法造成的虚假显示而已,当出现筹码高位为零或低位密集时,也许还有大量套牢盘在高位,因此,庄家的持仓情况也不是通过筹码分布指标能反映出来的。许多筹码并未密集的股票也疯涨(肯定是大资金所为 ),而许多筹码密集的股票并不涨甚至下跌,这就已经能说明问题了。

对于获利、套牢状况及支撑位、压力位等与持仓成本有关的情况,结合传统的价量分析法进行分析判断更好。传统方法使用的是真实的数据,信息本身不会误导你,只要方法对,一般能够做到有效。

这么说,笔者反对筹码分析技术?

请细心体会下笔者的标题就知道,筹码分析技术不仅不是笔者反对的,还是基本分析工具之一,它是一项“可超不可越”的技术分析体系,但怎么使用能规避以上问题是关键——你要超过它,但不能跳过它。有它不是万能的,没有它是万万不能的。尤其是在龙妖战法中,筹码分析技术是基本工具之一,但用法又有别于传统用法,需要创新一些新用法。

2.2.2 辩证使用筹码分析技术

即使筹码指标准确,使用时也要辩证使用筹码技术。

股价的高低都是相对的,在当前只能做多,即使在能做空的环境下,主力也大多是在一个低价格位置完成建仓,无论其后是洗盘还是受其他市场因素所影响,股价下跌,但最终主力必须要把股价拉升到一个比其成本高的位置出货,才能赚钱。

所以,“低”就是主力的成本或成本位置之下,“高”就是主力的成本或成本位置之上——主力可以离场或下跌有空间的位置。

抓住了主力的成本,也就抓住了个股低位,筹码分布是研究主力成本的有效工具,但不能认为筹码在低位变紫就可以买入,筹码在高位变红就可以卖出。很多股票筹码高位密集变红后,其后股价却呈现大幅上涨;也有股票筹码低位密集变紫,但其后呈现大幅下跌。

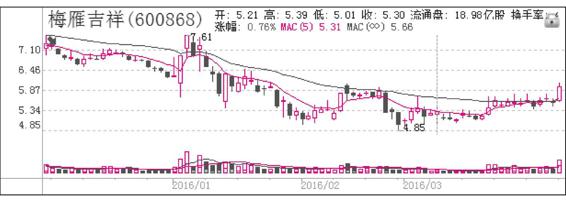

例如,在图2-30、图2-31中,筹码低位密集,刚刚拉升一小段,绝大部分筹码还在低位锁定,却再次跌破筹码密集峰,在更低位形成新的密集峰。

图2-30

图2-31

这说明筹码颜色的变化只是描述筹码状况,并不代表买卖提示,需要结合市场大势、板块情况等综合使用——其实又回到了笔者说的“博弈分析”思路上。

另外,不能因为筹码分布的一些缺陷而将其作用一笔抹杀,甚至将一些因为错误理解和使用筹码分析技术的结果归因于筹码指标上。

筹码分布是动态的,有观点认为,在市场操作中并不是个股筹码在低位密集就代表历史上方没有套牢盘,其理由是以周围个别股友在高位没有“割肉”为证据,认为筹码全部转移并不完全代表市场个股成本发生变化,而只是一种对个股成本的分析工具。并因此认为,在分析个股压力位置时并不完全依靠筹码分布进行分析,而是结合历史该股交易价格及成交量极度放大的位置进行综合分析。

这个观点具有一定合理性,但筹码分布是一种市场整体成本的动态分布,不能以个别人的行为作为判断市场整体趋势的依据。而历史该股交易价格及成交量极度放大的位置最后都集中体现在筹码分布上了——除非筹码算法出现误差,但这只是算法上的误差,不是思考分析方法上的误差。

传统技术分析也认为,套牢的时间越长,其支撑和阻力作用就会越弱,因为在这个漫长的过程中,成本变化了。他们对支撑和压力的解释也是出于成本和筹码的角度,只是没有形成一套这么系统的理论体系。

比如,在2009年7月29日上证指数顶点,对这个顶点的形成当时比较流行的一个说法是,认为当前股价在3 300点上方有套牢筹码。见图2-32。

图2-32

可是我们看相关软件大盘的盘后情况,光标移到3 300点,哪里有什么套牢筹码?见图2-33。

图2-33

若说是以前有,但一路涨上来,割肉的、补仓的,这个筹码状态早就变了,筹码分布是当前股价时的筹码分布情况而非曾经有过的情况,是一个动态调整的过程。当股价走到3 300点时,上方就几乎没有什么套牢盘了。

如果一定要说是原来的套牢盘有作用,软件上看不到套牢盘恰恰说明指标不准,那么,一路跌下来,哪个点位都会有套牢盘,那不成了哪个点位都有阻力了?

有股友认为,有一种套牢叫做心理套牢盘,不一定有筹码,可就是能发挥作用。这种观点可能过于唯心了,我不否认会有这种情况,但实实在在的成本应该比相对虚幻的心理更起作用。

根据当时的连续几日分时分析,出逃的是主力大单为主——如果是散户套牢盘割肉出局,出逃的应该是散户为主,而散户的割肉盘是不足以造成短期这么大的下跌的,这就否定了此次下跌是因为套牢筹码解套抛压造成的调整。

我们再用反证法来看:

从筹码分布来看,从1 664点一路上来,3 300点之前的套牢筹码比3 300点的重得多,如果3 300点的大跌是散户解套抛压造成的,按理股价在3 300点之前的调整时间应该要比3 300点长得多。但股价几乎没有怎么调整就一路上去了——事实上,股价走到3 300点时,上方的原套牢盘几乎被消化干净,从纯技术角度看,不怎么调整才是合理的。

从3 450点附近发生的长时间调整,虽然笔者不能完全解释造成这么长时间调整的具体原因是什么,但从持续流出的大单及调整时间和幅度看,显然不是出于套牢盘抛压造成的,更大的原因是获利盘在即将推出股指期货预期下的获利了结行为所致。

我们不能把一切罪过都赖到筹码指标不准确上——事实上,上述对筹码指标失真的理解,学术上是严谨的,但实践中没有那么严重,限于篇幅,这里不再展开。基本结论是:现有软件的筹码分布仍然具有较大的参考意义,但若想用得精妙,就要想办法规避其先天命门。

除了使用技术分析工具,投资者还应在基本分析上下工夫。股票买卖理念第一,工具次之。什么行业前景看好,股价在低位,选好股后配合技术面,利用股市的无理性寻找适当时机买卖。方法有两种:

(1)预先潜伏,耐心等待,庄家拉抬一个阶段后,就可出局,不要恋战。

(2)见庄家介入,股价异动,可即时介入,随波逐流适时获利了结。如果庄家已经做过一轮,那最好别再跟进。切记:空头市场不做多,多头市场不做空。

把基本分析和技术分析相结合,将会事半功倍。技术分析是运用一些指标、形态等对股价趋势进行预测指导操作,具体的买卖操作仍取决于个人能力,特别是大庄股。基本分析是主,技术分析是辅——不过对“龙妖战法”,这个关系却倒过来了。

以筹码分析为例,学习、运用指标大致可以分为三个阶段:

(1)筹码自身运用。发现筹码基本规律,反复纠错,反复交易,找到不足,直至只用单一技巧便可稳定盈利。

(2)综合运用。结合量价,把技术分析中最核心的量价关系融入其中,为筹码分布的分析找到真正的靠山。采用指标共振,如虎添翼。

追求价值,长线牛股必须要有基本面的支持。只有把技术、博弈、基本面相结合,才会真正觉得在市场中安全了。

(3)融合进自身理论体系中。例如,路雷先生最终融入了自己的理论体系,大大加强了捕捉板块热点和龙头品种的可能性,在与筹码分析结合后,成功的概率空前提高。

其实,这个学习过程,适合大多数分析方法的进阶。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。