新准则引入职工薪酬概念,全面取代了旧准则中的应付工资和应付福利费等项目。较以往“工资”的定义相比,新准则对有关职工薪酬内容和范围的界定更加明确,且内涵大为扩展,既有传统意义上的工资、奖金、津贴和补贴,也包括了以往福利费和期间费用中的职工福利费、工会经费、职工教育经费、各类社会保险(包括养老、医疗、失业、工伤、生育保险等),还新增了辞退福利等职工薪酬形式。准则中的定义涵盖了企业职工薪酬的各种形式,不仅有直接的,还有间接的;有货币性的,还有非货币性的;有显性的,还有隐性的,囊括了几乎所有与获得职工提供服务相关的费用。

职工薪酬,是指企业为获得职工提供的服务而给予各种形式的报酬以及其他相关支出,包括职工在职期间和离职后提供给职工的全部货币性薪酬和非货币性福利。企业提供给职工配偶、子女或其他被赡养人的福利等,也属于职工薪酬。

非货币性福利,是指企业以自产产品或外购商品发放给职工作为福利、将自己拥有的资产无偿提供给职工使用、为职工无偿提供医疗保健服务等。

企业向职工提供的非货币性福利,应当分别情况处理:

1.以自产产品或外购商品发放给职工作为福利

企业以其生产的产品作为非货币性福利提供给职工的,应当按照该产品的公允价值和相关税费,计量应计入成本费用的职工薪酬金额,相关收入的确认、销售成本的结转和相关税费的处理,与正常商品销售相同。以外购商品作为非货币性福利提供给职工的,应当按照该商品的公允价值和相关税费计入成本费用。

需要注意的是,在以自产产品或外购商品发放给职工作为福利的情况下,企业在进行账务处理时,应当先通过“应付职工薪酬”科目归集当期应计入成本费用的非货币性薪酬金额,以确定完整准确的企业人工成本金额。

【例】乙公司为一家生产彩电的企业,共有职工200名,2014年2月,公司以其生产的成本为10 000元的液晶彩电和外购的每台不含税价格为1 000元的电暖气作为春节福利发放给公司每名职工。该型号液晶彩电的售价为每台14 000元,乙公司适用的增值税税率为17%,已开具了增值税专用发票;乙公司以银行存款支付了购买电暖气的价款和增值税进项税额,已取得增值税专用发票,适用的增值税税率为17%。假定200名职工中170名为直接参加生产的职工,30名为总部管理人员。

企业以自己生产的产品作为福利发放给职工,应计入成本费用的职工薪酬金额以公允价值计量,计入主营业务收入,产品按照成本结转,但要根据相关税收规定,视同销售计算增值税销项税额。外购商品发放给职工作为福利,应当将交纳的增值税进项税额计入成本费用。

(1)彩电的售价总额=14 000×170+14 000×30=2 380 000+420 000 =2 800 000(元)

彩电的增值税销项税额=170×14 000×17%+30×14 000×17%= 476 000(元)

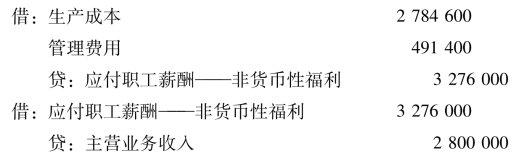

①公司决定发放非货币性福利时,应做如下账务处理:

②实际发放彩电时,应做如下账务处理:

(2)电暖气的售价总额=170×1 000+30×1 000=170 000+30 000= 200 000(元)

电暖气的进项税额=170×1 000×17%+30×1 000×17%=28 900+ 5 100=34 000(元)

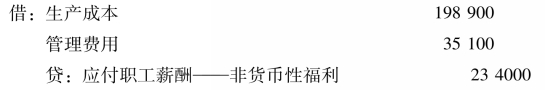

①公司决定发放非货币性福利时,应做如下账务处理:

②购买电暖气时,公司应做如下账务处理:

2.将拥有的房屋等资产无偿提供给职工使用或租赁住房等资产供职工无偿使用

企业将拥有的房屋等资产无偿提供给职工使用的,应当根据受益对象,将住房每期应计提的折旧计入相关资产成本或当期损益,同时确认应付职工薪酬。租赁住房等资产供职工无偿使用的,应当根据受益对象,将每期应付的租金计入相关资产成本或当期损益,并确认应付职工薪酬。难以认定受益对象的,直接计入当期损益,并确认应付职工薪酬。

【例】丙公司为总部各部门经理级别以上职工提供汽车免费使用,同时为副总裁以上高级管理人员每人租赁一套住房。该公司总部共有部门经理以上职工50名,每人提供一辆桑塔纳汽车免费使用,假定每辆桑塔纳汽车每月计提折旧1 000元;该公司共有副总裁以上高级管理人员10名,公司为其每人租赁一套月租金为8 000元的公寓。

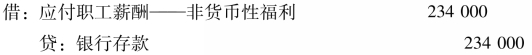

该公司每月应做如下账务处理:

编制资产负债表时,“应付职工薪酬”项目反映企业应付未付的工资和社会保险费等职工薪酬。本项目应根据“应付职工薪酬”账户的期末贷方余额填列,如“应付职工薪酬”账户期末为借方余额,以“-”号填列。

实务工作中,由于一些会计人员对新会计科目“应付职工薪酬”的相关项目核算并不明确,容易导致忽视对非货币性福利的处理,从而导致报表中应付职工薪酬项目金额错报。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。