一、传统企业投资理论

一般来说,传统企业投资理论主要指新古典综合派以前的投资理论,它的主要内容包括加速器投资理论、新古典投资理论和Tobin Q理论。这些理论有两个分支,一是从企业内部决策出发,根据企业利润最大化假设,借助企业长期成本曲线等工具推导出企业的最优投资决策,这方面的理论包括现金流量模型、加速器模型和新古典模型等。二是从企业的外部环境出发,利用资本市场的评价来导出企业的最优投资决策,这方面的理论主要是Tobin Q模型。在这四个理论当中,传统的流动性投资理论形成于20世纪50年代末期至60年代初期,其主要观点是:由于信息不对称和代理问题,外部资金成本较内部资金成本要高,企业投资的资金主要取决于企业的内部现金流,即投资受内部资金约束。但由于它缺乏严密的理论基础而不得不让位于当时的新古典投资理论和Q理论。因此,本节主要介绍其余三个理论。

(一)凯恩斯主义的投资理论:加速原理

古典经济理论认为,作为资本需求的投资和作为资本供给的储蓄在资本市场上通过利率的调节达到平衡,因此投资被认为是利率的函数。由Clark(1917)提出并经Samuelson(1939)等人发展的加速原理(Acceleration Principle)率先对古典投资理论发起了挑战。加速原理与古典理论的差异在于:加速原理认为投资不是利率的函数,而主要是由产出的变化所决定。

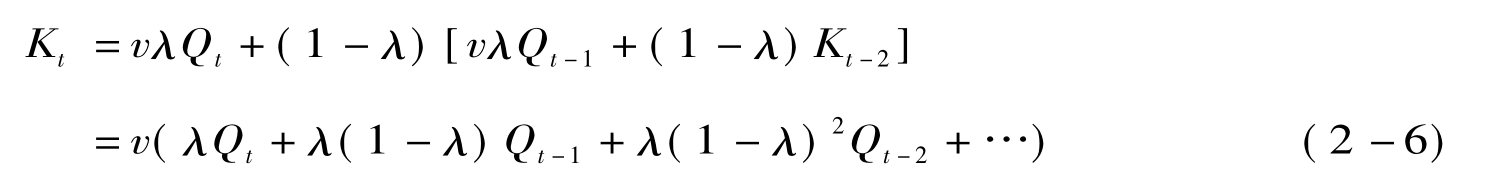

加速器投资理论是西方学者早期用于投资研究的主要模型,它经历了漫长的发展阶段。1917年首先由Clark提出原始的加速器模型,该模型假定资本存量与产出存在一个固定的比例关系,表示为:

![]()

式中: K* t为第t期的合意资本存量,即可获得最大利润的资本存量,Qt为第t期的产量; v为比例关系。

假设在每个时期实际资本存量(kt)都能及时调整到合意资本存量水平,那么:

![]()

令It表示第t期的净投资,有:

![]()

式(2-3)即为原始加速原理公式。

但实际资本存量一般不能及时调整为合意资本存量,欲保证Kt=  ,就需要资本品的弹性供给,需要企业维持不变的资本产出比,即假定产出与资本成比例地增加或减少,而这些都与实际情况相矛盾,因此该投资函数模型对样本数据的拟合性较差。

,就需要资本品的弹性供给,需要企业维持不变的资本产出比,即假定产出与资本成比例地增加或减少,而这些都与实际情况相矛盾,因此该投资函数模型对样本数据的拟合性较差。

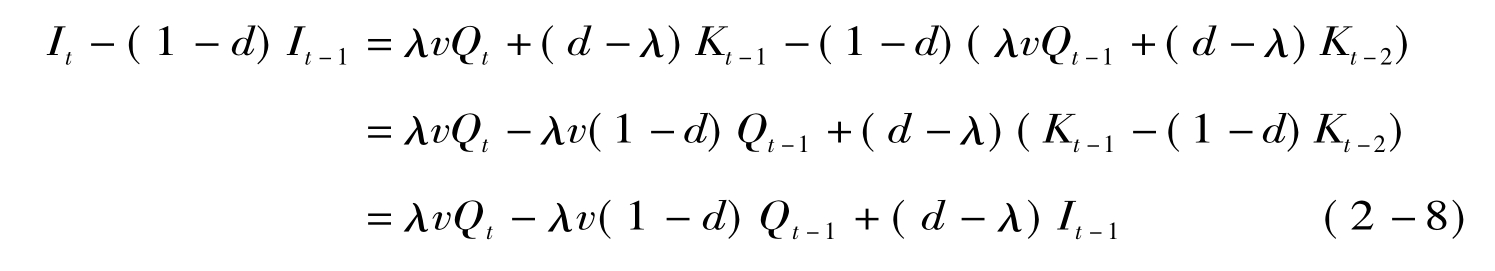

针对实际资本存量都能及时调整到合意资本存量这一假设的不实际性,1954年,Koyck不再假定资本实际存量等于最佳存量,提出了灵活的加速器模型(Flexible Accelerator Model),即:

![]()

将式(2-1)代入式(2-4)得:

![]()

Kt-1=λvQt-1+(1-λ)Kt-2

最终结果为:

式(2-6)表明t时刻的资本存量Kt不仅取决于现期产出,而且与过去各期的产出水平有关,但是过去的产出水平对当前的资本存量的影响越来越小,影响力度呈等比递减规律。

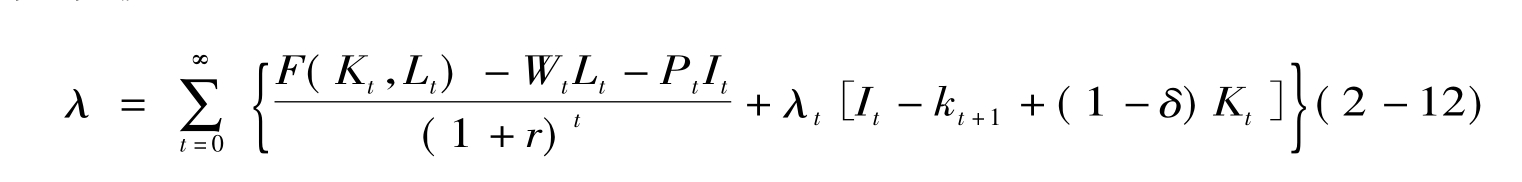

如果考虑折旧,设d为折旧率,那么:

利用It-1= Kt-1-Kt-2+ dKt-2= Kt-1-(1-d) Kt-2,有:

所以:

![]()

由于式(2-9)不需要资本存量,所以比较实用。

加速原理具有一定的微观基础,对经验数据也有相当的解释力。但是,这一理论也有着明显的缺陷:①厂商在大多数情况下不是资本的租赁者,而是资本的拥有者,加速原理中的资本租赁价格这一概念不具有很强的现实意义,事实上,只要资本价格发生变化,资本使用价格就会偏离资本租赁价格,因为拥有资本的厂商必须承担价格变化所带来的风险。②由于没有考虑长期利润,厂商的跨期最优选择行为也被排除在加速原理之外。③模型中采用的简单几何滞后结构不足以反映实际中复杂的投资行为。④加速器原理必须在没有资本闲置的条件下才成立,而完全没有闲置的情况是很少的。⑤模型中资本产量比为常数,只存在外延扩大再生产,而对于实际存在的内涵扩大再生产则无能为力。⑥模型中省略了自发投资,即不受产出变动制约,由于心理因素、技术变革或政治因素而决定的那部分投资。这些缺点从一定程度上限制了加速器投资理论的发展。

(二)新古典投资模型

20世纪60年代,美国经济学家Jorgensen在其经典论文《资本理论和投资行为》中,构造了一个动态的最优化模型,并用该模型来描述厂商的投资行为。在这个动态的最优化模型中,Jorgensen将新古典生产函数引入投资函数,并在考虑了资本与劳动投入之间的可替代性、要素价格和产出水平的情况下,使期望收益的贴现值与资本和劳动投入支出之和的差最大化,从而得出了优化企业资源配置的动态合意资本存量的决定方法,特别适于作微观实用性分析。

在Jorgensen的模型中,有如下前提假设:

(1)所有的市场都存在完全竞争的情况,表明企业在购买和租借设备时有完全的自由,在一定利率下借进和借出资金都不受限制,并且在资本市场上租借一个设备相当于借钱去购买这个设备。

(2)在将现有资本存量调整为最优资本存量时不需要支付费用。

(3)生产函数是通常所谓的新古典生产函数,并且以利润最大化为目的。

厂商的目标是实现各期利润现值总和的最大化。

假设有如下生产函数:

![]()

式中: Y、K和L分别表示产出、资本和劳动。假设产品的价格为P,工资水平为W。资本租赁价格为rK。

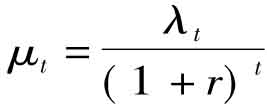

在新古典投资理论中,厂商的目标函数可以表示为:

以利润最大化为目标的厂商将根据以下最优规划来确定资本投入和劳动投入:

式中:λt为拉格朗日乘子,表示第t期资本的影子价格。分别对It和Kt求导,可以获得以下两个一阶条件:

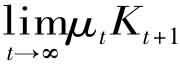

式中: 表示资本影子价格的现值。本文还可以得到以下的横截性条件:

表示资本影子价格的现值。本文还可以得到以下的横截性条件:

![]()

式(2-14)表明资本影子价格的现值应当等于投资品的价格,将式(2-14)代入式(2-15),得到:

![]()

式(2-16)的左边代表资本的边际收益,右边则代表资本的边际成本。资本使用价格是衡量资本边际成本的常用指标,它由三部分组成:第一部分是资本的机会成本。如果厂商在第t-1期出售一单位的资本品,并把所得进行金融资产投资,他在第t期就可获得数量为r的收益。因此,在上述模型中,资本的机会成本可以用rPt-1表示,即式(2-16)右边的第一项。第二部分是资本使用过程中所产生的折旧。在式(2-16)中,单位资本每期的折旧为δPt,即右边的第二项。此外,投资品价格的变动也影响着资本的使用价格。如果投资品价格上升,厂商拥有的资本增值,资本使用价格就会下降;反之则上升。投资品价格变动对资本使用价格的影响可以用ΔPt表示,即式(2-16)右边的第三项。由此可见,式(2-16)中的右边实际上代表资本的使用价格,而式(2-15)所示横截性条件的经济含义则是厂商在无限期界的资本现值必须为零。由于资本受到非负的约束, 只可能大于或等于0。但是,只要

只可能大于或等于0。但是,只要 ,即厂商在无限期界还掌握着具有一定价值的资本,他就可以通过出售资本来提高长期利润的现值总和,这种情况显然不是厂商的最优选择。

,即厂商在无限期界还掌握着具有一定价值的资本,他就可以通过出售资本来提高长期利润的现值总和,这种情况显然不是厂商的最优选择。

Jorgensen对他的新古典厂商投资理论模型所作的严格的条件假定,影响了这个理论的应用,随后许多著名经济学家对此做了改进,这些改进促进了新古典厂商投资理论的发展。Jorgensen的条件假定中强调了旧货市场,旨在忽略企业资本存量调整的时间和成本,但这与实际相差太远。对此,阿罗指出不存在完善的资本品旧货市场,任何投资都必须支付一定的沉没成本,并提出了不可逆条件下的厂商投资理论;卢卡斯指出资本存量调整必须支付成本,并提出了调整成本的所谓“后新古典主义厂商投资理论”。

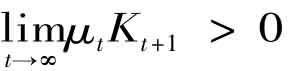

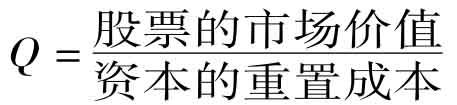

(三)托宾的Q理论

1969年,美国耶鲁大学教授James Tobin针对Jorgensen的理论缺陷,建立了一个全新的厂商投资理论——托宾的Q理论。严格地说,托宾的Q理论不属于新古典主义理论体制中的厂商投资理论的范畴。

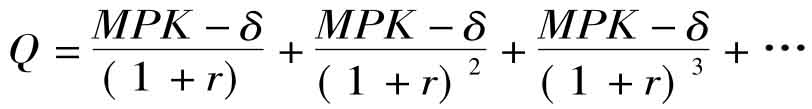

在最简单的理论框架中,一家企业的Q值等于该企业支付的每单位资本的未来预期利润的贴现值。假设资本存量不变,MPK也不变,折旧率为常数δ。那么,下一时期每单位资本的红利则等于MPK-δ,因此,Q值等于:

假设未来每一时期MPK相同,Q值可以表示成:

因此,如果公司未来的MPK>r+δ,那么Q值就大于1;如果MPK<r+δ,那么,Q值就小于1。

由于MPK是随着资本存量增加而递减的,因此,当实际资本存量处于合意资本存量水平时,即:

K= K*时,MPK=(r+δ)

如果K>K*,就有MPK<(r+δ); K<K*,就有MPK>(r+δ)

因此,当K>K*,Q的值小于1,厂商的投资意愿降低,资本存量将减少;如果厂商未来某一时期的K<K*,Q的值将大于1,厂商的投资意愿增加,资本存量将增加。

托宾的Q理论最显著的特点之一是:成功地把资本市场引入到企业的固定资产投资决定中。企业通过发行证券特别是股票上市筹资时,股价是市场对企业价值的评估,是股票投资者对企业未来的预期,也是对企业所持有资本存量及经营者运用资本存量能力的综合评价。从这个意义上说,股票市场为厂商所面临的投资激励提供了一个灵敏而又容易获得的指标。当股票价格上涨时,股票市场表明厂商的资本存量有必要在未来时期逐步提高,以致使K上升至K*。当股票价格降低时,股票市场表明厂商有必要使其资本存量K降低到K*的水平。Q理论把在新古典主义的厂商投资理论中一直被忽视的资本市场的作用凸显出来,并与厂商投资联系起来,这是厂商投资理论发展中的一次飞跃性的重大突破。

Q理论中的Q在考虑了股票市场的同时也考虑了利率,进而协调了凯恩斯主义和新古典主义在厂商投资理论上的冲突,成功地把凯恩斯主义嫁接在新古典主义的厂商投资理论上,弥补了Jorgensen的新古典主义的厂商投资理论在资本存量调整成本上的缺陷。同时为企业投资时的资产选择指出了一个新的标准,也为资本市场的收购兼并行为提供了解释,并有可能成为检测一个国家或地区资本市场乃至金融市场有效性的有力工具。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。