一、内地银行股

内地银行股在2007年中期业绩有突出表现,盈利增长在非利息收入强劲拉动下远较市场预期理想,部分更高出预期20%,为投资者带来惊喜,上半年业绩似乎并未受央行多次调高存款储备金率及加息而有所影响。六家银行普遍增幅在40%至80%之间,当中招行增幅更是超过1倍。

小型银行增长较快除本身基数较小,增长空间较大之外,某种程度上也反映小型银行较为进取,能较快因应市场调整策略而有所作为,并能在某特定范畴内取得突破,后来居上。例如小型银行贷款增长一般较大型银行多,通常有两位数字增长,而大银行一般都较为保守,贷款增长普遍低于10%,这是小型银行占有的优势,也是其特点之一。正因为如此,盈利增长最快的招行在市场享有较高的估值,市盈率大幅超越对手,预测市账率高达6.2倍,其次是交行和建行,分别为3.3及3.5倍,中行最低,为2.3倍。

以规模来说,工行最大,总资产达8.3万亿元,其次是建行和中行,总资产约6万亿元,大型银行由于拥有庞大的网络,在推销产品上占有优势,这可从盈利多少、利息收入、非利息收入等中得到反映。大型银行的优势在于分行数目大,可以产生规模效应,节省部分开支。资产回报率及股本回报率亦以几家大行较高,招行和其看齐,反映招行挣钱能力高,而交行及信行相对较弱。

表2.2是2007年上半年内地银行股经营业绩。

表2.2 2007年上半年内地银行股经营业绩

展望内地银行股未来前景,受惠内地股市飞升,大批新的互惠基金涌现,扩大基金销售市场,特别是占市场份额大的工行、建行,赚取利润非常可观。央行今年以来数度增加存款准备金及五度加息,调高存款利率多于贷款利率,令存贷息差收窄,净息差降低,其对银行的影响属滞后性,负面影响可能要到下半年或更后时间才能反映出来。但相信对内地银行影响轻微,当中以招行受影响较小。中行亦因贷款占总资产比重较低,及坐拥近2亿元证券投资(这些投资受惠于加息),而影响倾向正面。内地中长期债息上升的结构性改变,触发券商重估银行股,长息趋升则利好工行。

长远来说,随着内地银行营运素质逐步提升,未来内地银行的股本回报可望大幅提高,市场对宏观调控的反应可能过于敏感,而忽略或低估银行股的上升潜力,加上内地开放个人QDII,对银行股影响相当正面,前景非常乐观。

至于风险方面,央行未来可能进一步增加存款准备金及加息,若趋势持续亦将影响贷款收缩,同时亦会令产生心理压力。美国次按问题中,上述银行中以中行涉及的金额最多,持次级债券732亿元,工行及建行也分别持93亿及80亿元,信行约2300万元,而交行及招行并没参与。次按问题可大可小,相信短期内都难以完全解决,为该等银行带来潜在损失风险。

个别银行方面,建行的零售贷款额较半年前增长16%,至6950亿元,比对手多5%,期内个人存款亦升4.4%,升幅比同业为高,使其资本成本得以下跌8点至1.49%。招行零售贷款增长34%,优于规模和地区分布相仿的对手,低收益率贴现票据下降30%,反映该行在资本有效使用及增长模式均较同业优胜。中行占有资金自由行、承办内地个人QDII投资港股先机,而交行、工行及建行亦拟已分别申请在北京、上海及深圳展开境内个人直接对外证券投资业务(资金自由行)的试点资格。另工行与建行分别可能与申银万国证券及国泰君安证券合作,开发这项业务。

业务简介

提供商业银行产品与服务。

公司点评

工行是全球最大市值银行,按市值计为全球第三大上市公司,总资产达8.3万亿元,是首家A、H股同步上市公司,上市集资额创全球最高纪录。

2007年中期业绩丰收,期内债券投资大增,拉动净利息收入升33%至1022亿元,占营业收入87.3%;手续费及佣金净收入大升89%至149亿元,占总收入12.7%,升3.54个百分点;净利息收益率扩大25点至2.65%;贷款增长7.8%;剔除税务调整税后利润升73%;资产减值增26%至154亿元,当中贷款减值升27%至148亿元;成本对收入比率31.09%,资产回报率升至1.05%,股东权益回报率升至16.93%;不良贷款比率3.29%,不良贷款准备金率81.25%;资本充足率跌至11.83%;非结构性净外汇敞口降至40亿美元;持有12.3亿美元次按相关债券,占总外汇债券4.32%,占总资产0.0012%。斥47亿元收购澳门第三大银行诚兴银行80%权益。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 增长

利息收入 1637.98 27.7% 2729.41 13.6%

纯利 410.36 61.6% 492.63 31.2%

每股盈利(分) 12.00 20.0% 18.00 -

每股派息(分) - - 1.60 -

前景展望

工行是内地拥有最多网点的银行,与高盛及美国运通建立战略合作关系,有助提升管理水平,加上旗下资产以定息及低息本地债券为主,是长息上升的最大得益者,估计内地孳息率每升0.5厘,可为该行带来110亿元利息收益,相当于净息差扩大16点。此外,该行也拥有年期较短的投资组合,受惠银根收紧的环境,A股壮旺更有助带动基金销售,估计占市场份额逾30%,以1%操作成本计全年可赚80亿元。该行正积极争取内地居民资金自由行业务,未来亦将加大力度发展中间业务,目标是成为全球最有盈利能力的企业,是基金和散户的宠爱,前景瑰丽。

潜在机会

有机会成为下一家内地个人QDII承办银行,拟申请在上海开展试点资格,可能与申银万国证券合作开发这项业务;净息差和手续费增长有惊喜。

潜在风险

持有12.3亿美元美国次按相关资产,次按恶化可能导致亏损。

业务简介

提供商业银行产品及服务。

公司点评

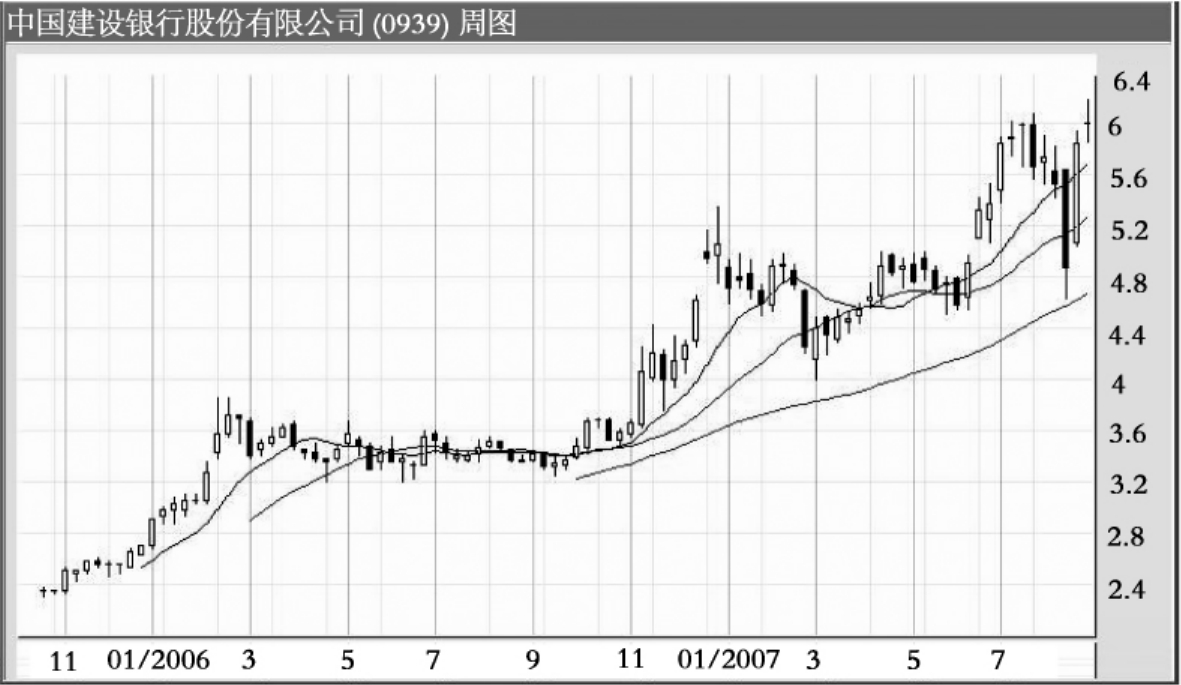

建行是内地三大国有银行之一,总资产6.1万亿元,2007年内完成发行不超过90亿股A股计划。2007年中期业绩优于预期,主要受惠于业务规模增长及净利差上升,派特别股息每股7.2716分;期内经营收入998亿元,增41%;净利息收入892亿元,增长37%,净手续费及佣金收入大增1倍;资产回报率升0.23个百分点至1.18%,股东权益回报率升5.21个百分点至20.88%;上半年客户贷款31656亿元,其中零售贷款增16%至6950亿元,不良贷款率2.95%,下降0.34个百分点;资本充足率11.34%,核心资本充足率9.43%,分别降0.77和0.49个百分点;整体生息资产收益率升41个点到4.56%,净利差升42个点至3.01%,净利息收益率升41个点至3.11%;汇兑损失35.7亿元;减值损失准备119.7亿元;存贷比率62.71%;持有美国次按债券10.6亿美元,占资产0.13%,现已作减值损失准备1.4亿美元。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 增长

利息收入 1308.97 30.3% 2151.89 24.0%

纯利 342.21 47.4% 463.22 -1.7%

每股盈利(分) 15.00 50.0% 21.00 -12.5%

每股派息(分) 6.70 - 9.20 5.1倍

前景展望

建行在内地拥有最佳零售个人银行品牌,资产质地佳,旗下网络庞大,在推销产品及信用卡经销业务上占有优势,非利息收入理想,净息差扩大及零售贷款增长较预期高,且优于同业,估值相当吸引,是具有强劲盈利能力的银行。该行现正积极争取成为首批资金自由行试点之一,并加快拓展海外业务,目前已获批在越南开设分行及计划在澳洲设网点,现时海外业务占盈利不足2%,未来有很大发展空间,是投资内地银行股的首选。

潜在机会

拓展海外业务;拟申请在深圳开展境内个人直接对外证券投资业务(资金自由行)的试点资格,可能与国泰君安证券合作开发这项业务。

潜在风险

持有10.6亿美元次按信贷相关资产,有潜在减值风险;房贷比重较同业高。

业务简介

经营商业银行业务。

公司点评

中信银行是内地第七大商业银行,总资产8684亿元,上市后资本充足率回升至16%水平。2007年中期业绩理想,主要受贷款较快增长,净息差扩大及中间业务收入大增拉动;期内经营收入119亿元,净手续及佣金收入大增86%至6亿元,非利息收入占经营收入降至5.53%;净利息收益率扩大至2.96%;上半年贷款增长15.6%,客户贷款5355亿元,零售贷款569亿元,其中住房按揭贷款439亿元,占零售77%;减值损失准备增23%至11.6亿元,贷款减值拨备11.4亿元,升40%;不良贷款比率跌0.66个百分点至1.84%;个人贷款不良比率减至0.79%,金融业贷款不良比率升至23.96%,而房地产贷款不良比率减至2.6%;资产回报率扩大0.23个百分点至0.82%;股本回报率降2.39个百分点至11.66%;因人民币升值令汇兑损失增加4.53亿元;持有逾300万美元次级抵押债券。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 增长

利息收入 112.56 53.3% 294.90 31.0%

纯利 32.23 82.4% 38.58 25.1%

每股盈利(分) 9.50 50.0% 12.00 -

每股派息(分) - - - -

前景展望

中信银行在零售银行和收费业务上起步较迟,但进展良好,近期大力发展中间业务,代理业务、银行卡手续费及理财产品业务增长强劲,加上受惠规模因素与利率因素,贷款利息收入增加及存款利息支出下跌,未来与西班牙及拉丁美洲金融机构BBVA建立战略性合作关系,预期2007—2009年每年复合增长率可达45%,该行也会积极争取“港股直通车”业务,现估值较同业偏低,股价在盈利增长支撑下可跑赢大盘。

潜在机会

贷款增长强劲,是存款增长的两倍;估值低于其他内地银行股;有并购概念,未来将进行大型收购,以提升股东资本回报率;两税合并后2008—2009年度税率将会调低。

潜在风险

人民币升值令汇兑损失增加;资金成本较同行高,内地加息对贷款增长有影响。

业务简介

从事商业银行业务。

公司点评

交行是内地第五大商业银行,总资产21358亿元;业务集中于长三角、环渤海和珠三角地区,在中国香港、纽约、伦敦及东京等地也设有分行。该行是三家社保基金的境内托管行之一。

2007年中期业绩符合预期,剔除所得税因素盈利增长63%;期内客户贷款增22%至1.13万亿元;净利息收入235亿元,升28%,生息资产收益率4.6%,提高0.16个百分点;净手续费及佣金收入31亿元,升1.4倍,占净运营收入的11.34%;贷款减值拨备31亿元,升56%;净边际利率2.73%,净利差2.68%;成本收入比率36.98%,降10.68个百分点;信贷成本比率0.27%;计息负债成本率1.9%;贷存比率68.85%;个人按揭贷款增长升10.8%,拖欠比率0.56%;资产回报率0.8%;股东权益回报率15.96%;减值贷款比率2.06%;资本充足率14.17%,升3.34个百分点;每股资产净值2.53元。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 增长

净利息收入 235.04 28.3% 398.03 26.0%

纯利 85.58 41.8% 122.74 32.7%

每股盈利(分) 18.00 38.5% 27.0 22.7%

每股派息(分) - - 10.0 25.0%

前景展望

交行业务量增长优于预期,不良贷款、呆坏账拨备均胜同业,第二季的营业额及收费性收入均出现惊喜,手续费增长,受惠互惠基金收入上升,加上汇丰控股(0005)有机会增持交行至19.9%,有助提升管理水平及支持股价表现,业绩将继续受净息差扩大以及收费收入理想带动。

该行拟申请在北京开展境内个人直接对外证券投资业务(资金自由行)的试点资格,预料会为未来带来商机,前景秀丽。

潜在机会

两税合并令税率降低;汇丰控股将增持股权至19.9%;有望成为下一批“港股直通车”代办银行。

潜在风险

零售贷款增长可能放慢,减值贷款结余下降但拨备仍然受压,个人减值支出增加;净边际利率收窄;低收益率贴现票据增长21%。

业务简介

从事商业银行业务。

公司点评

招行是内地第六大商业银行及最大信用卡发行行,发卡量1450万张,市场份额约39%,总资产11088亿元;旗下网点主要分布于珠三角、长三角及环渤海经济发达地区。

2007年中期业绩彪炳,主要受贷款及利差上升、税率下降及非利息收入激增89%至28.6亿元带动;期内净利息收入147亿元,增长56%;客户存款8446亿元,增加9%;客户贷款6296亿元,增长11.3%;零售贷款增长35%至1373亿元,占总贷款22%,当中住宅按揭占78%;企业贷款4195亿元,占三分之二;不良贷款降0.46个百分点至1.66%,资产减值拨备16亿元;净利息收益率升40个基点至2.96%,净利差升32个基点至2.85%;公司银行占税前溢利58%,零售银行占31%;资本充足比率10.98%,核心资本比率9.23%;股东权益回报率21.4%。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 增长

利息收入 222.84 45.9% 339.90 31.3%

纯利 61.20 120.4% 67.94 81.2%

每股盈利(分) 42.00 82.6% 53.00 -

每股派息(分) - - 12.00 -

前景展望

招行是内地质素最佳的银行,上市后每次报表都交出惊喜的成绩表,在信用卡市场占有绝对优势,零售贷款快速增长,低收益率票据贴现缩减及净息差扩大,前景看好。该行未来亦有机会与控股股东招商局合作,和旗下招商证券、招商基金等发展综合业务,集中精力加快扩展零售银行业务,建设网点。特别是在沿海地区和经济发达的中心城市,致力于发展理财及中间业务等非利息收入,长远可望成为第一家不是单靠赚取息差为主要收入来源的银行,是投资内地银行股必不可少的股票。

潜在机会

个人银行及信用卡业务具领先地位;税率将由33%降至2008年的25%;零售贷款增长34%,优于同业;低收益率贴现票据减少。

潜在风险

信用卡市场竞争剧烈;宏观调控降低信贷增长速度,楼房按揭比重大,楼价若波动将给按揭带来潜在负面影响。

业务简介

提供商业银行、投资银行及保险业务;持有65.77%中银香港权益。

公司点评

中行是内地三大国有商业银行之一,总资产58339亿元;于国内拥有1.1万个分支机构,旗下天津分行及中银国际是内地个人QDII投资港股首个试点,将由旗下理财中心处理,该行在内地有367个理财中心。

2007年中期业绩优于预期,若剔除税务调整因素纯利更升73%,股东资金回报率升180个基点至15.18%,总资产回报率升27个基点至1.16%,净利差和净息差分别扩大37及39个基点至2.49%及2.66%;净利息收入710亿元,升30%;非利息收入176亿元,升20%,占收入的20%;手续费及佣金收入升72%至118亿元;客户贷款升10%至2.67万亿元,公司贷款占2万亿元;上半年贷款减值损失52.4亿元,跌4.3%,减值贷款率跌52个基点至3.72%;核心资本充足率及资本充足率分别为11.32%及13.39%;净外汇敞口降至40亿美元;持美国次按债券90亿及6.8亿美元债务抵押债券(CDO),共占1.95万亿元证券投资约3.78%,已就次按作11.46亿元减值拨备。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 增长

净利息收入 710.27 29.5% 1213.71 20.2%

纯利 295.43 51.7% 428.30 65.2%

每股盈利(分) 12.00 33.3% 18.00 -

每股派息(分) - - 4.0 -

前景展望

中行是唯一获准承办内地个人QDII投资港股,成为资金自由行的首间试点银行,相信未来一段长时间结算手续费收入和中银国际证券交易手续费收入将因此提升10%—20%,形成新的利润增长点,此项业务将陆续扩展至40个城市。该行亦是北京奥运唯一官方银行合作伙伴,除内地及港澳地区外,中行拥有较广的国际网络,是最趋国际化的内地银行。

中行股价相对落后,某程度上反映市场可能高估其外汇风险及持美国次按债券潜在亏损,但在贷款增长偏快,净息差较预期扩大,费用收入较高及汇兑亏损减少下,加上信贷开支减少,投资人民币债券有不俗回报,未来业绩或有惊喜,是最具长线投资价值的内地银行股。

潜在机会

有独家试点“港股直通车”的概念;奥运概念;市账率落后于同行。

潜在风险

汇兑风险,持较多美元资产及外汇业务包括次按债券;投资组合中多为资产抵押证券,债券价格下跌将引致潜在亏损,为未来股价带来不明朗因素。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。