小微企业融资困难很大一部分原因是利率不能合理定价,而利率的定价需要考虑小微企业的风险状况。因此,小微企业的信用风险评估至关重要,是贷款利率定价的前提条件。

国内外学者对企业风险评估做了很多研究。国内小微企业管理缺乏制度化、规范化,特别是一些家族型小企业,它们无法提供合理明确的财务报表,金融机构无法通过审计报表来评估企业的信用风险。专家评估成了普遍采取的方式,但由于个人观点的局限性,专家很难在分析企业财务和经营状况之后得出一致的风险评价。国外学者通常采用数学模型进行风险评估,如Z评分模型、KMV模型、CreditRisk模型等。这些模型比较适合国外发达的自由资本市场环境,合理健全的社会信用网络,高度透明的企业管理,它们不能很好地评价我国小微企业的信用风险状况。本节将结合国外评分模型和专家评估,建立数学模型,提供国内小微企业信用风险评估的一种方法。

一、Z评分模型分析

美国纽约大学教授Edward·Altman提出度量贷款申请人信用风险的Z评分模型:

Z=1.2X1+1.4X2+3.3X3+0.6X4+0.999X5

其中各指标分别为:X1等于营运资本/市场总资产;X2等于留存收益/市场总资产;X3等于税前利润/市场总资产;X4等于权益市场价值/总债务;X5等于销售收入/市场总资产。

Z评分模型中贷款人的违约临界指标为2.675,当Z<2.675,贷款人被认为属于违约客户群,而当Z>2.675,贷款人被认为不属于违约客户群。区间1.81<Z<2.99被称为灰色区域,Z值落在该区域时判断误差较大,结果不准确。

二、小微企业信用风险评估模型

(一)指标的确立及评估标准

由于小微企业特别是家族型企业管理体系不完善,无法提供科学准确的财务报表,不能精确统计许多重要财务指标,小微企业信用风险评估必须选取易获取的非财务指标。本节选用5项指标因素如下:

资金回笼比例Y1=Σ企业销售资金回笼/Σ企业融资额;

现金留存比例Y2=Σ企业账户日均存款/Σ企业日均融资额;

企业违约行为Y3=Σ企业欠息次数+Σ企业逾期次数;

业务外资金占用比例Y4=Σ与主营业务无关占用资金/Σ企业融资额;

合同担保状况Y5。

各指标因素已经确立:Y=(Y1,Y2,Y3,Y4,Y5)。

要建立规范的数学模型需要对各指标因素评估,得出合理有效的指标向量。我们根据各指标因素的优劣情况将各指标评估值设定在0~3之间(即评估值取0,1,2,3)。指标向量设为:

D=(D1,D2,D3,D4,D5)

(二)抽样分析指标权重

现抽取300户小微企业为样本,对样本中企业的信贷分析,总结资金回笼、现金留存、企业违约行为、业务外资金占用、合同担保状况5项因素在风险性贷款中占的比例,也就是说风险性贷款与上述5种因素相关的占比情况,制表如下:

根据以上统计结果可以看出,风险性贷款中各指标的重要性比较:

资金回笼比例>现金留存比例>企业违约行为>业务外资金占用比例>合同担保状况

根据下面的标度方法对各指标重要性设定标度:

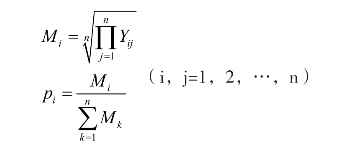

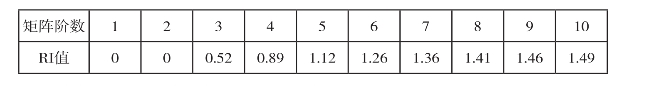

下面根据1—9标度法构造比较矩阵,然后通过方根法计算权重:

矩阵计算指标权重如下:

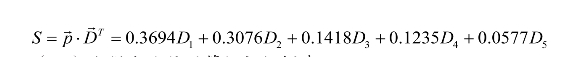

因此,各指标权重为p=(0.3694,0.3076,0.1418,0.1235,0.0577)。

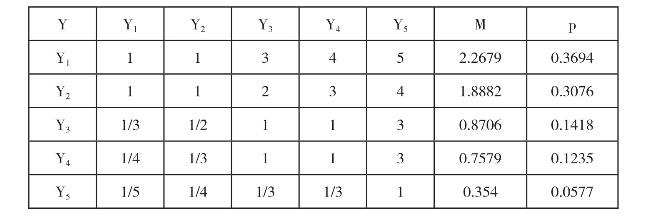

(三)一致性检验

特征值1: 5.1000

特征值2: -0.0168+0.0766i

特征值3: -0.0168-0.0766i

特征值4: -0.0332+0.7074i

特征值5: -0.0332-0.7074i

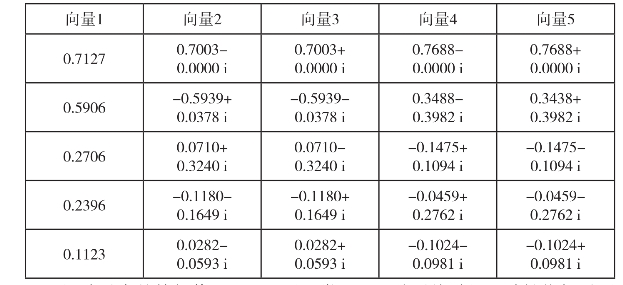

矩阵最大的特征值λ=5.1。下面附上1~10阶平均随机一致性指标对照表:

前文中比较矩阵阶数为n=5阶,则相应的RI=1.12。

检验指标权重一致性:

CI=(λ-n)/(n-1)=(5.1-5)/(5-1)=0.025

CR=CI/RI=0.025/1.12=0.0223<0.1

通过检验,确定各指标权重一致性较好,符合模型要求。

(四)构造小微企业风险评估模型

上文通过指标的选取,各指标权重的计算及检验,确定各指标权重值,构造数学模型如下:

小微企业信用风险评分

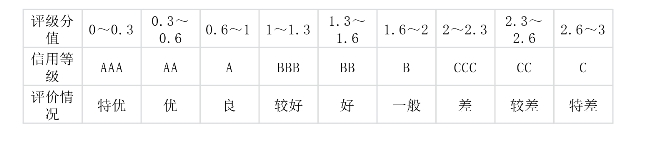

(五)小微企业信用等级评级探索

根据上面小微企业信用风险评分模型可以在考察小微企业经济状况后,给出信用评分。经过统计和实践,作者给出不同评分区间对应的信用等级评级方法,如下表所示:

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。