一、4家基金公司的基本情况

为实证分析风险条件下风险投资者的优化反应行为,按照MOTAD模型的建模要求,需要有关风险投资机构投资的详细数据资料,为此,笔者分别对位于浙江省风险投资机构比较集中的杭州市、宁波市、湖州市、绍兴市、嘉兴市、衢州市等地区的156家风投机构(包括基金公司)进行了调研,获取了2009—2011年共计605个投资项目的投资额、年净利润、单位投资收益等详细数据,并从156家浙江风投机构中选择了4家比较典型的基金公司[1]展开案例分析,这4家公司的基本情况如下:

1.A基金公司

A基金公司(以下简称“A基金”)投资总额6亿元,是由浙江振华投资管理有限公司管理的基金公司。浙江振华投资管理有限公司是中国本土较早从事风险投资的民营资本管理机构,创立于2003年。截至2013年9月,该公司旗下拥有10多个风投基金,累计风投项目80多项,管理资本80多亿元,是浙江省内目前规模较大的创投机构之一。公司拥有全省大中型企业LP股东100余家,投资项目涉及IT,新能源、高节能技术,文化创意,传统制造业,医药保健,通信设备等在内的多个行业,2011年当年IPO项目8项,2012年当年IPO项目4项,连续多年IPO排名全国投资机构前列。

A基金所投项目及其实际规模情况如表5-1所示。

表5-1 A基金所投项目的实际规模(万元)

资料来源:作者实地调查和计算。

A基金公司为了提高投资决策质量,控制投资风险,建立了较为健全的投资决策机制,包括项目的风险评估论证机制、专家委员会咨询机制、决策实施前的审批程序机制以及过程监控机制。在投资决策前,A基金公司会聘请社会专业机构进行风险评估、可行性论证,借助于公司外部的专业人才形成专家委员会,为投资决策提供各种咨询;项目正式实施前除了提交公司高层讨论决策外,按投资决策的相应流程,逐级报批审核通过后实施;最后,对项目实施过程进行跟踪、管理。

2.B基金公司

B基金公司(以下简称“B基金”)投资总额3.8亿元,是一家专业从事成长性企业股权投资的机构——浙江耀华投资管理有限公司管理的风投基金。

浙江耀华投资管理有限公司以传统制造业、通信设备、新能源、传播与文化娱乐等行业的项目作为其重点投资项目,在向被投企业提供资本的同时,充分利用产业背景优势,为被投企业提供增值服务。该公司曾荣获全国风投行业优秀风投机构等多项荣誉。

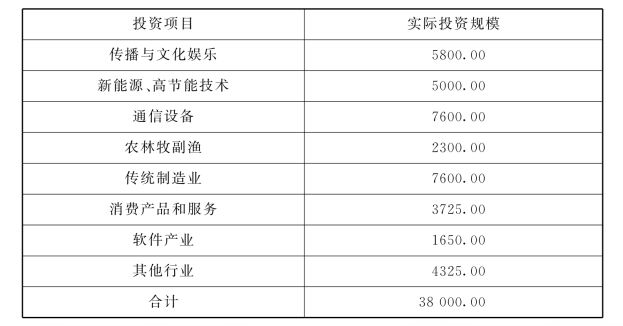

B基金所投项目及其实际规模情况如表5-2所示。

表5-2 B基金所投项目的实际规模

资料来源:作者实地调查和计算。

B基金公司拥有较为完善的投资决策管理组织构架,公司设立了投资决策委员会和内部风险控制委员会,分别负责风险投资的投资决策和风险控制工作;并设有严密专业的投资管理流程,投资决策委员会对投资决策形成决议,风险控制委员会根据投前的风险评估和投后管理情况对投资组合提出动态的风险防范措施。

3.C基金公司

C基金公司(以下简称“C基金”)投资总额2亿元,是浙江华新投资管理有限公司旗下的风险投资基金。

浙江华新投资管理有限公司是国内较早的风险投资公司之一。公司自成立以来,坚持以投资高新技术产业为目标,从而加速科技成果转化,推进企业技术创新为宗旨,主要投资于新材料工业、软件产业、IT服务业、节能与环保等高新技术领域,先后投资了近40个高新技术项目,目前在投项目有20余个。公司在经营团队的精心运作下,一大批高新技术企业发展壮大起来,同时公司自身也实现了快速增长,真正实现了“支持创新者创业,帮助投资人发展”的企业目标。

该公司为适应风险投资市场化运作需要,先后发起设立了多个以民营资金为主的风投基金,C基金就是其中的一家。C基金所投项目及其实际规模情况如表5-3所示。

表5-3 C基金所投项目的实际规模(万元)

资料来源:作者实地调查和计算。

C基金公司借鉴国外发达国家的成功经验,认为要想实现风险投资决策的科学性,必须建立一个理性、有效的投资决策机构。因此,公司设立了被称为投资决策委员会的最高投资决策机构,其功能是拟订风险投资的原则、方向、风险投资的策略以及风险投资组合的整体目标和计划。此外,C基金公司明确了投资决策委员会的职责和权限,并建立了较为科学的投资决策程序,以确保投资决策的质量。

4.D基金公司

D基金公司(以下简称“D基金”)投资总额8000万元,是浙江华燕投资管理有限公司旗下的创业投资基金。该基金公司主要致力于高科技、高成长性、创新盈利模式的企业及IPO前的股权投资,以成长期和扩张期项目为主,适当兼顾初创期和种子期项目,投资方向重点围绕IT服务业、通信技术、传播与文化娱乐、农林牧副渔等行业,兼顾高成长的具有技术改造升级的传统项目的投资;该基金公司在股权投资的同时,还为被投资企业提供资本运作及上市安排方面的增值服务。D基金所投项目及其实际规模情况如表5-4所示。

表5-4 D基金所投项目的实际规模(万元)

资料来源:作者实地调查和计算。

为了保证D基金公司投资决策行为更安全和高回报,浙江华燕投资管理有限公司制定了一套较为规范、科学的决策程序,由公司经营班子负责对投资项目进行审查,制定决策方案,再报投资决策委员会批准。

二、MOTAD模型的实证建模步骤

1.建立MOTAD模型数学表达式

前文中已经介绍了MOTAD模型数学表达的基本形式,本节将对MOTAD模型数学表达基本形式中的参数进行分析确定。

首先是目标函数,公式如下:

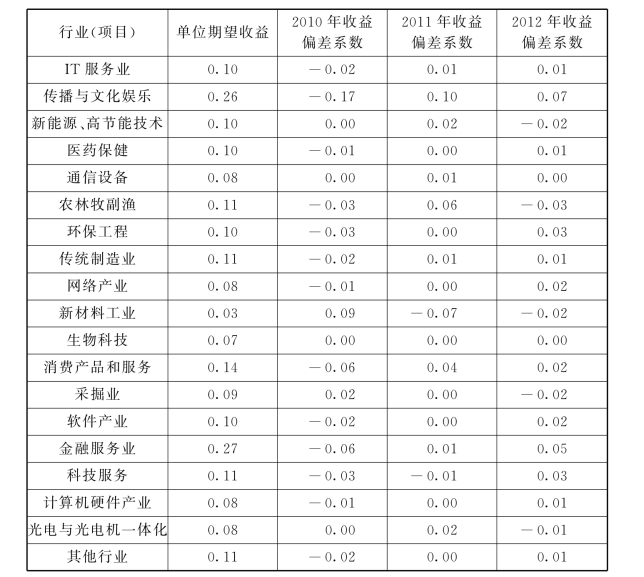

它表示寻求现实风险投资全部投资项目总收益的绝对偏差(TAD)最小化或平均绝对偏差(MAD)最小化,即风险最小化。式(5-1)中涉及的参数有:(1)风险投资项目的单位期望收益,通常按该项目历年平均收益来计算,这里要强调说明的是,由于取得每个基金项目期望收益等数据非常困难,在构建MOTAD时本书采用了全省行业平均期望收益。(2)风险投资项目各年的收益偏差系数(Ctj—C—j),即投资项目的实际单位收益与单位期望收益之差。详细计算方法和步骤已在前文风险投资的风险水平实证量化中阐述,在此不再赘述。需要指出的是,某投资项目各年收益偏差系数的数值大小,表明该投资项目收益偏离平均单位收益的程度,偏离的程度越大,风险也就越大。如表5-5显示的是浙江省风险投资机构(基金公司)所投项目所处行业的单位期望收益及各年的收益偏差系数。

表5-5 浙江省风险投资所投行业的收益及其偏差(亿元)

资料来源:作者调查计算。

从表5-5可以看出,2010—2012年浙江风险投资机构(基金公司)所投行业中,收益稳定性较大的行业是生物科技、通信设备等,其3年的收益偏差系数波动比较小;但是从单位期望收益来看,金融服务业、传播与文化娱乐是投资收益最具有优势的行业。因此判断某行业中的项目是否值得投资,不能仅看单一指标,需要进行深入的综合性分析。

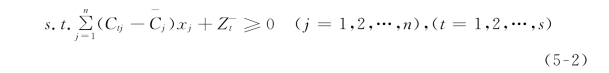

模型的第一个约束条件为收益偏差约束,公式如下:

模型的第二个约束条件为期望收益约束,公式如下:

单位期望收益 与投资规模Xj的乘积便是该投资项目的期望收益,期望收益约束是指实证MOTAD模型中各风险投资项目收益之和与给定的期望收益值λ相等。λ的初始值确定之后,在对λ进行灵敏度分析的基础上来确定一系列相应的期望收益约束。λ的初始值如何确定以及如何根据λ求得符合模型要求的期望收益,在前文MOTAD模型的求解步骤中已经有详细说明。

与投资规模Xj的乘积便是该投资项目的期望收益,期望收益约束是指实证MOTAD模型中各风险投资项目收益之和与给定的期望收益值λ相等。λ的初始值确定之后,在对λ进行灵敏度分析的基础上来确定一系列相应的期望收益约束。λ的初始值如何确定以及如何根据λ求得符合模型要求的期望收益,在前文MOTAD模型的求解步骤中已经有详细说明。

模型的第三个约束条件为投资总金额的约束,公式如下:

它表示风险投资机构(基金公司)投资各项目的资金总和不能超过该投资机构(基金公司)可提供的资金总额bi,bi数据来自各基金公司。

模型的第四个约束条件为第i个基金、第j个投资项目所投资金的约束,公式如下:

![]()

第四个约束条件又称多元化约束,指风险投资机构(基金公司)在不同的领域、不同的行业开展投资业务,或在同一行业中投资不同的项目(企业)以分散风险。在实践中,风险投资机构通常会对每一个基金中各投资项目的投资金额进行限制,尤其是对资金规模大的基金,若其单个投资项目(企业)的投资金额过大,则不能起到分散风险的作用。因此,对于不同的投资总额bi,第j个项目投资额Xj的约束系数ai会有所不同。本书采用专家调查法确定ai值。首先,笔者在浙江省156家风险投资机构(包括基金公司)的高管中选择35位风险投资专家;然后,就基金类型的划分标准和每一类型基金单个项目投资约束系数ai的数值征求专家意见;经过几次沟通,专家们形成统一意见最终确定基金类型的划分标准及相应的ai值,如表5-6所示。具体按投资总额的大小来划分基金类型,将投资额为5亿元—10亿元(包括5亿元)的基金定义为特大基金,单个项目投资约束系数为0.15;将投资额为3亿元—5亿元(包括3亿元,不包括5亿元)的基金定义为大基金,单个项目投资约束系数为0.2;将投资额为1亿元—3亿元(包括1亿元,不包括3亿元)的基金定义为中基金,单个项目投资约束系数为0.25;将投资额小于1亿元的基金定义为小基金,单个项目投资约束系数为0.3。

模型的第5个约束条件为非负约束,公式如下:

![]()

表示Xj和 皆为非负数。

皆为非负数。

表5-6 基金类型划分及各类型基金的投资约束系数假设

对照表5-6,可以对前文所述的4个基金进行分类,并确定各基金的投资约束系数ai。

2.模拟运算

将上述构建的实证MOTAD模型的数学表达式,纳入LINGO软件,就可以进行运算,求得风险投资项目的风险、收益及相应的优化投资规模。对浙江省4个“典型投资机构”不同规模的基金,运用实证MOTAD模型分别求解后,就可以分析这些风险投资机构(基金公司)的决策优化反应,并且进行相互比较。

需要说明的是,在实地调查时,多数风险投资机构表示,如果投资预期的总收益水平低于年化收益的8%时,风险投资机构一般不会考虑投资,因此本书在求解过程中,当灵敏度分析的结果显示λ值小于年化收益的8%时,就停止计算。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。