套期保值比率h是指套期保值者在对现货进行套期保值时,用来计算所需买进或卖出某种期货合约数量的比率。测算h是套期保值成功的关键。

假设投资者在t时刻卖空价值NF的股指期货合约,NA为价值的现货资产进行套期保值。假设最优套保比率为h,持有的需保值资产(NA)与在最优套保水平下进行套保资产(NF)的关系可表示为:

最优套保合约数量(N*)表示为:

其中QF表示股指期货合约规模。

综合国际研究结论,套期保值比率h可以通过以下方法计算:

1.普通最小二乘法(OLS)模型

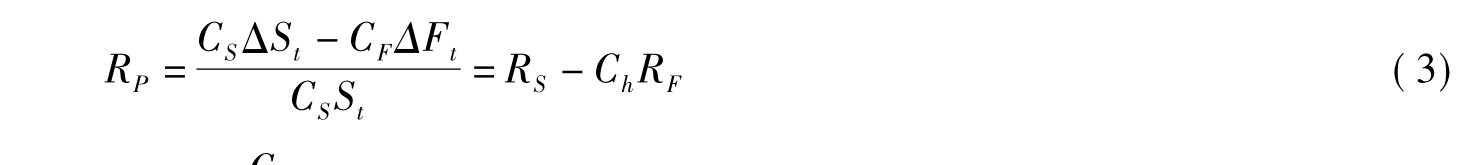

根据最小方差(MV)模型的原理,假设现货与期货的头寸分别为CS与CF,则投资组合的收益率RP可以表示为:

上式中Ch=CF

C

S为套期保值比率。

对投资组合的收益率求取方差,可以得到

Var(RP)=Var(RS)-2hCov(RS,RF)+h2Var(RF)(4)

由一阶条件最优套期保值比率的解析式为:

σ

F(5)

这也是动态套期保值头寸的定义表达式。其中,σS,σF和ρ分别表示现货与期货收益率的标准差,及二者的相关系数。

在MV模型的实现过程中,经常使用OLS方法。OLS方法是建立在历史数据的基础上,用已有的时间序列数据进行分析,从而使得回归分析的结果更能说明现货与期货价格之间的关系。

ΔSt=α+βΔFt+εt(6)

其中ΔSt、ΔFt分别表示采用套期保值的现货和期货的对数收益率。通过普通最小二乘法(OLS)估计线性模型的斜率β,该斜率即是套期保值比率。

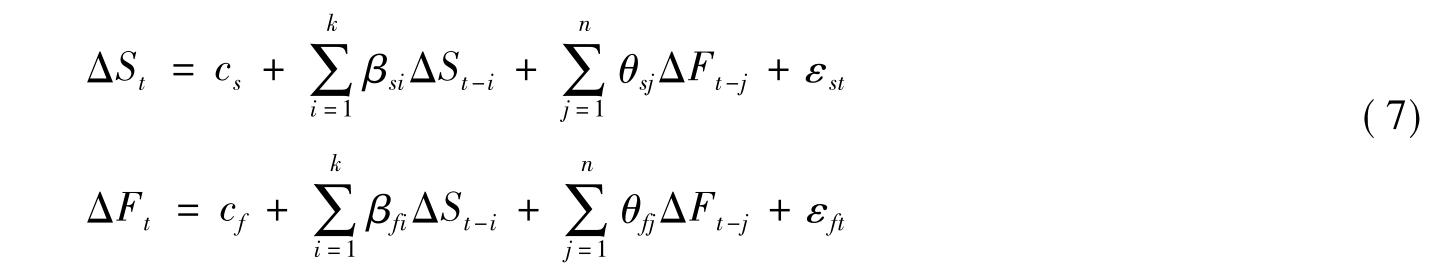

2.向量自回归(VAR)模型

向量自回归(VAR)模型可以克服OLS模型残差序列自相关的缺点。对现货和期货价格的对数收益率建立二元VAR(Bivariate-VAR)模型如下:

其中ΔS、ΔF分别代表现货、期货的对数收益率,c为常数项,β和θ分别为系数。随机向误差向量εst和εft独立同分布,则h*可表示为两者协方差与期货残差项εft方差的比值:

3.向量误差修正模型(VECM)

在协整的概念基础上,利用ECM进行h*的估算。同时考虑期货和现货价格的VECM模型可表示为:

Δst=c+αZt-1+βΔft+εt(9)

其中,c为常数项,α、β分别为变量系数。而Zt-1=St-1-(a+bFt-1)就是误差修正项。则h*同样可以表示为:h*=β。

4.ECM-BGARCH模型

金融资产收益率的当期条件异方差不仅受到前期残差的影响,也受到前期条件异方差的影响。我们常用ARCH过程或GARCH过程来描述这种关系。ECMBGARCH模型的均值方程设定如下:

Δst=αs+βsZt-1+εs,t-1(10)

Δft=αf+βfZt-1+εf,t-1(11)

此处的均值方程中包含的Zt-1=St-1-(a+bFt-1)就是误差修正项。ECMBGARCH模型的方差方程设定如下:

Vec(Ht)=C+A·Vec(εt-1εT

t-1)+B·Ht(12)

其中,C为3×1的参数向量;C和C为3×1的系数矩阵。同时为了简化参数估计,假定残差项εs,t和εf,t之间的相关系数为常数ρsf。此时

vec算子取矩阵“上三角形”部分,把每一元素排成一个单列向量,例如:vec(Ht)= hss,t hff,t hsf,t(14)

把上述矩阵形式表示的条件方差方程展开可得到:

这时我们可以知道最优套保比率

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。