第24章 现金流量表

24.1 引言

本章我们将考察为什么资金流转表在近几年会被现金流量表所取代。我们将分析FRS1的运用,以及在什么程度上它可以给财务报表的使用者关于企业的偿债能力和流动性的更多信息,并可以使他们在不同公司间进行比较。

24.2 现金流量表的发展

SSAP10于1975年发布,要求公司在年度报告中发布资金流转表(1)。资金流转表通过对固定资产与长期资本在如下两类方面的变化,来解释期初余额与期末余额的变化。

·资金来源,由经营性资金或其他来源资金(如固定资产的出售与股票、债券的发行)所组成。

·资金运用,由税金支付、股利支出、固定资产采购、长期资本偿还等组成。

资金来源与资金运用之间的差异代表了营运资金的净变化。

1987年,SFAS95《现金流量表》在美国发布了(2),认为现金流量表将取代资金流转表,并关注于现金的变化而不是营运资金的变化。现金流量表应该反映一定时期内公司所有的现金收支情况。在英国这种观点也获得了广泛支持,比如,在1988年麦克唐纳(Macdonald)就认为(3),现金流量表更具决策有用性,应该取代资金流转表。

1990年,ASC发布了ED54,看起来这是以SFAS95为基础制定的(4)。它提出在财务报告中,现金流量表应该取代资金流转表。关于报告现金流量、适宜形式与最低程度的披露的指南也制定出来了。

机构研究委员会(Institute Research Board)发布的一个题为《财务报告的未来框架》报告,对报告的改革提出了不少建议(5)。改善的主要领域之一是报告公司的现金状况。阿诺德(Arnold)教授写道:

人们几乎没有注意要报告企业的现金或流动性状况。现金是任何经营主体的活力源泉。报告……提倡公司应该提供现金流量表……最好选用直接法(6)。

重要的问题是现金流量表与其他财务报表的关系。正如以下引文所示,现金流量不是损益表的一个替代物。

强调现金流量,以及现金流量表作为一个重要的财务报告的出现,并不意味着经营性现金流量是对收入的替代或是比收入更加重要。当与包含在损益表与资产负债表中的按应计制调整的数据一起使用时,现金流量信息可以帮助评估流动性、生存能力与财务弹性。(7)

亨德森(Henderson)与马内斯(Maness)持这样的观点,他们强调需要综合不同的分析方法对一个组织的财务健康情况进行全面的评估:“现金流量分析应该与传统的比率分析结合起来使用,从而了解一个企业清晰的财务状况”(8)。

任何组织的财务生存与发展能力都依赖于产生正的净现金流量的能力。现金流量帮助组织降低对外部融资的依赖性,为现存债务、义务、财务投资提供保证,并为投资者提供一个可接受的股利分配政策。如果一个组织不能够产生足够的现金,最终它将失败。

现金流量表也可用于评估一个组织与财务业绩有关的经济决策。当可以得到额外的现金流量信息的时候,建立在预期现金流量基础上的决策可以得到监督和检查。

最后,包含于现金流量中的信息质量应该好于包含于资金流转表中的信息质量,因为这些信息更相关、更中性。现金流量可以可靠地追溯到交易发生的时候,而资金流转表由于应计制数据固有的会计判断因素而易发生误报(9)。

下边摘自希斯(Heath)与罗森菲尔德(Rosenfield)的一篇关于偿债能力的论文的有关内容,是我们分析现金流量表优点的一个有用的总结:

偿债能力是一个货币或现金问题。一个有偿债能力的公司是一个有充足的现金去支付其债务的公司;一个没有偿债能力的公司是一个没有充足现金的公司……任何帮助认识公司未来现金收支的数量、时间与确定性的信息对于偿债能力的评估都是有用的。与收益表在评估收益性中的有用性一样,过去的现金收支报表同样有用,其中的基本原因相同:两者都提供了一个预测未来业绩的基础(10)。

24.3 FRS1现金流量表的应用

24.3.1FRS1的发布

FRS1是ASB发布的第一个准则。它的目的是要求公司在一个标准化的基础上报告他们一定时期的现金产生与现金分配。它的主要特征是在五个标准标题(经营活动、投资报酬与金融服务、税款、投资活动、筹资)下对现金流量进行分析。

ASB的主席,戴维·特威迪(David Tweedie)说:“现金流量表作为委员会的第一个准则的主题是正确的。近期经验清晰地表明,现金的充分信息是一个企业财务报表中的重要部分。”(11)ASB在1991年关于FRS1的发布发表了如下申明:

ASB的观点是,现金流量表形成了报告所需要信息的重要组成部分,可以真实公允地反映大公司财政年度末的财务状况与该年度的经营成果。因此,不遵守该准则将会……出于会计账户是否遵循了公司法的考虑而受到财务报告检查团(Financial Reporting Review Panel)或法庭的关注。

24.3.2ASB对FRS1的检查与修订

为回应FRS1于1991年发布后遭受的批评,1994年ASB决定对FRS1的实施情况进行检查。在该准则实施后三年即对其进行检查,是由于ASB认为准则应该根据其实施情况与环境的变化进行定期修订。

我们将简要考虑1996年10月发布的修订后FRS1是如何处理三方面的批评意见的,即经营活动现金流量的编制方法、现金等价物、FRS3格式中的营业利润向经营活动现金流量的调整。

经营活动现金流量的编制方法

FRS1允许采用直接法与间接法编制:

·直接法从总的现金收支的主要类别开始,直接报告现金的流入与流出。这意味着诸如从顾客处收到的款项与支付给供应商的款项等现金流量在经营活动中要分别列报。

·间接方法从营业利润开始(税项与非常项目之前),并对诸如营运资金的减值与变化等非现金项目进行调整。

两种方式为使用者提供不同类型的信息。间接法将营运资金的变化应用到净收益上,FRS1第70段规定:

间接法的主要优点是它强调营运利润与经营活动净现金流量的区别。许多财务报表的使用者认为,为了提供一个报告经营主体盈利的质量的指引,这样的调节是必要的。一些投资者与债权人通过估计未来收益并考虑应计制调整来对未来现金流量做出评估,这类对应计制进行调整后的过去信息在帮助估算未来的调整方面是有用的。

直接法反映了真实的现金流量表的更多质量信息,因为它提供了更多的关于现金来源与运用的信息。这类信息在别处是得不到的,可以帮助对未来现金流量进行估算。

FRS1第70段规定:

直接法的主要优点是它显示了经营性的现金收支。对现金收入的具体来源以及现金支付的目的的了解,对于估算未来现金流量是有用处的。然而,委员会认为目前并不是在所有的情况下该信息对使用者的好处都会超过提供它的成本,因此,没有要求必须提供该信息。但是,在对使用者的好处超过了提供它的成本的情形下,委员会鼓励报告主体提供相关信息。

什么时候对使用者的好处将可能超过其成本?

一种情形是当使用者试图预测公司破产或未来流动性的时候。一项有关经营失败与非失败公司之间现金流量区别的研究(12),建立了7个现金流量变量,提出相关比率在几乎企业失败前五年经营失败的公司与非失败的公司就表现出了显著的区别。研究还显示,研究结论支持使用直接法编制现金流量表,作者说到:

用间接法编制现金流量表不会为我们发现的破产与非破产公司之间的显著差异提供许多的现金流量变量。如此,利用间接法编制的现金流量表将会导致忽略关于信誉的重要信息。

因此,ASB方法的主要缺陷是,在直接法比间接法更有可能预示公司处于经营失败风险中的情形下,即使有,也是很少的公司会选择直接法。

尽管加龙(Gahlon)的研究支持直接法,委员会的建议也在征求意见稿阶段受到批评(由于可以自由地在直接法与间接法之间进行选择,对不同公司间的比较造成误导,且允许公司选择使用提供较少信息的间接法),但是,修订后FRS1继续允许基于成本的考虑进行选择,但关于“什么时候对使用者的好处将可能超过其成本”并没有提供指南。

现金等价物

FRS1认为公司的现金管理实务在中短期存款与现金及准现金组合的工具范围内发生变化。1991年在决定该项目是否应该在现金流量表中与现金合在一起的时候,利用下列定义对准现金项目的处理进行了标准化,定义认为“现金等价物是不需要通知就可以随时转化为已知金额的现金,且三个月内到期的具有高度流动性的短期投资”。这个定义中没有出现的准现金项目在“投资”标题下进行列报。

针对这个定义的一种批评意见认为该定义并不永远适合。例如,在处理“投资”标题下的超过三个月的存款时不将其作为现金在商业上是不恰当的。其效应是将公司的证券业务分拆为投资活动与现金增减活动。如果将现金存为超过三个月的存款,它就会作为“投资”标题下的现金流出项目,而如果是不超过三个月的话,它就不会被实际作为现金流出而列示。这会对现金运动的评估产生误导。

FRS1的修订稿考虑了这些批评意见,在现金流量表中增加了一个标题为“流动资源管理”的新的类别。修订后FRS1将流动资源定义为“可随时处置、作为价值储备的短期投资。可随时处置的投资是指以下投资:

(1)在不缩减或中断业务的情况下可随时被报告主体处置;(2)(Ⅰ)可随时转换成已知金额或接近其账面价值的现金

(Ⅱ)可在活跃市场上进行交易”。

FRS3格式中的营业利润向经营活动现金流量的调整

修订后FRS1考虑了附录1例2中的FRS3,将持续经营与非持续经营项下的营业利润进行了如下的细化:

将营业利润调节至经营活动产生的现金流量:

24.4 修订后FRS1现金流量表格式

下边以Tyro Bruce公司为例,来说明修订后FRS1现金流量表格式的应用。

24.4.1修订后FRS1格式分为如下9个标题:

1.将营业利润调节至经营活动产生的现金流量

·调节非现金费用:

+有形资产的折旧费用和无形资产的摊销费用

+固定资产出售损失

-固定资产出售利润

·调节流动资产与流动负债的变化

-存货的增加

-应收账款的增加

-应付账款的减少(不包括单独处理的税款与股利)

+存货的减少

+应收账款的减少

+应付账款的增加(不包括单独处理的税款与股利)

这两项调整的小计得出经营活动产生的现金流量净额。

2.投资报酬与金融服务

·收到或支付的利息

·金融租赁所支付租金中的利息

·支付的优先股股利

3.税款

·支付的税款

4.资本支出与金融投资

·无形资产的购买,有形资产与交易投资

·无形资产、有形固定资产与交易投资的销售收入

5.收购与处置

·本部分与集团报表有关

6.已支付的股利

·支付给普通股股东的现金

7.流动资源管理

·政府有价证券、公司债券的购买,或短期存款资金的存放

·政府有价证券、公司债券的出售收益,或短期存款资金的提取

8.筹资

·发行股票与增加长短期债务

·回购股票与长短期债务的支出

·金融租赁的租金支付

9.现金增加(/减少)

为前8项之和。

24.4.2Tyro Bruce公司报表

Tyro Bruce公司截至20×2年3月31日年度的损益表与截至20×1与20×2年3月31日的资产负债表(包括固定资产明细表),以及解释这些项目在现金流量表中是如何分类的注释如下:

Tyro Bruce公司截至20×2年3月31日年度的损益表

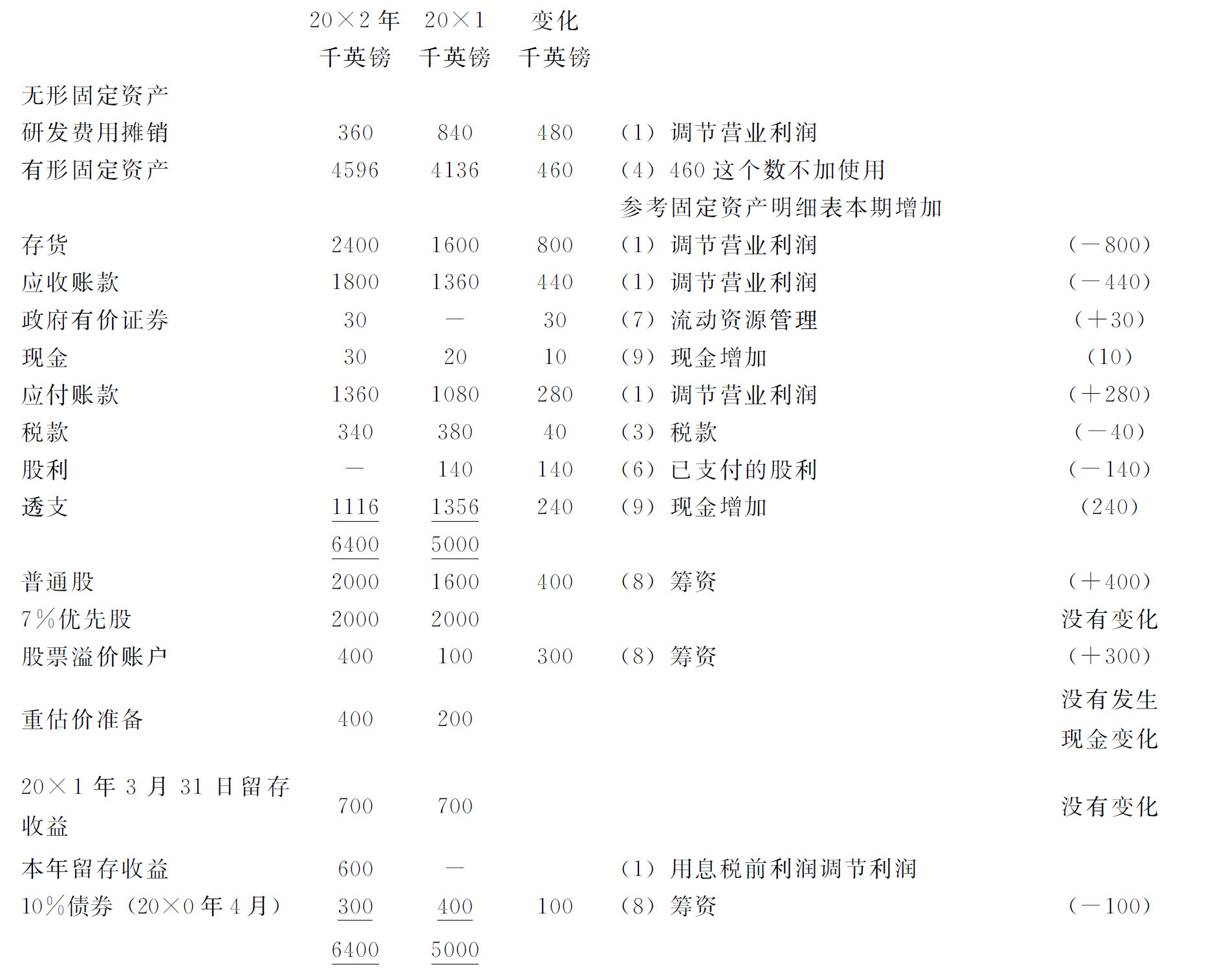

20×1年与20×2年3月31日的资产负债表 在现金流量表中的处理

调节时对非现金项目的计算如下:

·折旧见固定资产明细表

·研发费用摊销额取自资产负债表的变化:840000英镑-360000英镑=480000英镑

·土地出售利润在损益表中是一个FRS3的例外项目:80000英镑

·设备出售损失在损益表中是一个FRS3的例外项目:54000英镑

从土地和设备的出售中得到的销售收益作为资本支出部分,计算如下:

·固定资产明细表中的成本600000英镑+处置利润80000英镑=收益680000英镑

·成本240000英镑-折旧184000英镑-处置损失54000英镑=收益2000英镑

将营业利润调节至经营现金流量

当公司采用间接法支持出现在现金流量表中的从经营活动中产生的英镑738000净现金流量时,需要加注释。其计算如下:

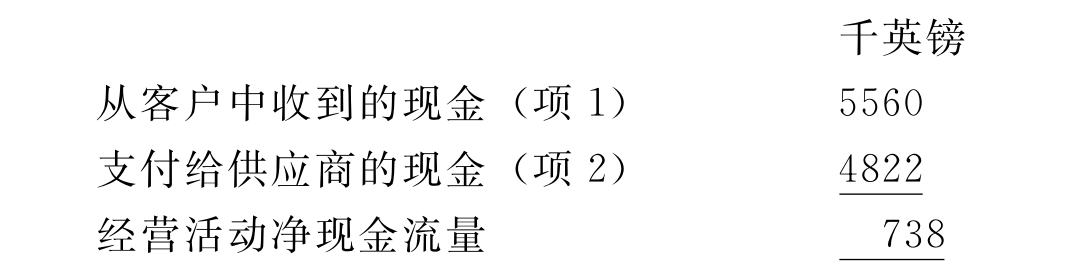

对FRS1的一项批评意见是它没有对直接法的应用标准化。现金流量表中的“经营活动”在直接法下有不同的呈报。来自客户与支付供应商的实际现金流量披露如下:

项1:销售收入6000000英镑-应收账款增加440000英镑

项2:销售成本4000000英镑-应付账款增加280000英镑+存货增加800000英镑-折旧204000英镑-研发费用480000英镑-设备出售损失54000英镑+土地出售利润80000英镑+处置分配600000英镑+管理费用360000

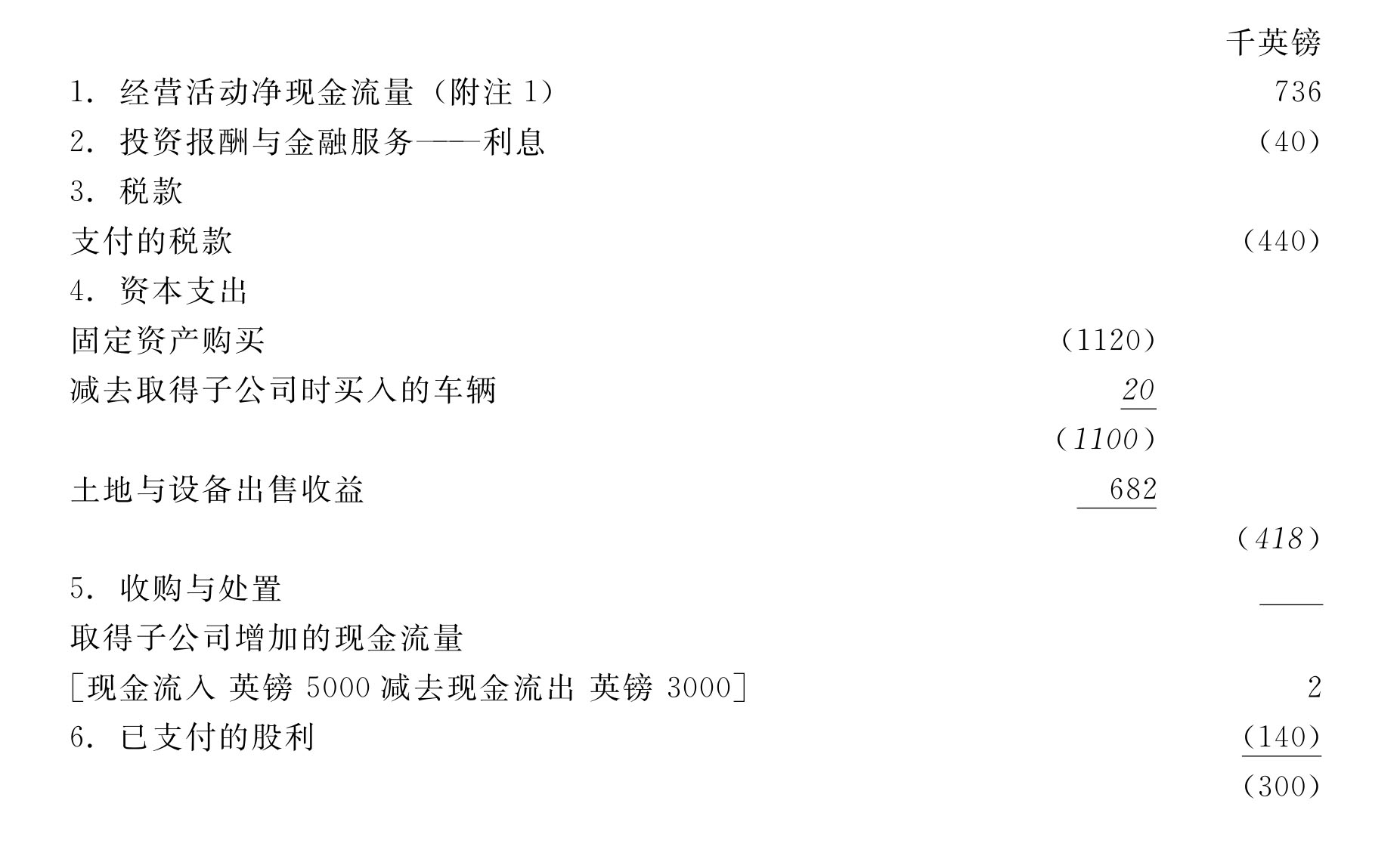

24.4.3Tyro Bruce公司的现金流量表

现在可以编制Tyro Bruce公司截至20×2年3月31日年度的现金流量表了(采用间接法)。

24.4.4修订后FRS1要求的补充注释

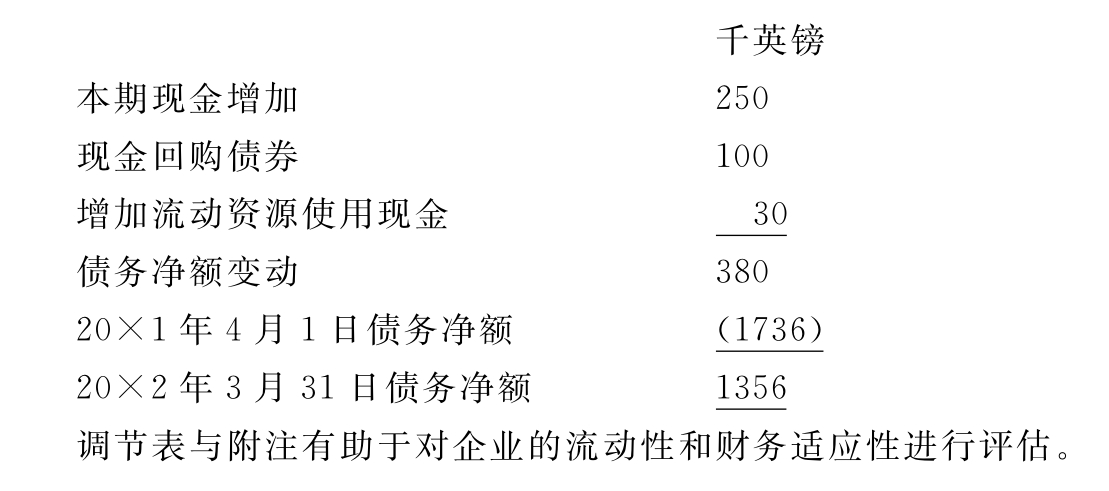

对FRS1的一个主要批评是它不能为评估企业的偿债能力和流动性提供帮助,因为它不能显示出企业债务净额的变化状况。批评意见认为不仅是现金流量的变化状况,而且包括债务的变化状况都是有必要加以考虑的。

修订后FRS1要求编制将净现金流量调节至净债务变动的表。该表应当包括影响债务净额状况的主要现金流量表中的所有现金流量,并以附注的形式将期初的债务净额调节至期末的债务净额。因此,它应当包括现金、债务和流动资源的变化,以及金融租赁与折算差额的任何变化。Tyro Bruce公司的附注如下:

附注1:债务净额变化的分析

附注2:将净现金流量调节至债务净额

24.5 合并现金流量表

合并现金流量表在两个方面不同于单个企业的现金流量表,即,补充项目与对实际金额可能需要的调整。

24.5.1补充项目

补充项目出现在报表中的第1、第2、第5部分,如下:

1.经营活动现金流量

·息税前营业利润

对非现金变化的调整:

对流动资产与流动负债的调整:

在合并现金流量表下列情况下对补充项目进行调整:

——联营利润的分配少于投资者收到的股利

2.投资报酬与金融服务

·已付与应计利息

少数股东权益——已付股利

[以期初合并资产负债表中的少数股东权益加上合并损益表中的少数股东权益减去期末合并资产负债表中的少数股东权益来计算]

3.收购与处置

·购买子公司、联营/合资公司中的权益

·出售子公司、联营/合资公司中权益的收益

24.5.2金额调整

如果期末资产负债表项目作为非现金变动的结果增加了或是减少了,就需要进行调整。这类变动发生在以下情况:(1)如果子公司的购买反映了如下事实,即得自新的子公司的资产与负债没有必要从现金流量中产生;(2)如果在合并国外子公司时发生汇率变动。

(a)年度内取得子公司

例如,Tyro Bruce公司在20×2年3月31日取得了一家子公司,有关情况如下:

对合并现金流量表的影响是:

现在可以利用间接法来编制Tyro Bruce公司截至20×2年3月31日年度的现金流量表了。

如果是对一个子公司进行了处置,需要进行同样的调整,当然方向相反。例如,车辆项目上的资本支出将会从1120000英镑增加到1140000英镑。

(b)合并中的汇率变动

如果子公司的报表采用使用期末汇率的净投资方法且汇率差额已提准备,那么,合并资产负债表中的资产与负债将包括非现金运动。我们假定从汇率转换中产生的非现金差额与取得子企业所产生的金额相同,即:

第1部分经营活动现金流量与本年取得的子公司金额一样多,即736000英镑(738000英镑-应付账款增加12000英镑+存货减少10000英镑)。

第4部分资本支出金额等于本年度取得的子公司之金额,即418000英镑(438000英镑-固定资产减少20000英镑)。

第9部分现金余额应该减去汇率差异5000英镑即245000英镑(250000英镑-5000英镑)。

附注:Tyro Bruce公司对汇兑收益23000英镑应借记准备。

24.6 分析现金流量表

现金流量表可以提供关于利息保障倍数、营运资金、固定资产投资与融资现金流量的额外信息。

24.6.1利息保障倍数

利息保障倍数通常被定义为息税前利润除以利息费用的倍数:在Tyro Bruce公司的例子中,1040000英镑/40000英镑=26.1倍。

在现金流量表中披露的数字稍微小些,它是经营活动净现金流量对利息支出的倍数,即738000英镑/40000英镑=18.45倍。

这无助于我们对公司的融资政策进行评估,例如,资本是否是以最适宜的途径获得的。同时也无助于我们对公司是否通过对资产控制的改善(比如,营运资金的减少)更好地提供了资金进行评估(13)。

24.6.2营运资金的变动对现金流量的影响

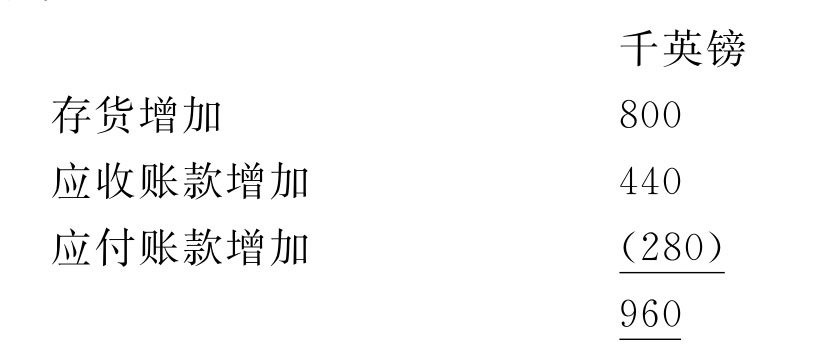

从前边的调节表中我们可以看到,营运资金增加了英镑960000,具体由以下各项组成:

利用调节信息,我们可以计算出有多少经营活动产生的资金又投入到了营运资金中。数据显示有56%的经营活动产生的资金投入到了营运资金中,即英镑960000/英镑1698000×100%:

我们可以看出现金的含义,但却不能看出未来的营运资金变动或现金等价物变动的原因。

为了评价变化的主要原因,我们需要借助于诸如存货周转率等其他比率。如果存货投资的增加与营业收入相关,则在预测营业收入将继续增大的话,周转率也将同样增大。若是由于存货管理不好,则很少有可能会增加:实际上,是相反。

同样的评论也适合于应收账款与应付账款。现金流量表反映了现金变化的程度:我们需要另外的比率来评价这些变化。

24.6.3评价投资活动现金流量

考虑一下有多少支出将替代当前的固定资产是很有用的。一种方法是将现金支出与折旧费用联系起来。这样显示出现金支出比折旧费用高出549%,其计算如下:[(1120000英镑/204000英镑)×100%]。这似乎反映出生产能力的可能增加。然而,现金流量并没有将支出明细化,并且按照固定资产明细表反映的只有120000英镑(总共有1120000英镑)花在了设备上。

一种批评意见认为,对有多少投资活动现金流出(与通过替代已消耗完的固定资产而维持简单再生产有关,而不是与提高营业收入与利润的生产能力有关)进行评估是不可能的。解决的办法是,维持简单再生产的投资应该被看做是经营活动现金流量,投资的现金流量应该被限制在增加生产能力上。ASB怀疑这种区分的可靠性,但是认为(14),这种分析提供了额外的信息,假设这两类支出的明细分类可以被可靠地加以确定的话。

24.6.4评价融资现金流量

融资前净现金流出与融资后现金流入的比较可以显示出在多大程度上投资后的现金流量已被使用或为企业提供了资金。例如,融资的贡献超过了100%以上[(600000英镑/320000英镑)×100%],且现金没有减少。

将现金分为具体的类别,为使用者提供了相关的、决策有用的信息。具体的类别分为经营活动、投资活动、融资活动,这可以使使用者得出未来现金流量的结论来。而利用传统的应计制技术要得出这样的推测结论来是非常困难的。(15)

24.7 对现金流量会计的评论

在本部分,我们将从使用者的角度来看现金流量会计。我们将讨论灵活性与统一性的目标冲突,并对FRS1下的两种方法做出评论。

24.7.1使用者

评估现金流量表的有效性的主要度量之一是使用者的需求在多大程度上得到了满足。围绕着现金流量表对资金流转表的替代,最初的问题主要基于如下考虑:

·最初的SSAP10是为哪个使用者集团设计的?

·哪个使用者集团实际在使用资金流转表并发现其相关信息是有用的?

·FRS1的出台考虑了哪些使用者集团?

·FRS1是为哪些使用者集团设计的?

在本章中我们已经说明了资金流转表与现金流量表二者的优缺点。资金流转表确实提供了一些有用的信息并被使用者认为是有用的。不同的使用者集团能够从该表中得出不同的信息,例如:

·股东可以通过确定税款与股利占净利润的比例来评价公司股利政策的稳健性。

·债权人可以评价企业履行长期义务与维持营运资金投资的能力。

·贷款人可以评价企业为投资与扩建项目而进行债务或股权资本融资的可靠性。

不幸的是,即使资金流转表可以满足一部分使用者的需求,但是许多领域利用该表是不能评价的。所罗门斯(Solomons)对使用者这方面的需求做了解释:

如果……一般目的财务报告的主要使用者集团主要关注的是他们感兴趣的企业的利润率和生存发展能力的话,为满足该需求,财务报表至少要披露:

(1)企业为其所有者、雇员和贷款人(有权为其提供的贷款收取利息)创造利润的能力。

(2)企业当前与未来的偿债能力(16)。

所罗门斯认为利润率与生存发展能力之间的联系可以由企业的现金流量类表达。这类信息的披露是编制现金流量表的支持意见之一。

24.7.2灵活性与统一性

资金流转表被现金流量表取代的一个前提是SSAP10在资金流转表的呈报中允许太大的灵活性。这导致了表的格式多样性的增加与公司之间可比性的降低。

似乎存在这么一个假设,即管理当局会按照自己的意愿,出于纯粹自我满足的动机,选择一个将对使用者产生误导的会计格式。但是,资金流转表的格式也可能是恰当地反映了管理当局的判断。这种判断可使管理当局决定报表的目标是具体针对哪个使用者集团的,因此,管理当局可以相应选择最适宜的格式去披露和强调当期活动的相关信息。这可能比按照标准化的统一格式出具信息更加有用。

基于太多的灵活性是不可取的假设,FRS1对现金流量表的格式与编制提出了更加严格的要求。然而,它仍然允许企业在直接法与间接法之间进行选择。因此,人们争论到该准则仍然未能纠正不同企业报表之间缺乏可比性的问题。

一个重要的观点是,在寻求改善可比性的过程中,FRS1减少了创新的范围。人们可能争论到准则的制定者不应该没有创新,相反应该为提高创新和为使用者集团提高信息的有用性做出努力。受欧洲的影响,在日益规范的环境下,创新的可接受性是一个重要的问题。

24.7.3现金流量还是资金流转

我们最后要考虑的是FRS1中允许的直接法与间接法的选择问题。直接法好像是现金流量表的一个创新,而间接法是现金流量表与资金流转表之间的一个交叉,在作为资金流转表的替代的修订后FRS1中继续提供这么一个混合的形式合适吗?

小结

从1975~1991年,按照SSAP10的要求编报的资金流转表,由于没有突出强调潜在的财务问题,且允许企业在对项目如何披露的问题上有太多的选择而受到了批评。FRS1对现金流量表中的单个项目的格式与处理进行了更加严格的定义。这导致了企业之间更大的可比性与统一性。

为了回应某些批评,修订后FRS1进行了很多改动。这主要是基于如下需求:

·区分可独立支配现金流量与不可独立支配现金流量。股利是可由企业自主决定支付的,应该与如利息之类的项目分开单独处理。修订后FRS1将股利作为不可自主决定支付标题下的一个单独的项目。

·区分发展现金流量与资本保全现金流量。FRS1没有做出区分,在实务中进行这样的区分也是不容易的。修订后FRS1将股份的取得与处置以及企业的取得与处置所涉及的现金流量,与固定资产支出进行了区分。

·区分现金与现金等价物。修订后FRS1将现金定义为库存现金、银行存款(随时可取回)减去银行透支(随时可支付)。它要求可以在活跃的市场上随时处置而没有对价格有重大影响且不中断企业业务的短期投资,在“流动资源管理”标题下单独披露。该类别将包括诸如政府债券、股票、债务和其他工具的流动资源的出售和购买,它将帮助使用者理解一个企业的短期投资活动。

复习思考题

1.每个企业的管理当局都会相当强调现金流量对其决策与活动的作用,并利用内部报告系统进行监督。现金流量信息对在企业有利益的外部人士也是相关的。讨论现金流量信息对内部与外部决策的重要性。现金流量报告满足了内部与外部使用者的什么需求?当期现金流量信息对这些目的来说足够吗?

2.FRS1《现金流量表》提倡采用直接法,但未做强行要求。对允许选择的可能理由以及ASB鼓励企业使用直接法的可能理由进行讨论。

3.解释一下使用者不能从当期或比较资产负债表中获得,但却可以从现金流量表中获得的信息。

4.解释一下修订后FRS1增加了现金流量表中组成部分(标题)的数量的原因。

5.公布报告中的传统损益表应该(至少部分地)被现金流量表所取代。

(a)解释一下你对这样一个现金流量表的理解。

(b)解释一下上述观点赖以成立的基础,并说明披露现金流量信息有什么缺点。

6.解释一下为什么年度内通过取得子公司所取得的固定资产,与期末交易产生的同等金额的汇兑收益,对合并现金流量表有同样的影响。

练习题

在本书最后的附录中我们给出了带星号(*)的练习的简要答案。

*问题1

Example上市公司于20×0年3月31日与20×1年3月31日的资产负债表(草案)如下:

Example上市公司截至20×1年3月31日的年度的损益表如下:

附注:

1.原值£320000,计提折旧额为£92000的固定资产本年内出售,获得利润为£13000。

2.固定资产明细表如下:

要求:

利用Example上市公司的数据按照修订后FRS1的要求编制一张现金流量表

*问题2

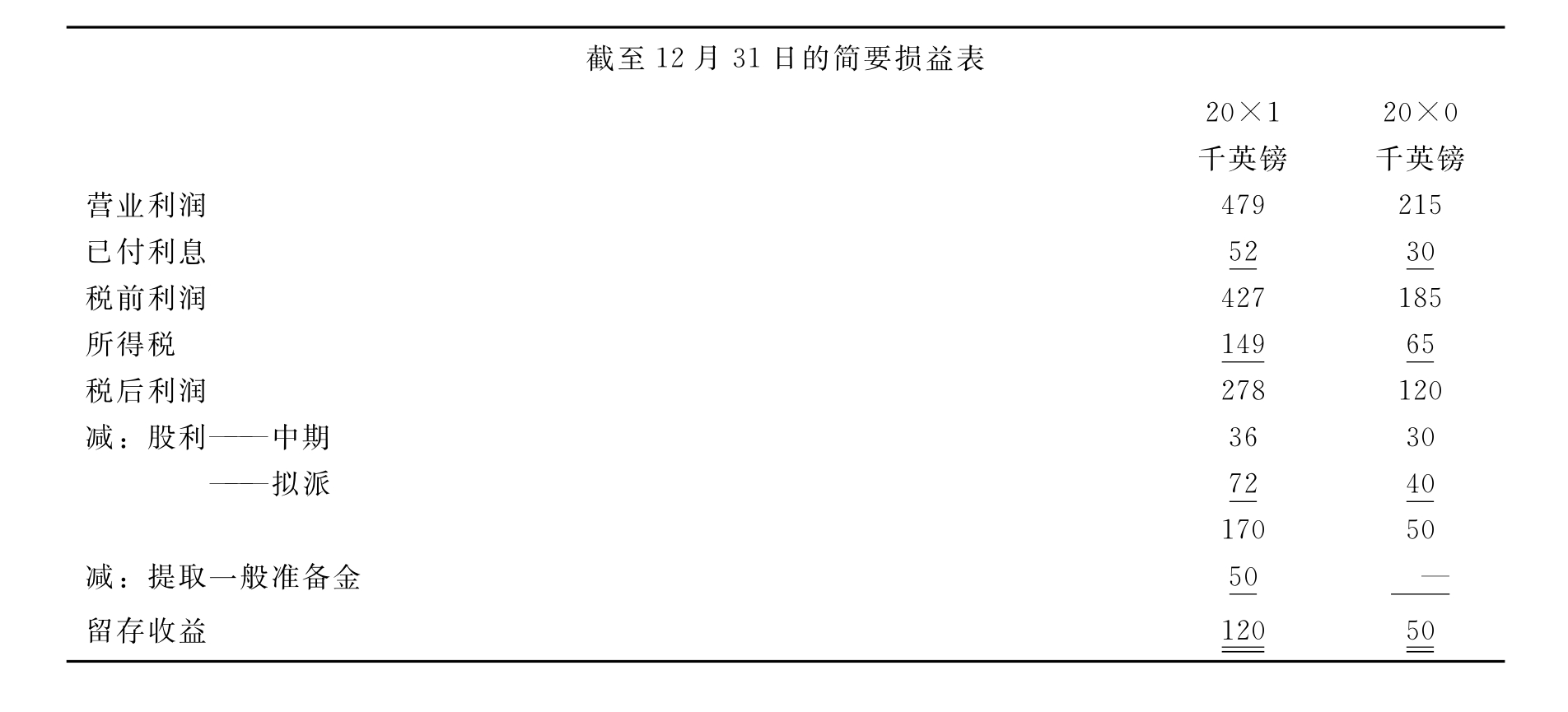

以下所示是最后两个财政年度Martel上市公司的简化财务报表:

续表

补充信息:

1.截至20×1年12月31日年度的固定资产变动情况如下:

本年度处置机器设备所得价款为英镑20000。

2.在20×1年,进行了一次配股,配股价为每股英镑1.50,配股比例为每8股配1股。

要求:

(a)按照FRS1的要求,编制一份截至20×1年12月31日年度的现金流量表。

(b)为一个股东(该股东担心公司缺乏流动资源)准备一份关于Martel公司流动性状况的报告。

问题3

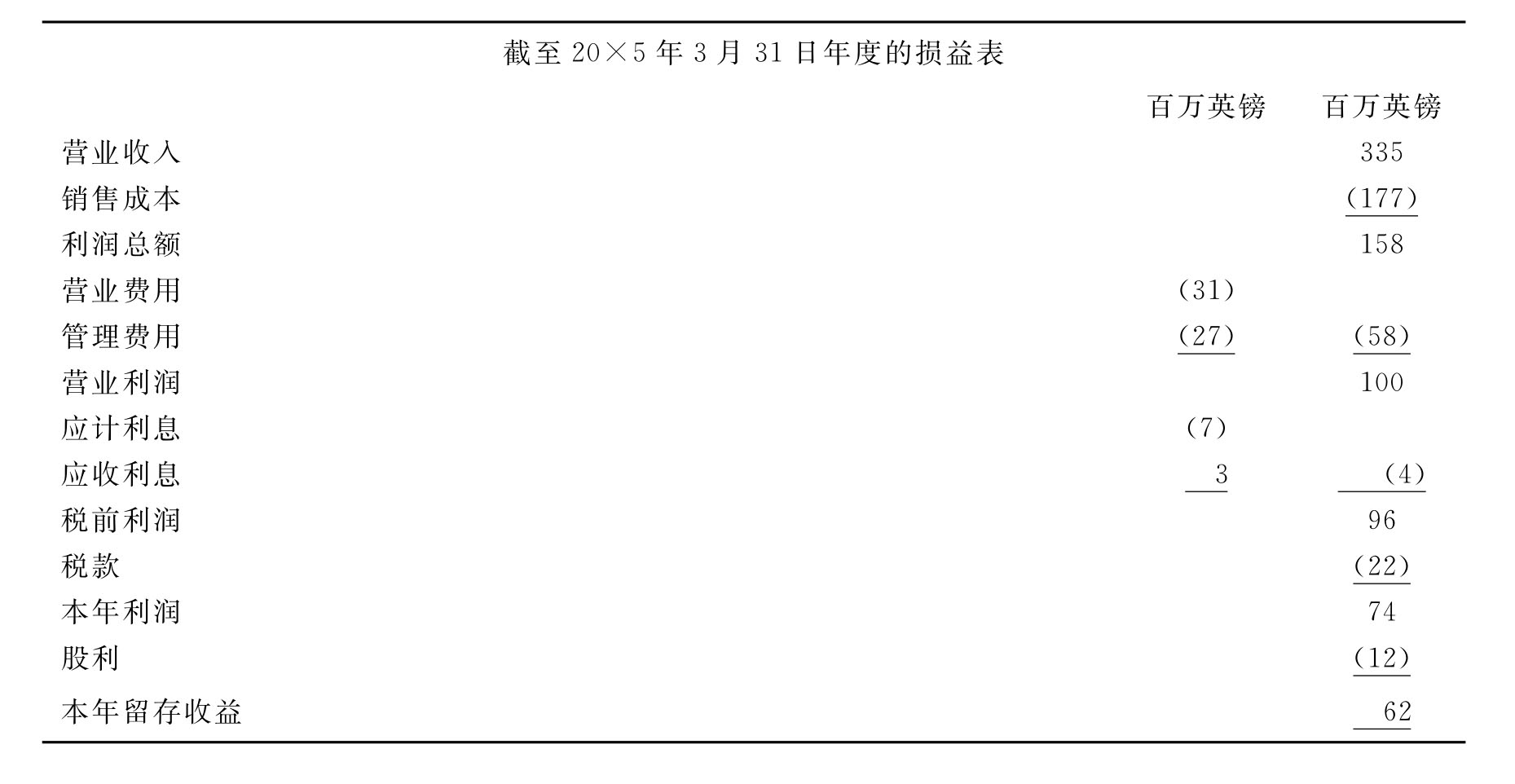

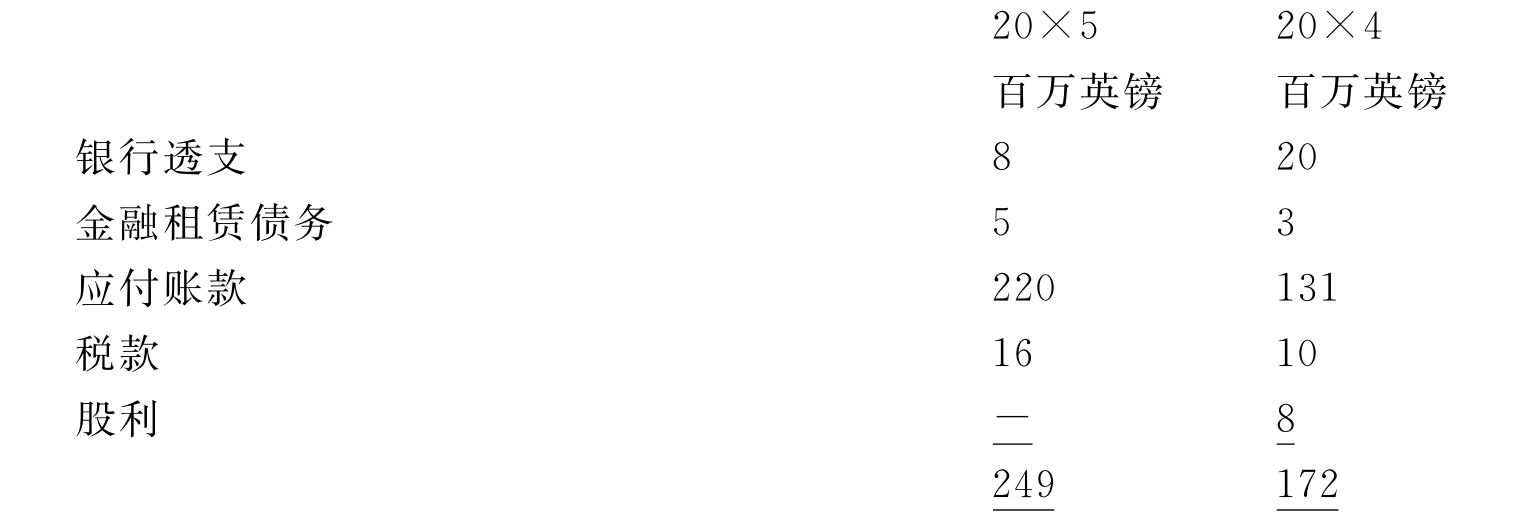

下边是关于Blue Ting上市公司截至20×5年3月31日年度的财务报表:

有关Blue Ting公司财务报表的其他信息如下:

(2)准备金

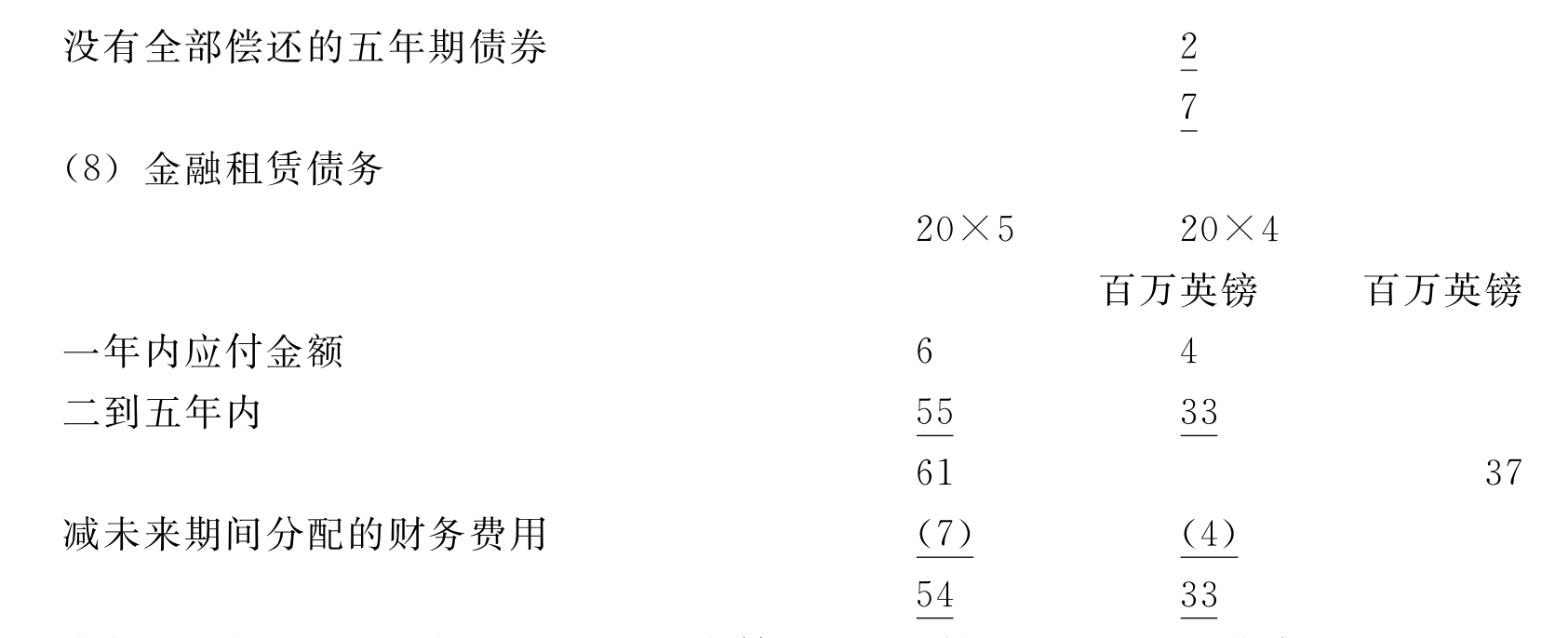

(3)应付款项:一年后到期金额

本期有2900万英镑的6%债券20×5-20Y1转换为2200万英镑的普通股,本期支付的利息为200万英镑。

(4)应付款项:一年内到期金额

(5)有形固定资产

(注意:截至20×5年5月31日的年度库存股票的所有应收股息都已收到,20×4年5月31日没有应收股息)

(7)应计利息

本年度(截至20×5年5月31日)支付的金融租赁利息为300万英镑。

要求:

(a)按照修订后FRS1《现金流量表》的要求,编制一份Blue Ting公司截至20×5年5月31日年度的现金流量表。同时还要以现金流量表附注的形式,将营业利润调整到经营活动净现金流量。

(b)讨论公布下一个会计年度的预测现金流量表的主要优缺点。

问题4

Carver公司是一家于1958年设立的法人上市公司,生产木制雕刻模型。1975年,取得了一家木材进口公司(Olio有限公司)100%的股权。1989年又取得了它的一个竞争对手Multi-products有限公司40%的股权。1993年10月1日取得了Good Dislay有限公司75%的股权。它计划在未来的三年内收购更多的公司。

Carver集团公司的合并报表如下(草案):

附注1:本年度没有发生购并或建筑物的处置。机器账面原值为500000英镑,以500000英镑价格出售获利100000英镑。1994年取得的新机器包括金融租赁取得的850000英镑。

附注2:取得Good Display有限公司的有关信息如下:

按照集团政策,计提准备注销商誉。

附注3:贷款是在1994年折价放出的,在1994年9月30日的贷款面值中包含40000英镑分配于折扣以及本报告期间的财务成本。

要求:

编制一份Carver集团公司截至1994年9月30日年度的合并现金流量表。

【注释】

(1)SSAP 10,Statements of Source and Application of Funds,July 1975.

(2)SFAS 95,Statement of Cash Flows,FASB,November 1987.

(3)N.MacDonald,‘Funds flow reporting’,in L.C.L.Skerrat and D.J.Tonkin(eds),Financial Reporting1987-1988:A Survey of UK Reporting Practice,ICAEW,1988.

(4)ED 54,Cash Flow Statements,ASC,July 1990.

(5)J.Arnold et al.,The Future Shape of Financial Reports,ICAEW and ICAS,1991.

(6)J.Arnold,‘The future shape of financial reports’,Accountancy,May 1991,p.26.

(7)G.H.Sorter,M.J.Ingberman and H.M.Maximon,Financial Accounting:An Events and Cash Flow Approach,McGraw-Hill,1990.

(8)J.W.Henderson and T.S.Maness,The Financial Analyst’s Deskbook,Van Nostrand Reinhold,1989,p.12.

(9)J.Crichton,‘Cash flow statements-what are the choices?’Accountancy,October 1990,p.30.

(10)L.J.Heath and P.Rosenfield,‘Solvency:the forgotten half of financial reporting’,in R.Bloom and P.T.Elgers(eds),Accounting Theory and Practice,Harcourt Brace Jovanovich,1987,p.586.

(11)ASB Press Notice 6,26September 1991.

(12)J.M.Gahlon and R.L.Vigeland,‘Early warning signs of bankruptcy using cash flow analysis’,Fournal of Commercial Lending,December 1988,pp.4-15.

(13)G.Holmes and A.Sugden,Interpreting Company Reports and Accounts(5th edition),Woodhead Faulkner,1995,p.134.

(14)G.Holmes and A.Sugden,Interpreting Company Reports and Accounts(5th edition),Woodhead Faulkner,1995,p.134.

(15)J.W.Henderson and T.S.Maness,op.cit.,p.72.

(16)D.Solomons,Guidelines for Financial Reporting Standards,ICAEW,1989.

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。