第四节 利率的风险结构与期限结构

一、利率的风险结构

在市场经济国家,由于债券以及类似金融工具在经济生活中占有极其重要的地位,因而,出现了关于利率结构问题的研究。这一问题主要包括利率的风险结构与期限结构。在债券市场上,我们会看到这种现象:具有相同期限的债券其收益率不同,而且,随着时间变化,这种差异也会变化。比如,在20世纪30年代,美国市政债券收益高于政府债券,但是在这之后却相反;在大危机的1930~1933年,信用级别为Baa级的公司债券收益率与政府债券收益率的差异相当大,但是在20世纪40年代到60年代这差异却缩小了。是什么因素引起了这些变化呢?利率的风险结构(The Risk Structure of Interest Rate)正是回答这一问题的。

(一)违约风险

违约风险是指当债券到期时,债券发行人无力或不愿意兑现债券本息而给投资者带来损失的可能性。比如一个面临巨额亏损的公司,其违约风险相当大;相反,政府债券通常被认为没有违约风险,因为政府能够通过增加税收来保证其偿还能力。因此,政府债券被称为无风险债券(Default-free Bonds)。

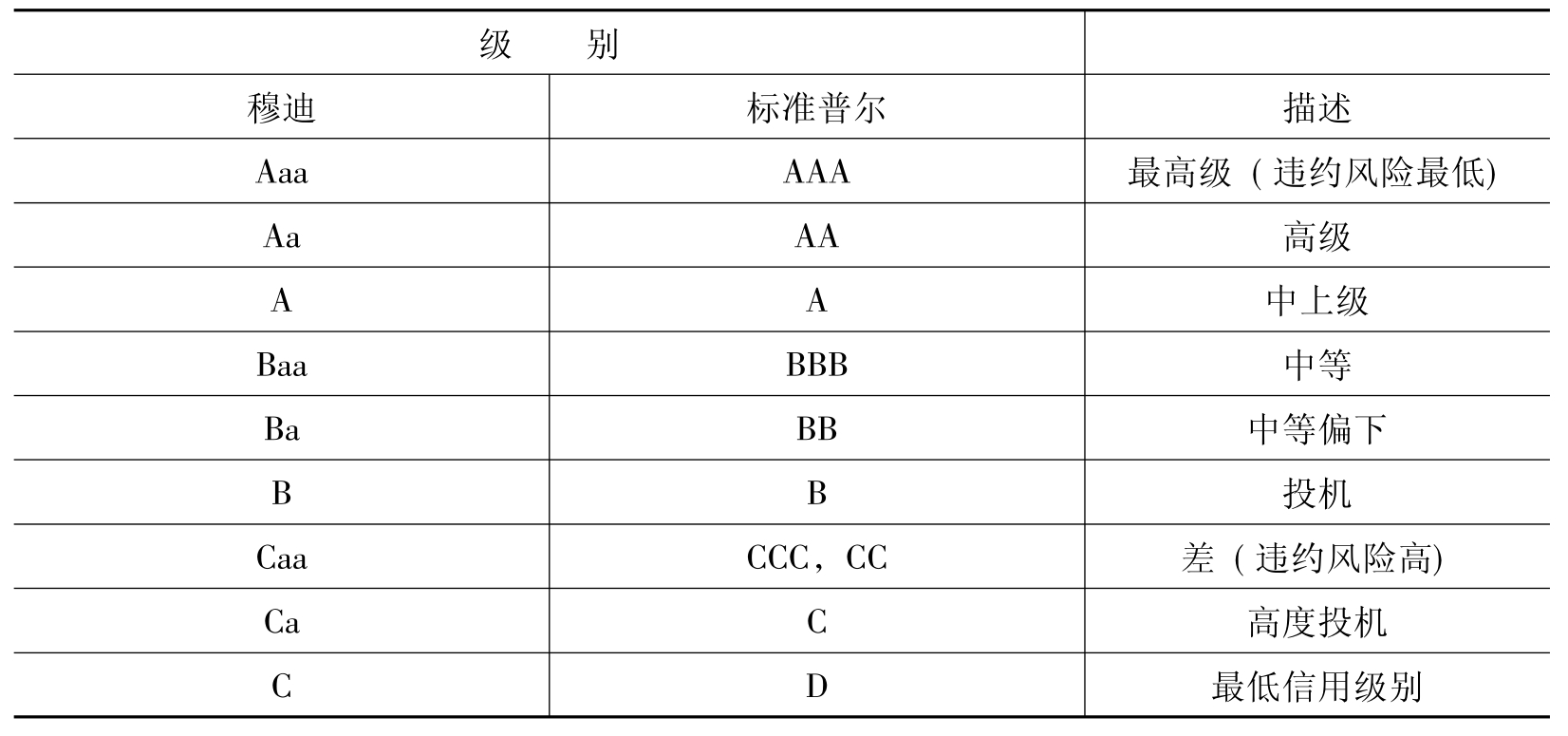

违约风险债券与无违约风险债券的收益率之间的差额就是风险补偿(RiskPremium),它表明投资者承担风险的额外收益。由于违约风险是风险补偿中较重要的组成部分,债券的购买者就必须了解公司是否存在违约风险。两大投资咨询公司———穆迪投资者服务公司和标准普尔公司通过信用评级来提供公司违约风险信息,见表3.2所示。

表3.2 穆迪投资者服务公司和标准普尔公司的信用评级情况

根据表3.2,信用级别在BBB级或以上的公司,其违约风险相对较低,其发行的债券被称为投资级证券(Investment-grade Securities);信用级别在BBB以下公司,其违约风险较高,其发行的债券被称为投机证券或垃圾证券(Junk Bonds)。

(二)流动性

影响债券收益率的第二个因素就是流动性。正如第一章所述,流动性资产是指能够迅速和低成本地转换为现实购买力的资产。流动性越高的资产,人们对其的需求越旺。在所有长期债券中,政府债券是流动性最高的资产,因为其交易市场非常活跃。而公司债券由于其交易规模有限,其流动性就较低。

显然,当人们投资于流动性较低的债券时,投资者对由于流动性不足所带来的损失有补偿的要求,这种补偿就是流动性补偿(liquidity premium)。结果,流动性低的公司债券的收益率就高于流动性高的政府债券。

(三)税收差异因素

在美国,我们发现地方政府发行的市政债券的收益率低于联邦政府债券。这种现象的惟一解释是市政债券免交联邦税,人们预期其收益增加,从而需求旺盛,导致其价格上升,从而收益率下降。

让我们假设:你的收入应缴纳的适用税率是35%,如果你拥有票面额为1 000美元的美国政府债券,平价销售并得到100美元的利息收入。但是,纳税后你的收入其实只有65美元。同样,假设你拥有票面额为1 000美元的市政债券,平价销售,得到80美元的利息收入。尽管其收益率只有8%,但是,由于它是免税债券,因此,你的税后收益仍是8%。明显地,你投资于市政债券的税后收益率高于政府债券,因此,即使市政债券的票面收益低于政府债券,你也会更加愿意持有风险高于政府债券、流动性低于政府债券的市政债券。

二、利率的期限结构

影响债券利率的另一重要因素是它的期限,具有相同风险、流动性及税收待遇的债券,其利率随剩余到期日时间长短而不同,这就是利率的期限结构(TermStructure of Interest Rate)。利率的期限结构理论研究的是到期收益率与到期期限之间的关系。把期限不同但风险、流动性都相同的债券的收益率连成一条曲线,这条曲线称为收益率曲线(Yield Curve)。收益曲线可以划分为向上倾斜、平坦以及向下倾斜三种典型类型,如图3.5所示。

图3.5 收益率曲线示意图

利率期限结构理论除了解释收益曲线在不同的时段内具有不同形状的原因外,还必须解释以下三种重要的经验事实:

事实1:不同期限债券利率随时间一起波动。

事实2:短期利率低,收益率曲线向上倾斜;长期利率低,收益率曲线向下倾斜。

事实3:收益率曲线几乎总是向上倾斜的。

对此进行说明的主要有预期理论、市场分割理论和流动性升水理论等。预期理论虽然能很好地说明上述三个事实中的前两个,但却不能说明第三个事实;市场分割理论能解释第三个事实,却无法解释前两个事实;流动性升水理论能很好地解释前述三个事实。

(一)预期理论

预期理论(Expectations Theory)将金融市场视为一个整体,强调不同期限证券间的完全替代性。长期债券的利率等于债券生命期内短期利率的平均值,比如,如果人们预期在未来5年内的短期平均利率为10%,则5年期的长期债券的利率也就是10%。为了证明这一点,假设现在有一元钱,欲进行两年的投资。将有两种投资策略:

第一,短期策略:投资1年期债券,到期后再投资1年期债券;

第二,长期策略:投资2年期债券,持有到期。

设it为1年期债券的利率(短期利率);iet+1为预期的下一期的短期债券的利率; i2t为2年期债券的利率(长期利率),由于预期理论假设市场是完善的,因此,以上两种投资策略的所得应该是相等的,否则,人们会进行套利,直至二者相等时为止。

所以,有:

![]()

整理上式,并将利率相乘忽略不计,得到下式:

一般地,下式成立:

上式表明,n年期债券的利率等于未来n年内短期利率的平均值。因此,预期理论认为,长、短期债券的收益率关系及收益率曲线的形状惟一取决于对未来短期利率的预期。若预期的各短期利率高于现行短期债券利率,则当前长期债券利率高于短期债券利率,收益率曲线向上倾斜;反之,若预期的各短期利率低于现行短期债券利率,则当前长期债券利率低于短期债券利率,收益率曲线向下倾斜;如果投资者预期短期利率保持不变,则收益率曲线呈水平状。

预期理论可以解释前述事实1———不同期限债券利率随时间一起波动。一般来说,短期利率具有今天上升,明天进一步上升的特点。因此,短期利率上升将提高人们对未来短期利率的预期。因为长期利率与未来短期利率预期的平均值相等,所以短期利率上升也将提高长期利率,使得短期利率与长期利率同方向变动。

预期理论可以解释前述事实2———如果现在短期利率低,则收益率曲线向上倾斜,如果现在短期利率高,则收益率曲线向下倾斜。因为如果现在短期利率低,人们预期它将升至某个正常水平,这会导致未来短期利率预期平均值上升,长期利率将大大高于当前的短期利率,收益率曲线因此向上倾斜。反之亦然。

但是,预期理论无法对前述事实3———即收益率曲线通常总是向上倾斜作出解释。因为,实际中,短期利率预期可能上升,也可能下降。

预期理论强调:当事人对于特定期限的债券没有任何偏好,他选择某种债券的决策完全取决于该债券预期收益率的高低。这显然并不是问题的全部,比如,有时人们更喜欢短期债券,因为人们对流动性有偏好。

(二)市场分割理论

市场分割理论(Segmented Markets Theory)假设市场是由无数个偿还期不同的债券所组成,而且,彼此完全隔绝。因此,长短期证券完全不能相互替代,无论投资者还是借款者都有强烈的期限偏好和期限需求,资金借贷双方完全在各自特定的期限内借贷资金,不会因为不同期限收益率的差异而放弃或改变他们的需求期限范围。例如,商业银行的主要负债是短期的,因此在资产方面也偏重于发放短期贷款或购买短期债券。而保险公司的情况则恰好相反,它的负债主要是长期的,因此它的资产需求就偏重于长期。这样,不同的期限需求便形成了若干资金供求条件不同的市场。

短期利率只取决于短期资金市场的供求,同样地,长期利率也只取决于长期资金市场的供求。如果短期债券供不应求的情况比长期债券突出,则短期债券利率可能高于长期债券利率,收益率曲线呈下降形状;反之则呈上升形状。

分割市场理论可以解释前述事实3,即典型的收益率曲线是向上倾斜的。因为,大多数投资者是风险厌恶者,他们偏好期限较短、风险较小的债券,对短期债券的需求比对长期债券的需求大,因此,短期债券价格较高,收益率较低,导致收益率曲线向上倾斜。

但是,市场分割理论却无法解释前述事实1和事实2。因为它将不同期限的债券市场看作完全分割的市场,所以,一种期限债券的利率上升不会影响其他期限债券的利率。而事实1恰恰表明不同期限债券的利率是一起波动的。该理论不能确定长期债券能否随短期债券供求变化而变化,而事实2恰恰说明短期利率较低时收益曲线向上倾斜、短期利率较高时收益率曲线向下倾斜,所以该理论也不能解释事实2。

(三)流动性升水理论

流动性升水理论(Liquidity PremiumTheory)认为,长期债券的利率等于其生命期内短期债券利率的平均值加上流动性升水,后者也称为期限补偿(TermPremium)。

流动性升水理论假设不同期限的债券是可以相互替代的,即一种期限债券的收益率会影响另一种不同期限债券的收益率变化。但是,该理论又承认了投资者的期限偏好。大多数投资者偏好流动性较高的短期证券,为了吸引投资者购买长期债券,必须向他们支付一定的流动性补偿。所以,该理论得出结论:长短期债券之间不具有完全的替代性。同一时间间隔内长期债券收益应高于各短期债券收益之和,二者之间的差额为流动性补偿,它是风险报酬的重要组成部分。假定流动性补偿Lnt,则有:

运用流动性升水理论不难对前述事实1作出解释,即由于短期利率上升,导致未来短期利率平均值更高,长期利率随之上升,所以不同期限债券利率随时间一起波动。

由于流动性升水理论事实上是假设预期理论存在的,因此,这种理论也能解释前述事实2:当短期利率偏低,投资者通常预期它将升至某个正常水平,这就形成正值的期限补偿,长期利率将大大高于当期短期利率,收益率曲线随之陡直地向上倾斜;相反,如果短期利率偏高,人们通常预期其将下降,由于未来长期利率预期平均值低于当期短期利率,因此,长期利率将低于短期利率,期限补偿为负值,收益率曲线向下倾斜。

该理论还能解释前述事实3,即典型的收益率曲线总是向上倾斜的。因为,投资者偏好短期债券,故随着债券期限延长,期限补偿亦相应增加,即便未来短期利率预期平均值保持不变,长期利率也将高于短期利率,从而使得收益率曲线总是向上倾斜。

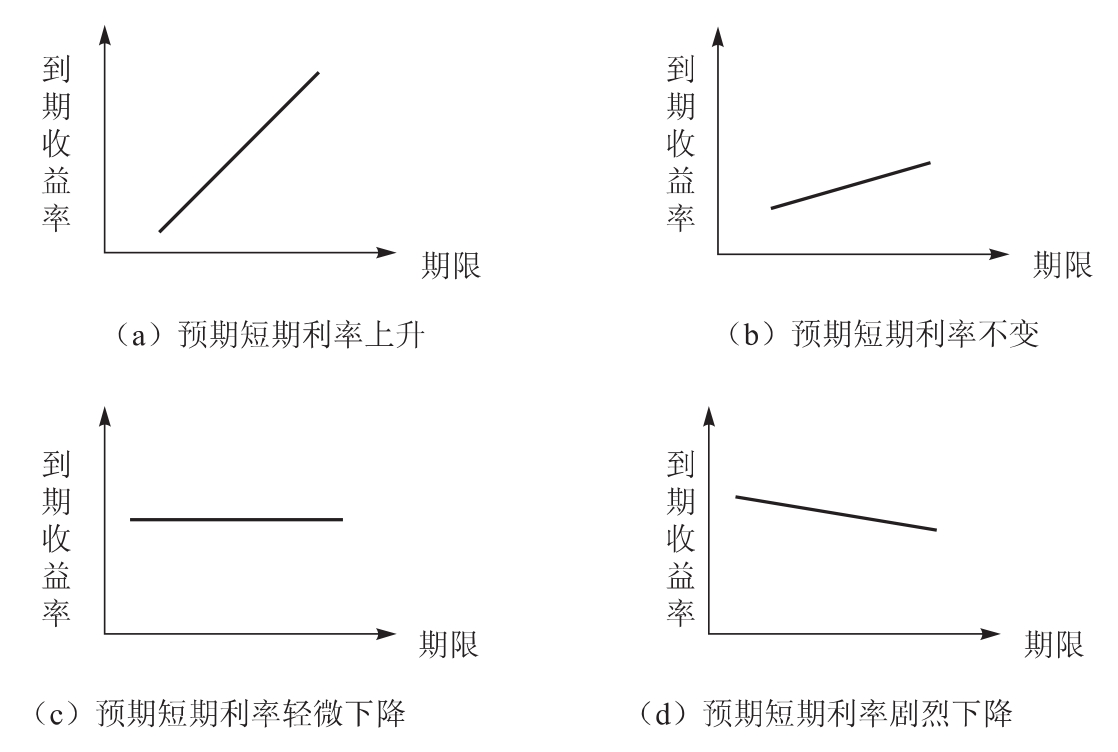

流动性升水理论对收益率曲线形状的修正见图3.6所示。在3.6(a)中,如果预期未来短期利率上升,加上流动性补偿,则使收益率曲线陡峭地上升;在3.6(b)中,如果预期未来短期利率不变,加上流动性补偿,收益率曲线也会轻微地上升,而不是如预期理论所解释的那样收益率曲线呈水平状;在3.6(c)中,如果预期未来短期利率轻微下降,加上流动性补偿,则收益率曲线呈水平状,而不是如预期理论解释的那样呈下降形状;在3.6(d)中,如果预期未来短期利率剧烈下降,加上流动性补偿,则收益率曲线也只是平缓下降。

图3.6 流动性升水理论对收益率曲线的解释

利率期限结构对于金融活动具有十分重要的意义。各种债券价格的制定都是以它为基础的。比如,某个被评为AA级的企业欲发行5年期债券,债券的发行价格以及票面利率的确定就需要参照这个时候市场上同期国债的收益率,并考虑在它的基础上按照风险程度所应增加的百分点,形成该企业债券的收益率;然后在企业债券收益率的基础上确定债券的发行价格或者债券的票面利率。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。