第二节 集成渠道与内容资源,将传媒成本递减至最低

一、发行渠道的扩张和内容的集中促进传媒成本递减

国际传媒集团并购往往选择传播业或与传播业相关的其他行业作为收购重点,这是因为媒介生产、传播信息的边际成本几乎为零。将图书、录像、电影、电视等多种媒介联合起来,统一协调,形成合力,在规模效应的作用下可以大幅度提高效率和利润。当传媒公司能够获得更大的市场份额时,首先是公司的管理成本会降低;其次,公司在与供应商的讨价还价中,将处于更加有利的地位。例如,西格拉姆公司(Seagram)估计,1998年购买宝丽金(PolyGram)后,单为它的唱片公司就节省了3亿美元;第三,随着市场份额的扩大,对销售市场的控制能力也相应增强,也就能为自己的产品争取一个好价格;最后,对于市场的新进入者,由于并购使市场上现存的公司更加强大,而且市场上的这些“游戏者”能够说服立法部门将政策和法律向有益于它们的方向倾斜,新出现的技术也有利于企业的集中,因此新来者进入市场就变得更困难了,市场的竞争压力相应减小。

多元化经营是传媒产业发展的主要方式。传媒业在全球范围内已成为发展最快的行业,一家公司同时拥有节目生产和节目播送发行的资产越来越重要。在欧洲和亚洲,传媒大王鲁伯特·默多克发展福克斯电视网(Fox Network)和卫星播送系统已经证明了这一点。

1995年,由于制度上的变化,美国政府即将放弃电信管制,允许电视网制作和拥有更多自己的节目。因为担心像将迪斯尼这样的纯传媒制造商的产品从黄金播放时间中挤出去,于是当年的7月31日,迪斯尼公司收购了美国广播公司(ABC)。同时拥有节目(原创内容、成品节目资源)和播送节目的发行资产与传媒企业的市场影响能力有相当密切的关系,两大公司合并后,电视业给迪斯尼带来大笔现金收入和广泛的宣传机会,还支持了迪斯尼的海外发展战略。随着形势的不断变化,大传媒公司之间的购并重组愈演愈烈。迪斯尼也一直坚持融资扩张策略和业务集中策略的经营理念,因为这两种经营战略相辅相成,一方面保证了迪斯尼公司业务的不断扩张,创造了连续十几年的高速增长;另一方面确保新业务与公司原有资源的整合,起到不断削减公司运行成本的作用。

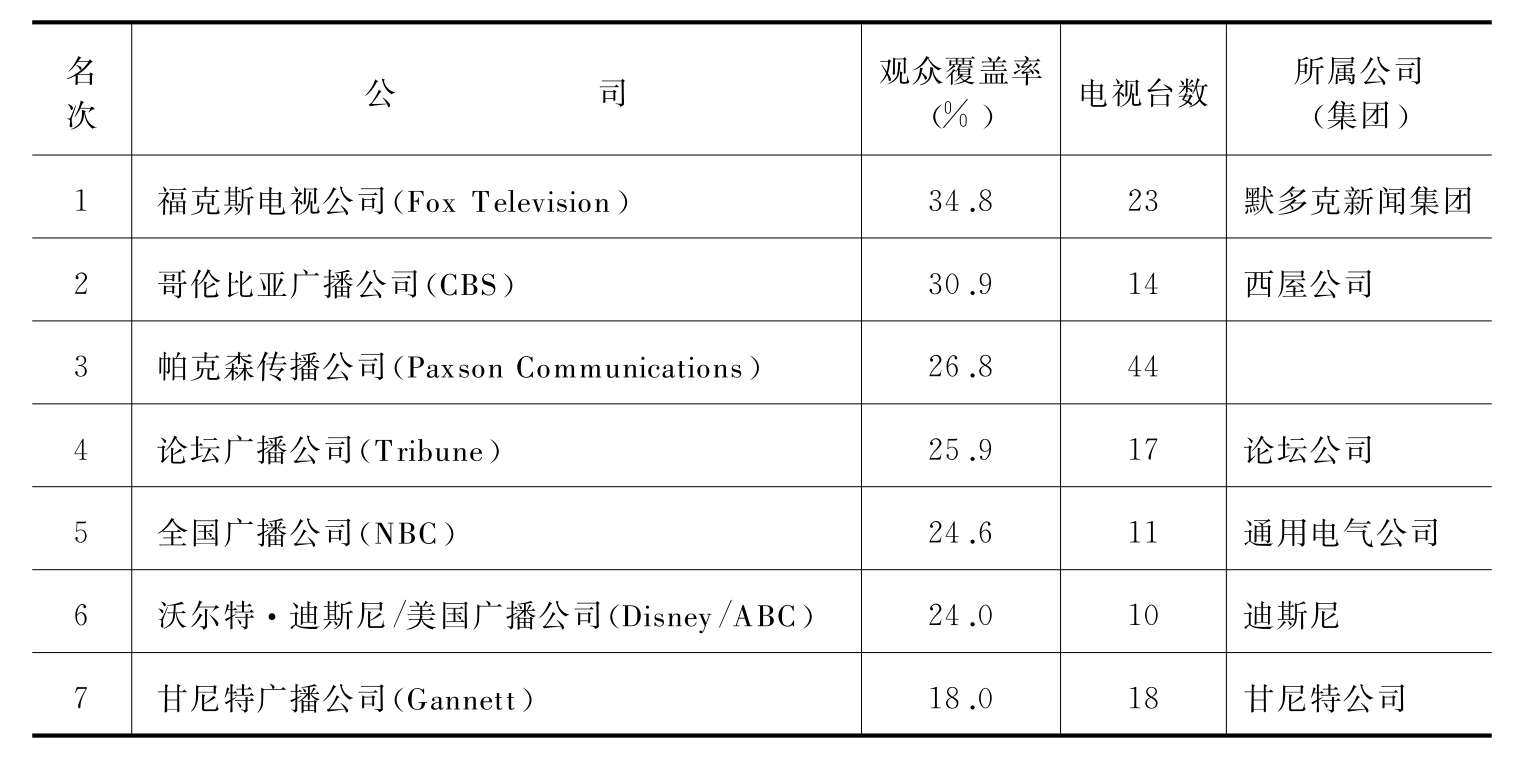

表2.1 20世纪末美国七大电视公司[16]

1996年美国联邦通讯委员会(FCC)出台的新规定,允许一个公司在大中型城市里“跨传媒”交叉持股,从既拥有报纸,也拥有电台和电视台开始。传媒政策不断放松,传媒企业之间的并购变得更容易。因此,传媒企业重点考虑的是,如何把多种传媒的功能合并起来,在降低成本和节约资金的同时,通过“跨传媒”以获取更多广告费。传媒公司多拥有一种传媒,就多一种渠道传递传媒产品,受众扩大意味着传媒产品的单位成本递减,同时也意味着多一种渠道播放广告,有利于广告销售,从而降低广告的千人成本。所以,《纽约时报》(The New York Times)首席执行官罗素·刘易斯(Russell Lewis)希望把自己拥有的产业和其他传媒公司互换,从而在同一个市场内,同时拥有报纸和电视台。出版发行《丹佛邮报》(Denver Post)的传媒新闻集团(Media News Group)首席执行官辛格顿(Dean Singleton)在已有的报纸业务外,也积极寻求购买电视台和电台。因为获取新闻的费用实在太高,多一种传媒,能使报业公司得到一个新的新闻和信息发布平台,摊低成本。

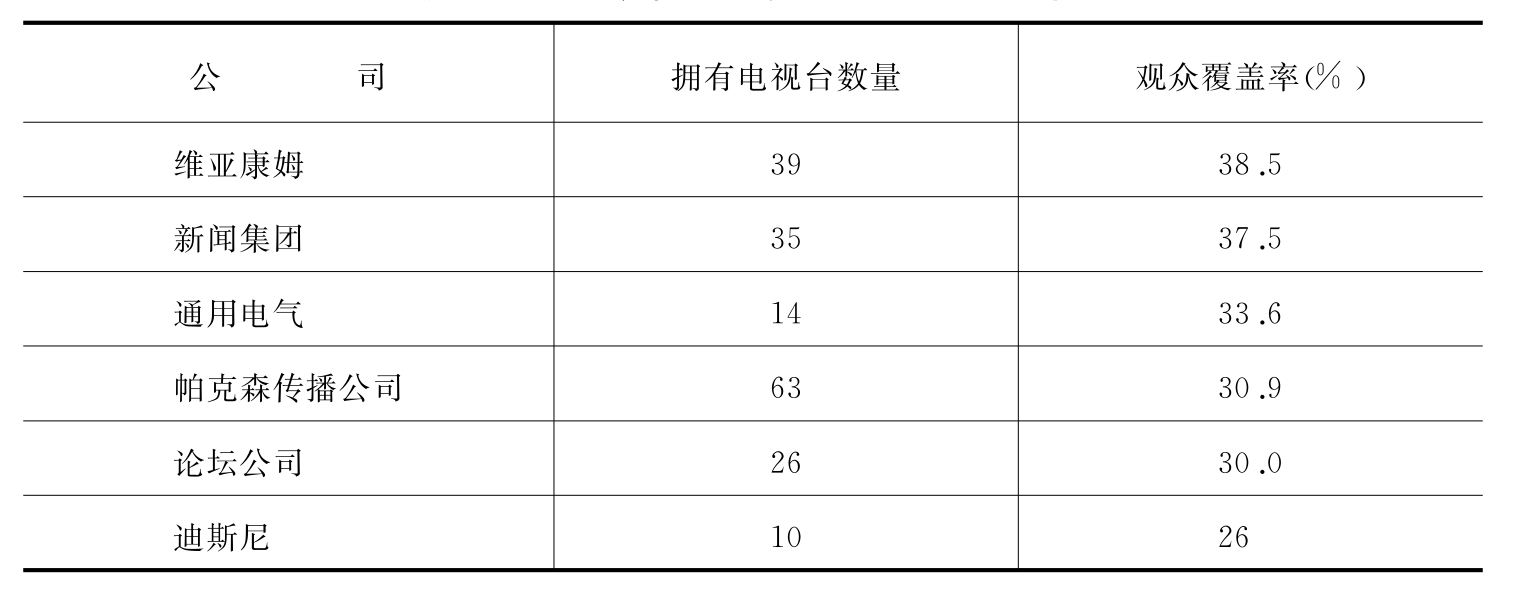

表2.2 各传媒集团的电视网络(2003年)

在内容与渠道“联姻”的同时,信息传输渠道也积极寻找内容上的合作伙伴,目的同样是通过跨传媒交叉经营摊低成本。例如,电视传输业的状况近年来一直不景气,于是,这个行业一些精明的经营者,如自由传媒公司(Liberty Media)的约翰·马龙(John Malone)和维亚康姆(Viacom Corp.)的雷石东(Sumner Redstone),几年前就开始将投资转入传媒内容生产和传播媒介。在雷石东的领导下,维亚康姆已经从一家无线电视营运商转变为一家拥有M TV和CBS等各种传播媒介的传媒集团[17]。

康姆卡斯特公司的英文名字Comcast就是由“通讯(communication)”和“广播(broadcasting)”两个字合并而成的,从名称上已经充分体现了康姆卡斯特公司的使命——不仅要在有线电视领域称雄,而且要占据传媒内容市场。康姆卡斯特公司的总裁布赖恩·罗伯茨(Brian Roberts)说:“我们最根本的底线就是加速数字未来的到来。人们使用电视的方式将改变,消费者将能够控制自己想看的娱乐内容和观赏的时间。”[18]康姆卡斯特的传输网络需要大量的内容来填充,其中通过宽带开展的视频点播更是需要大量的影视节目来支撑。在这方面,迪斯尼的电影、ABC电视新闻及ESPN体育节目正好可以满足康姆卡斯特的需要。康姆卡斯特目前向760万数字电视用户中的一半提供视频点播服务,这项服务目前还是免费的。一旦拥有了迪斯尼丰富的内容资源,康姆卡斯特就有可能对此项服务收费,从而增加一个新的收入来源。所以,在这个收购事件上,正如波士顿第一瑞士信贷银行(CSFB)所分析的那样,康姆卡斯特收购迪斯尼这样的内容资产是出于“战略需要”,“至少是为了保护它们的核心业务”[19]。

随着科技的发展,传媒赖以生存的传播渠道也在不断更新变化。网络被作为“第四媒介”提出来后不过短短几年,“第五媒介”又出现了,即通过手机终端提供的移动应用服务、数据广播、网络电视等。新的传播渠道不断冲击老渠道的市场,蚕食其市场占有率以及利润空间。面对这样严苛的生存挑战,逐渐老化的传媒企业只有通过并购,把新兴传播渠道迅速纳入自己的业务体系,才能尽可能快地实现媒介转型以摆脱危机。无论如何,AOL与时代华纳的合并毕竟是开创了报刊、电视、网络几大平台跨越性组合的先河。目前,国际上著名的传媒集团如默多克的新闻集团、美国的迪斯尼集团、德国的贝塔斯曼集团正在不断地进行类似的尝试。

二、资源共享也是传媒并购实现成本递减的一种方式

除了降低成本在传媒并购中扮演的推进角色外,资源共享也是传媒企业进行并购的催化剂。通用电气(General Electric)与维旺迪(Vivendi)公司在2003年9月3日达成协议,前者以140亿美元巨资收购维旺迪公司的美国娱乐资产维旺迪环球(Vivendi Universal),并与其旗下的NBC合并,目的是创建世界第六大传媒集团NBC环球(NBC Universal)。合并后的NBC将控制环球电影公司、环球影城及三家有线网络。这次并购能够实现双赢:一方面通过新达成的协议,维旺迪环球可以获得38亿美元的现金,新公司还将承担维旺迪环球16亿美元的债务[20],也将使公司转型为全球范围的传媒机构;另一方面,通过这次并购,通用电气可以增加有线频道和一家实力雄厚的电视产品公司,它们分别在有线电视和电视节目这两个市场都有很强的影响力。NBC董事长兼首席执行官鲍勃·赖特(Bob Wright)指出,四年内,合作将为NBC节省4 000万美元的成本。在近几年传媒公司合并的风潮中,NBC已经创建了诸如CNBC的有线网络工程,同MSN和Bravo合作的MSNBC等等。除了这些广播电视范围的成就,NBC通过收购维旺迪环球这个以产出电影电视产品为主流的公司,从而使NBC在广播电视的传输和内容的制作上都确立了相当的地位。当有了更多的有线传播渠道和传播内容,NBC就可能更好地满足观众们的需求,并且能够像AOL时代华纳、维亚康姆、迪斯尼那样成为传媒广告销售巨头,同时也为NBC从演出中更多获利起了杠杆作用[21]。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。