第三节 识别传媒并购中常见的财务诡计

传媒业投资者通常为了快速增长的公司支付溢价,因而在兼并过程中他们会为了掩盖公司的财务状况而使用一些财务诡计。

一、大幅高估自己的股价

2002年11月份出版的《经济学家》杂志(The Economist)披露,在当年的并购案中,美国在线(AOL)的股票价格大大超过了其实际价值。当年为了确保并购成功,AOL开出了每股近50美元的天价购买时代华纳的股票(当时交易价为65美元)。这是因为一系列“极其虚假并有误导作用”的财务报告使得AOL当时的股价远远高于实际水平。事实上,2000年4月份以后美国的网络经济泡沫已经开始破灭,很多网络公司的股价都开始下跌。但是AOL的股价却出现了持续上涨。而当AOL和时代华纳的并购方案在股东大会上顺利通过后,AOL的股价就开始持续下跌。如果在财务报告中公布了真实的资料,AOL当时的股价要低得多,根本没有能力以高价格并购时代华纳公司[5]。合并后的公司股价,比合并前的最高价低了90%。AOL在接受调查时,承认存在1.9亿美元的账目不符。调查发现,AOL在2001年1月与时代华纳合并前后签订的广告合约,有明显的夸大AOL收入的嫌疑。这些可疑的交易还不包括AOL计划已申报的1.9亿美元的不符收入,以及AOL被指控从贝塔斯曼公司获得的4亿美元不当广告收入[6]。

二、成本资本化[7]

在传媒企业里,经常被不适当摊销的成本是广告宣传成本、利息成本、软件开发成本、销售点开张前成本和维护更新成本。按照会计原则,要求公司立即把这些成本与正常的经常发生的短期营业成本一样作为费用。但是,有些公司会很激进地把这些成本资本化,然后在几年的时间内分摊。

早在1994年,AOL还和2001年的传媒巨头AO-L时代华纳公司远远不同。那时人们还在怀疑AOL能否在当时规模庞大、令人生畏的对手计算服务公司(CompuServe)和奇才(Prodigy)的竞争中存活。AOL需要投资者输送大量的资本,但是同时面临一个显而易见的问题:它烧钱的速度远比订户付款的速度快。如果AOL采用常规的会计方法,投资者将对此一目了然。因此,1994年AOL决定将广告成本从利润计算中剔除,这是一个激进的政策。

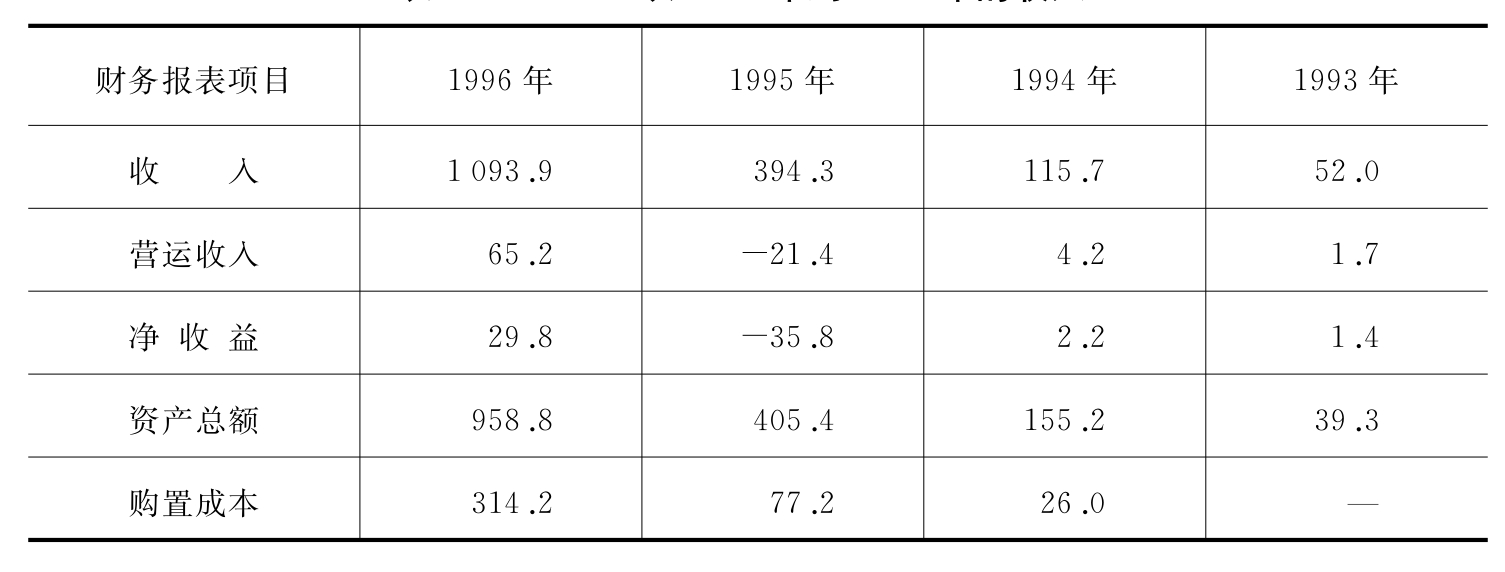

表10.1 AOL从1993年到1996年的收入[8]

上表说明了这种做法对于AOL的销售收入、净收入以及利润的影响。AOL在处理广告成本方面,采取了激进而不同寻常的会计方法,它没有将广告成本冲抵收入,而是将它们推到将来,从而夸大了当期的收入,然后在1996年把它作为“特别费用”处理掉,从而使未来的营业收入由于剔除掉了已注销的摊销成本而增加。此后,AOL的业务加强了,逐渐取得因特网数据提供者的领先地位。AOL使用它价值饱满的股票并购了网景(Netscape)和计算服务公司(CompuServe),并最终吞并了传媒巨头时代华纳公司。在很长的一段时间内,AOL送给潜在的用户以百万张计的计算机软盘,并通过递延这些广告成本来夸大盈利数字。这使得AOL看上去比实际的利润率更高一些,由此来帮助它发行证券募集现金,并兼并其他公司以跟上增长的需要。

AOL的会计违规操作最终还是被政府监管部门注意上了,2000年5月15日,AOL与美国证券交易委员会(SEC)达成协议,支付350万美元的罚金,重新将它原来的收入宣布为损失。公司才摆脱了困扰。

除了以上两种常见的财务诡计外,并购中的诡计还包括不断收购盈利不佳的公司、把亏损转移到残余时期、兼并前后大笔注销资产、兼并前后大笔注销释放准备金、兼并后变更收购价格的分配等。面对这些财务诡计,并购双方应该努力发现一些重要的信息,对于一些有问题的会计报表进行反复核实,从而发现财会报表中的舞弊和欺诈行为。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。