在上一章我们已经介绍了通过资产负债表进行企业的长期偿债能力分析,这里介绍通过损益表进行长期偿债能力分析。根据损益表项目进行企业的长期偿债能力分析,主要采用的分析指标是利息保障倍数。

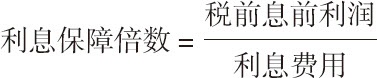

企业对外借债的目的,在于获得必要的经营资本。举债经营必须使所借债务的利息小于这笔债务所赚取的利润,否则对企业非常不利。利润越高,借入资本盈利少于利息的风险越大,利息保障倍数可以衡量这种风险的程度。利息保障倍数是指企业利润用于所需支付的长期偿债利息的倍数,用于分析企业在一定盈利水平下支付债务利息的能力,也叫已获利息倍数。其计算公式为:

公式中的“税前息前利润”是指损益表中未扣除利息费用和所得税之前的利润。它可以用“利润总额”加“利息费用”来测算。由于我国现行损益表“利息费用”没有单列,而且混在“财务费用”之中,外部报表使用人只好用“利润总额加财务费用”来估计。

利息保障倍数反映企业经营收益为所需支付的债务利息的多少倍。只要利息保障倍数足够大,企业就有足够的能力偿付利息,相反,如果比率太低,说明企业很难保证用经营所得来按时按量支付债务利息。利息保障倍数越大越好,一般企业的利息保障倍数至少要大于1,否则企业就失去了对债权人的吸引力,陷入举步维艰的状态。

为了正确评价企业的利息保障倍数,一般需将该企业的这一指标与其他企业,特别是本行业平均水平进行比较,来分析决定本企业的指标水平。同时从稳健性的角度出发,最好连续计算出本企业几个年度的利息保障倍数,从中选取最低年度作为代表企业偿债能力的指标。一般来说,往往需要连续计算五个或五个以上的会计年度的利息保障倍数,才能确定其偿债能力的稳定性。这是因为,企业在经营好的年头要偿债,而在经营不好的年头也要偿还大约同量的债务。采用指标最低年度的数据,可保证最低的偿债能力。

需要说明的是,上述利息保障倍数的计算,不仅包括长期债务利息,也包括短期债务利息,因此也称为全部利息保障倍数,它反映企业在长期内的一般偿债能力指标。

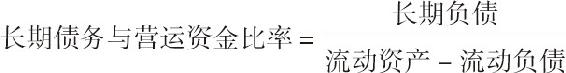

为了单独评价企业长期债务利息的偿债能力,企业也可以单独计算一个长期负债与营运资金的比率,它是用企业的长期债务与营运资金相除计算的。其计算公式如下:

一般情况下,长期债务不应超过营运资金。由于长期债务会随时间延续不断转换为流动负债,并需要动用流动资金来偿还,所以保持长期债务不超过流动负债,才能使长期债权人和短期债权人感到贷款有安全保障。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。