第七章 移动成本分布实战技巧

在近年来新推出的各种股票投资分析软件中,纷纷增加了“移动成本分布(筹码分布)”分析的功能,其实际使用效果较好。龙头股的涨跌,在一定程度上可以通过该股筹码的分布状况进行分析和预测。

移动成本分布是通过对股票成交换手的动态分析和研究,透视主力进出的全过程,并分析股票不同时间不同价位持仓筹码的分布情况,能够测定现阶段某只股票的持仓成本分布情况,投资者可以据此研判主力资金的持仓成本情况,并对龙头股进行准确的操作。

一、移动成本分布简介

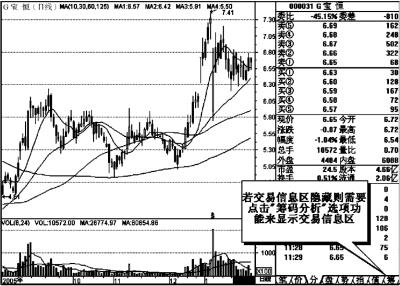

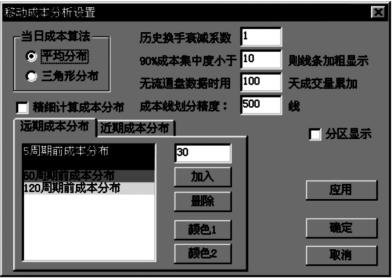

切换交易信息区显示移动成本分布图。若交易信息区隐藏则需要点击“筹码分析”选项功能来显示交易信息区(见图7-1)。

点击后,显示出移动成本分布信息区(见图7-2)。

图7-1

图7-2

移动成本分析信息区的功能是,分析在主图区域的不同价位上有多少比例的流通盘股票。

移动成本分析信息区在主图的右侧从上到下显示了若干根水平线,线条的高度对应左边主图的价格轴价格,线条的颜色反映线条长度代表在这一价位有多少比例的持仓筹码。

移动成本分析图分为三类,分别为上市以来的移动成本分布图、N日前(远期)的移动成本分布图、N日内(近期)的移动成本分布图。切换右上部的前三个图标即可查看各图。

开启十字光标,随着游标的移动,分布图随之变动,显示从主图左端开始到游标所处时间之间的持筹成本分布。

(一)各种移动成本分布图的使用

1.上市以来的移动成本分布图。

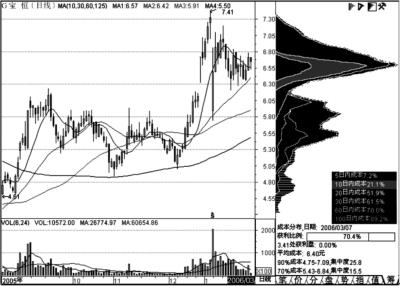

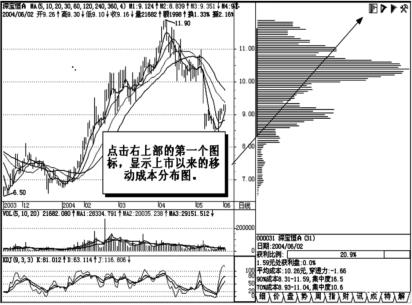

点击右上部的第一个图标,显示上市以来的移动成本分布图(见图7-3)。

2.远期移动成本分布图。

点击右上部的第二个图标,显示远期移动成本分布图(见图7-4)。

远期移动成本分布图可以用不同颜色显示上市到30天前的成本分布、上市到60天前的成本分布、上市到90天前的成本分布。要注意的是,30天前的成本分布包含了60天前的成本分布,因此除了它自身的颜色区域外,还包括60天前的成本分布颜色区域;而60天前的成本分布又包含了90天前的成本分布。

图7-3

3.近期移动成本分布图。

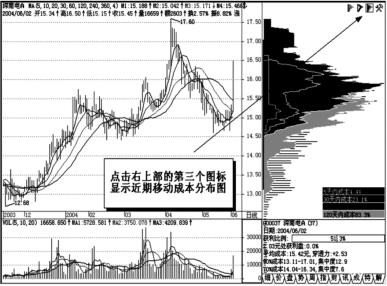

点击右上部的第三个图标,显示近期移动成本分布图(见图7-5)。

近期移动成本分布图可以用不同颜色显示5天前的成本分布、20天前的成本分布、60天前的成本分布。要注意的是,20天前的成本分布包含了5天前的成本分布,60天前的成本分布又包含了20天前的成本分布。

图7-4

(二)成本分布图的设置

用鼠标点击移动成本分布图右上角的第四个图标工具标志(见图7-6),可以显示出移动成本设置选项(见图7-7)。

图7-5

图7-6

图7-7

投资者通过对该选项的设置,可以对移动成本分析图的计算方式、成本线划分精度、近期和远期成本分布图显示的内容和颜色等参数进行设置。

1.当日成本算法。

每日成本算法是一个移动平均过程,公式是:

当日成本×(换手率×历史换手衰减系数)+上一日成本分布×(1-换手率×历史换手衰减系数)

(1)平均分布:当日换手的证券数在当日的最高价和最低价之间平均分配。

(2)三角形分布:当日换手的证券数在当日的最高价、最低价和平均价之间三角形分配。

2.历史换手衰减系数。

表示历史换手的递减速度,将多少倍数的当日换手率从昨日的成本分布中移走得到当日的成本分布图。

3.无流通盘数据时用多少天成交量累加。

表示无流通盘数据时用多少天成交量累加替代。

4.成本分布图线条加粗显示的条件。

当筹码很集中时用粗线条表示,所谓筹码很集中,意味着90%成本集中度小于某个设定值。

5.成本线划分精度。

设置计算分布时划分上市以来的最高价和最低价之间的间隔,可选择精细计算成本分布——精确到1分钱。

6.成本分布图显示的内容和颜色。

设置远期和近期成本分布图显示的分布区数和颜色。打钩选中分区显示,则显示的分布区不互相重叠。

(三)成本分布图下方的数字意义

成本分布图下方有多行数字,其代表的意义各不相同(见图7-8)。

第一行:日期。

第二行:获利比例分布。框中的数字表示以收市价为参考点,在收市价以下的筹码占总成本的百分比,或有多少获利盘。

图7-8

第三行:××元处获利盘××%。此行数值表示将光标移动至任意位置时,在此位置以下的筹码占总数的百分比。您可以通过移动光标来测量任意价位的获利盘比例,比如将光标与分布图中的蓝色横线重合,其显示的获利盘比例应为50%,显示的价格与“平均成本”一致。

第四行:平均成本。其含义为将市场所有价位的价格压缩成一个价格时的位置,在平均成本上方有50%的筹码,下方同样有50%的筹码分布。穿透力指该日穿透的筹码与换手率比值。

第五行:表示以红柱线的中点计算,90%成本的分布状态,对应图7-8的红色竖线。

第六行:同上,表示70%筹码分布范围,对应图7-8的蓝色竖线。

二、各种成本分布形态的实战技巧

移动成本分布是通过对股票成交换手的动态分析和研究,透视出股票成本转换的全过程,并形象地表明介入该股的资金在不同时间段、不同价位持仓筹码的分布量和变化情况。

移动成本分布的主要作用在于,可以选择任意交易日作为测试成本分布的基准点,形象直观地透视出相对于这个测试基准点股票的筹码分布状况。

移动成本分布的显著特点就是象形性和直观性。在日K线图上,随着光标的移动,系统在K线图的右侧显示若干根水平柱状线。线条的高度表示股价,长度代表持仓成本数量在该价位的比例。

它通过横向柱状线与股价K线的叠加形象直观地标明各价位的成本分布量。通过不断移动改变测试基准点,动态地透视出各价位持仓量的增减变化,从而全面地透视成本转换的全过程。

也正是由于其象形性,使得移动成本分布在测定股票的持仓成本分布时会显示不同的形态特征。这些形态特征正是股票成本结构的直观反映。不同的形态具有不同的形成机理和不同的实战含义。

移动成本分布形态显示出成本在各个价位的分布变化情况,据此可判断出主力资金的行为和行情变化趋势,在实战中具有很高的实用价值。

移动成本分布的形态主要有以下几种:

(一)单峰密集形态

单峰密集形态是指移动成本分布形成一个独立的密集峰形,它表明该股票的流通筹码在某一特定的价格区域集中成交,从而使得成本累积在这一价格区域中,该位置将形成明显的支撑和阻挡作用。

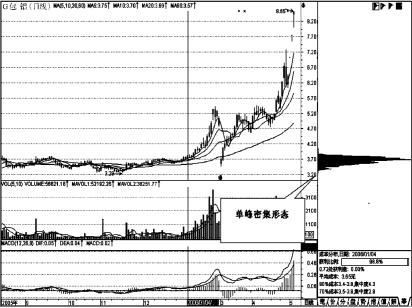

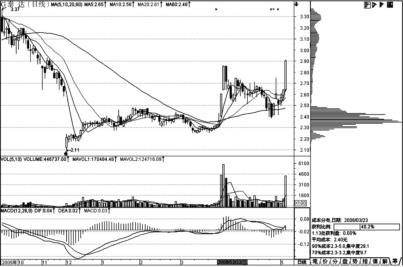

单峰密集区形态特征:成本分布在某一价格区域高度密集,形成一个密集峰形。在这个密集峰的上下几乎没有或很少有筹码分布(见图7-9)。

单峰密集区形成机理:在单峰密集区域,流通筹码实现了充分换手;上方的筹码在此位置止损卖出,在单峰密集区域被承接;而下方的筹码在此位置获利回吐,在单峰密集区域被消化。大部分的筹码在单峰密集区域实现了成交换手。

单峰密集对于行情的研判有两个方面的实战意义:

1.在股价的上涨过程中的实战意义:

(1)当股价上涨到单峰密集区附近时,将遭遇抛售的阻力作用。

图7-9

(2)当股价突破单峰密集区以后,意味着新一轮上攻行情的启动。

(3)当股价突破单峰密集区以后,其回调行情能够在该位置止跌企稳,说明该股有继续上涨的趋势(见图7-10)。

2.在股价的下跌过程中的实战意义:

(1)当股价下跌到单峰密集区附近时,将会遇到支撑。

(2)当股价跌破单峰密集区以后,意味着新一轮下跌行情的开始。

图7-10

(3)当股价跌破单峰密集区以后,其反弹行情在该位置遇阻回落,说明该股有继续下跌的趋势(见图7-11)。

正确地研判单峰密集区的位置是判明行情性质的关键所在,在此基础上才能形成正确的操作决策。

根据形成单峰密集形态所在的相对位置,单峰密集区可分为中继型单峰密集区、低位单峰密集区和高位单峰密集区。

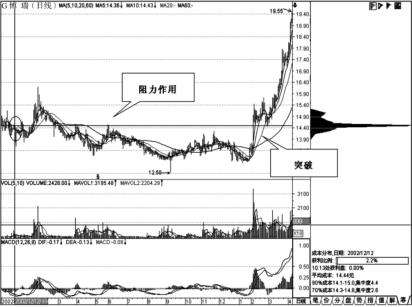

中继型单峰密集区是股价上涨或下跌途中所形成的暂时性的成交密集区,其最终的运行方向和股价初始的运行方向常常保持一致。但是也有极少数例外的时候,投资者在分析行情时要根据当时的具体情况来研判(见图7-12)。

图7-11

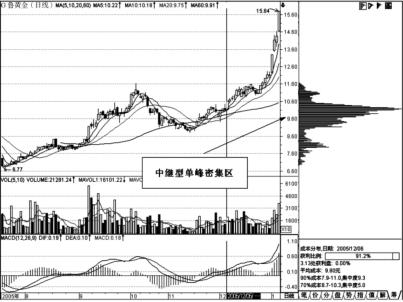

低位单峰密集区说明有主力资金在该位置附近悄悄买进大量筹码,在经过充分换手后,这里将构筑坚实的底部区域(见图7-13)。

图7-12

图7-13

高位单峰密集区说明有主力资金在该位置附近悄悄卖出,对此投资者要保持谨慎,一般高位形成的单峰密集区容易形成顶部(见图7-14)。

图7-14

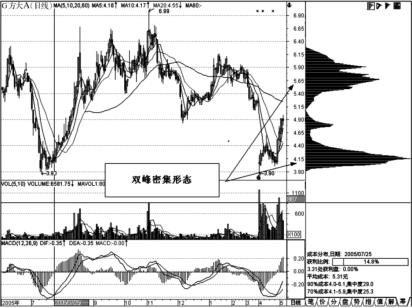

(二)双峰密集形态

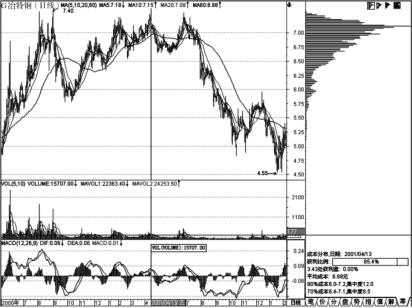

这种移动成本分布的形态特征是:股票筹码分布在两个价位区域,分别形成了两个密集峰形态。上方的密集峰,称为高位密集峰;下方的密集峰,称为低位密集峰。

双峰密集形态对股价的运行有较强的支撑力和阻力。当股价运行至高位密集峰处常常遇到抛售压力,并受阻回落;当股价运行至低位密集峰处常被买盘承接而反弹。为此,也可将高位密集峰称为阻力峰,低位密集峰称为支撑峰(见图7-15)。

图7-15

形成双峰密集形态时比较适宜波段操作,当股价上涨到阻力峰时将股票卖出,当股价跌回到支撑峰时再择机买进,通过波段操作获取稳定收益(见图7-16)。

图7-16

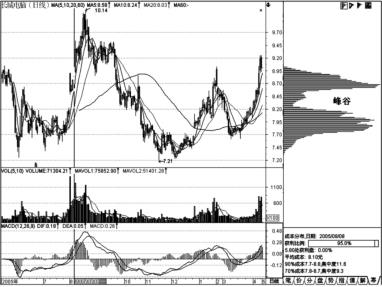

双峰之间称为峰谷。峰谷常常被填平,使双峰变成单峰。由于双峰的上峰为阻力位,下峰为支撑位,股价通常在双峰间上下振荡运行,最终将上下峰消耗掉,在原峰谷的位置形成单峰密集,这就意味着吸筹整理阶段将告一段落。此时投资者的波段操作也应告一段落(见图7-17、图7-18)。

图7-17

图7-18

(三)多峰密集形态

这种移动成本分布的形态特征是:股票筹码分布在两个以上的价位区域中,形成了两个以上密集峰形。这种形态根据密集峰形成的时间次序不同,可分为下降多峰和上升多峰。

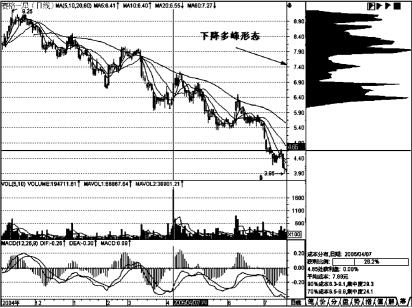

1.下降多峰形态。

下降多峰形态是股价下跌过程中,由高位密集峰处下行,在下跌到一定阶段时获得暂时性支撑,从而形成低位密集峰,但成交换手不大,高位密集峰仍然存在。接下来,股价继续下跌,在更低的位置又一次形成密集峰。在移动成本分布图上依次出现下降的多个密集峰。下降多峰形态表明在股价的下跌过程中,留下了层层套牢盘,为该股以后的恢复上涨行情带来了一定困难。在短时间内,股价仍然有下跌的趋势(见图7-19)。

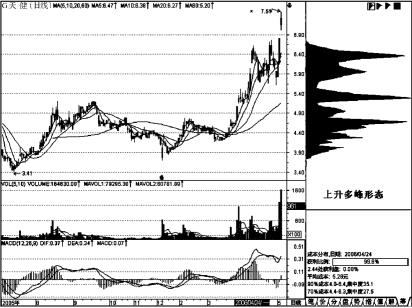

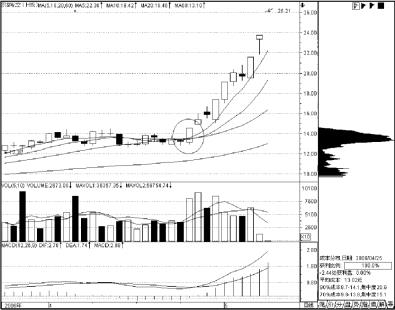

2.上升多峰形态。

上升多峰形态是股价上涨过程中,由低位密集峰处上行,在上涨到一定阶段时遇到暂时性阻力,从而形成高位密集峰,但成交换手不大,低位密集峰仍然存在。接下来,股价继续上涨,成功突破暂时性的阻力,在更高的位置又一次形成密集峰。在移动成本分布图上依次出现上升的多个密集峰。上升多峰通常出现在上涨周期较长和涨幅较大的股票中,该类个股在长期上涨过程中做间歇整理,形成多峰密集的状态,表明主力资金仍没有完成持仓筹码的派发,股价仍然有继续走强的趋势(见图7-20)。

图7-19

(四)无密集峰形态

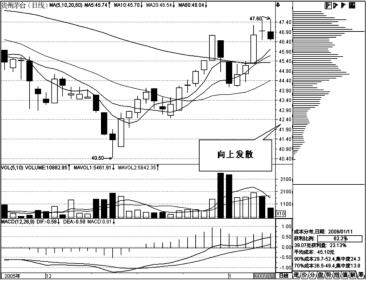

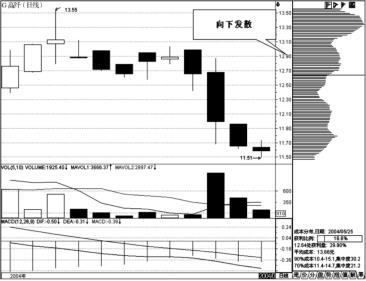

无密集峰形态也被称为成本发散形态,其形态特征是:成本分布呈现不均匀且松散的分布状态。

之所以形成无密集峰形态,是因为在一轮行情的拉升或下跌过程中,由于股价的波动速度较快,使得持仓筹码在每一个价位迅速分布;对于单一交易日而言,其筹码换手量增大,但整个价格波动区域呈现出筹码分散的状态。

图7-20

无密集峰形态根据趋势的方向不同可分为向上发散(见图7-21)和向下发散(见图7-22)。

必须指出,成本发散是一个过渡状态,当新的密集峰形成后,成本发散将随着峰密集程度的增大而消失。一般来说,成本密集是下一阶段行情的孕育过程,成本发散是行情的展开过程。一旦成本密集就意味着发生了大规模的成交换手,这种大规模的成交换手意味着行情的性质将发生改变。

图7-21

图7-22

成本分布的密集和发散将投资行为鲜明地分为两个阶段,成本密集是投资者实施买卖操作的阶段,而成本分布发散是投资者持有股票或保持空仓的阶段。

三、捕捉突破型龙头股

当龙头股率先突破移动筹码分布的密集峰时,将是有利的买进时机。

在技术走势上,股价经过较长时间整理,移动成本分布会在低位形成密集峰,个股放量突破成交密集峰是一轮大行情的征兆(见图7-23)。

实战要点为:

首先,移动成本分布在低位形成密集峰。

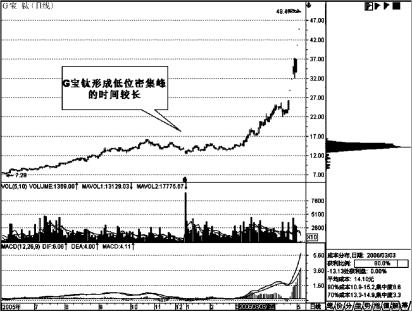

其次,密集峰的长度越长,说明密集程度越大,筹码换手越充分,上攻力度越大,持续上涨的可能性越大。如G宝钛在2006年3月3日于14元多的位置形成密集峰,该密集峰的密集程度极大,股价突破后,G宝钛在两个多月的时间内上涨了200%(见图7-24)。

图7-23

图7-24

再次,密集区形成的时间越长,并且堆积的筹码越多,则突破后的买进越可靠。以G宝钛为例,该股形成低位密集峰的时间较长(见图7-25)。

图7-25

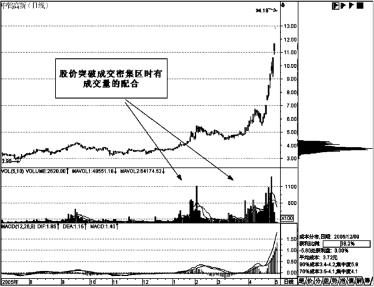

最后,股价突破成交密集区时必须有成交量的配合(见图7-26)。

在实战中,操作该类股票不必急于建仓,因为低位密集区里存在许多浮筹,主力会上下振荡洗盘,清理出短线客和没耐心的跟风盘后才会拉升。介入该类股票的最佳时机是突破成交密集区并得到有效确认后。一般该类股票都有较大的涨幅。

图7-26

例如:上海汽车(现名G上汽),从2001年至2003年1月历经13个月的箱体振荡整理,低位换手充分,在7.2元左右和7.78元一带形成两个低位成交密集峰。2003年1月14日该股放出天量一举突破密集峰,从此展开一波强劲的上攻行情(见图7-27)。

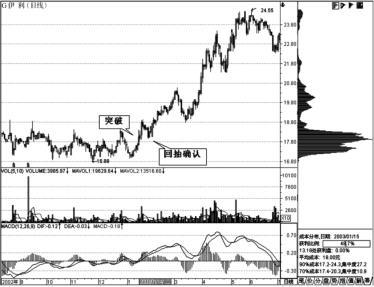

再如:G伊利(600887)在2003年1月14日放量突破密集峰,1月23日回头确认并没有击穿密集峰,从而展开强劲的拉升行情(见图7-28)。

图7-27

图7-28

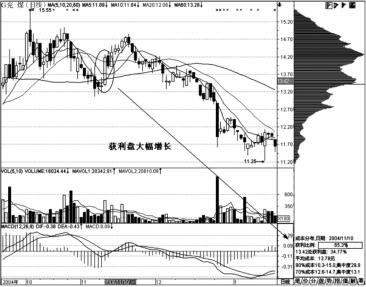

四、捕捉获利盘大幅增长的龙头股

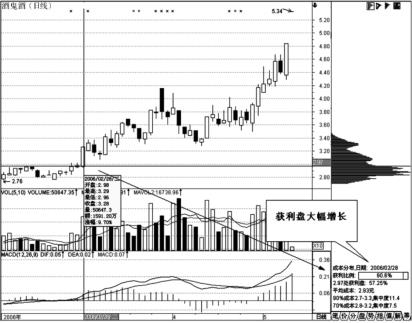

龙头股启动时期在移动成本分布上会有一种明显特征就是:获利盘大幅提升。

技术要求是:龙头股在收盘价位的移动成本分布获利盘比开盘价位的移动成本分布获利盘至少高出30个百分点以上。

虽然很多上涨的股票都能达到使获利盘提升的效果,但是在提升速度之快、幅度之大方面却难以和龙头股启动时的市场表现相比。因此投资者要从该股在其板块中所处的位置进行研判,选择具有龙头股性质的个股介入。

例如:酒鬼酒在2006年2月28日的开盘价是2.98元,对应的获利盘是58.76%,而当天收盘价是3.28元,对应的获利盘是90.61%,两者相差31.85个百分点。符合技术上的要求,此后该股放量上涨,截至2006年5月15日,涨幅已经达到64%(见图7-29)。

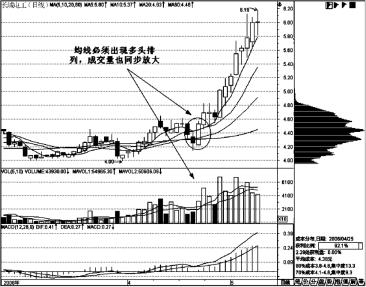

运用这种方法捕捉龙头股的时候一定要注意价量配合情况,出现该技术形态时移动平均线必须出现多头排列,成交量也同步放大。如果均线系统走弱时,不能使用这种方法。

例如:G兖煤在2004年11月10日,该股的收盘价获利盘远远高于开盘价时的获利盘比例,但由于均线系统并没有形成多头排列,因此该股缺乏进一步涨升的动力(见图7-30)。再如:长城电工在2004年4月21日,形成该技术形态时,由于均线形成多头排列,成交量也同步放大,该股随即走出强势上涨行情(见图7-31)。

图7-29

这种捕捉龙头股的方法,实际上是将筹码分布与传统K线结合生成一种博弈K线,其K线的开盘、收盘、最高、最低价格表示的是这个价格在筹码分布空间的位置。股价穿越筹码的数量实际上表示了股价对某一成交密集区的突破。当股价形成有效突破之后,上档的阻力大为减轻,该股将迎来崭新的上涨空间。用这种方法投资者可以寻找出市场中正在启动的龙头股。

图7-30

图7-31

例如:2005年的翻番大牛股洪都航空(600316),在2005年4月6日、2005年6月8日、2005年8月10日就曾多次出现了该种现象,此后走出强势行情(见图7-32)。

图7-32

如果股价在形成这种形态的同时,K线上是光头阳线、第二天跳高开盘并留下缺口的,往往容易立即形成强劲上涨走势。2006年4月25日洪都航空获利盘大幅增长,并且形成光头阳线,第二天出现上升缺口,此后十余个交易日内,该股的涨幅接近一倍(见图7-33)。

图7-33

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。