第四节 便宜的价值:降低风险是获利前提

老资格的投资者都会有这样一个心得:只要牛市来了,低价股迟早要涨,而且涨幅往往很令人惊讶。再加上另外一个奇怪的心理,中小投资者都爱买绝对价格低的股票,因为一方面觉得可以多买几股,另一方面也觉得价格低了安全。应该说,这样的逻辑并不是完全没有道理,但随着市场的发展和成熟,你会觉得这样的投资习惯越来越危险,因为你获利的基础完全来自于资金的流动,股票在这样的逻辑下更像符号,而忽视了本质——股票是代表企业的。即使是技术分析,其实也遵循一种基本思想,基本面的信息都已通过技术特征或指标反映出来了。还有一个更大的困难是,你不知道这样的股票到底值不值钱、值多少钱,那么你买了以后什么时候卖呢?如果不能在很好的位置卖掉,岂不又从终点回到起点。因此,这样的投资逻辑虽然有些投资者也屡试不爽,但毕竟属于一种安全系数比较低的方法。真正应该遵循的是:尽可能买便宜的股票,而这里的便宜主要不是指绝对价格,更多的是指相对价格。

一、选择绝对价格便宜的股票

中国股票市场的历史表明,在一轮牛市当中,绝对价格便宜的股票,就是大家一般所说的低价股,多数都会有一段时间的表现机会,而且一旦有所表现,也相当疯狂,涨幅十分诱人。因此,老股民总结出一些投资心得或规律:低价股是巨大的金矿。

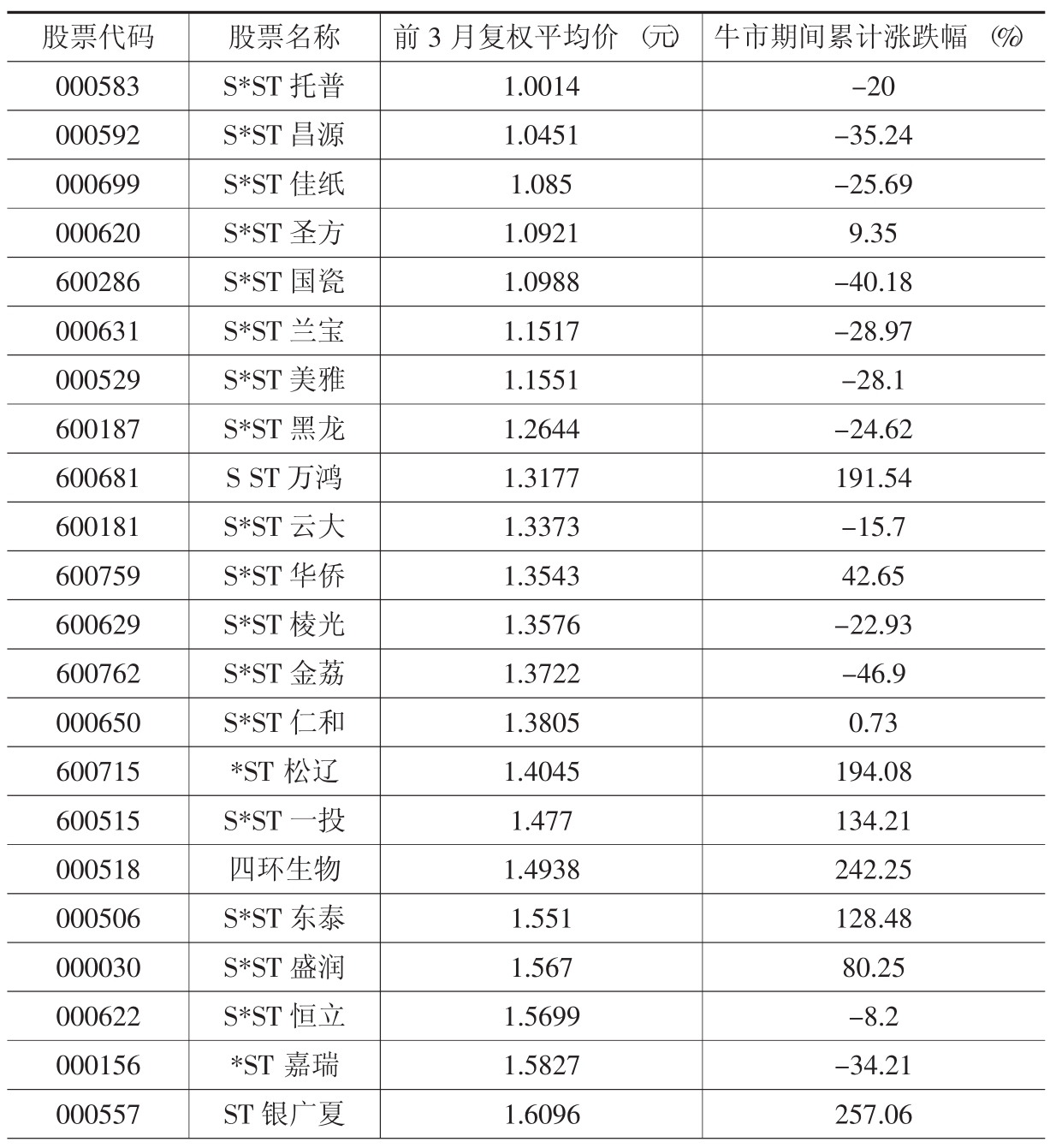

这里,我们并不否认这个事实,也不否认这种心得或规律的有效性,因为毕竟在每一轮大牛市中,几乎所有的股票都会涨,特别是当市场公认的绩优股累计涨幅很大以后,一个简单的逻辑便是买一些没怎么涨过的股票,这些股票比较集中地体现为绝对价格便宜的股票。3次牛市的历史也都在证明这样一个逻辑是有效的:1996年的牛市中,市场启动3个月后股票价格最低的30只股票平均价格是2.41元,而全市场的平均价格是5.54元,从整个牛市期间的累计涨幅看,30只低价股的平均累计涨幅是300.10%,而全市场股票平均涨幅是284.69%。在该轮牛市中,当牛市启动后买入低价股,是可以获得一个略微超过市场平均水平的、绝对收益也很不错的利润。

表4.2 1996年牛市启动后3个月股价最低的30只股票的牛市表现

续表

资料来源:聚源数据分析系统。

2000年牛市中,市场启动3个月后股票价格最低的30只股票平均价格是4.77元,而全市场的平均价格是13.98元,从整个牛市期间的累计涨幅看,30只低价股的平均累计涨幅是76.68%,而全市场股票平均涨幅是81.34%。在该轮牛市中,当牛市启动后买入低价股,是可以获得一个略微低于市场平均水平的、绝对收益也还可以接受的利润。

2006年牛市中,市场启动3个月后股票价格最低的30只股票平均价格是1.42元,而全市场的平均价格是5.17元,因为这一轮牛市还没有结束,所以我们的统计只能截止到2007年3月中旬。从这段时间来看,30只低价股的平均累计涨幅是100.70%,而全市场股票平均涨幅是205.11%。显然,这轮牛市与前两轮牛市发生了根本性改变,当牛市启动后买入低价股,只能获得一个明显低于市场平均水平的利润。

表4.3 2000年牛市启动后3个月股价最低的30只股票的牛市表现

资料来源:聚源数据分析系统。

表4.4 2006年牛市启动后3个月股价最低的30只股票的牛市表现

续表

资料来源:聚源数据分析系统。

总结一下,牛市启动后买入低价股赚钱是没问题,因为这是牛市,也就是说,进入牛市后,买股票变得简单起来,买绝对价格低的股票肯定是可行的一种方法。但是,我们必须看到中国股票市场这几年的变化,牛市启动后买入绝对价格低的股票,这种方法在1996年最好,2000年也还尚可,但到2006年就变得不那么让人满意了。这反映了市场越来越讲究股票的质地了,或者说是越来越看重股票背后的企业是不是优质了,所以买入低价股的方法虽然有效,但可能会逐渐变得不那么简单了。

另外,还有一个非常值得重视的买低价股原则,即尽可能不要买公司连续亏损的低价股。2006年牛市中低价股表现不够理想,一个很重要的原因是,2006年牛市启动后的股价最低的30只股票中有大量的ST股,而ST基本就是“烂企业”的代名词,是企业亏损的标志牌。

二、选择相对价格便宜的股票

什么是相对价格便宜,其实就是根据用几个最简单的专业股票评价指标,市盈率(PE)、市净率(PB)和市销率(PS)等,这样一些简单易懂的指标在牛市中的有效性是比较高的,特别是市盈率(PE),已经成为全球非常通用的一个指标(这些指标的具体含义及其应用在本书的第五章第一节还有更为详细的解释和运用案例)。我们这里只用最简单的方法,只要市盈率(PE)指标出现了显著低于市场平均水平的,一般都意味着一个好的投资机会。其基本逻辑依据是:牛市中的资金是非常充裕的,因此只要是质地好、便宜的股票,迟早是要赢得资金青睐的。套句俗话,就是“是金子总是要发光的”。

▶

案例:低市盈率股票在牛市和熊市表现的反差

选择并买入低市盈率股票,这样简单的方法仍然只适合在牛市中运用,而且越是业绩驱动的牛市越有效。

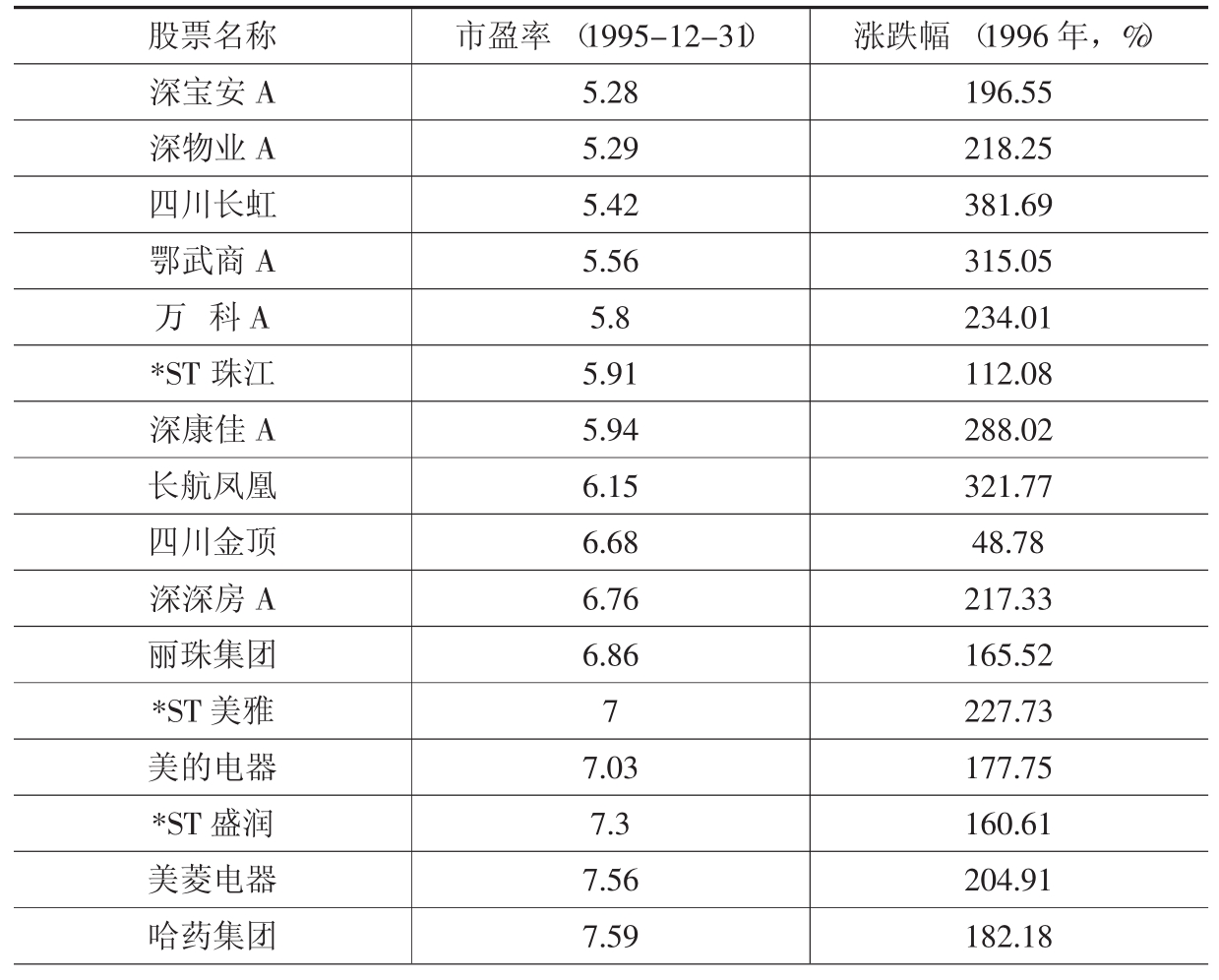

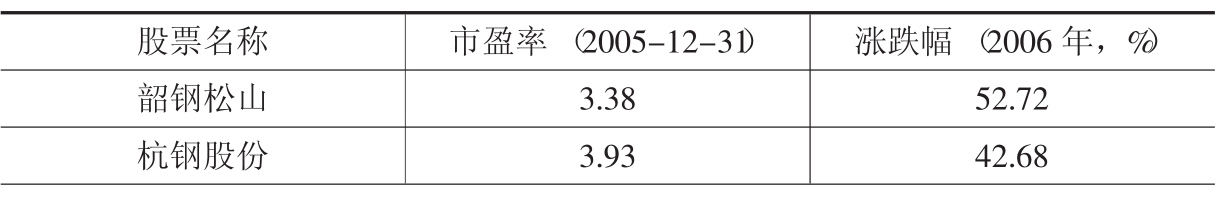

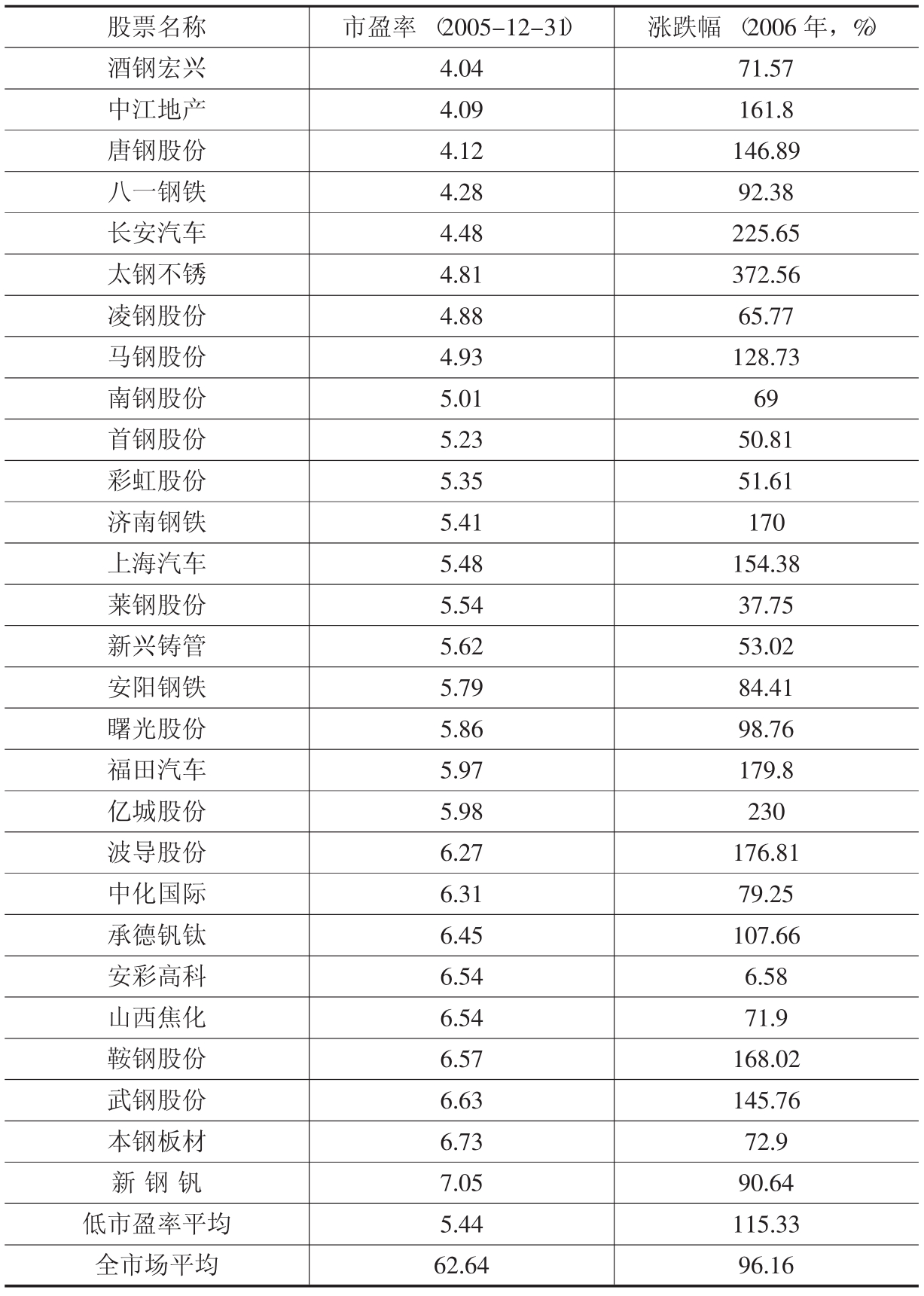

第一,1996年牛市和2006年牛市本质上都属于业绩驱动的牛市,这两次使用买低市盈率股票的方法都能获得很好的收益:1995年年底市盈率最低的30只股票在1996年平均可以赚200%,是市场平均收益率的2倍;2005年年底市盈率最低的30只股票在2006年平均可以赚115%,也高出市场平均收益率19个百分点。

第二,在2003~2005年的熊市期间,选择低市盈率股票的方法就不灵了。除了2003年还不错,可以获得22%的利润,而市场平均水平是亏损,2004年和2005年即使买低市盈率的股票也一样赔钱,甚至比市场平均水平还亏得多一些。

表4.5 1996年牛市低市盈率股票涨幅

续表

资料来源:聚源数据分析系统。

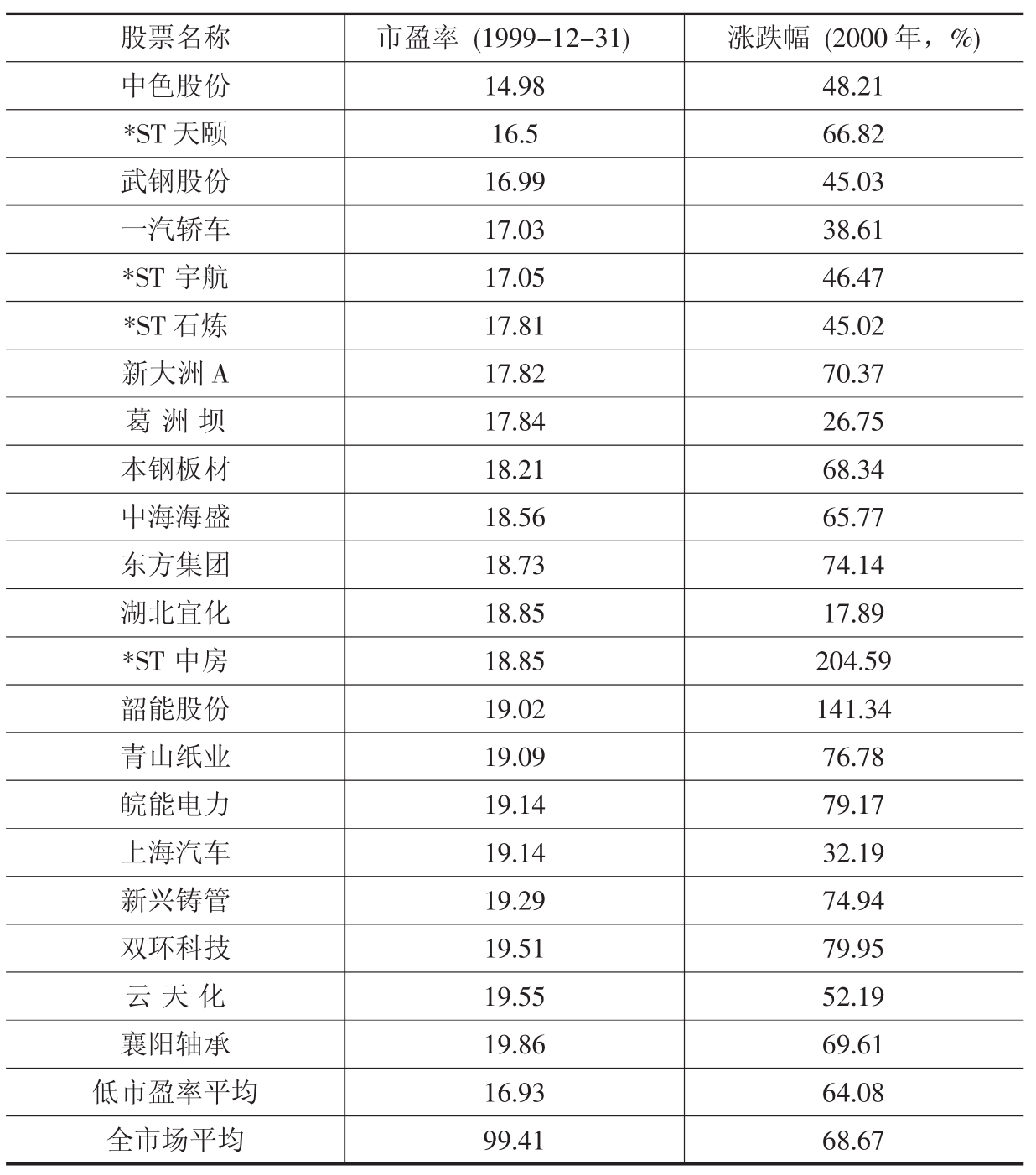

表4.6 2000年牛市低市盈率股票涨幅

续表

资料来源:聚源数据分析系统。

表4.7 2006年牛市低市盈率股票涨幅

续表

资料来源:聚源数据分析系统。

表4.8 2003~2005年熊市低市盈率股票涨幅

续表

资料来源:聚源数据分析系统。

最后整体上总结一下买便宜股票的方法,我们可以发现:

第一,价格低不等于收益高,股票便宜必定有它便宜的道理,所以低价格股票中肯定有金矿。例如,按照绝对价格低的方法买股票,1996年的海虹控股涨幅在500%以上,2000年的泰山石油涨幅在267%左右,2006年牛市中的ST深泰(以前的深华宝)涨幅在290%左右;又如,按照相对价格低办法买股票,1996年的南油物业(现在的中粮地产)涨幅在500%以上,2000年的ST中房涨幅在200%左右,2006年牛市中的太钢涨幅在370%左右。

但是,投资者未必一定能挖到金子,一个重要的原因是这些低价的股票中都有让你不怎么赚钱甚至亏钱的品种。

第二,相对价格便宜比绝对价格便宜更加重要。整体看来,相对价格低的方法比绝对价格低的方法更加有效,收益超过市场平均水平的机会要大得多。

第三,再次强调,这样简单的方法虽然可以借鉴和使用,但只适用于牛市环境下。熊市中投资不能过于简单化,特别是不看股票的质地,只看股票的价格,这本身就存在重大缺陷,只是因为牛市而使这种缺陷和不足被掩盖或缩小了。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。