二、内地与香港股市的差异

香港证券市场是一个国际化的市场,且具相当成熟程度,市场有一套完善的监管机制,高度规范化和极高的透明度,一切合法交易买卖均受香港法例保障。香港证券及期货事务监察委员会(证监会)作为香港独立的法定机构,其角色是负责确保香港证券市场操作正常,以及执行各项与证券及期货市场有关的法例、监管市场,监管对象包括香港交易所、证券及期货交易所和相关结算所、金融中介人士,包括交易所参与者在内的证券商、保荐人、基金经理及投资顾问以及投资者等。

证监会的角色及法定监管目标

维持香港证券期货市场的公平性、效率、竞争力、透明度及秩序。

提高公众人士对证券期货业运作及功能的了解。

向投资香港金融产品的参与者提供保障。

减少证券期货市场内的犯罪行为及失当行为。

降低证券期货业内的系统风险。

采取与证券期货业相关措施,确保香港金融市场稳定。

由于香港是国际市场,大型券商及国际银行超过100家,市场有很多不同投资者的信息披露,而港交所及证监会方面亦提供广泛的指引,阐明上市公司在什么情况下必须披露权益通知及其他有关事宜,例如要求上市公司对涉及股价敏感的数据应在指定时间内发出通告及时披露,包括在港交所网站及报章刊登,否则将对该公司作出警告甚至更严厉的处罚,要求该公司停牌等,而投资者亦可以向证监会作出投诉。证监会的角色是负责监管香港证券期货市场的运作,包括监察不寻常的市场活动,并就有关股票发出暂停交易指示,所有程序都必须在香港法规允许的前提下进行,且具有法律效力。较早前港交所宣布自2007年6月25日起取消上市公司在报章刊发公告的规定,改为只需在网上发布即可。

另一方面,香港交易所亦负责监管上市发行人,执行上市、交易及结算规则,同时向交易所及结算所的客户提供服务。交易所及结算所的客户包括发行人及直接服务投资者的中介人如投资银行或保荐人、证券及衍生产品经纪、托管银行和信息供货商等。交易所及结算所提供的服务则包括交易、结算及交收、存管及代理人以及信息服务。

港股和国际市场高度接轨

香港股市是一个完全开放的市场,和内地目前仍是一个半封闭市场有所不同。港股和国际证券市场高度接轨,大部分蓝筹股在英国伦敦交易所有交易,而相当部分股份亦以预托证券形式在美国纽约交易所挂牌,由于相关股份同时在全球两大交易所进行买卖,所以具相当连贯性及关联性,大家互相彼此影响,是其特点之一。

机构投资者参与性高

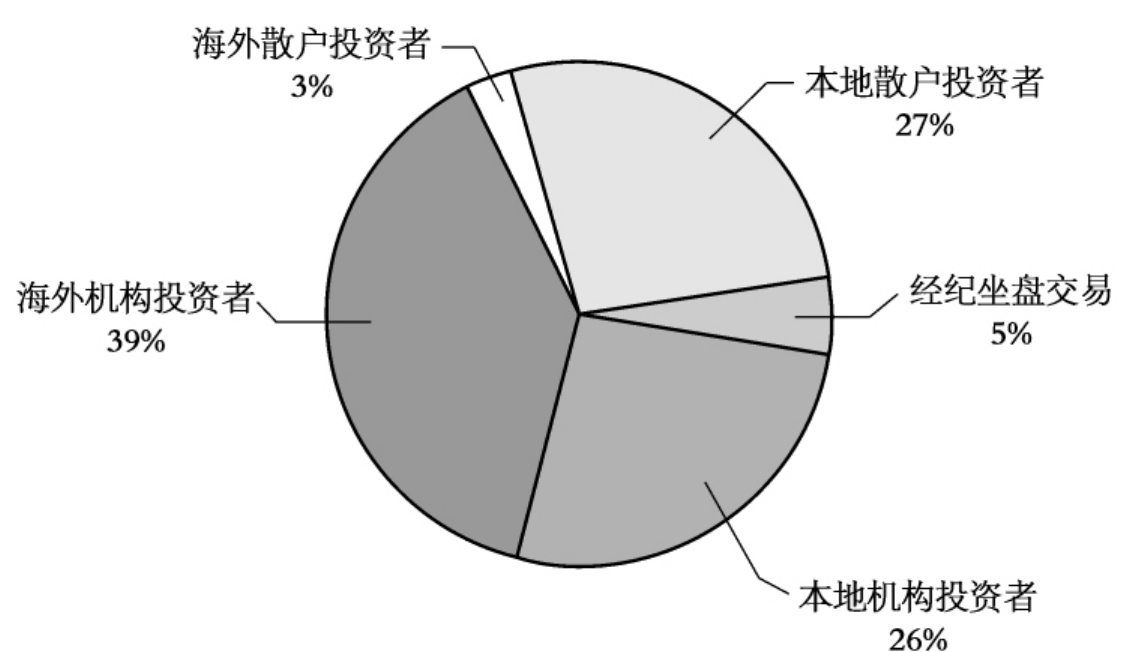

和内地股市不同,香港股市更加吸引国际资金,过去十年,机构投资者占市场成交比例大幅增加。截至2006年底,机构投资者占现货市场份额由39%急增至65%,其中海外机构投资者更由19%劲增超过1倍至占39%,而本地机构投资者亦由20%显著上升至占26%;本地散户投资者则由53%大减一半至27%,其余海外散户投资者及经纪坐盘交易则分别维持在占3%及5%份额(图1.5)。海外投资者的成交额更占总成交额愈40%。

图1.5 香港证券市场投资者结构

机构投资者比例倍增,不但反映香港股票市场的高度国际化及自由度,同时亦反映香港金融监管制度的完善,令国际投资者可以安心积极参与,汇聚更多流动资金,长远有助港股规模的进一步发展,提升香港作为国际金融中心的地位及影响力。

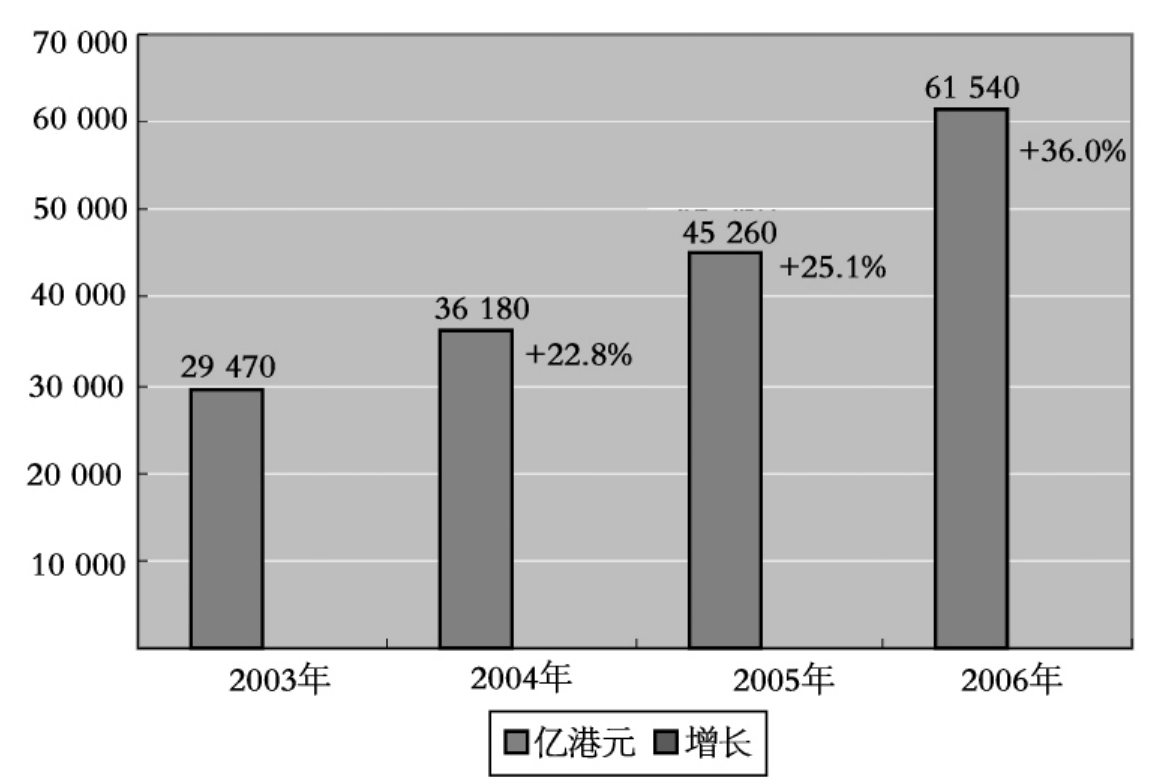

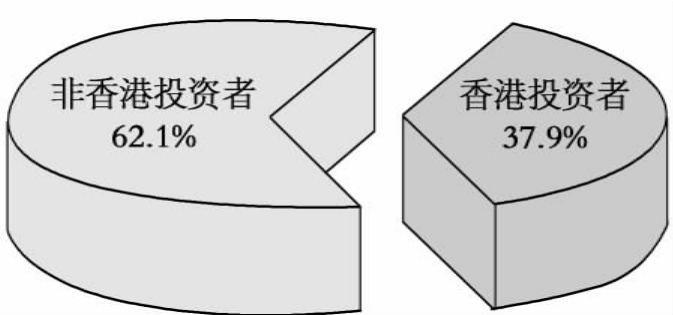

事实上,香港基金业近年管理的资产激增,资产管理规模由2003年的29470亿港元,3年间劲增至2006年的61540亿元(图1.6),每年增长超过20%,2006年更加快到36%,资产规模远远抛离新加坡45970亿元34%。至于资金来源方面,香港投资者占37.9%,而非香港投资者则占62.1%(图1.7)。

图1.6 香港基金业规模

图1.7 香港基金业资金来源

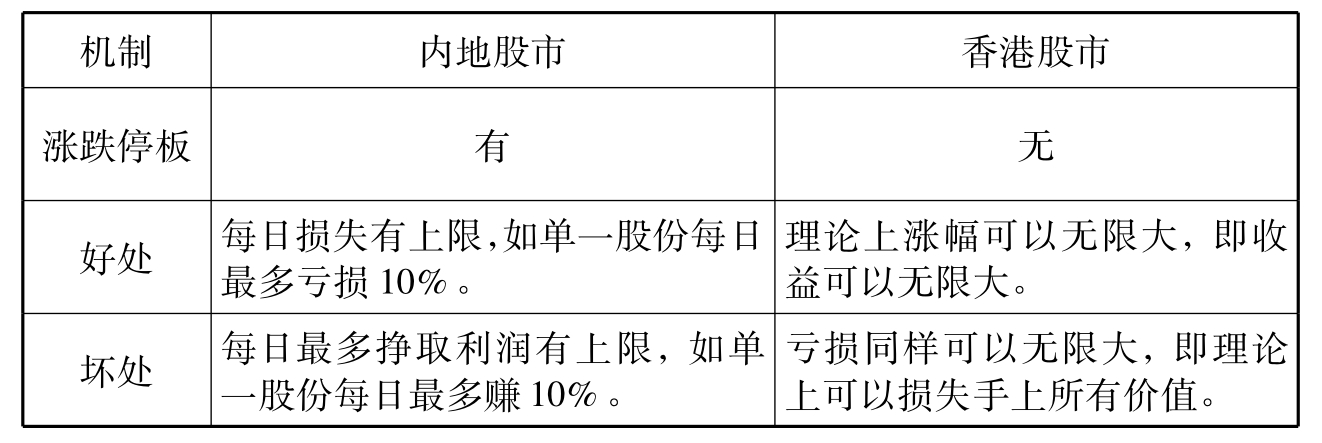

港股无涨跌停板机制

内地市场有所谓涨跌停板机制,即涨跌波幅如超过某一百分比,例如涨跌幅度超过10%有关股份即会停止交易一段指定时间。香港市场并没有此机制,即股份一天可以涨很多或跌很多,并没涨跌幅度限制,两者各有好处和坏处(如表1.4)。

表1.4 无涨跌停板机制下的港股

香港虽然没有涨跌停板制,但香港亦有一套机制监察股价及成交量波动的情况,若交易所察觉股份价格或成交量出现不寻常的异动,交易所亦会要求上市公司履行应有责任就市场波动作出澄清,包括披露可能涉及的股价敏感数据,必要时亦可能暂停其股份买卖或停牌。

香港实行T+2交收

目前香港实行T+2交收原则(T是指交易),即所有证券买卖必须在两个交易日后完成,通常买入时银行会实时扣除交易所需金额,两日后过数;而沽出证券后投资者要多等两个交易日后才能提取该笔款项。

港股交易时间

香港股市和内地股市一样,都是逢星期一至星期五有市,星期六、日休市,交易时间虽然同样每天都是4小时,但在交易时段上却有所不同,内地上、下午每节两小时,而香港上午交易较长,有两个半小时,而下午较短,只有一个半小时。此外,内地较早开盘也较早收盘,而香港则较迟开盘也较迟收盘,是其特点之一,见表1.5。

表1.5 内地与香港股市交易时间差异

再者,港股分现货市场和期货市场,现货市场交易时间如上,而期货市场则比现货市场早15分钟开盘及迟15分钟收盘,是其特点之二。

期指市场:上午交易时间为9:45至中午12:30

下午交易时间为2:30至4:15

第三,现货市场在开盘前设有交易竞价时段,也叫开盘前时段,时间是上午9:30至10:00,投资者可于9:30至9:45输入竞价买卖盘,市场会以价格、时间等优先次序按最终参考平衡价格顺序对盘,以厘定出开盘价,竞价入盘时段较现货正式买卖提早半小时或比期货市场提前15分钟。目前香港交易所亦正研究延长收盘竞价交易时段8分钟,同样以竞价形式厘定收盘价,初步暂定2008年2月实施。

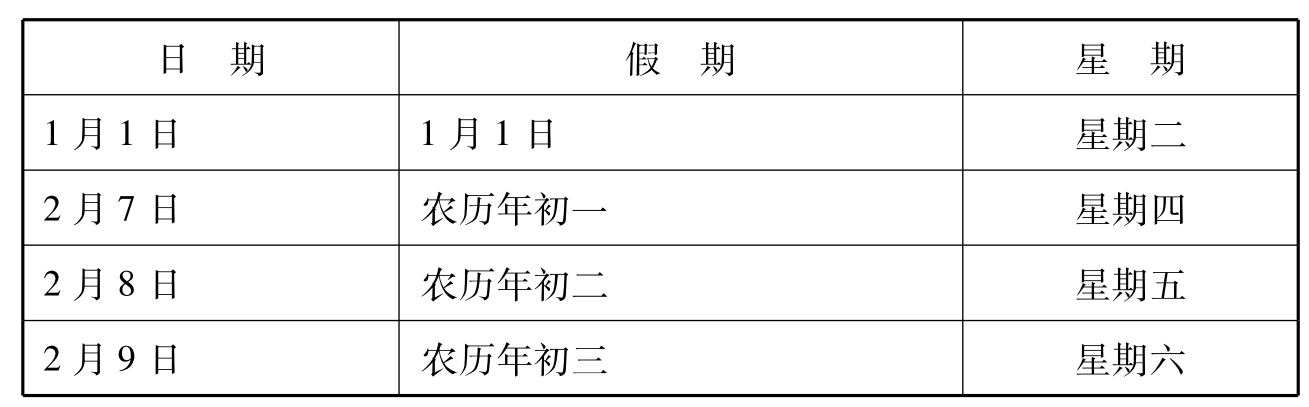

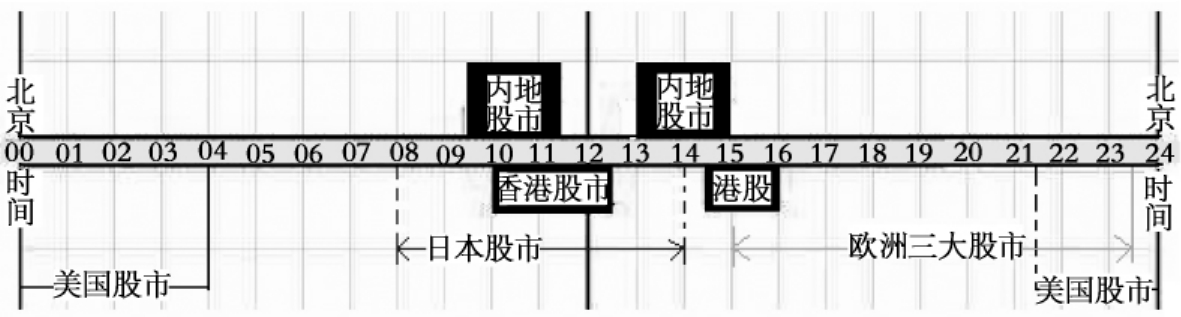

假期休市安排,内地在春节、“五一”劳动节及“十一”国庆节三个黄金周长假期股市都会休市,但港股却只会在香港公众假期(表1.6)休市,另在农历新年前夕(2008年为2月6日)、圣诞节前夕(12月24日)及新年前夕(12月31日)只有半日市,该天下午没市;以及当遇有台风时亦另有安排,交易通常会于天文台悬挂8号风球后15分钟停止。

表1.6 香港2008年公众假期(港股休市日)

续表

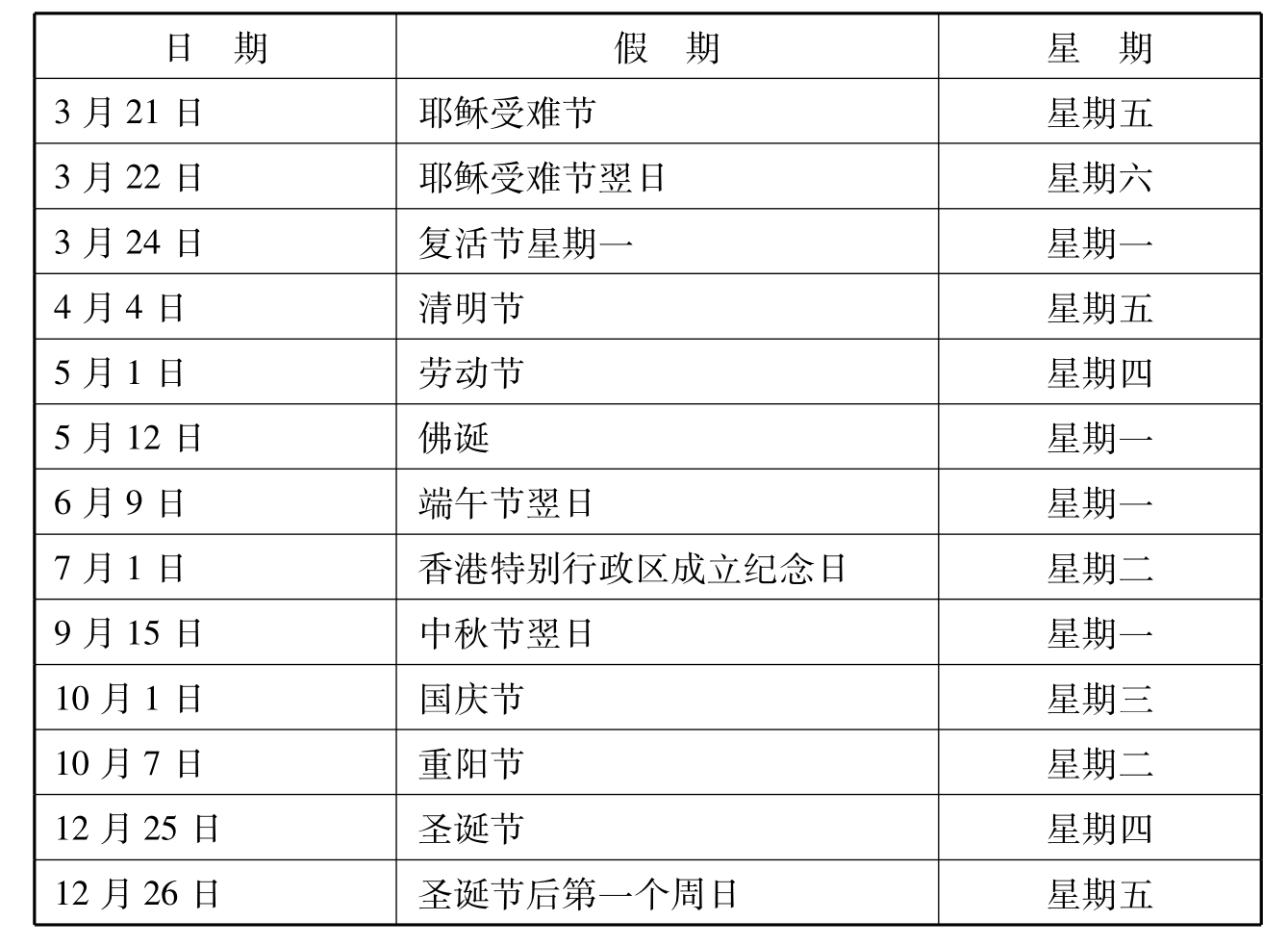

最后,港股交易时段和多个主要市场包括日本及欧洲三大市场重叠(图1.8),日本股市在香港时间上午8时,即早香港两小时开盘,收盘则在香港时间下午2时,即港股下午开盘前半小时收盘,而英国伦敦、德国法兰克福、法国CAC欧洲三大市场则在香港时间下午3时开盘(夏令时间),即和香港有一小时交易重叠,香港时间晚上11:30收盘,美国纽约及NASDAQ则在香港市场晚上9:30开盘,翌日凌晨4时收盘,请注意欧美市场有分夏令及冬令时间,夏令时间的交易时段通常较冬令时间早一小时开盘,通常于4月尾开始,而9月尾开始实施冬令时间,冬令时间较夏令时迟一小时开盘。

图1.8 北京时间24小时世界各大股市交易时段图标

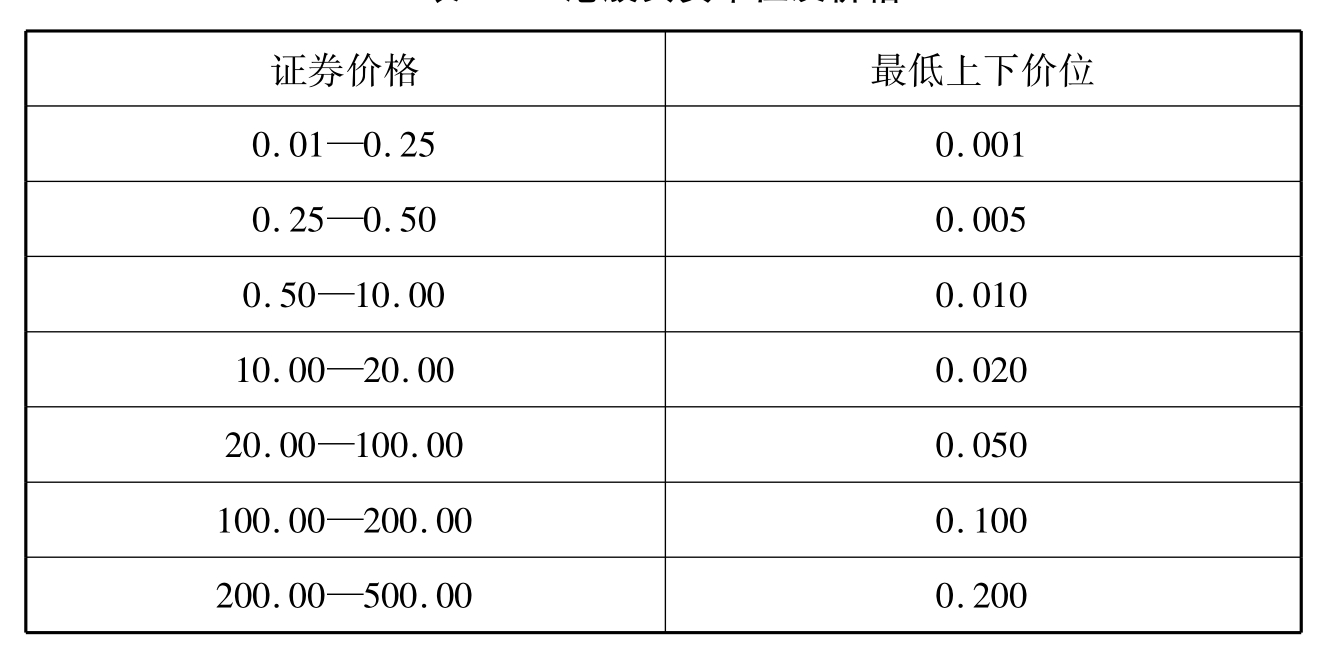

买卖单位及买卖盘价格

和内地每买卖单位为100股不同,在香港,证券的每买卖单位是一手,至于一手有几多股,则视乎不同的股份而定,由各上市公司及发行人自行决定,H股以2000股及1000股一手较多,见表1.7。

表1.7 港股买卖单位及价格

此外,一般情况下投资者可以自由挂出买卖盘,同时也可在股份未成交前随时更改或取消买卖盘,输入交易系统的买卖盘价格不可偏离按盘价多于9倍或少于1/9,而每个买卖盘的数量也不得超过3000手股份,如每手买卖单位为1000股,则每次输入的数量最多是300万股。

收盘价计算:以交易日最后一分钟,即下午3:59开始每隔15秒录取一次按盘价(共5个),并以该按盘价中位数计算。

风险因素

由于港股和国际接轨,虽然近年受内地股市影响增加,但港股相当程度上仍然跟随外围金融市场波动,尤其是欧美股市走势、美国次级按揭贷款问题等,加上香港市场自由开放,国际资金可以自由进出香港,并没有受到任何管制,H股的波动将会更大,投资者在瞬息万变的市场中操作应时刻保持冷静,股价表现除反映本身公司基础因素、业务前景外,很多时亦会受市场投资情绪、未来息口走势所影响,特别是目前资金及热钱极速流动的情况下,买卖更应倍加小心,因应自己实力并多些考虑自己可承受的风险,作出有利自己的投资。

港股是一个自由市场,国际资金可以自由进出,增加市场波动。

汇兑风险,人民币升值,港元相对贬值。

政治风险,如恐怖袭击仍然未完全消除,中东及伊朗等地缘政局。

投资情绪、估值等,估值受多项因素影响,包括投资前景。

美元汇价,息口、国际油价、商品价格走势。

港股容许沽空机制,投资者需面对相关风险。

期货、备兑证等衍生产品市场交投活跃,相关买卖盘足以令现货市场出现剧烈波动。

美国经济2008年有机会持续放缓,美国次按问题可能需要再拖多一至两年才能解决,次按危机并未完全消除,特别是由此引发的信贷危机可能一触即发,日元套息拆仓潮仍然存在。

近期愈来愈多外资减持中资股,包括减持中石油、中国铝业、蒙牛……若情况持续并形成趋势,则肯定对市场投资气氛有负面影响,而令市场波动更加剧烈。

香港市场虽然较内地市场成熟,但不等于市场风险小于内地。

大量资金流入炒高港股,可能令香港股市及资产出现泡沫。

港股直通车政策出台已有一段时间,外资先炒起港股,有机会在政策落实后沽货离场,内地投资者存在高位接货的潜在风险。

较早前港交所拟于11月撤销限价沽空机制,但由于近日市况大幅波动,监管机构正考虑可能押后,估计取消限价沽空最快要到今年12月或明年初才可落实。

值得留意的是,虽然香港市场容许沽空,但现时香港《证券及期货条例》是禁止任何人士出售本身并无持有的证券,除非卖方在进行交易时拥有,或有充分理由相信自己拥有法律上的权利将证券交予买方。即假若投资者本身并无持有证券,他先在市场上卖空证券,其后再在市场买回已售出的证券,即使在结算日不用交收任何证券,但因其卖出证券时并未持有该证券,所以已经触犯香港法规,已属违法,投资者切勿以身试法。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。