三、其他中资金融股

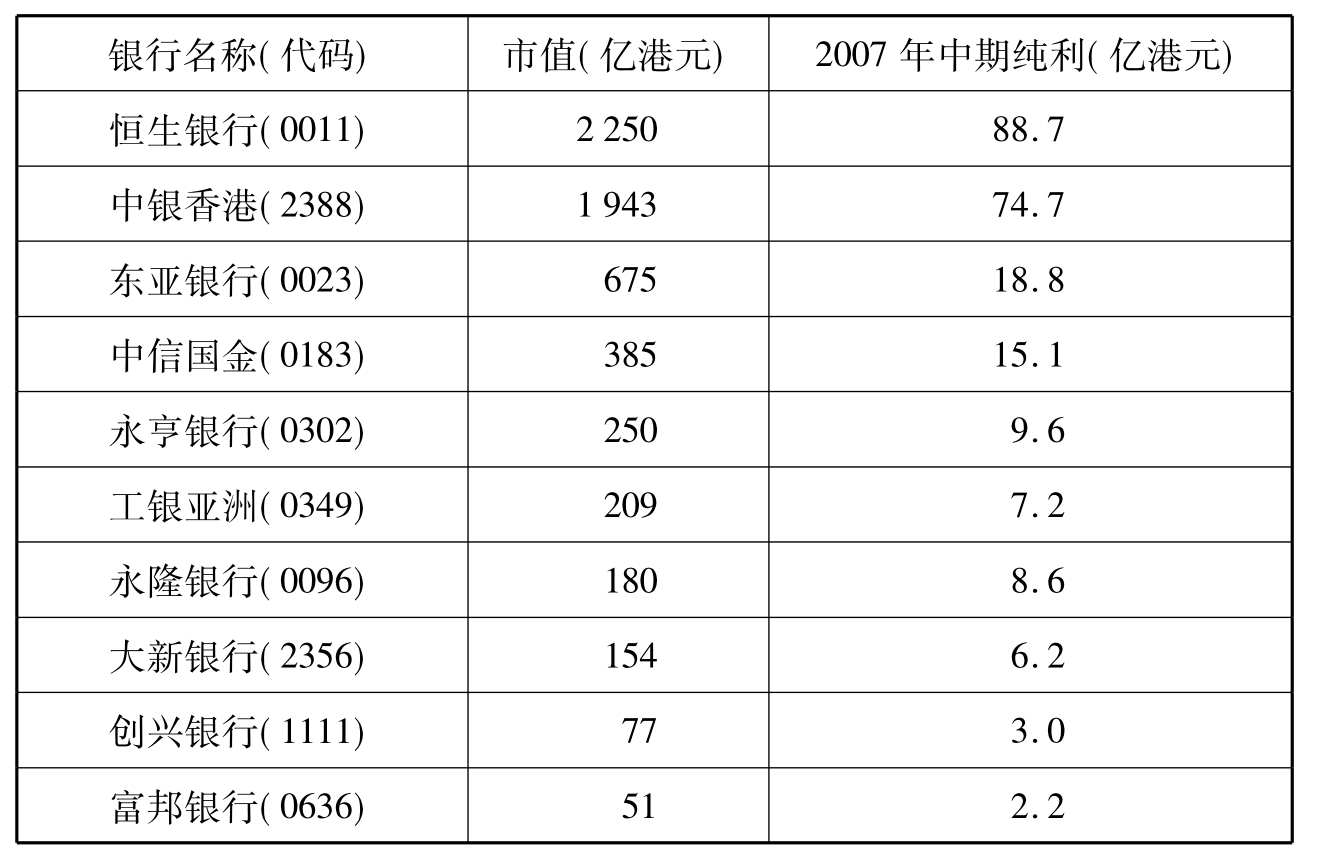

其他中资金融股包括几家有中资背景、经营业务主要在香港的金融股,如中国银行(3988)旗下的中银香港(2388)、工商银行(1398)旗下的工银亚洲(0349)、持有中信银行(0998)部分股权的中信国金(0183),以及保险股中保国际(0966)等。和香港本地银行股比较(如表2.5),以规模而言,属于大银行的中银香港和恒生银行相近,而中小型银行的中信国金、工银亚洲则和永亨银行、永隆银行及大新银行相近,创兴银行和富邦银行相对最小。

表2.5 香港本地银行股

业务简介

提供银行、财务及其他相关服务。

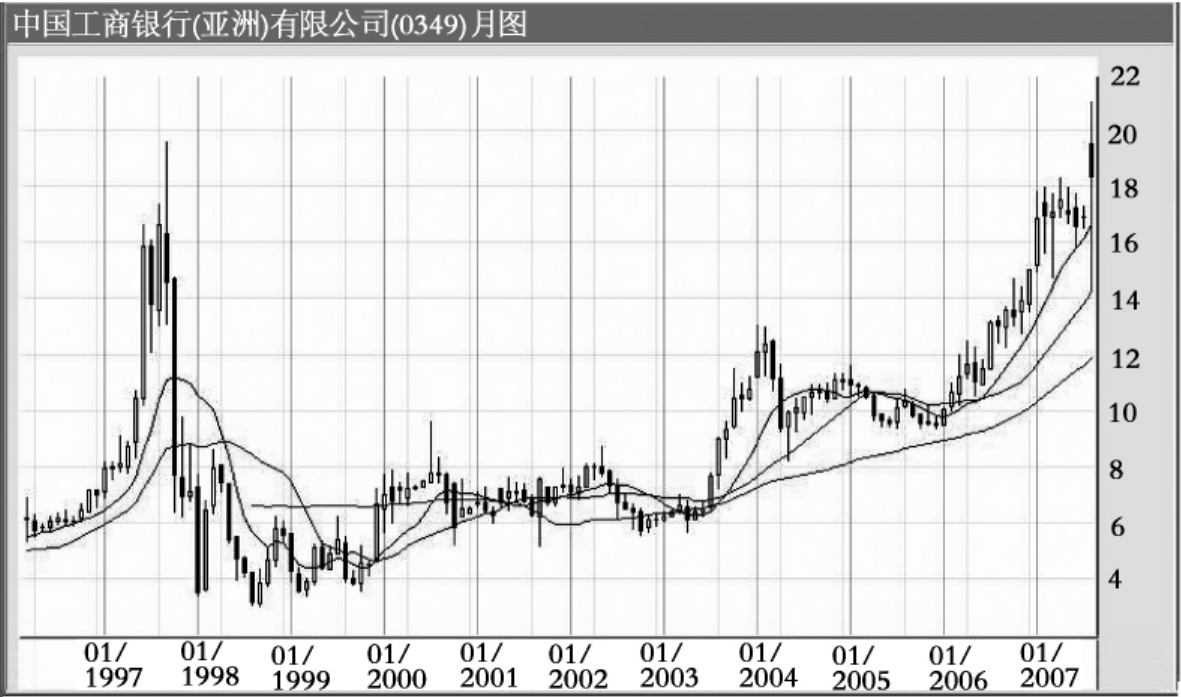

公司点评及股价走势

工银亚洲2007年中期纯利7.2亿港元,增长28%;期内净利息收入上升21%至9.9亿元,非利息收入增长14%至4亿元,费用及佣金净收益大升41%至3.2亿元;客户存款上升26%至1250亿元;股本回报率升至13.3%;资本充足率下降13%;出售证券溢利1284万元,增长51%;贷款减值损失升1倍至0.6亿元;减值贷款比率由1.2%下降至0.7%。

前景展望

工银亚洲通过与母公司的合作,内地贷款由占整体贷款2%提升至21%,旗下华商银行税后盈利急增4倍,将成为未来新的盈利增长点,内地业务对整体盈利贡献将由现时的5%倍增至2008年10%,评级正面。

潜在机会

母公司转介业务和客源,内地贷款大增逾9倍。

潜在风险

净息差下跌0.06个百分点至1.38%;利息支出升幅大于收入。

业务简介

提供一般银行及相关的金融服务,持15%中信银行股权。

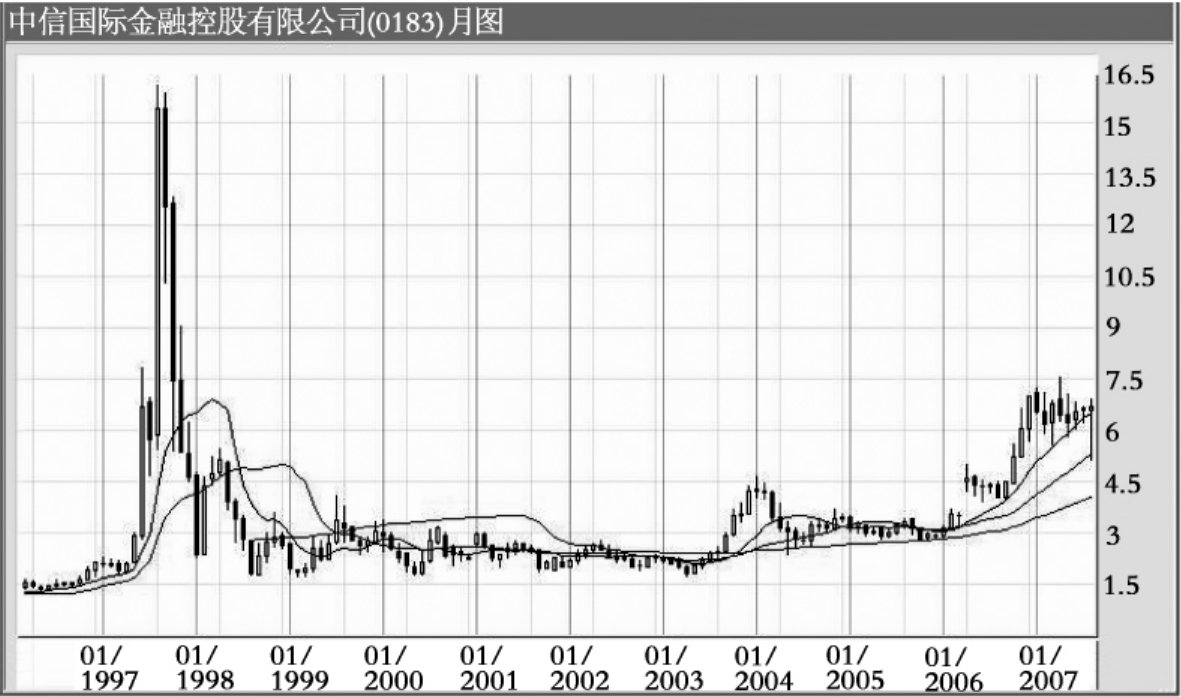

公司点评及股价走势

中信国金2007年中期纯利劲升2倍,达15亿港元;经营溢利升37%至6.6亿元,股东权益回报率提升至12%,每股盈利升78%至27.4仙;净利息收入6.3亿元,升27%;净费用及佣金收入升55%至4.9亿元;摊薄联营收益2亿元;减值准备0.4亿元;资产回报率2.5%,贷存比率74.6%,成本对收入率46.9%;嘉华银行溢利5.4亿元;净息差升10个基点至1.86%。

前景展望

中信国金业绩强劲,手续费收入增长迅速且成本控制得当,批发银行业务在亚洲区亦属世界级,香港业务较前乐观,加上策略伙伴西班牙对外银行可能增持股份及注入亚洲业务,是中线投资的不错选择。

潜在机会

有一半盈利来自内地,较一般本地银行为高,估值偏低。

潜在风险

本地银行竞争仍然激烈。

业务简介

从事再保险承保、人寿保险、保险中介及资产管理业务。

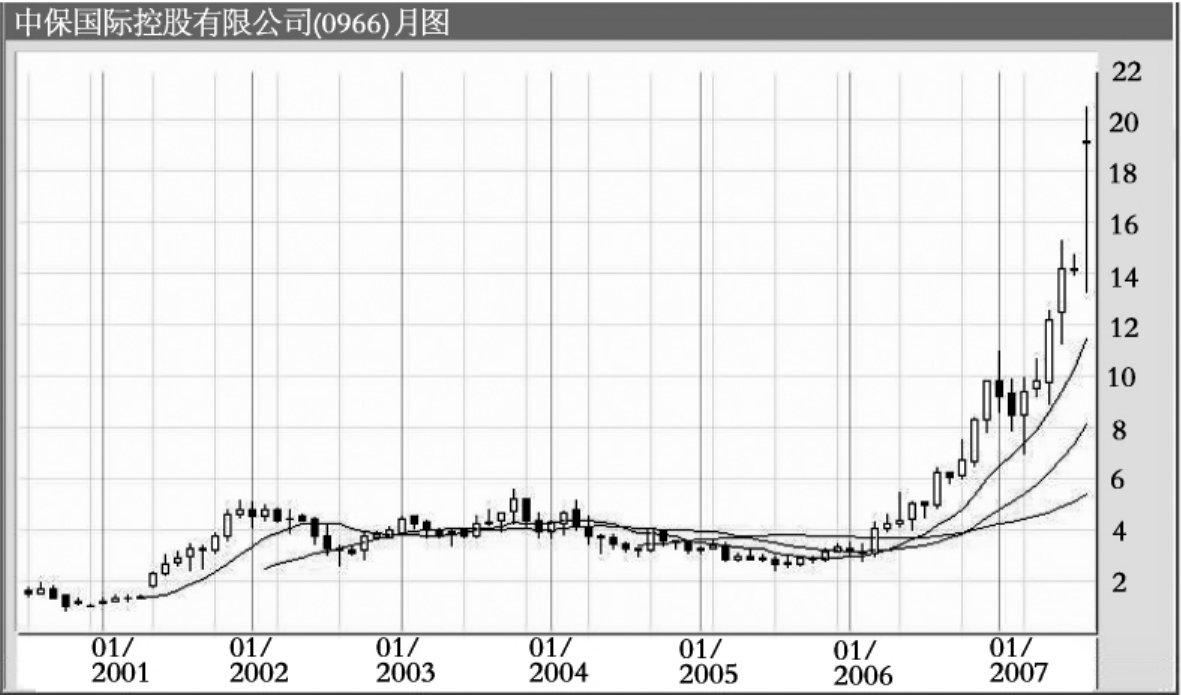

公司点评及股价走势

中保国际2007年中期纯利4.9亿元,增长49%,上半年毛承保费及保单费收入升18%至83亿元,主要是人寿保险保费收入增加至70亿元,及投资收入劲升1.6倍至24.7亿元所致;旗下中再国际溢利贡献3.1亿元,增加52%;综合成本率由83.1%降至80.8%,已赚取保费率减至54.9%,偿付能力充足率升至174.4%;期内新增销售网点52家;总资产54亿元。

前景展望

中保国际再保业务溢利增长强劲,持有50%股份的旗下太平人寿正在转型,由过往专注低端银保产品,转为集中高利润个人保单业务,产品质量和利润率上升,令其内涵价值得到提高,前景正面。

潜在机会

新业务增长潜力提升,预期2008年太平人寿内涵价值按年升40%。

潜在风险

投资市场较为波动,未来投资收益将面对挑战。

业务简介

主要从事银行及相关服务。

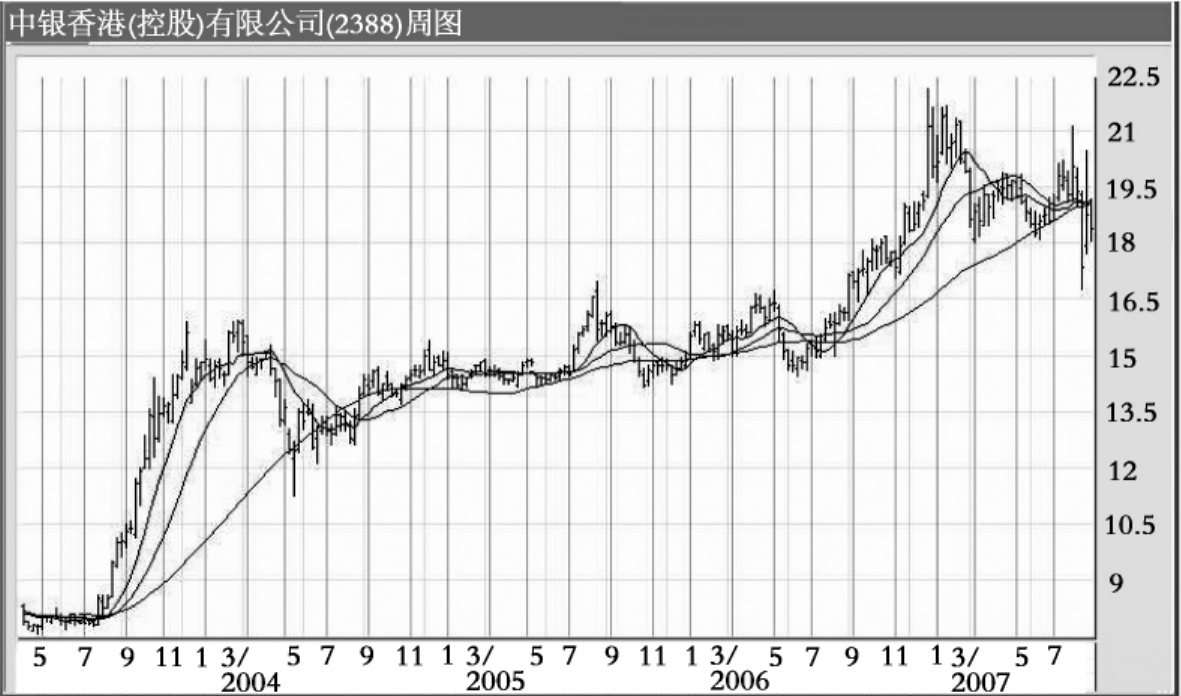

公司点评

中银是香港三家发钞银行之一,占22.1%份额;总资产10471亿港元;该行长期占据香港按揭市场份额首位。

2007年中期业绩符合预期,提取贷款减值准备前经营溢利86.4亿港元,增长14.5%;生息资产升5.9%至8830亿元;期内出售及按公平值调整投资物业净收益4.2亿元,净服务费及佣金收入大升50%至26.3亿元;上半年客户贷款增加13.2%至3928亿元;客户存款升15.9%至8155亿元;贷存比率48.17%;净利息收益率扩大22基点至2.03%,净息差1.61%;平均股东资金回报率17.32%,平均总资产回报率1.57%,成本对收入比率28.34%,综合资本充足比率14.29%;特定分类贷款及减值贷款比率下降0.16个百分点至0.41%;贷款减值准备前的经营溢利升57%至2.4亿元;持有16亿美元与次按有关资产抵押债券,占总资产1.2%及股本13.9%。

业绩扫描及股价走势

亿元港元 2007年中期 增长 2006年全年 增长

利息收入 214.84 10.7% 420.71 53.8%

纯利 74.66 5.3% 140.07 3.0%

每股盈利(港仙) 70.62 5.3% 132.48 3.0%

每股派息(港仙) 42.80 6.7% 84.80 5.0%

前景展望

中银受惠于人民币债券在香港发行、人民币存款增加、稳健的净息差,加上股市炽热,亦令旗下证券经纪收入和财富管理等非利息收入增加。保险产品销售情况改善和偏低的减值拨备比率,均对该行有利,未来两年增长有机会恢复强势,预测息率达5厘水平,增加股价吸引力。

该行坏账收回较预期多,期望未来可成为内地资金自由行提供中间服务,前景审慎乐观。

潜在机会

净利息收益率升幅优于同业,回归A股概念;放宽QDII标准后将是资金吸纳的目标。

潜在风险

美国次按债券占股本14%,上半年并无就此作出任何拨备,若次按信贷问题恶化,将带来潜在亏损压力。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。