一、上海房地产股

最近几年,内地楼价大幅上涨,上海更领先其他城市脱颖而出。由于楼价升势过急,中央利用行政措施为楼市降温,上海楼市也一度进入整固阶段。进入2007年上海楼市开始回暖,上半年房地产开发累计完成620亿元,上涨6.2%,外资直接投资房地产业实际到位金额8.9亿美元,大增57%,商品房销售面积增长加快至1507万平方米,增幅扩大6.8个百分点至25.7%,其中商品住宅销售面积1379万平方米,涨32%,房地产业增加值上升9.1%,升幅提高4个百分点。

目前在香港上市的上海房地产股包括上海复地(2337)、世茂房地产(0813)、瑞安房地产(0272)、盛高置地(0337)、上置集团(1207)及中国地产(1838)等(如表4.1)。

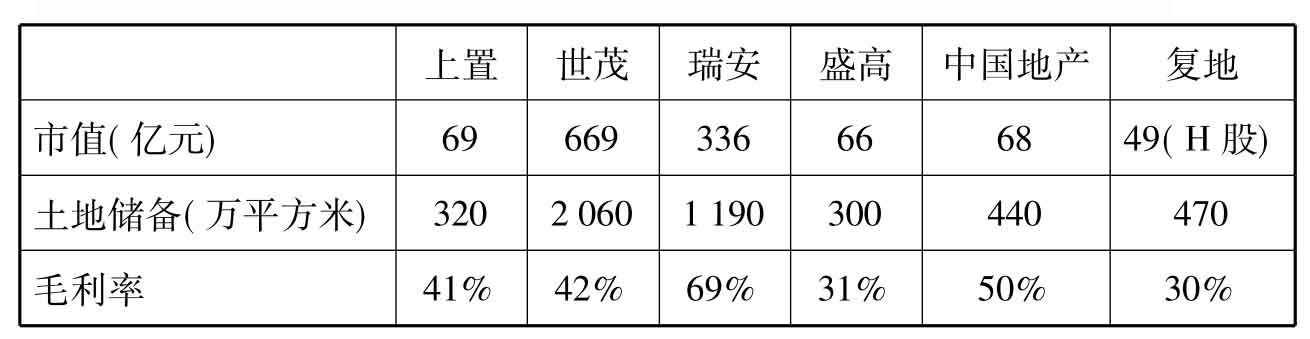

表4.1 在港上市的上海房产股经营数据

从资产、市值、盈利、营业额及土地储备规模计,世茂最大,远远超过其他股份,其次较为接近的是瑞安,复地、盛高、上置及中国地产则相仿,属二线地产股。但从毛利率看,规模较小的房产股并不差,反映其营运效益并不逊色。复地是唯一有回归A股概念的上海房地产股,有相当吸引力。风险方面,由于上海市政府年中再度推出措施,包括向部分二手楼商品房转让征收增值税等,加上息口趋升,对负债比率偏高的房产股难免带来压力。

长远来说,由于土地供应有限,加上股市畅旺产生财富效应,中产人士愈来愈多,而上海作为全球巨企投资中国市场聚焦的首选城市,楼房的实际和潜在需求仍然相当强劲,相信可以承受新的宏观调控措施,上海楼市最坏的时间已经过去,房地产市道将步入复苏阶段。此外,A股资金开始转投楼市,发展商加快售楼及转战二线城市,也有助于分散投资风险,在多重利好因素支撑下,上海房地产股盈利仍可持续看好。现时上海写字楼及商铺租金水平仅及香港的一半,其估值并不算高,相信未来仍有很大上升空间,若市道持续畅旺,租赁业务占相当比重的上海房产股亦将受惠。过去内地租金收入从未出现一位数增长,相信未来两至三年租金收益要维持两位数增幅并无太大难度,前景非常乐观。

事实上,市场似乎忽略或低估世博会对当地经济发展的威力,世博会是全球最大的经济活动项目,随着上海2010年世博会的逐渐临近,相信其效应将会逐步浮现。单是世博会带来的巨大商机,已足够支撑未来这几年上海楼市的平稳发展,房地产市场可望健康发展并重入升轨,地产股势必将反映其潜在价值。

业务简介

开发、销售、租赁、管理及持有优质住宅、办公楼物业。

公司点评及股价走势

瑞房主席罗康瑞早年已进军上海市场,新天地是上海著名地标之一,发展物业以优质住宅、办公楼为主,持有卢湾区太平桥、瑞虹新城、创智天地、重庆、武汉天地及大连软件园等项目,未来将逐步增加售楼量,今明两年可售楼面积达30万平方米,2007年上半年上海翠湖天地御苑已套现18亿元,以逾21亿元出售3家附属公司,预期获利11.3亿元。

前景展望

瑞房旗下楼房销售目标是中上层一族,除发展上海房产外,近年亦积极发展重庆及武汉等地,未来将加快步伐扩大规模,受惠于内地富人、中高收入家庭日增,对优质住宅需求上升,特别是上海这个发达城市,公司正逐渐步入收成期,加上股价落后其他地产股,前景乐观。

潜在机会

上海2010年世博会概念,拟引入战略伙伴。

潜在风险

中央可能再推出调控房产价格措施,内地可能步入加息周期。

业务简介

开发及销售优质私人住宅物业、商铺等商用物业。

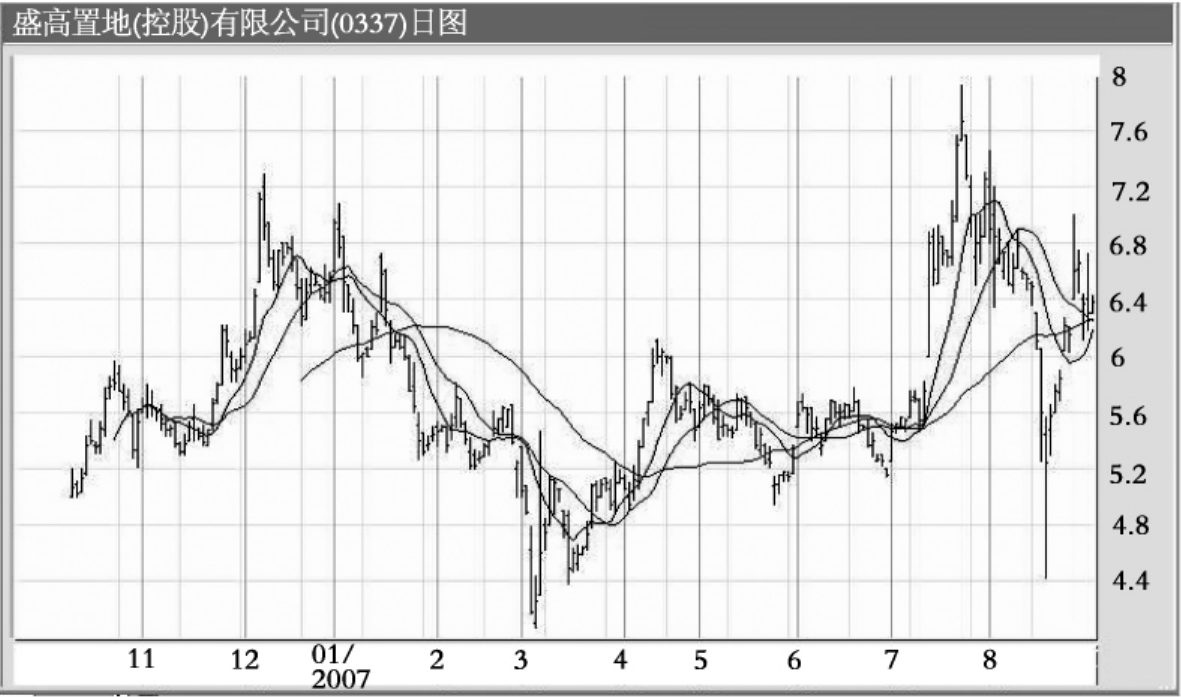

公司点评及股份走势

盛高的物业销售市场定位是高档的消费一族,产品组合以别墅为主,估计整体盈利将胜2006年,毛利率预计可提升。2007年以来先后收购两幅昆明地皮,总楼面接近60万平方米,预计投资25亿元,年中再投得江苏无锡及常熟两幅地皮,总作价31亿元,涉及建筑面积72万平方米,土地储备增加至300万平方米,足够未来4至5年发展。

前景展望

盛高积极补充土地储备,未来亦会拓展其他大城市如北京、深圳、广州等地,并计划将业务扩展至酒店,包括康桥半岛假日酒店及上海半岛酒店等,亦计划收购现有的地产公司,预测2007年净收入增加33%至5.2亿元,估值落后于同业,后市有追上的潜在空间,评级正面。

潜在机会

收购资产及发展酒店,上海2010年世博会概念。

潜在风险

中国经济进入新一轮升息周期,大举收购对资金需求将会更殷切。

业务简介

从事物业开发、物业投资及经营酒店业务。

公司点评及股价走势

世茂是上海国际酒店市场份额最大经营商,现拥有上海3家5星级酒店共1728间客房,包括上海外滩茂悦大酒店等,现有土地储备2100万平方米;2007年中期业绩优于预期,纯利大增2倍至21亿元;营业额逾26亿元,升19%;酒店及收租物业收入劲升4倍,毛利率及净利润率分别达42%及23%;入账销售面积增1倍至24.3万平方米。

前景展望

世茂积极扩大投资物业组合,上海世茂国际广场二期开业后可出租面积增加至7.1万平方米,目标是未来四年销售额平均年增长70%,期望在2010年销售金额达到400亿元,并将五星级酒店增至10家,目前已步入收成期,加上土地储备成本低廉,每平方米仅1000元,前景亮丽。

潜在机会

计划分拆酒店及商业物业,重组后将持有A股上海世茂64%股权。

潜在风险

面临国内房产业营运风险,扩张业务或有融资配股需要。

业务简介

在上海从事房地产开发及电讯科技投资经营。

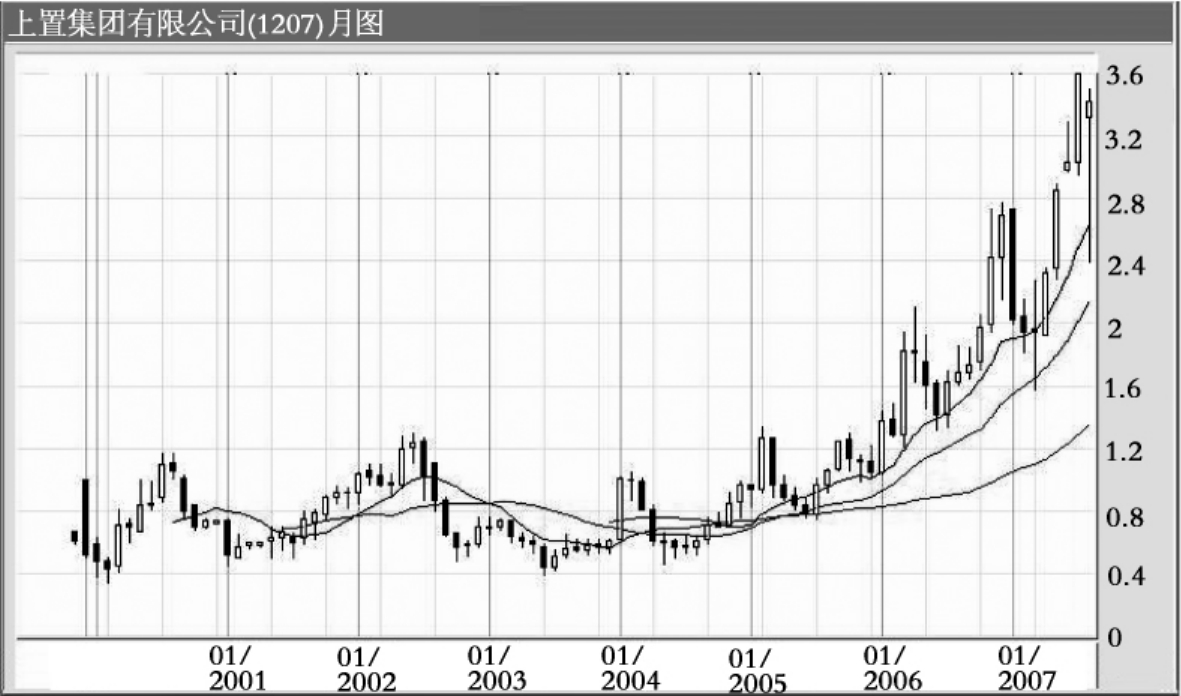

公司点评及股价走势

上置集团持有的住宅房地产均集中于上海的普陀区、虹口区及淞江区。以16亿元收购辽宁高校后勤集团70%股权,该公司从事开发沈阳物业,持有沈阳“书香门第”及“建赏欧洲”两项物业;旗下仕格维丽致大酒店已于4月底开始试营业,预测2007年全年销售目标为40亿元。

前景展望

上置是少数集中发展上海物业的内地房产股,具有独特的价值,分拆旗下中国新城镇发展上市,以及上海楼价回升,均利好未来业绩表现,集团亦正向大股东洽购上海以外的项目,前景可看高一线。

潜在机会

分拆概念,估计中国新城镇发展的资产总值约为60亿元,公司亦有兴趣回归上海挂牌,但需于一年后再行决定。

潜在风险

上海楼市受新一轮宏观调控措施推出影响。

业务简介

从事开发及销售优质私人住宅物业。

公司点评及股价走势

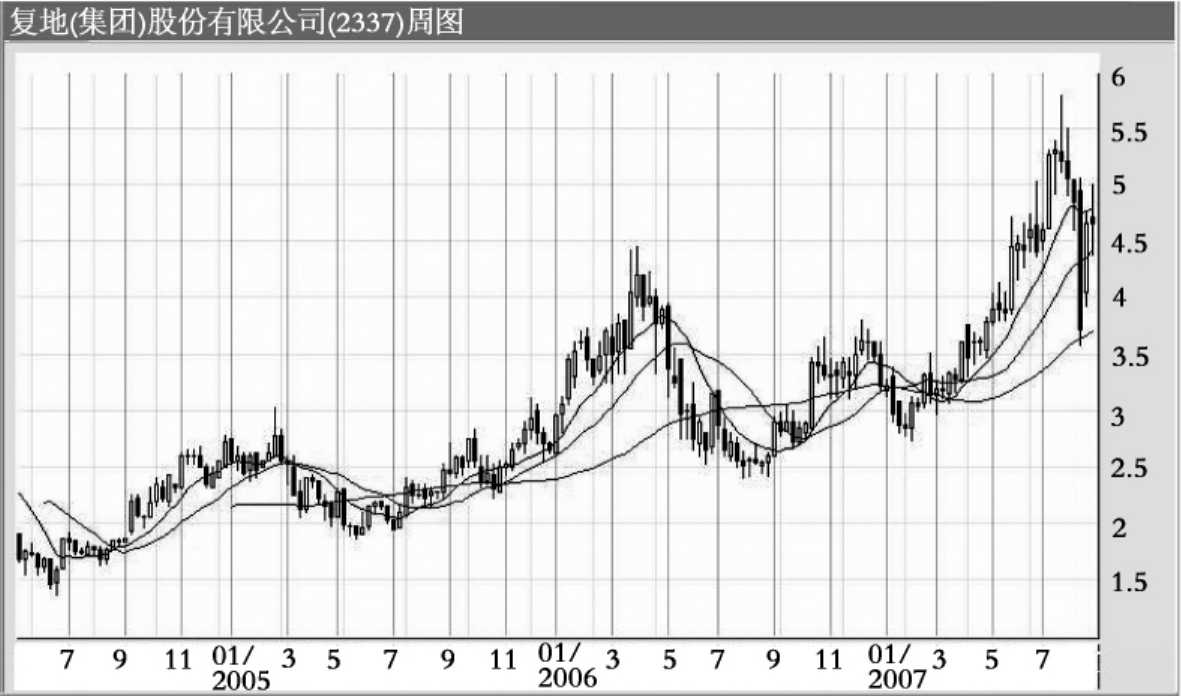

复地拥有土地储备470万平方米,包括武汉住宅项目,足够未来4至5年发展,总资产125亿元。2007年中期纯利6200万元,倒退78%,期内收入13.4亿元,毛利4亿元,毛利率30%,出售面积42万平方米;现有开发项目33个,总楼面197万平方米,其中上海占最大比重,为37%。

前景展望

复地是复星旗下地产旗舰公司,核心发展仍以上海为主,并已拓展至北京、南京、武汉等八九个城市,为平衡楼市可能出现波动的风险,以及增加盈利的稳定持续性,公司已由纯住宅发展转为物业发展及收租兼备,计划未来将投资物业租金收益占盈利的比重由目前的10%增加至50%,2007年年底前可多购入200万平方米土地储备,中长线前景正面。

潜在机会

回归A股,2010年上海世博会,上海楼市复苏等概念。

潜在风险

上海市政府征收土地增值税,半年提取准备7700万元;毛利率下降。

业务简介

开发及创建优质大型住宅和商业项目的物业开发。

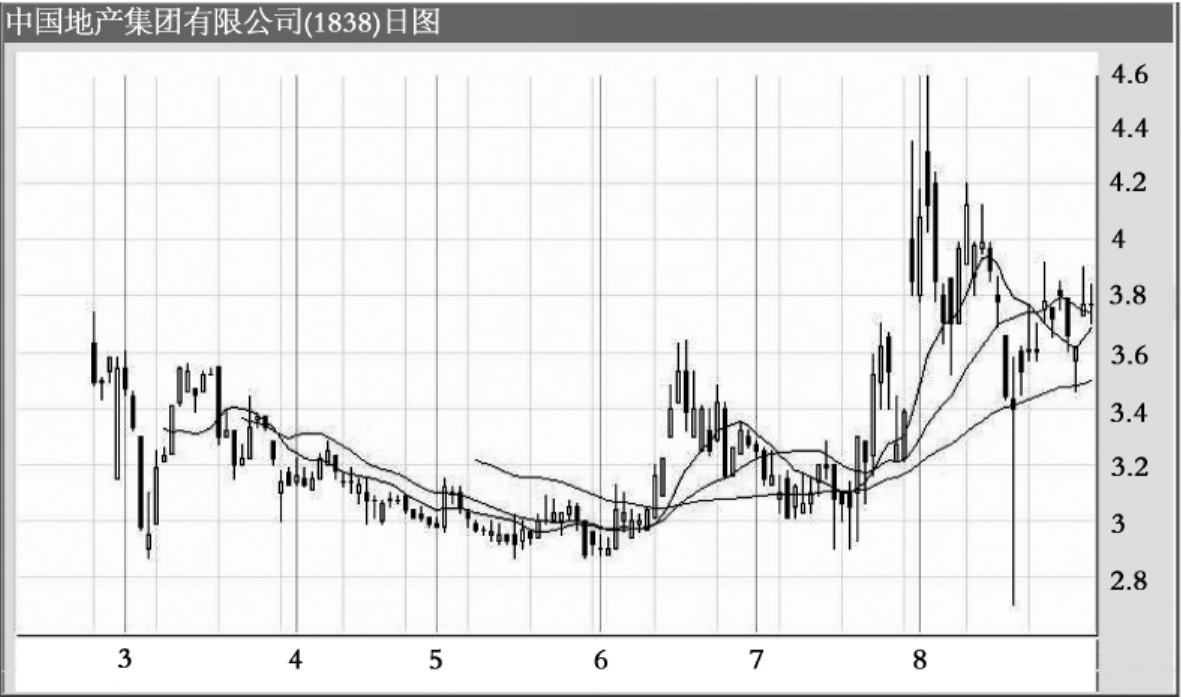

公司点评及股价走势

中国地产旗下物业的目标客户以中上阶层买家为主,目前主要发展上海康城及协和城项目,前者为大型住宅及零售社区,总建筑面积200万平方米,分四期进行,后者则包括零售物业、住宅单位、办公楼及两家酒店,总建筑面积41万平方米;2007年中期纯利17.5亿港元,大升10倍,期内营业收入18.6亿元,下半年预料再有20亿售楼收益入账。

前景展望

中国地产上半年业绩受惠于上海康城入账,旗下协和城二期将于2008—2009年完工,届时可望将进一步提升公司利润,目前正就收购上海、北京及重庆等地的三个项目进行磋商,长远有利于公司发展,前景乐观。

潜在机会

估值偏低,较2007年预测每股资产净值6.32元折让46%。

潜在风险

新一轮宏观调控可能出台,带来不明朗因素。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。