三、其他资源股

虽然内地十多年来首次大幅调高铜、锌、铅及钨的资源税3.1倍至14倍,上调资源税将大大增加矿业公司的生产成本,并对矿山资源股构成一定影响,但长远只要金属价格持续高企,拥有较多矿产的大型资源企业影响不大,主要是大公司有较强的议价能力把额外成本转嫁予客户。新农村建设对水泥等原材料需求增多,水泥是最受惠的行业之一,特别是这几年行业汰弱留强对大型企业并购活动相当有利,众多利好因素支持下股价飞涨。

风险因素方面,中央大幅降低或取消高污染产品的出口退税,水泥属周期性行业,供应增加对远期价格有影响,宏观调控打击房地产亦可能影响需求,以及2008年统一税率为25%,都是资源股未来要面对的挑战。先前享有税收优惠的公司将受影响,较早前税务总局已向9家于1993年在境外上市、享有15%所得税的国有企业追收税项,包括马鞍(0323)、青岛啤酒(0168)、东方电机(1072)、上海石化(0338)、仪征化纤(1033)、天津创业(1065)、北人印刷(0187)、交大科技(0300)及广州广船(0317)。上述股份中,由于津创连年亏损重组,受影响不大,交大和东机因继续享受西部税务优惠,影响亦不会太大,上石化及仪征所受的影响较大,估计今明两年盈利会因此减少逾10%。

业务简介

从事采购、生产及销售化肥及其他相关农产品。

公司点评

中化化肥是全球500强中国中化集团的旗舰公司。内地最大化肥分销商和服务商,占钾肥市场份额54%,氮肥市场份额10%;下游分销中心1513家,网络覆盖全国22个农业省份和80%以上耕地面积。

2007年中期业绩符合预期,剔除可转换票据衍生工具因素利润增长31%至6.1亿元,净利润升至4.25%;期内钾肥收入59.3亿元,占总营业额41.4%,氮肥占23.7%,复合肥及磷肥亦分占15.2%及17.1%,毛利增51%至13.7亿元,整体毛利率下跌了0.68个百分点至8.82%。上半年产品销量790万吨,增长29%,钾肥销量292万吨,增33%,氮肥销量237万吨,增31%,磷肥与复合肥销量228万吨,增32%;上游化肥总生产力363万吨,升20%,化肥售价升约8%;期内提供货源152万吨,升23%,进口化肥销量319万吨,升30%,国产化肥销量438万吨,升34%;网络销售产品496万吨,增26%;手持现金36亿元。

业绩扫描及股价走势

亿港元 2007年中期 增长 2006年全年 增长

营业额 143.42 39.0% 211.27 9.8%

纯利 5.30 14.0% 8.96 15.0%

每股盈利(仙) 9.13 14.0% 15.4 36.5%

每股派息(仙) - - 2.31 14.9%

前景展望

中化化肥是内地唯一一家同时拥有氮肥、磷肥、钾肥三大基础肥料和复合肥、BB肥等二次加工肥料的大型综合化肥企业,同时亦是中国最大化肥进口商。公司希望年内可完成向母公司收购3项上游资产,长远目标是发展成为中国最大世界领先的农资商品综合服务商。受惠于内地农业政策及销售规模扩大效益,入股新加坡上市公司心连心化肥,每年向其采购30万吨尿素,可以锁定长期稳定原料供应,较自设厂房生产更佳,有助氮肥销售,并成为未来增长动力,业绩估计有不俗表现,前景乐观。

潜在机会

回归A股;中央扶持农业;注资概念,母公司正研究把钾肥、氮肥、复合肥,及刚并入的中国种子等化肥企业资产注入。

潜在风险

化肥市场价格波动较大,钾肥进口价格谈判迟迟未达成;能源原材料价格上涨,国际海运费大幅上升,市场供过于求亦令部分产品价格下跌。

业务简介

从事石化工业,将原油加工生产成各种合成纤维、树脂及塑料、中间石化产品及石油产品。

公司点评

上海石化生产的下游产品大部分在华东地区销售。2007年中期业绩远胜预期,主要受惠于产品价格上涨及成本下跌,以及减持浦发银行及置信电器A股获4亿元收益,占经营营利比重18%;原油加工总成本160亿元,减少1.2%,原油成本3548元/吨,降4.3%,原油成本占销售成本65.5%;期内石油产品销售98亿元,增长11%,占总销售37%;树脂及塑料销售81亿元,增长7%,占31%;中间石化产品42亿元,增长38%,合成纤维23亿元。上半年原油加工451.3万吨,增幅1.5%,其中进口及海洋原油分别为426.6万吨和24.7万吨;汽油减产27%至29万吨,柴油136万吨,航空煤油增39%至35万吨;生产乙烯48万吨,生产丙烯25万吨,生产合成树脂及塑料56万吨,合纤原料及合纤聚合物43万吨及30万吨。

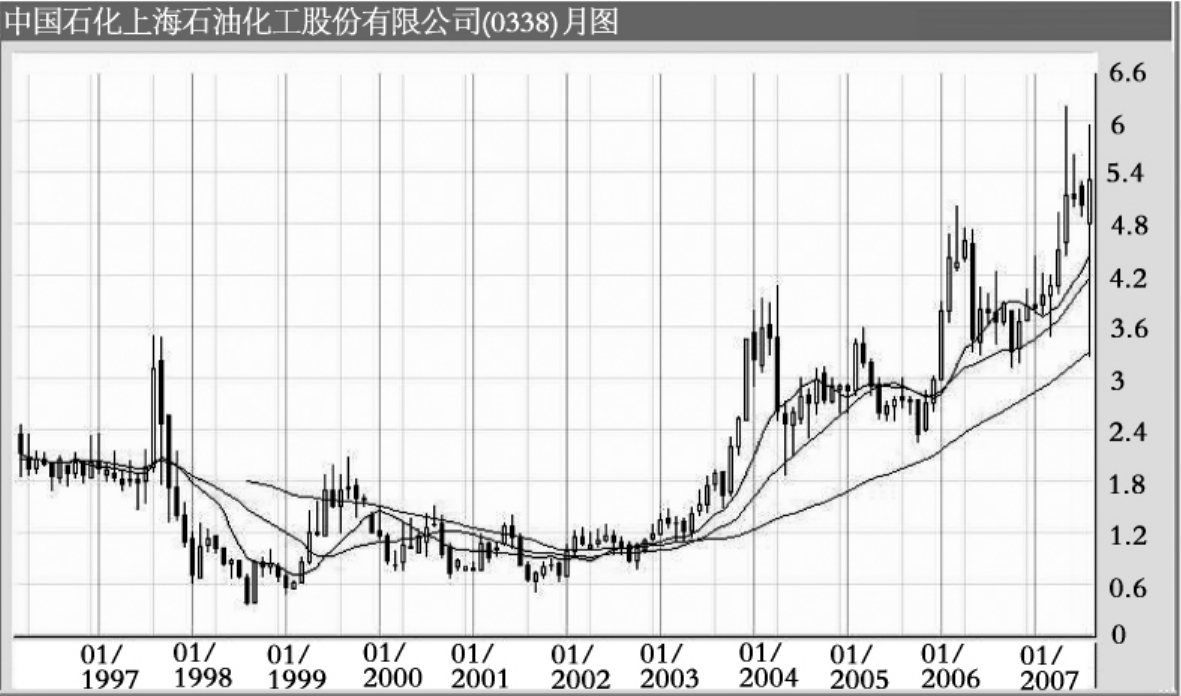

业绩扫描及股份走势

亿元人民币 2007年中期 增长 2006年全年 变动

营业额 268.20 14.4% 505.99 10.1%

纯利 17.86 313倍 8.44 -54.4%

每股盈利(分) 24.80 248倍 12.00 -53.8%

每股派息(分) - - 4.00 -60.0%

前景展望

上海石化受惠于产品价格上涨,石油产品涨3.5%,树脂及塑料产品涨5%,而中间石化产品和合成纤维产品更大涨超过10%。上半年业绩喜人,旗下产品产销率高达99.15%,货款回笼率为99.24%,两项数据都令人满意。未来预计受惠于即将推出的成本油价格机制,盈利可望得到提升,炼油业务盈亏平衡点为每桶油价65美元,公司私有化概念不时被炒作,股价随时发力炒上,宜投机性买卖。

潜在机会

市场每隔一段时间传出母公司将其私有化消息,成本油价格机制可能即将出台,现仍持有浦发银行1000万股可出售流通股。

潜在风险

油价回升对成本带来压力,炼油业务6、7月份再度出现亏损;存在被追溯以往税务优惠的风险,2007年所得税率由15%提高至33%,上半年多缴3亿元税务支出,2008年起所得税率改为25%。

业务简介

生产与销售氧化铝及原铝。

公司点评

中国铝业是内地最大氧化铝和原铝生产商,预计全年氧化铝产量目标1020万吨,电解铝350万吨,2010年氧化铝产能目标将达1300万吨。

2007年中期业绩倒退,主要受原铝及氧化铝价格下跌影响;主营业务利润跌8%至86亿元,收入升32%至366亿元;期内氧化铝外销价跌25%,令收入减少36亿元;原铝每吨外销价跌2.6%至每吨17122元,令收入减少6亿元;氧化铝和原铝外销量分别增长89%及9.5%,收入增加31%至365亿元,氧化铝外销362万吨;化学品氧化铝等收入增加10亿元;原铝盈利比重增至48%,生产原铝133万吨,升71%,销售额升89%至237亿元,利润大升1.9倍至45亿元;氧化铝占盈利比重52%,达49亿元,跌43%,产量484万吨,增12%,收入减少9%至179亿元;上半年所得税17亿元,减少8.7亿元或34%,平均税率19.15%,低于上年平均税率26.8%。

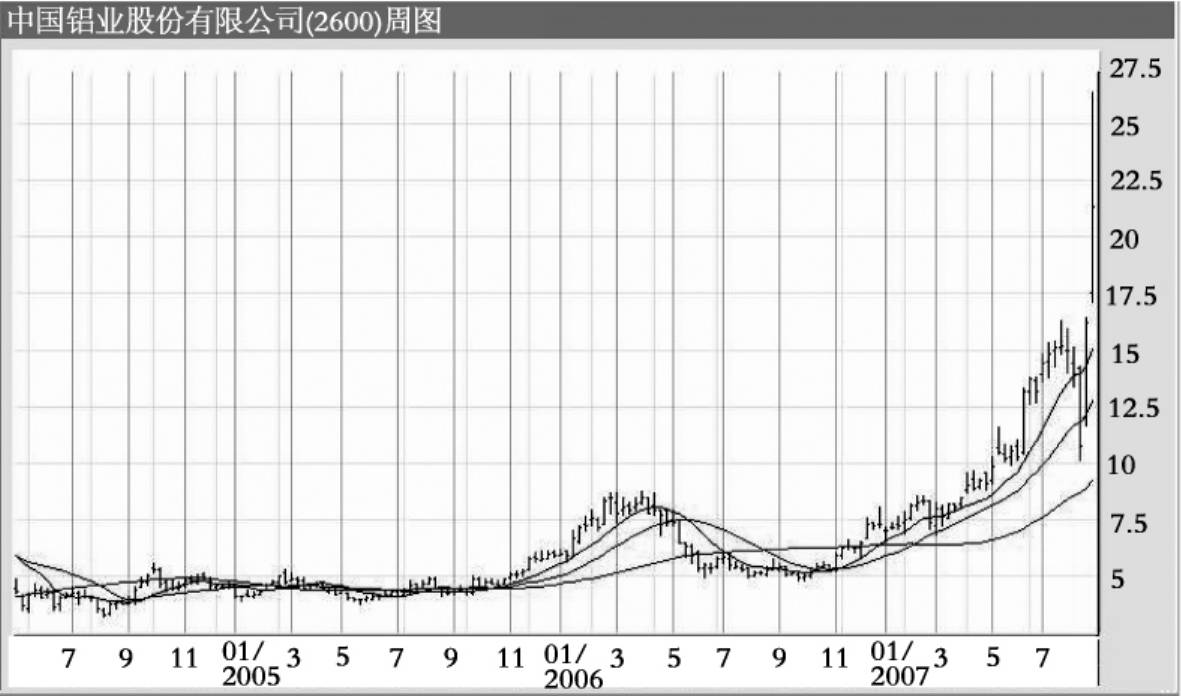

业绩扫描及股价走势

亿元人民币 2007年中期 变动 2006年全年 增长

营业额 365.27 63.6% 618.96 63.6%

纯利 63.97 -5.15% 117.45 67.2%

每股盈利(分) 53.00 -11.6% 103.00 60.9%

每股派息(分) 13.70 - 30.30 41.6%

前景展望

中国铝业受惠于铝产量增长加快及铝需求持续旺盛,铝产能大幅扩张,利用率升逾90%。内地对矿业环保和安全要求日渐上升,及进口铝土矿运输成本增加,可减慢氧化铝产量的增长速度,从而拉高价格。和包头铝业的整合可望在年底完成,而铝土矿规模210万吨的澳洲昆士兰已获开发证。未来将进一步整合母公司旗下优质铝加工业务及寻找海外铝土矿的收购机会,并计划向下游铝加工扩张,注入下游资产可减少盈利波动性及有助于提升毛利率,加快注入精炼业务预计可提升产能44%。原铝资本开支及产能上升周期即将见顶,氧化铝价格有调高压力,前景乐观。

潜在机会

注资概念,承诺收购铜川鑫光71%及兰州连城铝业100%股权,以及收购拟薄水铝石生产业务;旗下遵义铝业和兰州铝业享有15%优惠税率。

潜在风险

外企争夺中国市场竞争可能加剧。

业务简介

制造轻质建材、水泥、工程服务、玻璃纤维及玻璃钢制品。

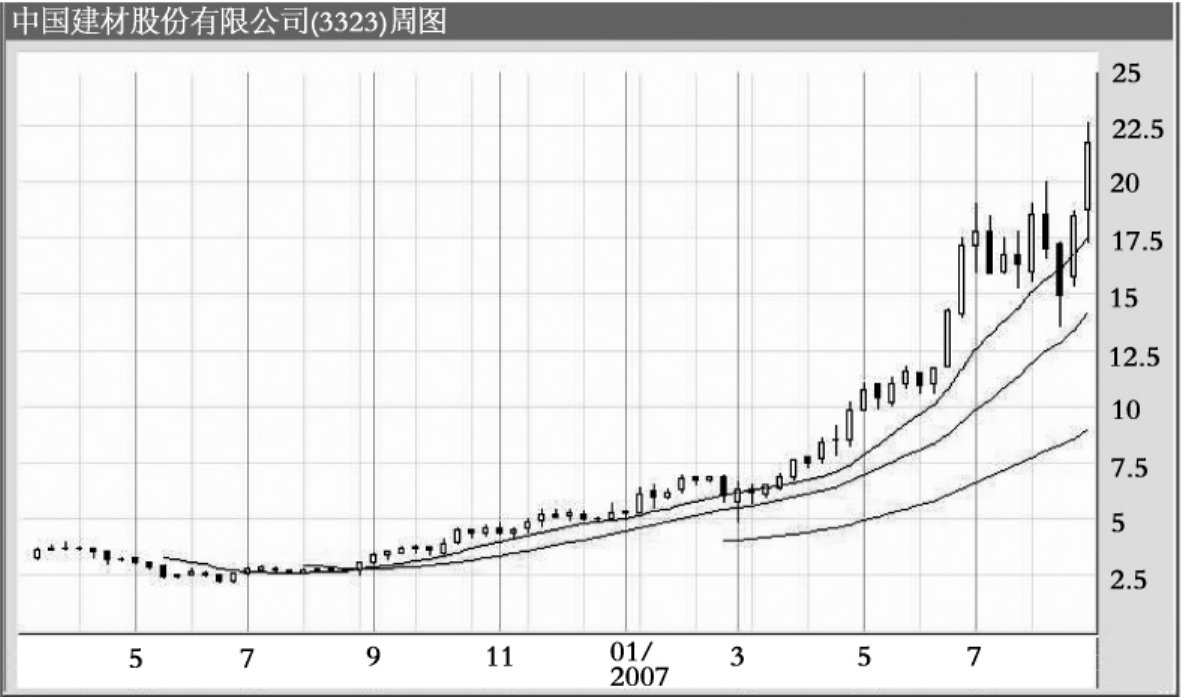

公司点评及股价走势

中国建材积极扩充产能,包括组建南方水泥、与深圳A股江西水泥合资等,希望3年内水泥年产能1亿吨,未来将投放资金100亿元。2007年中期扭亏转盈,半年赚2.6亿元,期内营业额36.4亿元,增长35%,水泥盈利大增1.4倍;销售收入36亿元,轻质建材及水泥分别占33%及38%,水泥出口量占销售20%,水泥及熟料销量分别为528万及247万吨。

前景展望

中国建材产能高于预期,毛利率达20%,收购泰山水泥有助于巩固规模优势,大举并购可能成为内地第二大水泥商,水泥占总盈利将提升至50%,旗下全球规模最大年产12万吨无碱玻璃纤维生产线顺利投产,工程服务未完成订单28亿元,新洽订单5亿美元,前景可看高一线。

潜在机会

增长来自并购,潜在收购水泥产能2900万吨;利用废料获津贴。

潜在风险

取消水泥出口税;负债比率110%,未来可能需发新股应付收购。

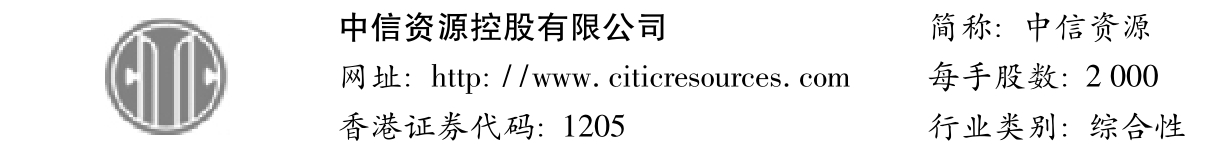

业务简介

从事电解铝、商品买卖、煤矿、原油开采及矿物勘探。

公司点评及股价走势

中信资源以10亿美元收购哈萨克斯坦石油资产,预期可令2007年盈利增加2.8倍;除投资印度尼西亚油田外,公司还计划收购天时能源90%权益,并参与辽宁月东区块的勘探与开发;未来将考虑扩大生产、收购或分拆锰上市,增持生产PCI煤、占全球PCI煤海上运输约35%的澳洲MCL至20%权益;与科威特合作在印尼及其他国家开采石油及天然气。

前景展望

中信资源是中信旗下的石油业务旗舰,收购哈萨克斯坦油田后未来将集中资源寻找其他油田收购机会,并专注石油项目的投资。油田储量较预期多15%,日后不排除与持11%权益的第二大股东新加坡淡马锡有进一步合作,旗下锰矿及精炼盈利贡献将显著增加,前景尚佳。

潜在机会

可能分拆锰业务上市,有可能向母公司收购资产。

潜在风险

非经常性开支增加,旗下油田日产量、经营利润较预期略低。

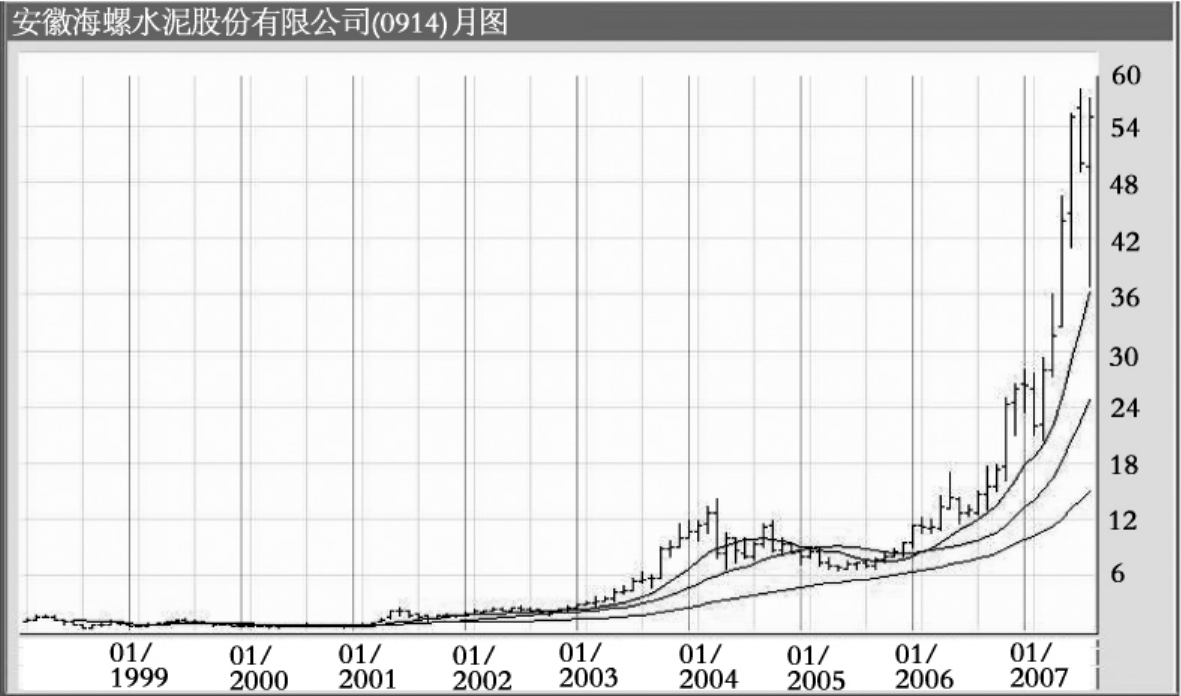

业务简介

生产和销售各种高标号水泥和生产各种高标号水泥所需的商品熟料。

公司点评

安徽海螺水泥继续扩大华东、华南地区的产能,提高市场份额;计划增发2亿股A股集资约120亿元,当中51%用作扩建多条年产量达2200万吨的水泥及熟料生产线,27%用作投资余热发电项目及节能项目,其余用作减债,负债比率预计下降至35%;新建项目将令2008年产能增加14%及2009年销量增加12%,2009年盈利预计因此再增加18%。

2007年中期业绩表现理想;期内经营利润上升30%至17亿元,销售毛利增加29%至24亿元;水泥和熟料销售量3995万吨,升15%,销售额分别为62亿元和20亿元,分别占75%和25%,其中利润率较高的42.5水泥销售增长32%;综合成本上升3%;综合毛利率增加2.13个百分点至29.55%;受人民币升值及取消水泥出口退税影响,熟料毛利率下降2.03%;财务费用增加15.4%至3亿元。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 增长

营业额 82.20 23.0% 152.46 40.8%

纯利 8.97 52.0% 14.83 280.0%

每股盈利(分) 65.00 41.3% 118.00 280.6%

每股派息(分) - - 20.00 185.7%

前景展望

安徽海螺水泥是国策鼓励行业整合、汰弱留强的最大得益者,收购合并加快及水泥供应紧张,议价能力提升并能将成本转嫁。公司未来仍将受惠于内地固定资产投资快速增长,今明两年每股盈利预计大幅增长超过50%或以上。增发A股有助于改善资产负债及日后进一步收购,内地取消水泥出口退税对短期有一定影响,但水泥和熟料售价在第二季有不同程度涨幅,加上产能扩大及销量增长,相信也可抵消煤电等成本上涨的压力,前景不俗,是投资水泥股的首选。

潜在机会

受惠于国家政策,收购合并行业整合对大型水泥股有利,长远鼓励内地企业于国外建厂。

潜在风险

水泥属周期性行业,供应增加对价格有影响;内地调整取消高污染产品的出口退税。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。