第十章 交通运输股

公路建设和经济活动息息相关,地方经济要发展、要与国际接轨,完善的基础设施和配套必不可少,有成熟的交通基建运输网络,才能带动区域经济的持续增长。中央政府近年大力鼓励道路基建,在港上市的一些基础设施股明显受惠于国策扶持,特别是中交建设(1800),上市后股价大幅上涨,公路股亦普遍向好。

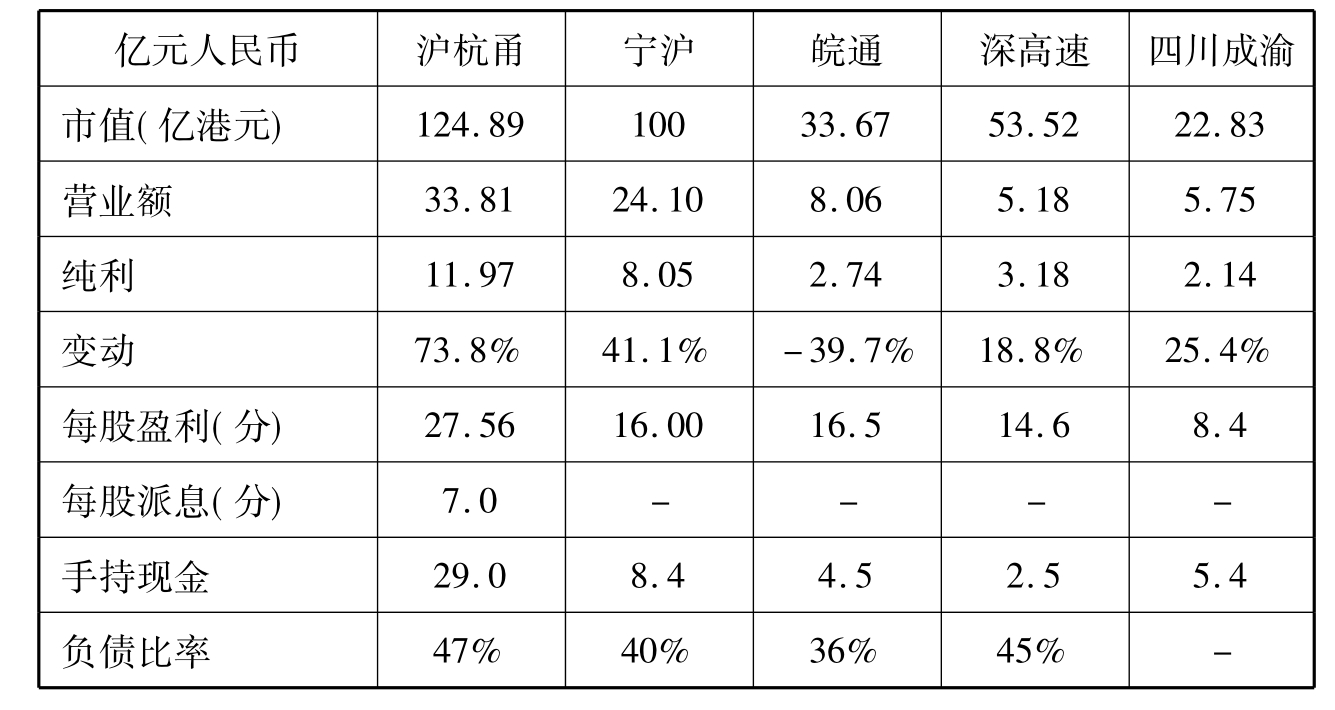

车流量增多是公路股收入增加、盈利上升的最主要动力,2007年上半年在香港上市的几家国企公路股普遍都交出良佳的成绩(如表10.1)。

表10.1 在港上市国企公路股2007年中期业绩

展望公路股未来前景,整体来说本业仍将得益于地区发展,其中四川成渝(0107)旗下公路主要在大西北,受惠于中央开发大西部,由于这是一项长期的大型工程,非十年八年时间不可,所以未来十年业务肯定有长足的发展,加上传计划明年首季发A股,前景相当乐观。

安徽皖通(0995)则因为今年起不再享有优惠税率,所得税率由原来15%调升至30%,而中期业绩大倒退,2008年起统一税率25%,单是这一因素明年业绩可望有所改善。

深高速(0548)未来将继续整合或出售旗下资产,预计今年下半年资本开支26亿元,主要投放于3条公路建设,虽然2008年负债比率会升至60%的高峰,但长远公路收入可望增加,中线仍有一定投资价值。

江苏宁沪(0177)目前将集中力量减债及巩固业务,两年后才会考虑收购新项目,包括投资路桥相关的运输物流业等。换言之,今明两年公司业绩只会平稳,欠缺盈利新增长点。

浙江沪杭甬(0576)是唯一上半年有派息的国企公路股,旗下管辖的两条高速公路地处浙江省优越位置,车流量将会有持续的增长,下半年拓宽三期工程将逐步竣工通车,杭甬段的车流量将会迎来新的增长。

从投资角度看,公路股的优点胜在防守性强,路桥项目收入一般较为稳定,没有其他投资可能要承受的较高风险,加上派息率较高,可以作收息用途,所以较适合稳健投资者。风险方面,由于进入新一轮加息周期,加息将直接增加负债相对较重公路股的利息支出及成本,侵蚀盈利能力,是该类股票未来所要面对的不明朗因素。

业务简介

提供客运和货运服务,经营香港至广东省直通车业务及国内线列车,提供铁路设施及技术服务,及向乘客销售食品、饮料与商品等。

公司点评

广深铁路是目前唯一香港通往内地的铁路,2007年中期业绩优于预期,主要受惠于收购广州至坪石段运输业务,经营溢利8.6亿元,增长87%,期内客运及货运收入均大升1.7倍至39亿元及6.5亿元,占营业总收入84.6%和14.1%,约占铁路业务总收入85.7%和14.3%;其他业务收入0.6亿元,约占营业总收入1.3%;营业费用37.6亿元,上升2倍。

上半年客运发送量3500万人次,增长92%,其中国内长途劲增3倍至2337万人次,广深城际则减少9%至1118万人次,直通车151万人次,持平;货运总量3174万吨,增长1.3倍;列车运行每日开行旅客列车196对,增加73对。负债与资产总额比率22.9%;总资产266亿元,手持现金23亿元。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 变动

营业额 46.13 165.1% 35.94 9.7%

纯利 7.46 97.5% 7.72 19.3%

每股盈利(分) 10.50 20.7% 17.00 13.3%

每股派息(分) - - 8.00 -33.3%

前景展望

广深铁路整体资产规模、经营收入和营业范围显著扩大,营业里程由152公里扩展到481公里,纵贯广东省全境,受广深第四线铁路工程大面积施工影响,上半年广深城际列车和直通车客运收入及客运发送量均出现不同程度下降,期内总体客运收入及客运发送量上升主要是来源于长途车的贡献,加上较早前向母公司收购深圳物业,长远应有所作为。经营稳健,有一定投资价值。

潜在机会

全国铁路第六次提速,长远来看有注资机会。

潜在风险

由于往返香港和内地途径增多带来竞争,直通车客运收入及客运发送量仍有下降压力。

业务简介

从事基建建设、基建设计、疏浚及港口机械制造业务。

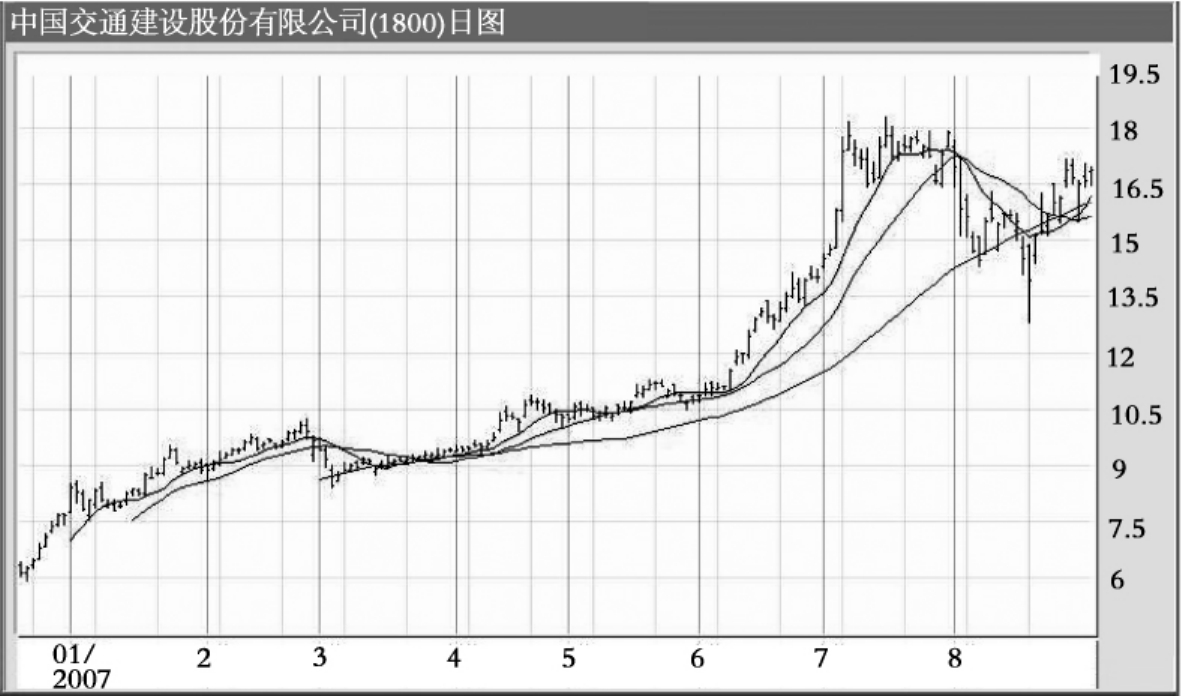

公司点评

中交建设是内地最大港口建设及设计企业,中国最大及世界第三大疏浚企业,亦是全球最大集装箱起重机制造商。夺得哈大铁路客运专线合同,涉及金额208亿元;旗下港湾工程获建造马来西亚8.6亿美元桥梁;附属上海振华获世界最大一笔港口集装箱装卸机械订单5亿美元;持64%股权A股路桥建设(600263)投得贵州至都匀高速公路项目,总投资69.3亿元。

2007年中期业绩高于预期,主要受惠于基建建设业务收入大增,毛利64.7亿元,同比增加26.6%,毛利率由去年同期10.8%微升至11%;期内基建建设收入393亿元,同比增36%,占总收入66.4%,毛利按年增长57%至31亿元,经营溢利16.9亿元,大增1.7倍,利润率升至4.3%;港口机械制造营业额102亿元,同比增13%,占总收入17.3%,毛利15亿元,利润率20.1%;疏浚营业额61.4亿元,增长20%,占比重10.4%,毛利10.5元,利润率12.3%;基建设计收入28亿元,升20%,占比重4.8%,利润率14.6%。

业绩扫描

亿元人民币 2007年中期 增长 2006年 增长

营业额 586.74 24.3% 1148.81 38.0%

纯利 27.44 153.1% 31.99 45.7%

每股盈利(分) 19.00 90.0% 29.00 -

每股派息(分) - - 0.50 -

前景展望

中交建设作为业内的龙头,核心基建业务覆盖范围相当全面,整体利润率及纯利率分别上升2.9个百分点至8.2%及2.4个百分点至4.7%,主业受惠于“十一五”规划大力鼓励的基建发展,包括在海港口兴建超过700个泊位,2.4万公里高速公路及新铁路等,前景一片光明。

公司上半年新增合同金额711亿元,目前未完成合同金额1265亿元,新增工程项目超过1000个,在建项目2000至3000个,海外业务订单增长强劲,预料2007年新增海外订单可倍增翻一番,预期全年海外订单倍增至40亿美元,将成为未来盈利增长亮点之一,长远股价可望更上一层楼。

潜在机会

有回归A股概念,对股价有潜在升值憧憬;上市后一直是基金宠儿;憧憬参加港珠澳大桥建设。

潜在风险

内地业务未来有放缓的趋势,有关基建财政计划投资额略有减少情况,订单增长可能会放慢。

业务简介

建设、管理及经营收费公路,并发展公路沿线客运及其他辅助服务。

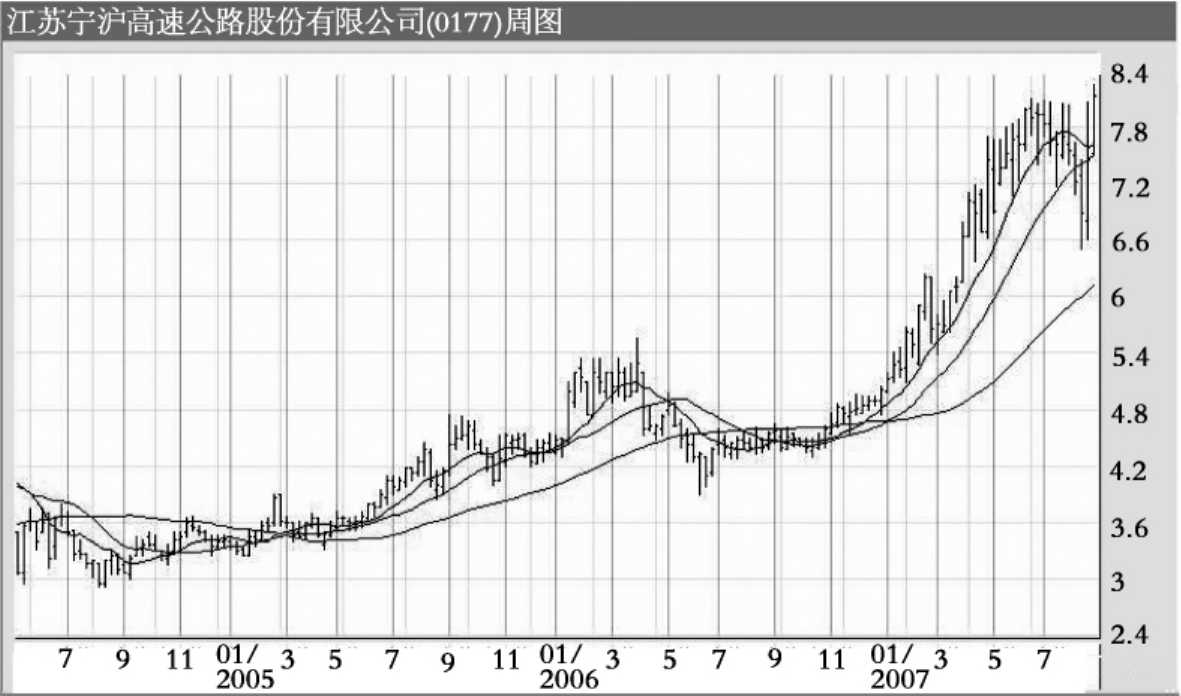

公司点评

江苏宁沪主要经营江苏省内的公路,核心资产是沪宁高速公路。旗下上海至南京的公路由四车道改为八车道,使旗下公路与国内其他成熟的道路网络联系起来,有助于增加汽车流量,未来数年没有重大工程,故有足够资金去偿还债务,以及降低财政开支。

2007年中期业绩符合预期,期内路桥收费收入20.4亿元,增长29.4%,占总营业额81%;毛利14.3亿元,升38%;沪宁高速日均车流量4.7万辆,增长27%,日均收费892万元,增长42%,货车日均车流量1.4万辆,占31%,增长5.51个百分点;旗下服务站业务收入达4.5亿元,急升80%,占总收入17%,预计全年服务站业务收入达10亿元;总资产247亿元,每股净资产2.95元;手持现金8.4亿元;负债比率40%。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 增长

营业额 24.10 37.3% 39.26 86.5%

纯利 8.05 41.1% 11.74 75.8%

每股盈利(分) 16.00 45.5% 23.00 76.9%

每股派息(分) - - 19.00 31.0%

前景展望

江苏宁沪旗下公路扩建后,收入稳步增长,现金流转趋强劲,目前是公司集中减轻负债、巩固业务的时期,2009年后始考虑收购新项目,包括研究投资路桥相关的运输物流业及零售业等,路桥项目收入较为稳定,较适合稳健投资者或作收息投资。

潜在机会

较大经营现金流;核心项目沪宁高速公路路费收入增长不俗,日均车流量可保持每年约15%增长幅度,每天车流量最高可达11万辆。

潜在风险

管理层表示两年后才有新投资方向,反映公司相当保守,今明两年都缺乏盈利新增长点。

业务简介

从事建设、经营与管理高级公路,以及开发经营某些配套服务,如汽车维修及加油设施。

公司点评

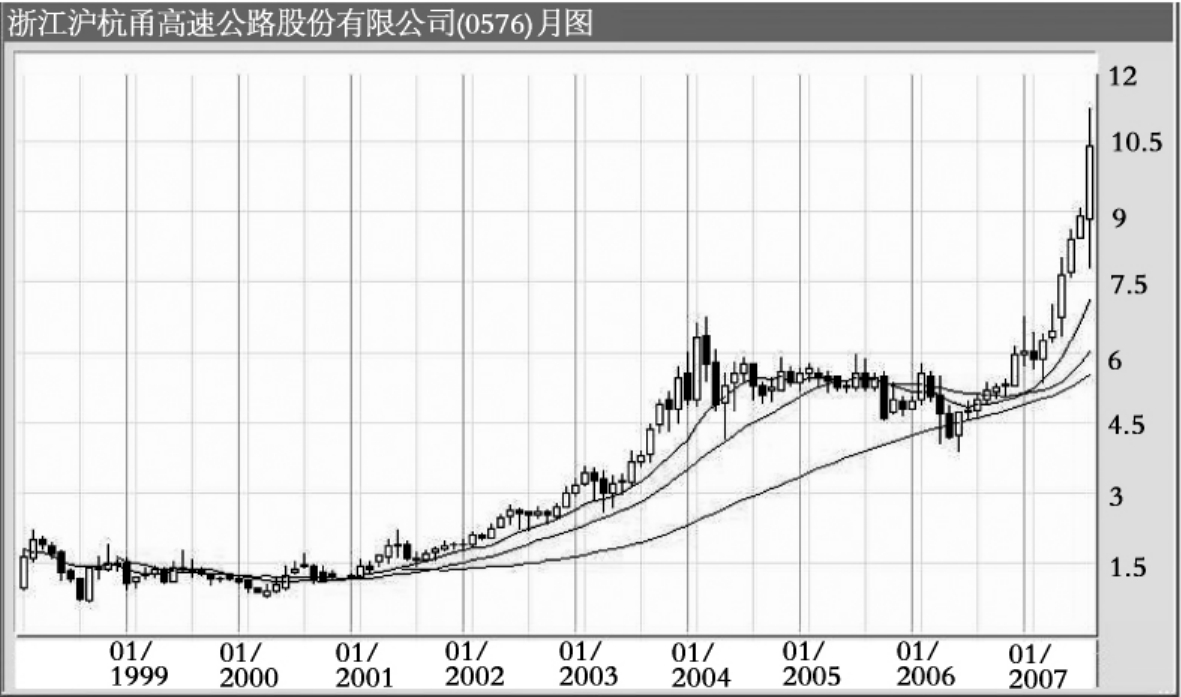

浙江沪杭甬两条主要公路沪杭甬高速及上三高速公路,另通过旗下子公司持有浙商证券70%股权,浙商占内地证券市场份额约1%,总资本29.3亿元,负债4.5亿元,净资产24亿元,代客户持有现金85亿元;天马期货也开始经营股指期货生意。

2007年中期业绩表现强劲,主要受惠于去年新购的证券业务期内带来7亿元贡献;上半年收入35亿元,增长59%,核心收费公路通行费收入增长11%,两条主要高速公路收入19.5亿元,占总收入56%,收费公路相关业务收入增幅34%,占收入6.1亿元或17.5%,证券业务提供9.4亿元收入,占总收入比重达27%;期内沪杭甬高速公路平均每日全程车流量42357辆,增长12%,上三高速公路平均每日全程车流量为21669辆,增长9%;上半年资本开支5亿元。

业绩扫描及股价走势

亿元人民币 2007年中期 增长 2006年全年 增长

营业额 33.81 54.7% 47.64 37.8%

纯利 11.97 73.8% 16.53 15.5%

每股盈利(分) 27.56 73.8% 38.06 15.5%

每股派息(分) 7.00 - 27.00 22.7%

前景展望

浙江沪杭甬集公路与证券投资业务于一身,公路核心业务增长健康,主要受惠于浙江一带城市急速发展,旗下沪杭甬高速拓宽三期工程年底八车道全面通车,汽车流量大增,可提供稳定的盈利贡献。此外,集团在证券业务获利丰厚,为股东创造额外价值,未来证券业增长潜力大,加上母公司可能进一步注入资产,手持29亿元现金可以用作投资优质公路,前景看好。

潜在机会

有注资概念,回归A股市场,旗下证券业务潜在价值未能完全反映,或可能出售持有的石大公路50%股权。

潜在风险

证券方面提供的贡献可能较为波动;资本负债比率由去年底31.8%升至47.1%。

业务简介

投资、开发、经营及管理收费公路及桥梁。

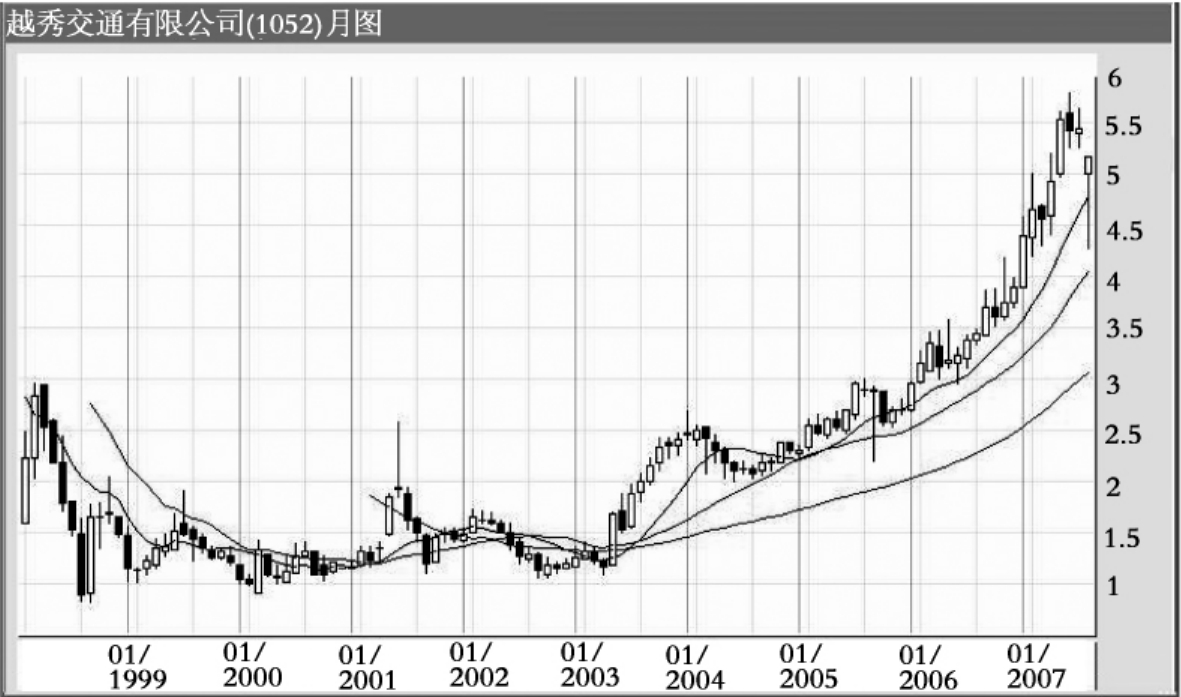

公司点评及股价走势

越秀交通主要在广东省投资、开发、经营及管理收费公路及桥梁,年中以每股3.93元,集资21.6亿元用作收购收费公路及相关项目。将出资8.7亿元及4.8亿元参与开发广河高远及增从高速公路开发,相当于广河高速广州段注册资本的40%及增从高速注册资本的30%。

前景展望

越秀交通正就在广东省共同开发两条高速公路,广河高速广州段及增从公路开发进行研究,预计总投资114.7亿元。广河段为一条六车道高速公路,估计全长71公里,投资额66亿元,而增从公路则为一条四车道高速公路,估计全长78公里,投资额48.7亿元,宜中线投资。

潜在机会

积极投资公路态度进取,同时亦为未来盈利增长注入动力。

潜在风险

加大开发公路力度,对资金需求增多,公司曾供股集资。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。