7.4.2 偿债能力评估指标

在财务盈利能力分析评估的基础上,根据资金来源与运用表、借款偿还计划表和资产负债表等财务报表,计算借款偿还期、利息备付率、偿债备付率、资产负债率、流动比率、速动比率和齿轮比率等指标,判断项目的偿债能力。

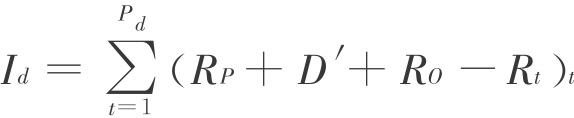

1.借款偿还期(Pd)

借款偿还期是指按照国家财政规定以及项目具体财务条件,以项目投产后获得的可用于还本付息的资金(包括利润、折旧费、摊销费以及其他项目收益),来偿还借款本息所需要花费的时间(以年为单位),它反映项目偿还借款能力和经济效益好坏的一个综合性评估指标。根据借款偿还计划表估算借款偿还期,其计算公式为:

式中,Id为固定资产投资借款本息和;Pd为借款偿还期;Rp为可用于还款的年利润;D′为可用于还款的年折旧和摊销费;R0为可用于还款的其他收益;Rt为还款期间的年企业留利。

借款偿还期也可以通过资金来源与运用表和借款偿还计划表直接推算得到,以年表示,其计算公式为:

借款偿还期=借款偿还后开始出现盈余年份数-开始借款年份+当年应

偿还借款额/当年可用于还款的资金额

当借款偿还期能满足贷款机构的要求期限时,就可认为该项目具有偿还债务的能力。对于涉及外资借款的项目,其国外借款部分的还本付息应按照已经明确的或预计可能的借款条件计算。

借款偿还期指标旨在计算最大偿还能力,适用于尽快还款的项目,不适用于已约定借款偿还期限的项目。对于已约定借款偿还期限的项目,应采用利息备付率和偿债备付率指标分析项目的偿债能力。

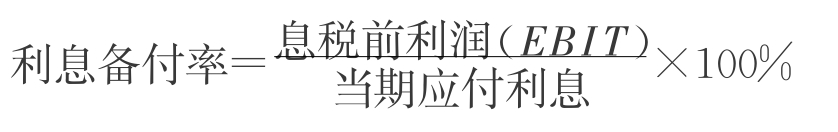

2.利息备付率(ICR)

利息备付率是指在借款偿还期内,各年可用于支付利息的息税前利润(EBIT)与当期应付利息的比值,它从付息资金来源的充裕性角度反映项目偿付债务利息的保障程度。其计算公式为:

式中,息税前利润是利润表中未扣除利息费用和所得税之前的利润;当期应付利息是指本期发生计入总成本的全部应付利息。

利息备付率可按年计算,也可按整个借款期计算。利息备付率高,表明利息偿付的保障程度高。参考国际经验和国内行业的具体情况,根据我国企业历史数据统计分析,一般情况下,利息备付率不宜低于2,否则,表示项目偿还借款付息能力和保障程度不足。

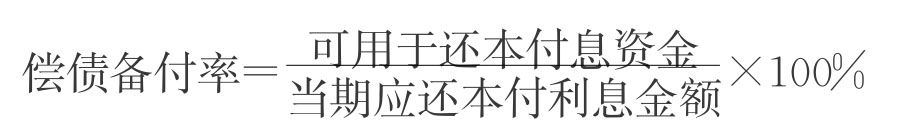

3.偿债备付率(DSCR)

偿债备付率是指在借款偿还期内,用于计算还本付息的资金(EBITDATAX)与应还本付息金额的比值,它从还本付息资金来源的充裕度角度反映项目偿付债务本息的保障程度和支付能力。其计算公式为:

式中,可还本付息的资金指息税前利润加折旧和摊销企业所得税;应还本付息金额包括还本金额、计入总成本费用的全部利息。融资租赁费用可视同借款偿还。运营期内的短期借款本息也应纳入计算。

如果项目在运行期内有维持运营的投资,可用于还本付息的资金应扣除维持运营的投资。按照有关法规,融资租赁固定资产可视同购置的固定资产一样计提折旧,同时按税法规定,融资租赁费用不应在所得税前扣除,因此项目评价中融资租赁费用的支付,可视作偿还本金处理,按要求的期限和数额逐年偿还。因此,公式中分子和分母上均含有融资租赁费用一项。

偿债备付率应分年计算,偿债备付率高,表明可用于还本付息的资金保障程度高。参考国际经验和国内行业的具体情况,根据我国企业历史数据统计分析,一般情况下,偿债备付率不宜低于1.3,且越高越好。

如果采用借款偿还期指标,可不再计算利息备付率和偿债备付率;如果计算了利息备付率和偿债备付率,则不需再计算借款偿还期指标。

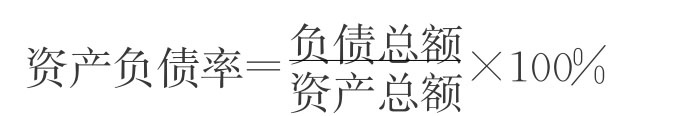

4.资产负债率

资产负债率是指各期末负债总额同资产总额的比率,是从资本结构的角度分析项目长期偿债能力的比率。它是公认的、衡量项目负债水平和风险程度的重要判断指标。其计算公式为:

适度的资产负债,表明企业经营安全、稳健,具有较强的筹资能力,也表明企业和债权人的风险较小。对该指标的分析,应结合国家宏观经济状况、行业发展趋势、企业所处竞争环境等具体条件判定。过高的资产负债率表明项目财务风险大,过低则表明项目对财务杠杆利用不够。对于我国企业,一般认为交通、运输、电力等基础行业为50%左右;加工业为60%左右;商贸业为80%左右。项目财务分析中,在长期债务还清后,可不再计算资产负债率。

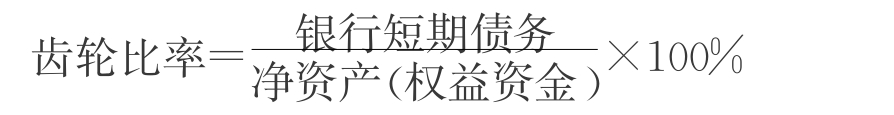

5.齿轮比率

齿轮比率是指银行短期债务与净资产的比率。其计算公式为:

银行短期债务=短期借款+一年内到期的长期借款

齿轮比率通过项目短期债务与项目权益资金构成的比例,衡量项目权益资金对债务的保障程度的指标。

在反映项目偿还短期债务能力指标中,它更为贴近实际。它是银行特别关注的、用来衡量项目短期偿债能力的指标。部分银行已经将其作为企业贷款评价的基本指标,测算了各行业的标准值。所以,对于项目评估可以比较方便地予以参考。

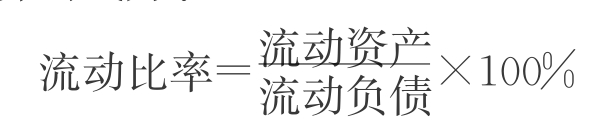

6.流动比率

流动比率是流动资产与流动负债之比,反映项目偿还流动负债的能力。其计算公式为:

流动比率用以衡量项目流动资产在短期债务到期前可以变为现金用于偿付流动负债的能力,表明项目每百元流动负债有多少流动资产作为支付的保障。

用流动比率来衡量资产流动性大小,自然要求项目的流动资产在清偿流动负债以后还有余力去支付日常经营活动中的其他资金需要,流动资产必须大于流动负债。特别是对债权人来说,比率越高,债权人越有保障,以免发生无力还债的风险和损失。但就项目而言,流动比率过高不一定是好现象,因为一个正常生产经营的项目,资金应当有效地在生产经营活动中运转,充分发挥资金效益,如果过多地滞留在流动资产形态上,也会影响项目的效益。

流动比率是一个比较经典的反映项目偿付流动负债(或短期负债)能力的指标。它尤其是银行特别关注的偿债能力评价指标。

财政部和大多数银行都分别对不同行业的流动比率参数值进行了测算,在评估实务中,可以比较方便地参考。

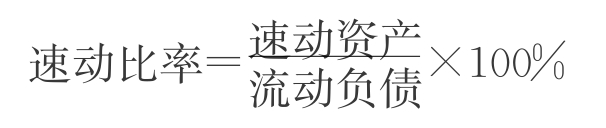

7.速动比率

速动比率是速动资产与流动负债之比,反映法人在短时间内偿还流动负债的能力。其计算公式为:

速动资产=流动资产-存货

项目生产经营期内各年的速动比率可通过资产负债表求得。速动比率是流动比率的补充,用以衡量项目可以立即用于清偿流动负债的能力,表明项目每百元流动负债有多少速动资产作为支付的保障。由于它能够反映项目快速偿付短期负债的能力,是对流动比率的必要补充,故同样是银行关注的偿债能力指标。

上述反映项目偿债能力的分析指标,在分析项目偿债能力时,可以根据项目具体情况选用;并结合行业特点和项目实际情况选用判断项目偿债能力的参数。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。