低估值带来的希望

近期国务院推出了一系列促进经济发展的政策措施,这是中国政府为防止经济过快下滑所采取的紧急措施,是中国应对全球金融危机的积极努力,也是落实和执行适度宽松的货币政策的举措。这可以缓解流动性不足对经济及证券市场的影响,也可以使紧急启动经济的国十条政策发挥更大的作用,同时还可以缓解企业的资金困难,充分发挥货币政策在经济增长中的积极作用,也有助于A股提高估值水平。

利率降低有利股票配置

从投资回报角度分析,利率水平的大幅下降,使存款人在银行的存款收益大幅减少。其实,利益是在存款人、银行、企业之间分配,现在是把存款人的利益转到企业而已。而且宽松的货币政策也存在预期通胀的威胁,使现金的拥有者不得不面对由此带来的贬值风险,这种威胁随着大幅降息的到来变得越来越近,更加重要的问题是,降息并无到尽头的意思也无任何承诺,从这个角度来看,我赞同巴菲特所说的现金是垃圾。至于债券,去年底作为优先配置是上上之策,但现在赢利空间已经大为降低。而此时,如果出现股息率比银行存款利率要高的迹象时,配置股票就显得合理了。现在的息率水平是2.06%,这还是在30%的分红水平下的计算值。这也是从6124点以来应该转为看好的重要原因。无风险利率水平的大幅降低而且还将继续降低有助于A股提高估值水平,由此,降息之前的估值低点就有可能已经出现了。

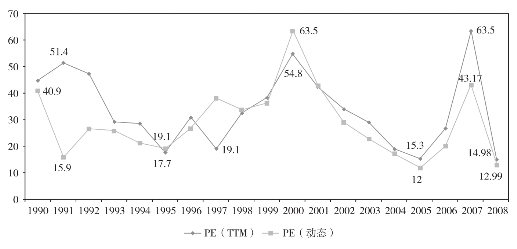

A股市场PE(TTM)和动态PE的历史波动情况

A股市场PB的历史波动情况

资料来源:wind、英大证券

从国内A股市场估值水平来看,到1664点为止,A股市场的估值已大幅回落,市盈率估值处于历史低位,PE已经到达12倍的水平。从沪深市场的横向比较,A股市场已经从一个前所未有的泡沫状态回到目前的合理水平,从国际的纵向比较来看,由于金融危机的影响,国际水平大幅下移到了极限的地步,特别是欧洲市场,比如英国已经跌到7倍PE,这是一个非常低的水平了。再比如香港市场,前段时间已经出现了鞍钢3港元以下的股价,也就是说,你可以用1/3的建设成本来买下鞍钢!这些现象在历史的长河中只能短暂的出现,从这个角度来说,全球主要股票市场也许低点已经出现了。这对A股的反弹来说是一个非常积极的因素,也有助于A股票形成估值底部。

增持打破单向减持局面

大小非问题是困扰着市场的重要因素,而现在的情况已经出现了一些变化,大小非并不是完全不计成本的单方面减持了。我们观察到,已经有大股东增持的情况出现,也有上市公司回购的例子出现,还有自发的上市公司高管增持的情况,更加重要的是还出现了二级市场收购的案例。这种新情况更值得重视,减持套现是快乐的,但被别人收购、失去位置之痛的案例增加后也许会有人警惕起来,任何藐视自己公司股票价格的想法和行为最终会受到惩罚。证券市场变为全流通之后,由行政主导的并购会渐渐过渡到市场主导,资本市场的资源优化配置功能就会大大增加,从这个意义来说,中国的股票市场就已经从单一的融资功能走出,这是市场稳定的一个重要因素。

政策效应力促市场稳定

从11月社保基金增持100亿的动向来看,社保已先于其他机构悄然进入。再观察一下汇金公司,它在增持的过程里表现出娴熟的投资技巧,从区区200万股已经悄然到7000万股以上,这些都是非常重要的信号。从博弈的角度来看,对6124点需要淡泊,看好1664点更需要勇气。从历史的经验来看,每次响应政策的行动最终会带来良好的回报,这次也许也不例外。从一个更加高的角度来看,当出现危机的时候,当国家有困难需要投资的时候,我们是应该挺身而出还是落荒而逃?这是各个投资人不同的选择。从这个意义来说,证券投资就拥有更深层次的意义。

市场也对以上情况做出了一些反应,我以为,融冰之路也许崎岖,但已经启程。虽然股票在今年曾经给投资人带来巨大损失,但情况已经改变。毕竟投资股票会带来希望。

(原文标题为《A股估值低点可能已出现》 2008-12-05)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。