一、美国SBIC计划

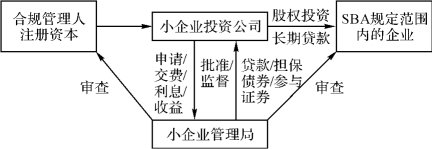

作为风险投资发源地的美国,也同样存在处于种子期和初创期的中小企业往往难以从资本市场获得足够的所需资金的情况。美国政府意识到风险性资金的缺乏是创新企业发展的主要绊脚石。因此,美国国会于1958年批准成立由美国小企业管理局(英文简称SBA)负责监督管理的“小企业投资公司(英文简称SBIC)计划”。

该计划以美国社会信用体系已经高度完善为前提,专门投资于SBA规定范围内的企业的投资公司(称小企业投资公司)可以得到政府的拨款或担保发行债券来募资等政策优惠,目的在于提高小企业投资公司的投资能力和财务收益水平,并以此推动民间自己设立小企业的投资公司。该计划的实施对中小企业的发展起着重要的推动作用。

SBIC计划管理组织模式如图3-7所示。

图3-7 SBIC计划管理组织模式

资料来源:靳景玉等,2012。

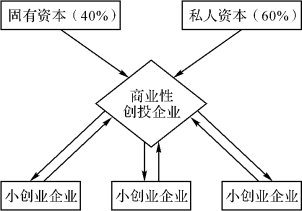

二、以色列YOZMA[2]计划

以色列是世界上创业风险投资最发达的国家之一。由于以色列本国资本市场欠发达,中小型科技企业无法从商业银行得到融资支持。为促进本国创业风险投资的发展,在1992年,以色列政府出资1亿美元启动了YOZMA计划,如图3-8所示。其中8000万美元主要用于与国际知名的金融机构(大部分是风险投资公司)合作并发起成立子基金,在该基金中,以色列政府的资金占40%,私人资本占60%。这样政府的8000万美元资金就可以撬动1.2亿美元的私人资本。另外的2000万美元由国有独资的YOZMA基金管理公司投向高新技术创业企业。YOZMA计划的目的是通过引导民间资金设立更多的商业性创业风险投资基金,杠杆放大对创业企业的支持。

图3-8 YOZMA基金运作模式

资料来源:曾胜等,2012。

三、英国的股权支持模式

英国的风险投资业在欧洲起步最早且最为发达,其风险资本总额占到欧洲总额的近一半,英国的风险资本占国民生产总值的比例仅次于美国。英国的引导基金采用多样化支持模式,以参股设立风险投资基金为主,辅以资金保证和管理成本或交易成本补贴等措施。

在实际操作中,英国政府主要采取了参股支持形式。该支持方式主要有:一是政府担保,英国从1981年开始实施信贷担保计划,支持银行为小企业提供中长期贷款;二是直接拨款,即政府直接向风险投资企业和风险投资家提供无偿援助,以鼓励风险投资的发展;三是税收优惠,在1983—1993年,英国实施企业扩大计划,通过向英国未上市公司的投资人提供个人收入税减免优惠来刺激投资,每年可减免4万英镑收入税(靳景玉、曾胜、张理平,2012)。

四、信用担保政策

由于风险投资的高风险特征,商业银行一般不愿意为其提供贷款。考虑到商业银行贷款安全性的需要,政府提出了信用担保政策,其核心内容是由政府提供信用担保,让商业银行向风险投资机构提供贷款或代为发行债券,为风险投资机构募资。如美国国会在1982年通过了《小企业股权投资激励法》,以政府信用为基础,小企业管理局对从事股权类的小企业投资公司提供发行长期债券的信用担保,并由小企业管理局代为支付长期债券自然产生的定期利息,当小企业投资公司实现足够的资本增值后,小企业投资公司才一次性偿还债券本金,并支付小企业管理局10%左右的收益分成。

五、国外政策的启示

国外政策给我们的启示是:(1)美国的“SBIC计划”中的由政府担保发行债券来为小企业投资公司募资的政策,提高了小企业投资公司的投资能力和财务收益水平,并推动了民间自己设立小企业的投资公司,以支持创业企业的发展;(2)以色列“YOZMA计划”以政府资金引导民间私人资本更多地进入风险投资领域,杠杆放大对创业企业的支持。根据1993年我国国务院颁布的《企业债券管理条例》的规定,企业发行企业债券所筹资金不得用于风险性投资。但随着我国经济发展和风险投资拓宽融资渠道的现实迫切需要,政府可以考虑借鉴美国“SBIC计划”和以色列“YOZMA计划”,由政府和风险投资机构共同出资,建立“担保基金”,允许风险投资机构向社会发行债券,引导更多的社会闲散资金进入风险投资领域,使得风险投机构的融资能力放大,并引导其更多地投向科技型中小企业;(3)英国的“股权支持模式”中的税收优惠政策,通过向未上市公司的投资人提供个人收入税减免优惠来刺激投资,鼓励风险投资的发展,英国的上述做法也是值得借鉴的。目前,我国对于个人、合伙企业、公司3类不同投资主体,其税收政策各不相同。合伙企业中的个人合伙人的税负要高于个人投资者为主体投资的税负,这与政府鼓励风险投资业规范运作,做大做强的愿景不一致。因此,现有的税收政策需要改进,进一步降低股权投资合伙制企业的税负,使其达到与个人投资者一致的水平,实现税负公平,以加快风险投资业的发展。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。