一、美国抵押贷款证券化历史沿革

抵押贷款证券作为20世纪最主要的金融创新之一起源于美国。早在1938年,美国就成立了联邦国民抵押协会,开始探索和培育住房抵押二级市场,以改善住宅信贷机构的资产负债结构,提高资金的流动性。

1929—1931年的大萧条导致了大量机构倒闭。大萧条过后,为了启动住宅市场,美国政府开始着手解决住宅抵押贷款的信用风险和流动性风险。美国政府先后成立了两家政府性住宅抵押贷款担保机构来降低住宅抵押贷款的信用风险,即联邦住宅管理局(1934年)和退伍军人管理局(1944年)。前者主要为中低收入家庭提供住宅抵押贷款担保,而后者主要为退伍军人提供住宅抵押贷款担保。另外,美国政府还成立了三家国有企业作为住宅抵押贷款的二级市场买卖造市商。这三家国有企业分别是联邦国民抵押协会(Fannie Mae,成立于1938年)、政府国民抵押协会(Ginnie Mae,成立于1968年)和联邦住宅抵押公司(Freddie Mac,成立于1970年)。发起机构可以把住宅抵押贷款卖给这三家造市商,也可以从这三家造市商手中买入住宅抵押贷款,从而,降低住宅抵押贷款发起机构的流动性风险。

1970年,美国推出第一张住宅抵押贷款证券,其发行者是新成立的政府机构——政府国民抵押协会,该机构专门以联邦住宅局(FHA)、退伍军人管理局(VA)和联邦农场主管理局(FHMA)担保的抵押贷款组合为基础,为发行的抵押证券提供担保,保证及时向证券投资者支付贷款本金和利息。政府国民抵押协会首次以所持的抵押贷款资产的未来预期现金流来向资本市场发行抵押债券,标志着资产证券化时代的开始。随后,联邦住宅抵押公司和联邦国民抵押协会先后在1971年和1981年开始发行住宅抵押债券。住宅抵押债券发行前,住宅抵押贷款发起机构和住宅抵押贷款二级市场造市商之间的买卖只能以批量买卖方式来进行,资产的流动性有限。住宅抵押债券发行后,金额较大的单个住宅抵押贷款被分解成大量的金额较小的债券,因而,资产的流动性得到大大增强。

住宅抵押债券的风险低,投资级别高,发行后获得了机构投资者如保险基金、养老基金和共同基金等的热烈欢迎。住宅抵押债券在20世纪80年代获得迅速发展,并且,这种债券发行模式被迅速推广至其他一切能产生较为稳定的预期现金流的金融资产,比如汽车、电脑抵押贷款、应收账款和信用卡贷款等等,这种债券被统称为抵押债券(Mortgage Backed Securities)或者是资产支持证券(Asset Backed Securities)。

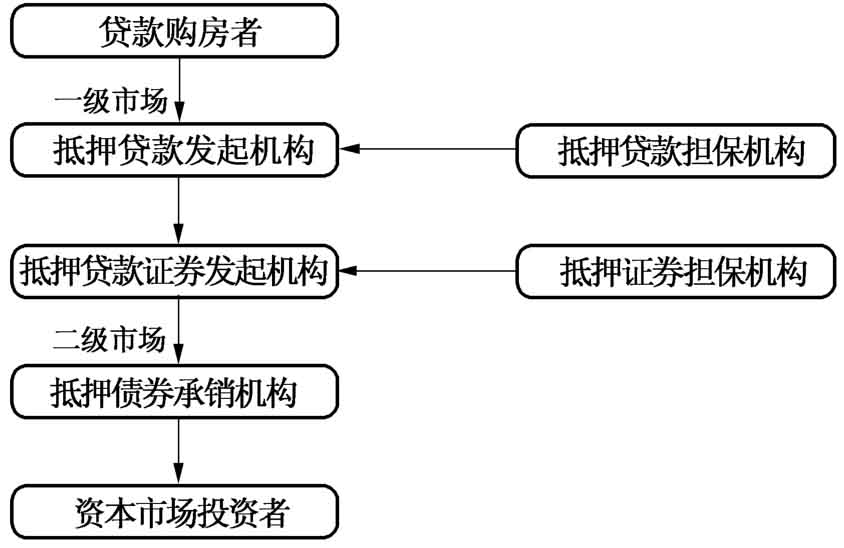

一个完整的住宅抵押贷款证券化价值流程如图4-1所示。在目前的美国金融市场中,住宅抵押贷款的发起机构主要有抵押银行、节俭机构和商业银行等,其中抵押银行占据了主要的市场份额。住宅抵押债券的发行机构主要有上述三家政府创办企业,另外,大量私营企业也活跃在发行市场中。20世纪80年代以来,美国的抵押债券发行市场是典型的双寡头垄断市场,联邦住宅抵押公司和联邦国民抵押协会(这两家企业目前已完成私有化改制)两者各占据了30%的市场份额。

图4-1所示抵押贷款证券化价值流程的终端是资本市场投资者,主要以机构投资者为主。机构投资者的投资策略直接影响了抵押贷款债券的需求结构和品种创新。根据1997年的统计资料,在美国金融市场上,长期债券投资比例最高的是保险基金,长期债券投资占整个保险基金资产的比例达到57%;其次是开放式基金,长期债券投资占整个开放式基金资产的比例达到35%;再次是养老基金,长期债券投资占整个养老基金资产的比例大约为25%。

图4-1 住房抵押贷款证券化价值流程图

美国住房抵押贷款市场之所以成为世界上规模最大、最完善的抵押贷款市场,有赖于其先进的制度设计。其中包括个人信用制度、抵押贷款担保、保险体系等。尤其政府的信用是一般市场参与者无法企及的。依靠美国政府的信用支持,抵押贷款二级市场上的政府发起机构在资本市场上获得了很高的信用评级,它们发行的抵押贷款证券也因安全性仅次于政府债券而被称作“银边债券”,受到世界范围投资者的广泛青睐。

住宅抵押债券的风险主要由两级担保机构来降低。第一级担保机构是住宅抵押贷款担保机构,担保的内容是:当借款人无法偿还贷款时,担保机构将支付给贷款机构一定数额的赔付金(比如贷款本金的25%)。第二级担保机构是抵押债券发行担保机构,主要担保内容是保证给债券投资者按时支付债券利息和本金。一般情况下,抵押债券发行担保主要由发行商自己来提供,当然也可以购买第三方的担保服务。抵押债券的承销主要由券商来完成。

由于在一级市场上有联邦住宅局和退伍军人局的担保,在二级市场上有政府国民抵押协会对证券收益支付的担保,政府的大力扶持和最后贷款人的作用极大地促进了美国住房市场的发展。截至2000年,美国的住宅抵押贷款余额高达5613亿美元,其中50%以上都实现了抵押贷款证券化。住宅抵押证券已成为美国债券市场上仅次于国债的第二大债券。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。