第五节 台湾省个案:迈向综合银行

一、关系1:银行与证券(外在防火墙)

以下说明我国台湾省银行业如何涉足证券业。这历史过程的浓缩画面即是:当股市越来越成为人们资金的去处时,或公司资金的来源时,防火墙轮廓也就越清晰。

银行兼营证券业台湾省银行其实很早就开始办理证券业务,可分下列三个阶段:

(一)20世纪60年代“证券商管理办法”时期

早期没有号子,人们要买股票怎么办呢?此时一个妥协的办法就是让银行兼营经纪业务,故早期台湾省并没有防火墙的观念,这反映了当时股市在金融市场的角色并不重要。

在1961年,台湾省制订了“证券商管理办法”,当时的规定中有3条指出:

1.证交所决定谁可以当经纪人(第47条)

2.有资格当经纪人的必须向主管机关注册(第46条)

3.经纪人分为甲、乙两种

(1)甲种经纪人以代客买卖为主:即现在的证券经纪商。

(2)乙种经纪人,以自行买卖证券为主:即现在的证券自营商。

当时有5家银行申请现行的经纪,另5家申请现行的自营,当时储蓄部与信托部的业务划分并不严谨。

(二)20世纪70年代“证券交易法”与“银行法”时期

到了1968年,“证券交易法”终于通过,此时人们到证券商处买卖股票才有了依据,但此时台湾省对银行能否涉足证券业,在观念上并非十分清楚。

1.“证券交易法”

在1968年,“证券交易法”公布实施,其中第45条为排他性条款,但银行业除外:

“证券商不得由他业兼营,但金融机构得经主管机关之许可,兼营证券业务。”

保险业不得兼营证券业,而第二部分指出银行业,一旦经主管机关核准,可以兼营证券业,此即台湾省尚未充分体会到外在防火墙的重要,这当然也反映了当时股市不是从大众筹资的重要渠道,所以防火墙也并非十分迫切。由此可知,台湾省的银行虽说是朝专业分工设计,但银行可以涉足证券业。

2.“银行法”

在1975年7月4日,新“银行法”公布,将银行体系依“长短期信用”及“专业分工”分成4大类,即商业银行、储蓄银行、专业银行及信托投资公司,但重点是银行能否涉足证券业,“银行法”中对银行能否涉足证券业又有3项新的规定。

在“银行法”第一章通则的第三条,明订上述证券四种银行均可经营

“承销及自营买卖或代客买卖有价证券”(第15项),则综合证券商的经纪、自营及承销均已被包含在此款中,但在接着的储蓄银行及信托投资公司专章对能否涉足证券业又有更详细的规定:

(1)储蓄银行

在“银行法”第四章储蓄银行中的第78条,也规定了储蓄银行与有价证券相关业务,例如:

● 有关自营

“投资公债、短期票据、公司债券及公司股票”(第78条第7项)

● 有关承销

“承销公债、公司债券及公司股票”(第78条第13项)

(2)信托投资公司

又在第六章信托投资公司,即第101条,规定了与信托投资公司有关证券业务。

● 有关自营

“投资公债、短期票据、公司债券、公司股票及上市股票”(第2项)

● 有关承销、经纪及自营

“承销及自营买卖或代客买卖有价证券”(第5项)

因为只有储蓄银行及信托投资公司得进行与证券业相关业务,而商业银行不得从事证券投资,故商业银行及专业银行如欲进行与证券相关业务,依“银行法”第28条得设立储蓄部与信托部,但资本及会计必须独立,根据第28条,所有商业及专业银行均可成立储蓄部及信托部,银行因此可部分涉足证券业。

(三)20世纪80年代“证券商设置标准”

到了1988年之后,股市大涨,股市投资成为全民运动,内线交易时有耳闻。此时台湾省对防火墙的观念日益清晰,对银行能否涉足证券业有了较严格的规定。

1988年5月17日证券管理机关依“证券交易法”第44条第4项规定,颁订“证券商设置标准”,该标准规定银行除自行买卖台湾省政府债券之外,仅得兼营下列各款之一业务为限:

1.有价证券承销

2.有价证券自行买卖

3.有价证券经纪或居间

4.有价证券承销及自行买卖

5.有价证券自行买卖及在营业处所受托买卖有价证券

在此“证券商设置标准”公布之后,原则上,银行不得同时办理证券经纪及证券自营,仅得挑一项办理,选择之后,可再增台湾省政府债券自营。所以,这使银行兼营证券仍与综合证券商有别。虽然如此,银行可说是一只脚已涉及证券业。

那为何目前有些银行似乎同时经营有价证券承销与经纪?或者再包括自行买卖政府债券业务?这是因为这些银行是在“证券商设置标准”公布之前申请,即在第一阶段时期申请的。

由以上的分析可知,台湾省的银行与证券并未完全分离,这与美、日的证券及银行完全分离并不相同,又与德国的完全可以合流也不同。

二、关系2:银行与企业(内在防火墙)

上列的改革均将焦点集中在关系1:银行与证券的关系,现在要将注意点集中在关系2:银行与企业的关系。

由于台湾省股市在1997年8月之时走空,台湾省为刺激股市,借着放宽银行投资股市的比例,提供资金到股市,以振兴股价。然而,这会不会引起银行涉及股市过深,当股市重挫,将使银行面临倒闭的危机?我们暂且放下这问题,先看看台湾省如何放宽银行投资股市的规定。自1997年9月11日,银行投资股市的比例有下列改变:

(一)银行与证券业的内在防火墙

1.修改“银行法”第83条:储蓄银行投资有价证券(上市上柜公司债)由银行净值的15%,提高到20%。

2.上述投资有价证券的20%内,如果投资上柜股票,其比例不得超过净值的5%。

3.转投资金融外围事业的总额度以银行净值40%为上限,但投资单一公司不得超过银行净值5%。

4.转投资如果是非金融外围事业,则不得超过5%,且在(3)的40%之内扣除。

5.商业银行在资本额5%的限额内,可投资创投公司,而且投资创投公司,将不受银行投资单一公司持股最高5%的限制。

转投资((3)及(4))是关系2的重点。一旦银行转投资成立其他子公司,则银行业掌握了此家公司的经营状况,例如省属三商银行,为配合台湾省经建计划,参与证券金融公司的成立。就新银行而言以大安银行为例。据报载,大安银行原本就进行多角化投资,例如参与省内第一家购物中心、桃园大江国际公司的投资,金额约在11亿元。在1998年2月4日该银行决定加码至40亿元,达到规定的转投资上限(新银行资本额100亿元)。据1998年12月16日报载,华信银行也转投资华信财务顾问公司(先期转投资金额200万元)、投资顾问公司、综合证券商,因此银行一旦转投资,则更扩大其金融版图到企业界。但值得注意的是一旦银行拥有这家企业,则“银行法”基本上不鼓励银行再做它自己的子企业的债主。所谓拥有,指的是当银行拥有企业3%的实收资本时,不得进行无担保放款,而当拥有5%的实收资本时,必须有十足的担保品。

(二)转投资必须从资本充足率扣除

首先必须了解资本在银行所扮演的角色。一般而言,在借款人突然违约,银行资产大减时,资本充足率越高的银行则越能撑过难关,使银行的净值不致为负。资本就像一个缓冲器,当银行的流动性突然不足,就可以应付周转,所以“财政部”才规定新银行资本额至少要100亿元。

当新银行将资本100亿元中的40亿元转投资到其他事业,和放款相比,已经投资出去的资金,是不太容易被立刻拿回银行的,则好似银行的资本额突然少了40亿元,一旦发生流动性危机,银行可能面临破产。

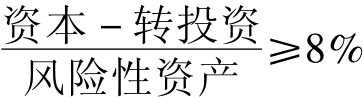

所以“财政部”规定,如果银行一定要选择转投资,而非放款,则在计算BIS的资本充足率时,必须将转投资金额从资本中扣除,即

如果原先没有扣除转投资的资本充足率为8%,则扣除转投资后此时银行的资本充足率很可能小于8%,银行很可能会选择减少放款,使银行信用分配问题变得严重。

除此之外,转投资也会引起关系2的议题。在德国及日本,银行可以大量拥有公司股权,但在我国台湾省,虽然银行净值的40%可转投资,但这40%的净值却不能占单一公司超过3%的股权,否则违反“银行法”中对“关系人”的限制。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。