市场环境对PE基金经理投资行为的影响

近两年全球私募股权基金发展迅猛,这些PE控制了上千亿的基金,在全球资本市场上翻云覆雨。如果可以打造一个“PE国”,在世界各国国民生产总值的列表上,这个“国家”估计可以有实力打进前十。在这个PE大国里,运筹帷幄的军师就是各位PE掌管人——PE基金经理。这些军师是如何驾驭这些巨额资金,哪些因素左右他们的投资决策,这些问题很值得研究。

影响私募股权基金经理的投资行为的因素究竟有哪些?这个问题涉及到PE市场三个主体:投资者、私募股权基金和被投资企业,他们之间相互影响,关系复杂。纽约大学Stern商学院的Inderst Roman和Holger Mueller于2003年在JFE发表的一篇论文中指出,资金的供需变化会直接影响私募股权基金投资的估值与成功率,以及私募股权基金寻找投资目标和筛选所需时间。基于对美国私募股权基金市场的实证研究,有学者指出私募股权的资金流入是由创业企业的资金需求决定的,而过多的资金流入会导致“金钱追逐交易”(Money Chasing Deals)现象。

同为纽约大学Stern商学院的Alexander Ljungqvist和Matthew Richardson两位教授2003年的一篇名为《私募股权基金经理的投资行为》(The Investment Behavior of Private Equity Fund Managers)的文章进一步验证和完善了Inderst Roman和Holger Mueller的观点,并且从微观层面分析了私募股权基金经理面对不同经济环境时的投资行为。文章通过对美国过去二十年私募股权基金市场的一组数据进行实证研究,分析了在资金供给短期刚性的前提下,来自创业企业的资金需求冲击如何影响基金经理的投资行为,哪些因素决定了:①私募股权基金投资速度;②私募股权基金投资回报速度;③私募股权基金退出决策。

本文最大的亮点在于数据的选取。两位作者都是Stern商学院Solomon中心的研究教授,他们的数据来自于某机构投资者最近20年来的真实交易数据,该机构投资者是美国最大的私募股权基金投资者之一。出于保密性原因,文中作者将该投资者匿名为“某有限合伙人”(LP),同时对该投资者投资的私募股权基金以及基金的投资组合都进行了匿名保密。该LP从1981年开始投资于私募股权,数据截至2001年。选取的数据中既有风险投资(Venture Capital,约占样本的四分之一),也有收购基金(Buyout Funds)。作者选取的这位有限合伙人的投资策略比较具有代表性,它的投资策略不存在挑选特殊偏好。例如,它不存在只投资于“基金中的基金”(Fund-of-funds)现象,在它的投资策略中,投资于“首支基金”(First-time Funds)和“第二次募集基金”(Second Funds)的比例各占大约四分之一,其余的则是第三次募集基金或者更晚期募集基金。

作者选取的样本基金一共投资于3 800个企业。基于Venture Economics公司的行业划分,将该有限合伙人投资的基金的投资组合中的企业划分为“生物科技”(3%)、“信息媒体”(17%)、“电脑相关”(18%)、“制药与生命科学”(7%)、“半导体和其他电子科技”(4%)、“非高科技行业”(45%)和“其他类”(6%)7大行业。非高科技行业占比重较大,也反映了样本数据中收购基金的比例较大的特征。

私募股权基金通过私募的形式,从机构投资者和其他投资者处募集资金,对非上市的创业企业或新兴企业等进行权益性投资。投资者按照其出资份额分享投资收益,承担投资风险。作者假设这些投资者竞争性的提供资金,在这个前提下,如果资本市场是理性的,则投资者只有在私募股权基金的风险调整回报率至少等于或大于资本市场的平均回报率时,才会投资于私募股权。私募股权基金然后将募集到的资金投资于需要资金的企业项目。那些有着正的净现值和较高预期回报的项目无疑成为企业的竞争首选。这些被基金投资的企业在各自的领域里又面临着不同的行业竞争。行业竞争与波动即通过这种方式来影响私募股权基金经理的投资行为。为了解释这种传导机制,假设创业企业所处的行业出现了一次冲击,这种冲击可能是一种新的网络技术的问世,一项新的生物制药的研制等等。在这种冲击下,企业家们将会出现资金需求。许多研究认为在市场极度信息不对称和高度不确定性的情况下,私募股权基金是对企业家来说相对最“便宜”的融资方式。在一个完美市场的前提下,资本会在这个时候迅速注入私募股权基金,然后被基金投资到需要资金的企业。哈佛商学院的Gompers教授认为私募股权基金大部分的资金流入和流出都是由这种需求冲击引起的。

然而,这些都是在完美市场的假设下发生的。现实情况下,私募股权基金的资金供给并不能像假设的那样迅速,而是在短期存在一定的刚性。造成这种短期的供给刚性的原因主要有:首先,众所周知,私募股权投资是非流动的,这种投资缺乏一个活跃的二级市场;其次,私募股权基金一旦募集完成后基金规模是不能随便变动的,这样的话,面对资金需求的增长,募集一支新基金需要一定的时间;最后,可能也是最重要的,每一位基金经理特殊的技能不是在短时间内就能被轻易复制的,这些技能包括投资项目的筛选、投资交易构造、对被投资企业的监管等,在很大程度上这些技能是基于基金经理多年的从业经验。

在这种不完美市场的框架下,作者对私募股权基金经理的投资行为提出了以下观点:市场中投资机会的大小,私募股权基金市场竞争的强弱和私募股权基金自身对冲击的反应灵敏度是决定基金经理投资行为的主要因素。投资机会越大,市场竞争越弱,以及基金自身对冲击的反应越迅速时,基金越具有优势,基金经理能够越快完成对投资项目的筛选和交易构造,基金能越快地完成对投资者的资本回报与摊派,基金也能越快地完成资本退出;反之基金经理则要耗费越多的时间来完成投资项目筛选、投资交易构造、投资资本摊派以及投资资本退出。作者通过实证分析来验证以上观点是否成立。

首先,从基金层面研究影响私募股权基金投资决策和退出决策的主要因素,分析了在不完美私募股权基金市场的框架下,一支私募股权基金是如何在它的整个投资生命期间进行投资的。私募股权基金完成募集后,基金经理并不是马上将募集到的资金进行投资,而是通过信息搜集和信息分析,对项目进行筛选,发现合适的投资对象时才会从募集到的基金里抽取资金进行投资。

来看看样本基金的现金流情况:在1981年到1993年成立的已经结束投资生命期的73支基金,平均对募集金额的94.8%进行了投资。1994年以后成立的基金由于许多还处在投资生命期中,投资活动仍然在进行,因此不能对其投资比例进行精确统计。

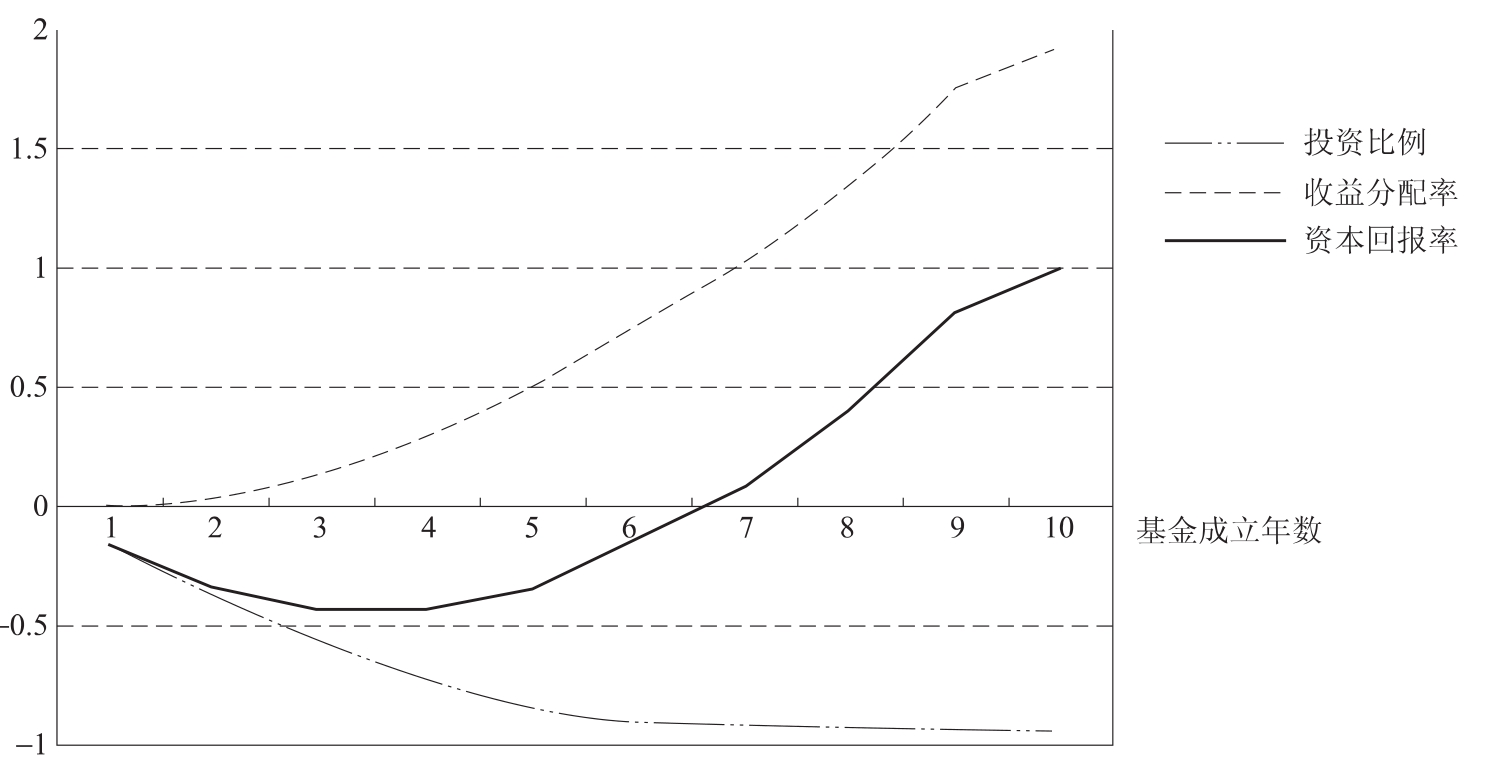

图1.5中纵轴是样本基金在投资生命期内(从1到10年)各自的累积现金流[1]除以其基金募集金额得到的数值的平均数。横轴是基金成立年数。首先来看投资比例:在投资期的前三年,基金平均将其募集金额的56.8%进行了投资,第六年末,平均投资比例达到了90%。不同基金的个体差异在图中没有体现出来,这种差异是比较大的,例如有的基金在第一年就将募集金额的80%进行了投资,而有的基金在10年投资生命期结束后仍未投资超过80%。其次来看收益分配率:投资前几年,基金的收益分配较少,但是随着被投资企业的成长壮大,盈利增多,基金的收益分配逐渐增多。在第七年收益分配基本上超过了初始资金的投资,投资资本开始获利(Capital Gains)。基金的平均收益分配是初始投资资本的106.8%,是全部募集金额的94.3%。但是,这些数据是所有样本数据中的基金的平均数据,不要忘了样本中还有许多基金仍然处于投资生命期中,投资活动仍在进行,许多项目还没有完成退出工作。作者对已经结束投资期的73支基金进行的统计显示,这些基金获得了初始投资资本2.59倍,全部募集金额2.45倍的收益回报。

图1.5 样本基金在投资生命期内的投资比例与投资回报

在对现金流做出描述性统计分析后,作者研究了决定私募股权基金投资比例和收益回报的因素。首先研究的是决定基金投资比例的因素。作者以基金从成立到其投资比例达到一定数额(分别研究了70%,80%和90%三种情况)所经历时间(即投资速度倒数)为研究对象,分析了影响这段时间长短的四个主要因素。第一个因素是投资机会的大小。投资机会的大小又可以通过7类被投资行业中获得私募股权基金投资的企业的数量(通过美国Venture Economics公司获取的数据)来衡量,数量越多即表明投资机会越大。考虑到1999年第一季度到2000年第二季度年间美国经济出现过过热现象,导致投资机会十分充足,作者还引入了一个虚拟变量来剔除这段特殊时期对研究结果的影响。第二个因素是市场竞争激烈程度。市场竞争激烈程度可以用基金成立当年竞争对手的资金规模和基金投资企业所处行业获得私募股权投资累积总额来衡量,竞争对手的资金规模越大,基金投资企业所处行业获得私募股权投资累计总额越大,即表明市场竞争越激烈。因为样本基金跨越时间区间比较大,一般公认随着市场的完善以及监管机制的成熟,较晚成立的基金比较早成立的基金面临着更激烈的竞争。考虑到这一点,作者还选取了一个时间趋势变量来衡量市场竞争的激烈程度,即基金获利年度(Vintage Year)的平方根的倒数。第三个因素是基金自身因素。作者从样本基金是否为风险投资,是否为“第一支基金”,以及其资金规模三个角度来衡量基金自身因素。最后一个因素是资本成本。通过穆迪的BAA公司债券季度收益率和Nasdaq成分股季度收益率来衡量投资者的资本成本,分别代表债券市场和权益市场的融资成本。

回归得到的结果证实:投资机会大小与投资所耗时间有着显著的负相关关系,即投资机会越大,私募股权基金经理需要花费越少的时间来完成筛选和投资,即投资速度越快;市场竞争激烈程度与投资速度有着显著的正相关关系,即市场竞争越激烈,基金经理需要花费更多的时间来做投资决策,在面临更加激烈的同行竞争时,基金经理会表现得更加谨慎小心。回归结果还显示,风险投资比收购基金花费更多的时间来做出投资决策;资本成本方面,债券市场收益率对基金经理决策速度的影响比较大,而权益市场收益率的影响比较小,但是作者没有对此给出解释。模型的卡方检验结果十分显著,实证分析的结果也充分验证了作者之前提出的观点。

其次,作者随后研究了影响投资回报的因素。作者以基金从成立到将募集金额的M倍(分别研究了1倍,1.5倍和2倍三种情况)回摊给有限合伙人所经历的时间(即投资回报速度倒数)为研究对象,分析了影响这段时间长短的四个因素:前三个因素和上一个研究相同,分别为投资机会的大小、市场竞争激烈程度和基金自身因素,但是第四个因素由资本成本变成了市场条件。市场条件又由四个因素来衡量:穆迪的BAA公司债券季度收益率、Nasdaq成分股季度收益率、基金投资的企业所处行业当季度发生的IPO的数量以及基金投资的企业所处行业当季度发生的购并的数量。后两个因素分别代表IPO市场和M&A市场的活跃程度。

实证结果证实:投资机会的大小与投资回报所耗时间有着显著的负相关关系,即投资机会越大,私募股权基金经理能越快地从投资企业获得资本利得并将其返还给有限合伙人;市场竞争激烈程度与投资回报所耗时间有着显著的正相关关系,即市场竞争越激烈,基金经理投资越难,需要越长的时间来对有限合伙人进行资本回报摊派。同时,便宜的债券融资,股票市场的良好表现,接受性强的IPO市场以及活跃的M&A市场,都会导致更快的投资回报速度。

最后,作者将目光从私募股权基金身上转移到了被投资企业身上,从企业的角度来研究基金的投资退出策略,即影响基金投资退出速度的因素。研究方法与前面相似,以一支基金从投资于某个企业到退出对该企业的投资(通常是通过IPO或是出售),然后对有限合伙人进行现金分配或股票分配所经历的时间(即持有期)为研究对象。影响该段时间长短的因素也有四个,与第二个研究相同,分别为投资机会的大小、市场竞争激烈程度、基金自身因素和市场条件。作者分别分析了风险投资、收购基金和全部基金三种情况。风险投资的持有期通常比收购基金长,因为风险投资更倾向于投资非成熟的成长型企业,从孵化期到成熟期需要更长的时间。最后的实证结果显示:投资机会越大或者基金面临的竞争越弱,换句话说也即投资环境越好,私募股权基金投资退出速度越快,或者说持有期越短。金额越大的投资退出速度也越快,因为更短的持有期意味着更高的内部收益率,在其他条件相同的情况下,基金经理当然会将注意力更多地放在那些金额更多对投资回报率影响更大的大项目上,于是导致这些投资项目退出速度越快。市场条件对基金的退出决策也有非常大的影响,例如当高回报债券变得更贵的时候,退出会被推迟。这种影响对于收购基金更为明显,因为它们与杠杆交易市场联系十分紧密。

与以前的研究相比,本文有两个明显的优势:首先,作者得到了一个在实际存在的有限合伙人投资的所有私募股权基金的所有完整的现金流记录,包括每笔现金流的时间。因此将私募股权基金经理的决策与市场竞争激烈程度、投资机会通过时间变量联系起来,令它们之间的关系变得更加清晰明朗。其次,作者不仅从基金层面,从整体上对私募股权基金的投资行为进行描述性统计分析,而且从企业层面,从微观上研究了每一支基金的投资组合投资决策。Alexander Ljungqvist和Matthew Richardson的这篇研究私募股权基金经理投资行为的文章,从实证角度分析了投资机会、竞争程度、基金素质和市场条件等因素对基金经理投资筛选、投资交易构造、退出决策和投资回报率的影响。由于研究是建立在一个不完美的私募股权基金竞争市场之上,因此具有较强的反观我国私募股权资本市场发展的参考价值。

【注释】

[1]私募股权基金投资涉及的现金流主要有四类:终止的投资交易,包括资金的退还和相应的银行利息;冲销,现金流出;投资退出完成后的现金分配;投资退出完成后的股票分配。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。