第三节 国内微型金融发展现状

一、国内微型金融发展阶段

我国的微型金融实践以小额贷款为核心。真正意义上的小额贷款最早出现在1993年年底,中国社会科学院农村发展研究所在孟加拉乡村银行信托投资公司和福特基金会的资金和技术支持下,在河北易县组建了我国第一个由非政府组织操作的专业化小额贷款机构———易县信贷扶贫合作社(简称扶贫社),标志着我国小额贷款正式运作的开端。在此后的十多年,我国微型金融大致经历了四个阶段,各个阶段的实践具有鲜明的特色。

第一阶段,从1993年年底到1996年10月,是微型金融试点的初期阶段。在这一阶段,小额贷款作为一种扶贫理念和独特的信贷技术逐渐传入我国,并主要在国际资金(附有优惠条款的软贷款或者捐赠资金)和技术援助下,由国内的非(半)政府组织操作。其技术上的明显特征是:绝大多数小额贷款借鉴孟加拉乡村银行传统模式下的“团体联保贷款(小组贷款)”形式(group lending),后来也有少数项目采用村银行模式(village banking)和个人贷款模式(individual lending)。此时的小额贷款带有很大程度的扶贫性质,小额贷款机构基本上无法实现自身的可持续发展。

第二阶段,从1996年10月至2000年,是我国微型金融的扩展阶段。在这一阶段,我国政府从资金、人力和组织等方面积极推动小额贷款的发展。其明显特征是:采用孟加拉乡村银行的传统小组联保模式,以国家财政资金和扶贫贴息贷款为资金来源,我国政府机构和农业银行(中国农业发展银行)主导的“政策性小额贷款扶贫项目”开始发展起来。

第三阶段,从2000年至2005年6月,是全面试行推广微型金融阶段。这一阶段,在促进“三农”发展的战略背景下,为了解决“农户贷款难”问题,我国农村合作金融机构(农村信用社、农村合作银行和农村商业银行)在人民银行支农再贷款的支持下,开始发放“小额信用贷款”和“农户联保贷款”。这一阶段的明显特征是:农村信用社作为农村正规金融机构快速扩展小额贷款实践并成为小额贷款的主力军。这标志着我国正规农村金融机构开始大规模介入微型金融领域,而微型金融的目标,也从“扶贫”领域扩展到“为一般农户以及微小企业服务”的广阔空间。

第四阶段,2005年6月以后,我国微型金融进入探索“商业性微型金融”的全新阶段。这一阶段的突出特点是,由国家金融管理部门(人民银行或者中国银行业监督管理委员会)推动,由商业性资金或者正规商业银行投入和经营,我国微型金融试图在“政策性目标和商业性资本”之间,走出一条新路,最终能够在业务覆盖面和机构可持续性两个方面同时获得进展。2005年年底,中国人民银行批准“只贷不存”的商业性小额贷款公司成立,民间资本开始进入微型金融领域。2006年12月银监会发布文件,按照“低门槛、严监管”的原则,放宽了农村地区银行业金融机构的准入标准,一批村镇银行、贷款公司和农村资金互助社等新型农村金融组织试点开办起来,民间资本和外资也积极参与到新型金融组织的组建中来。2006年12月,中国邮政储蓄银行组建成立,原来邮政储蓄的微型金融业务得以拓展和推广开来。

二、微型金融政策环境

多年来,为满足中小微客户尤其是农户和微型企业的金融需求,中国政府推出的农村金融改革措施接连不断,为微型金融的发展营造了一个良好的政策环境。自2004年至2010年,连续7年的中央一号文件都是围绕“三农”和农村金融发展问题,提出加快农村金融体制的改革和创新,鼓励发展多种形式的小额贷款业务和机构。中央的政策性文件虽未直接涉及规范微型金融业务和机构,但指明了中国金融体制改革的方向,为有关部委和地方政府制定微型金融发展政策、部门规章和地方性法规确立了指导思想,对微型金融行业的快速发展起到了无可替代的推动作用。

2004年中央一号文件枟关于促进农民增加收入若干政策的意见枠提出,鼓励有条件的地方,在严格监管、有效防范金融风险的前提下,通过吸引社会资本和外资,积极兴办直接为“三农”服务的多种所有制的金融组织。

2005年中央一号文件枟关于进一步加强农村工作提高农业综合生产能力若干政策的意见枠倡导,培育竞争性的农村金融市场,有关部门要抓紧制定农村新办多种所有制金融机构的准入条件和监管办法,在有效防范金融风险的前提下,尽快启动试点工作。有条件的地方,可以探索建立更加贴近农民和农村需要、由自然人或企业发起的小额贷款组织。

2006年中央一号文件枟关于推进社会主义新农村建设的若干意见枠指出,在保证资本金充足、严格金融监管和建立合理有效的退出机制的前提下,鼓励在县域内设立多种所有制的社区金融机构,允许私有资本、外资等参股,大力培育由自然人、企业法人或社团法人发起的小额贷款组织,有关部门要抓紧制定管理办法,引导农户发展资金互助组织。

2007年中央一号文件枟关于积极发展现代农业扎实推进社会主义新农村建设的若干意见枠,大力发展农村小额贷款,在贫困地区先行开展培育农村多种所有制金融组织的试点。

2008年中央一号文件枟关于切实加强农业基础建设进一步促进农业发展农民增收的若干意见枠,提出要“加快推进调整放宽农村地区银行业金融机构准入政策试点工作。继续深化农村信用社改革,加大支持力度,完善治理结构,维护和保持县级联社的独立法人地位。积极培育小额信贷组织,鼓励发展信用贷款和联保贷款”。

2009年中央一号文件枟关于2009年促进农业稳定发展农民持续增收的若干意见枠,在加强监管、防范风险的前提下,加快发展多种形式新型农村金融组织和以服务农村为主的地区性中小银行。鼓励和支持金融机构创新农村金融产品和金融服务,大力发展小额信贷和微型金融服务,农村微小型金融组织可通过多种方式从金融机构融入资金。抓紧出台对涉农贷款定向实行税收减免和费用补贴、政策性金融对农业中长期信贷支持、农民专业合作社开展信用合作试点的具体办法。

2010年中央一号文件指出,加强财税政策与农村金融政策的有效衔接,引导更多信贷资金投向“三农”,切实解决农村融资难问题。落实和完善涉农贷款税收优惠、定向费用补贴、增量奖励等政策。进一步完善县域内银行业金融机构新吸收存款主要用于当地发放贷款政策。农业银行、农村信用社、邮政储蓄银行等银行业金融机构都要进一步增加涉农信贷投放。积极推广农村小额信用贷款。加快培育村镇银行、贷款公司、农村资金互助社,有序发展小额贷款组织,引导社会资金投资设立适应“三农”需要的各类新型金融组织。抓紧制定对偏远地区新设农村金融机构费用补贴等办法,确保三年内消除基础金融服务空白乡镇,发展农村小额保险。健全农业再保险体系,建立财政支持的巨灾风险分散机制。

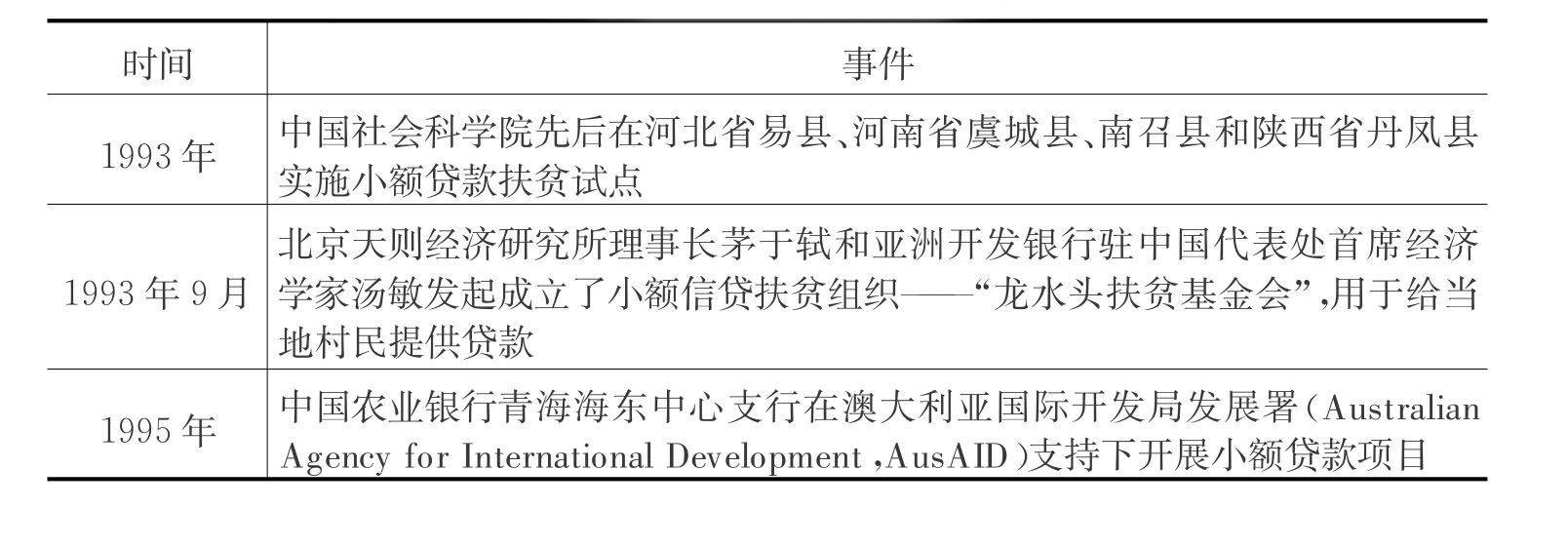

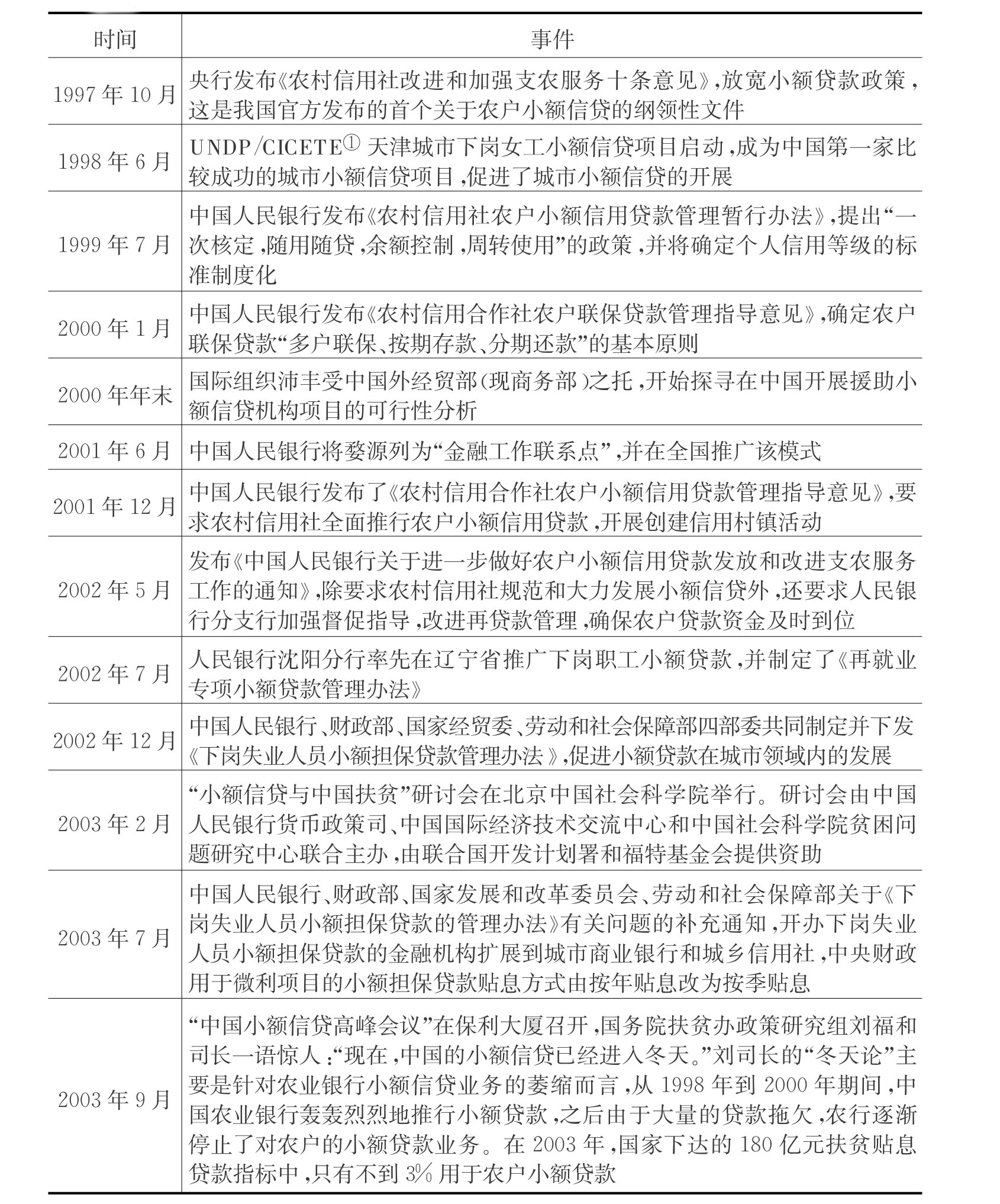

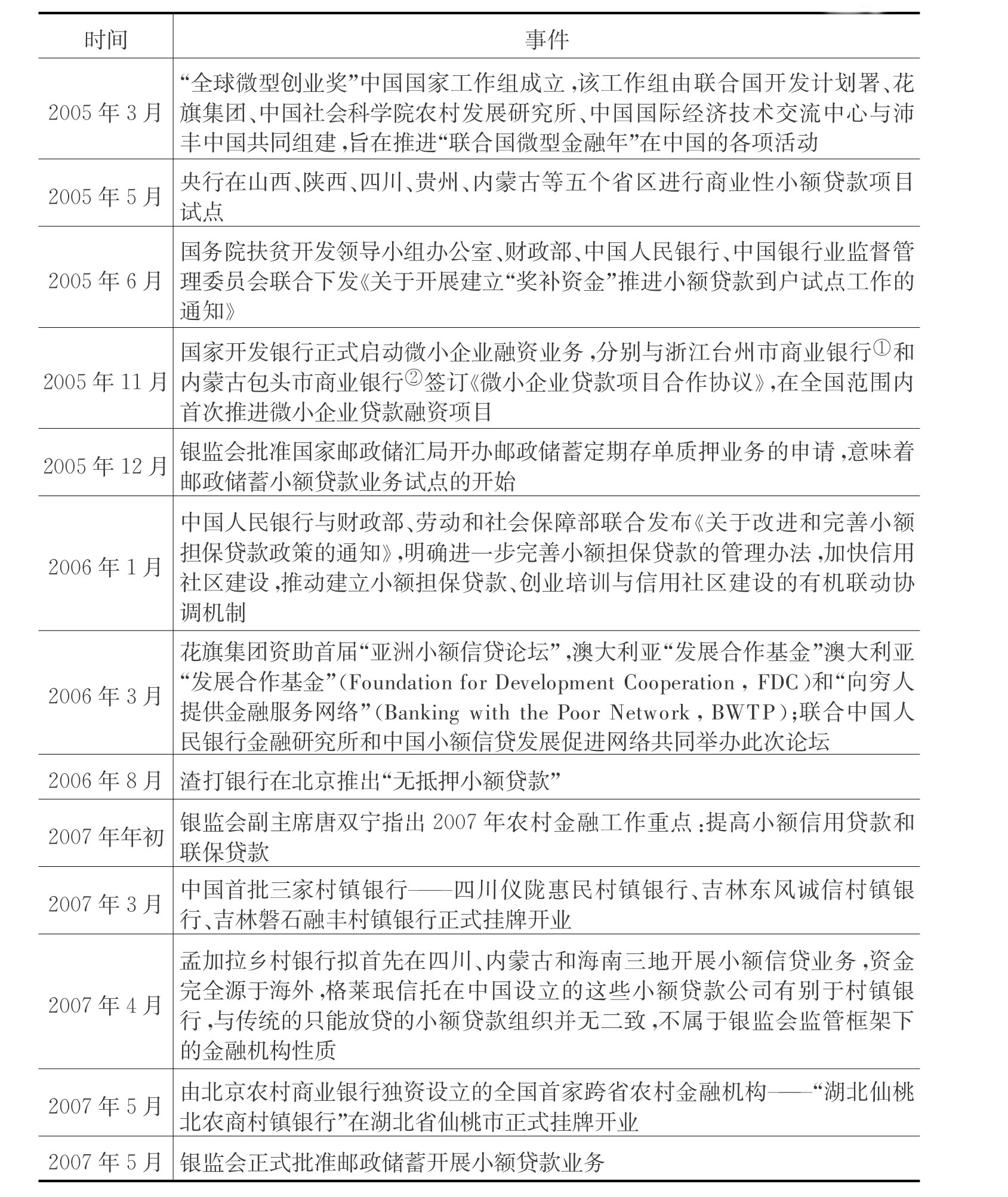

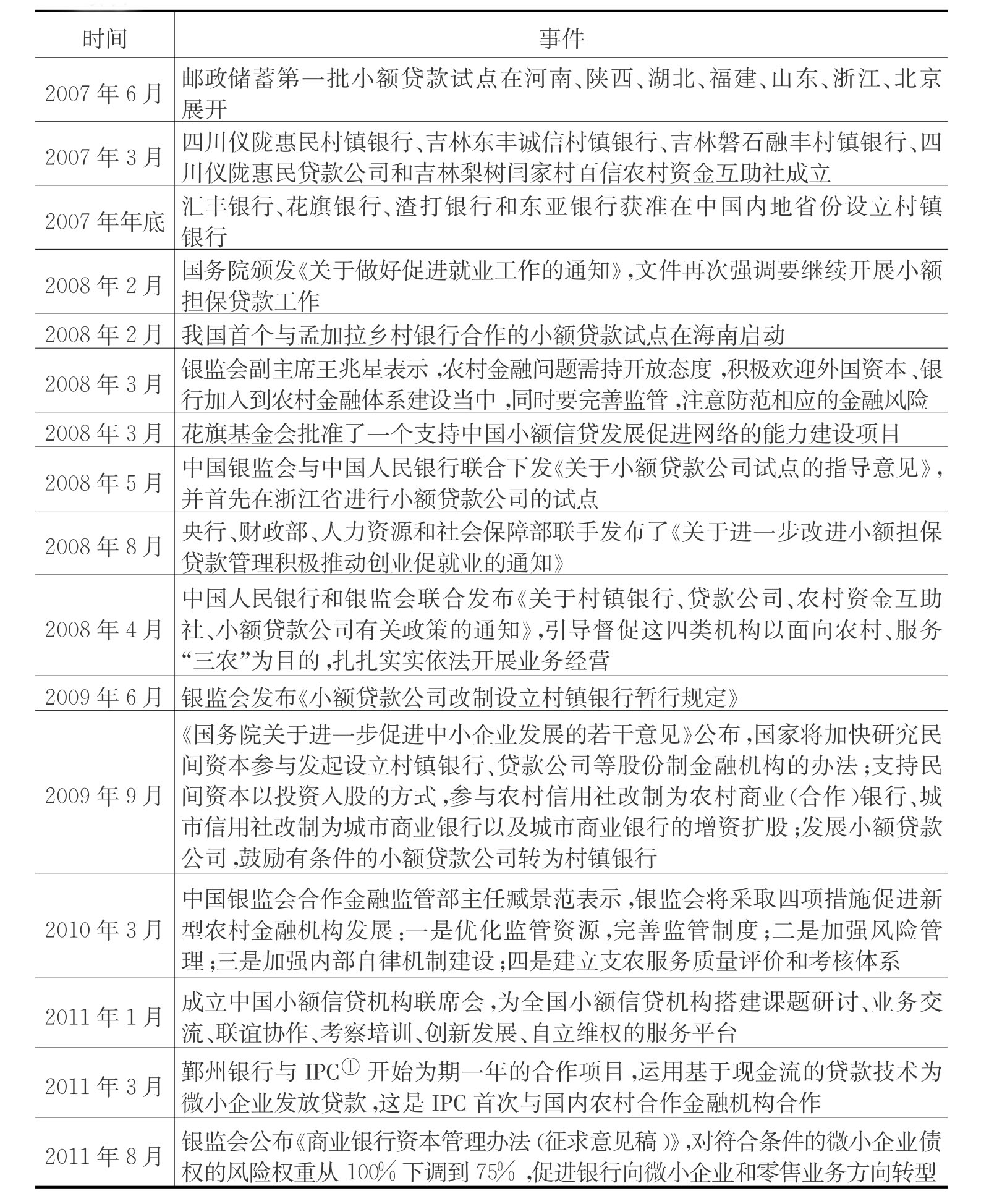

表1‐3 我国微型金融发展事件

续表

①联合国开发计划署(The United Nations Development Programme),简称UNDP;中国国际经济技术交流中心(China International Center for Economic and Technical),简称CICETE。

续表

①现已更名为“台州银行”。

②现已更名为“包商银行”。

续表

资料来源:根据www.pbc.gov.cn和http://co.zgjrw.com的新闻以及枟2010中国小额信贷蓝皮书枠整理编制。

①德国国际项目咨询公司(International Project Consult GmbH),简称IPC。

三、国内微型金融发展现状

目前,国内微型金融已经进入一个多元化推进阶段,出现银行与非银行机构微型金融并存、大型金融机构与小型金融机构微型金融并存、正规微型金融机构与非正规微型金融机构并存、综合性全能银行与专业性微型金融机构并存、商业金融机构与合作性金融机构微型金融并存的格局。仅以新型农村金融机构为例,截至2010年年末,全国共有395家新型农村金融机构开业,贷款余额601亿元,其中84%为农户和农村微小企业贷款,成为金融支农的新生力量。微型金融在农村金融市场上发挥着越来越重要的作用,日渐成为破解城乡金融二元化困境的关键途径。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。