第十章 商业汇票衍生业务

一、代查询

为了更好地服务客户,银行可对持票人经营活动中收到的银行承兑汇票可以代为鉴别票据要素、背书和办理查询,并尽快将查询结果反馈给持票人。同时,银行可代理商业汇票收款人向付款人收取票据款项。

商业汇票代查询及代保管业务是指总、分行票据中心及各营业网点在正常为客户办理商业汇票的贴现、托收等业务的基础上,增加对客户持有尚无贴现需求的商业汇票进行查询和代理保管服务项目。

查复行应明确描述是否有他行查询,是否有法院止付通知,是否挂失止付。系统内承兑的汇票通过资金汇划清算系统向承兑行查询。系统外银行承兑的商业汇票,营业部门即时向承兑行发出电报查询,或委托承兑行的同系统行代理查询。对票面金额大的或存疑的票据可进行实地查询。在电报查询和实地查询后,另行安排人员进行电话复查。

二、代保管

为企业法人客户持有的尚未办理的商业汇票办理代保管服务时,要设置专门登记簿及商业汇票查询与代保管凭证,做好票据的交接传递,防范操作风险。

商业汇票查询与代保管凭证及代保管品登记簿由会计人员负责,银行视客户对银行创造的综合收益情况决定是否收费和收费多少。

三、商业汇票质押授信

(一)质押授信及与票据贴现的区别

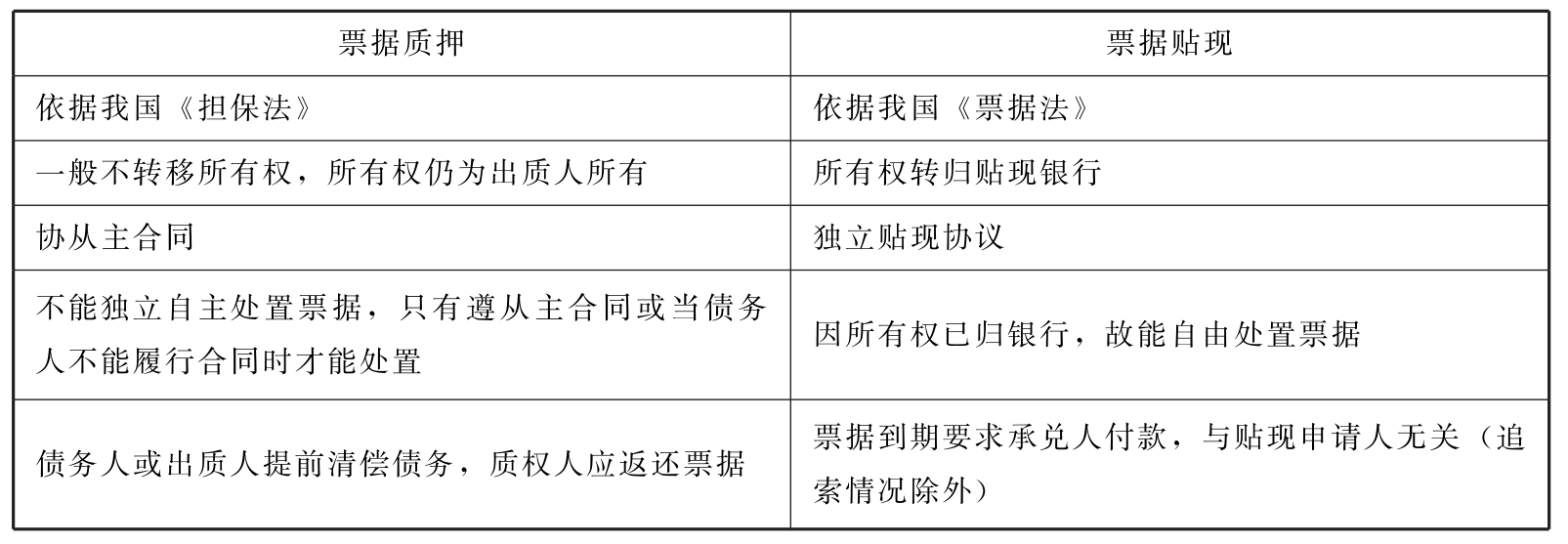

商业汇票质押授信是指在商业汇票质押项下银行提供的授信,分为银行承兑汇票质押授信和商业承兑汇票质押授信。质押授信不是票据贴现,因为,商业汇票质押与商业汇票贴现所依据的法律在具体操作上有较大差异。

票据质押与票据贴现的区别

(二)质押授信的业务办理

对拟质押商业汇票的查询应比照贴现查询的要求进行。

银行与出质人签订《质押合同》。在签订质押合同时,充分考虑债务期限与票据提示付款期限的对应,了解质权的实现方式,并明确双方的权利与义务,以避免产生票据纠纷。

在质押的商业汇票上背书记载“质押”字样,且记载被背书人名称。出质人在汇票上只记载“质押”字样而未在票据上签章,或者出质人未在汇票、粘单上记载“质押”字样而另行签订质押合同或质押条款的,不能构成票据质押。

银行履行放款手续,并妥善保管质押票据。

当主债务履行完毕,票据解除质押时,银行以单纯交付方式将质押票据退还背书人。背书人未能如期履行债务时,被背书人依法实现质权,但不得将票据进行转让与贴现,只能在票据到期时按支付结算制度要求,比照商业汇票贴现到期收回的手续办理,并在托收凭证备注栏注明“质押票据收款”字样。

如果质押票据的期限短于授信业务,应由银行负债票据到期托收。托收回的票款直接偿还银行授信或全部存入在银行开立的保证金账户,继续提供全额保证金担保。如托收出现问题,出质人应无条件提供100%的保证金或立即偿还银行授信,并收回其出质的商业汇票。

质押的汇票早于新开立的汇票,托收回的资金作为保证金存款。对于质押的汇票晚于新开立汇票的情况,由于可能使用贴现款项解付汇票,因此要求客户提前填制好贴现凭证、协议等。

(三)特殊的商业汇票质押授信——商业汇票拆分

商业汇票拆分是指对大面额的商业汇票进行等额或非等额的拆分,即以实物票据做质押,并以质押可收回的资金做保证兑付的备付金,另行开出新的与质押票据金额相等的若干张小面额票据的业务。具体业务形式包括:以银行承兑汇票质押,开具一笔或多笔银行承兑汇票;以银行承兑汇票质押,办理多笔商业承兑汇票的保贴。

对客户来讲,该业务的益处在于:

1.企业可以根据自身的结算需要,灵活安排票据的拆分与组合,满足采购支付结算需要。

2.手续简便,便利企业的操作。

3.大票换小票或小票换大票,相对于银行承兑汇票贴现,企业降低了财务费用。

4.客户可以获得保证金存款利息收益,提供融资便利。

对银行来讲,该业务的利益在于:

1.密切客户关系,加强与客户的合作往来。

2.汇票质押开立银行承兑汇票,降低了银行的银行承兑汇票授信风险,还可收取0.5‰的承兑手续费,并追踪拆分后的商业汇票,争取为其办理贴现。

3.获得了稳定的保证金存款收益或贴现收益。

4.利用货币时间价值获得一段时间的无息或低成本存款。质押票据的到期日一般早于后承兑汇票的到期日,银行可收回的质押票据款项作为客户保证金存款,一般不支付利息。

5.一般来讲,银行只对长期有固定业务往来的重要客户才提供此项服务,并且银行要具备针对大额质押票据的反假、防假手段和能力。

6.将该票据产品与其他银行产品进行捆绑营销,弥补单一业务收益相对较薄的问题。

(四)案例示意

北京××经销商向北京××钢铁公司购入钢材,销售给本区域内二级批发商。该公司的对外付款及收到票款都是银行承兑汇票。

北京××经销商收到银行承兑汇票后将票据质押给银行,由银行签发新的银行承兑汇票。2005年,通过票据质押票据,该公司在银行办理了超过2亿元的票据融资。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。