美元大升值(1980~1985)

20世纪80年代,美国双赤字和美元大波动是各国政策制定者和国际经济学家非常关注的一个问题。

20世纪70年代“布雷顿森林体系”瓦解后,美元就不再和黄金固定挂钩。1973年美国主动把美元贬值8%,但实际上这个调整幅度相对全球经济不平衡程度远远不够。1975~1976年被高估的美元在外汇市场上又继续下挫,1977~1978年美元汇率波动异常剧烈,几乎到了危急的地步(见图7、图8)。

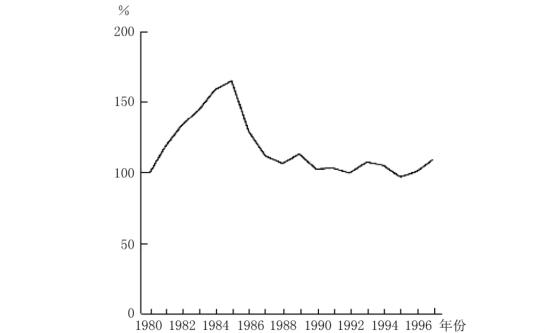

图7 1970~1988年美元真实汇率(1980~1982年=100)

图8 1980~1996年美元汇率(实际汇率,1980=100)

资料来源:J.P.Morgan Research.

1980年后美元又开始逐渐升值,1985年达到几乎升值了一半以上的高位,这个现象给世界各国带来了前所未有的问题。美元大升值以及美国高企的双赤字问题,当然都和美国国内和海外政策紧紧联系在一起。

20世纪70年代两次石油危机几乎把油价推高了17倍,成本推动型和货币供给推动型的通胀共同加剧了世界各国的“滞胀现象”。经济合作与发展组织(OECD)26个成员国的通胀率在1974~1979年达到了10%,而通胀率在战后经济发展时期非常低,1960~1973年这个指标也只有3.2%。

为了解决这些严重的经济问题,各发达国家在20世纪80年代初在政治上进行一次大逆转,纷纷尝试用新自由主义改革方案来寻求突破。这些“新自由主义”政策对各国汇率、国际收支地位、国内金融状况都带来了新变化。[7]

玛格丽特·撒切尔在英国上台后就开始实施紧缩性货币和财政政策[8],1979年英国北海石油价格随着全球油价的高涨而高涨,这致使英镑在1979年就开始升值,撒切尔紧缩性宏观经济政策把英镑汇率进一步推高。从1980年到1981年1月份的一年内英镑实际汇率差不多升高了40%,撒切尔提高利率水平致使整个社会信贷收缩,英国国民产出在一段时间内下降了近5.5%,失业率也上升了1倍。撒切尔的政策差不多是英国丘吉尔在1925年强行英镑重回战前黄金平价以来最大的一次紧缩性政策。

在美国,里根上任后也对货币政策进行大变革。保罗·沃尔克是当时美联储主席,他是1979年8月由卡特总统任命为美联储主席的。由于“布雷顿森林体系”在20世纪70年代末已经彻底瓦解,美国为了和苏联搞冷战,其国防开支步步升高,美国当时国内通货膨胀已经达到了两位数,而且人们对未来通胀预期依然非常高,外汇市场上美元汇率不断下挫。沃尔克面对这样的局面,在1979年8月份和9月份就开始着手提高美联储的贴现率。

1979年10月沃尔克在主持的一次会议上就开始劝说美联储的主要政策制定机构——公开市场委员会,改变其货币政策实施工具,以货币供给量而不再以利率水平为目标来调控经济。这能够使美联储政策目标更为清晰,而不必顾及利率提高引起社会的强烈反弹。

沃尔克的目标其实很简单,就是要下决心把通货膨胀给压下来。虽然他不是米尔顿·弗里德曼货币主义经济学派的一员,但是他在政策上采用了货币主义的方法,成为货币主义的一个实践者。

美国短期市场利率1978年差不多是7%~7.5%,1980年达到11.5%,1981年已经超过14%。随着美联储联邦基金利率提高(见图9),1981年各商业银行基本利率都超过20%。商业银行基本利率相应提高这么多也是沃尔克始料未及的,社会上对沃尔克的高利率政策是一片骂声。

图9 1953~2003年美国联邦基金利率走势

资料来源:Federal Reserve Board and NBER.

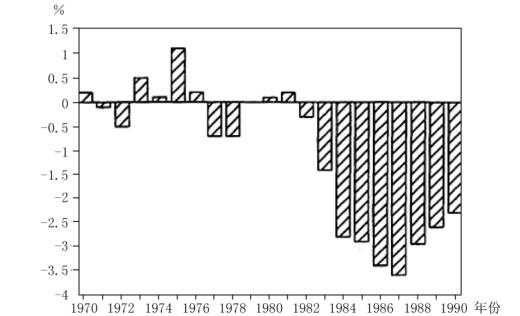

1981年里根政府又开始大规模降低企业所得税,美国军费开支却增加了,这致使美国政府预算赤字开始逐级上升。预算赤字占GDP的比例从1980年的1.2%上升到1984年的2.8%、1986年的3.5%。美国财政赤字还带来了贸易赤字,美国双赤字状况一直持续到20世纪90年代。美国紧缩性货币政策和逐步增长的双赤字,一起把美国国内利率推到一个非常高的水平上。

1982年美联储稍微放松了货币政策使名义利率有所下降,但经过通胀调整后的真实利率还是非常高。1985年短期利率虽然从1981年的14%下降到7.5%,但是通货膨胀率却从1980年的13.5%降到1985年的3.6%,所以短期利率真实水平还是要高于20世纪六七十年代的水平。美国长期利率真实水平就更高了,从1980年到1985年一直高于其他国家的长期利率水平。

美国实施了一个紧缩性货币政策和扩张性财政政策的组合,这引起了美国逐步增大的双赤字现象(见图10)。[9]

图10 1970~1990年美国经常账户赤字(占GDP的百分比)

资料来源:DRI,Inc.

德国和日本政府却在不断削减财政赤字,德国结构性赤字占GDP的比例从1980年的3.9%缩减到1985年的0.2%,日本结构性赤字占GDP的比例从1980年的5%削减到1985年的0.3%,并且开始出现财政盈余。德国和日本利率水平一直低于美国利率水平,但马克和日元对美元的汇率变动却出现了不同走向。美、德、日三国国内不同的政策组合战略,导致了三国经常账户也出现了不同现象。

20世纪七八十年代德国和日本国内汽车、电子、纺织等产业实力大增,70年代后期和80年代德、日跨国公司全球竞争力已经可以和美国跨国公司相匹敌。整个80年代德、日出口非常强劲,美国经常账户赤字越来越大,德、日经常账户顺差也越来越大。

按照一般国际经济学教科书的说法,(国内私人总投资-国内私人总储蓄)+(政府总支出-政府总税收)=进口-出口,如果一国国内总储蓄满足不了国内投资需求,那就要通过多进口来满足国内需求,经常账户也就会出现赤字。1980~1985年美国赤字差不多就是这个情况,私人投资水平和私人储蓄水平相当,但政府国防开支却节节攀升,预算赤字越来越大,从而经常账户的贸易赤字也逐步提高。

由于美国实行了紧缩性货币政策,美国利率水平又大大高于其他国家,因此引起了国际资本市场上大规模资本流动。许多资本纷纷兑换成美元资产寻求利差,国际外汇市场上美元兑换需求非常大,导致美元汇率水平开始提高。

美国国内政府开支无度,扩张性财政政策1983~1988年的国内需求都要大于欧洲共同体(European Community)市场和日本市场。1982年拉美债务危机导致拉美国家对美国进口需求降低,美元汇率提高也使美国出口优势有所下降。这样美国贸易赤字也就越来越大。[10]

美元汇率水平从1980~1985年一直在升高。美元对其他10个工业化国家货币的汇率从1980年到1985年2月平均上升了81%,如果去除各国通货膨胀水平的差异,美元真实汇率也差不多上升了72%。按照一般理论的解释,赤字国货币应该走弱,但美国经常账户持续恶化却伴随了一个美元不断升值的过程,这种奇怪现象本身就是纯粹的货币现象,也只有美元作为独一无二的国际货币才具有这种特权。

由于日本和美国的利率差要小于德国和美国的利率差,日元比马克兑美元套利的资本冲动要小,所以1980~1985年美元对马克升值幅度要远远大于美元对日元升值幅度。1980年后日本和德国对美国贸易顺差额度也越来越大。

对于本币兑美元的贬值情况,日本中央银行比德国中央银行进行外汇市场干涉的态度要消极得多,它并没有大规模抛出美元来支持日元汇率,而是让日元贬值来换得日本出口部门的竞争优势。1981年马克和法郎都在一年内对美元贬值了28%~30%,欧洲开始抱怨美国利率和汇率政策使欧洲利率被迫提高,欧洲从美国进口货物的价格也开始攀升,法国财长戴乐斯把美国高利率和高汇率政策称为“第三次石油冲击”。

1983年年度经济峰会上法国总统密特朗斥责美国,认为美国高利率政策使欧洲投资资本都被吸引到了美国,实际上这是欧洲资本在为美国赤字融资,而美元大幅升值却使欧洲进口成本,尤其是以美元计价、结算的石油进口成本,大大提高。

德国对美国的批评要比法国少一点,因为德国出口产业很多,美元升值、马克贬值使德国出口部门更有竞争力了。

实际上欧洲各国货币对美元升值的实际汇率要小于其名义汇率,如西德马克1981年8月份对美元名义贬值了30%,但实际贬值幅度为15%。但是欧洲各国还是借这次机会对美国施加了很大的政治压力。

美元1981年有所升值大家还能理解,因为美元在1977~1978年有一次比较大的贬值。1980年美国经常账户出现了短暂盈余,日本和德国1980年因为石油价格高涨经常账户出现了赤字,大家认为美元1980~1981年有所升值可以看成是美元先前贬值的一次反弹。但是大家都没有预料到美元在后面四年内连续大幅升值。即使在1982年下半年美国短期利率已经开始出现下降趋势,美国和德国、日本的利率之差已经缩小到了3%,应该说外汇市场上要求兑换成美元、寻求利率套利的资本冲动越来越小,但是美元汇率还是一路上扬。

1982年美元实际升值7.5%,1984年又升值10.3%。按照传统教科书讲授的汇率理论,利率、通货膨胀率、经常账户的状况都会影响汇率,但用这个理论来解释美元直线升值现象却令人相当费解。

美国国内通胀率要高于德国、日本,美国经常账户赤字在1981年之后就一路攀升,而德国、日本经常账户盈余却不断扩大,美国国内利率也开始下降,对照这三个指标来说,美元应该贬值才对。有人说这是因为美国实体经济的基本面在1982年后表现得越来越强劲,1983年美国实际GDP增长达到4%,1984年达到6.8%,美国本土公司利润回报率越来越高,因此其他各国资本对美国本土很有信心,把储蓄都放在美国投资上。而欧洲GDP增长要慢于美国,欧洲劳动力市场较为僵化,高工资、失业补贴现象都很严重,因此欧洲资本都纷纷流向美国。

实际上美元升值和人们的预期有关系。美国通胀率虽大大下降,但美国双赤字现象还很严重,美联储的货币政策也极为不确定,大家预期美元利率上升的可能性要大于其下降的可能性。因此外汇市场上的投资者和交易商就大量购进美元、抛出他币,或者买进看涨美元的远期期权,这样就导致了美元升值。

美元汇率大升值是一种货币现象,美元作为国际货币的特殊地位赋予了美元极大的市场支撑力量,其汇率确实和所谓真实经济变量脱钩了。1984年和1985年美国经常账户赤字越来越恶化,美国和德国、日本国内的利率之差也缩小到2%左右,但从1984年4月到1985年2月美元实际汇率又升了25%。而且1984年之后外汇市场上美元汇率已经成为人们投机的一个焦点,这更进一步推高了美元汇率。[11]

美元大升值实际上已经和基本经济变量脱离得越来越离谱,按理说美国应该对外汇市场进行有效干涉,矫正错误的美元汇率,但美联储和财政部一直怀着一种“有意忽视”的态度。美国总统顾问委员会主席、当时在财政部负责货币事务的贝里·斯普林科尔(Beryl Sprinkel)是一个米尔顿·弗里德曼货币主义的坚定信徒,认为美元汇率是市场自发行为的一个产物,市场有市场自己的判断,除非碰到什么重大紧急情况,美联储和财政部都没有必要对市场进行干涉。

他在美国议会“美联储—财政部”联席经济委员会上举例说,只有像1981年3月30日行刺里根总统这样的事才是重大紧急情况,政府才有必要站出来干涉市场。1981年3月30日,里根总统遭遇一次行刺,但是行刺未果,市场上出现了短暂的美元抛售情况。美联储为了支撑美元,进行了抛售马克、买进美元的干涉。

但在这之后的1981~1985年,美联储和财政部使美元贬值、回复低位的市场干涉力度很小,4年也就购进了总额为7.54亿美元的马克、日元。但对日、德来说,为了不使日元、马克大幅贬值,日本和德国中央银行1981~1985年抛出了总额达500亿美元的外汇储备,德国中央银行为了挺住马克差不多耗尽了一半外汇储备。

1982年6月G7集团成员国和欧洲共同体(European Community)委员会代表在法国巴黎凡尔赛召开了一次经济峰会,这次会议上欧洲各国对美国对美元大升值“不干涉”的政策纷纷强烈谴责。美国方面还是尽力找说辞,认为仅仅依靠货币当局的冲销政策解决不了美元升值问题,各国还要作出相应的内部宏观经济调整,这对于汇率问题才是最为重要的。

美国在历次经济谈判中,当碰到有利于自己的汇率问题时,总是喜欢要求其他各国进行内部调整,当碰到不利于自己的汇率问题时,总是喜欢说其他国家货币当局在操纵汇率,而这一次又是如此上演。美元大升值明显是一个货币现象,只要美联储和财政部对外汇市场进行干涉,就足以使美元回落到其正常水平。美国为了国内利益再次利用了美元特权来为自己的国内政策服务。

美元大升值给各国带来了非常明显的后果。

美国贸易赤字从1981年开始逐渐拉大,1985年已经达到1245亿美元,占到美国GDP的5%左右。强势美元使美国商品出口大大下降,1983~1985年美国商品出口额才达到47亿美元,1986年美国贸易出口水平才比1980年提高了2%左右。

里根上台后开始实行“新自由主义”经济政策,大幅度给企业降税,同时为了应付冷战和巨大的海外国防开支很大。这样美国国内的消费和投资开支1982~1985年上升了18.7%,但国内储蓄率却不断降低,应付不了这些上涨的需求,因此进口就大幅提高。美国的进口1982~1985年提高了50%,这就带来了美国大幅攀升的贸易赤字。

可以说1982~1985年美国1/4的进口需求都是由美元升值引起的,升值的美元有利于美国就业、产出的繁荣。

美元大升值就意味着其他各国货币大贬值,虽然欧、日各国纷纷对美元施以抱怨,但从客观上来说美元升值也刺激了欧日各国对美国的出口,这也是为什么欧、日能够纵容美元持续升值5年的原因。

美元大升值也确实达到了沃尔克的预想,美国通货膨胀大大降了下来。虽然美国的商品贵了,但欧洲各国内部贸易很大,1981年后全球石油价格一年一年下降,欧洲通货膨胀也没有高企。日元对美元的贬值幅度要小于欧洲各国货币对美元的贬值幅度,所以日本从美国输入的通货膨胀也不是特别严重。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。