经济复苏从重组国际货币与金融秩序开始

回顾历史上的国际失衡和再平衡,可以发现全球经济失衡与国际货币体系紧紧联系在一起。1971年后国际失衡之所以反复出现,并且迟迟不能实现再平衡,和当前“美元本位制”的国际货币体系缺陷联系在一起。20世纪90年代以来的20年里,这种全球经济失衡局面愈演愈烈。美国经常账户赤字越来越大,同时美国的外围国家,包括中国、日本、石油出口国等,手里所积累的国际储备资产自1991年以来再次经历了大幅增长。

今天全球经济失衡和历史经验不同的是,亚洲新兴市场国家成为资本输出国,而发达国家成为资本净输入国。亚洲新兴市场国家的总体储蓄在20世纪90年代之后超过了投资,而主要发达国家的储蓄则出现了下降,远远不足以满足其投资需求。亚洲新兴市场国家的储蓄不断回流到发达国家,以弥补其投资和储蓄差额(见图25)。

亚洲新兴市场国家储蓄过剩主要是因为:第一,20世纪90年代金融危机频发,这些国家为了应付短期资本外逃和汇率被投机,不得不积累起大量的外汇储备;第二,这些国家内部产权不明晰,金融发展落后,储蓄不能被有效地转化为国内投资。

主要发达国家储蓄不足、投资和储蓄的差额需要新兴市场国家的储蓄来弥补的原因有:第一,人口老龄化趋势严重,退休后不再储蓄;第二,金融市场发达,金融创新不断,大大方便和鼓励了人们的借贷;第三,政府储蓄下降,也就是政府预算出现赤字,尤其是美国。

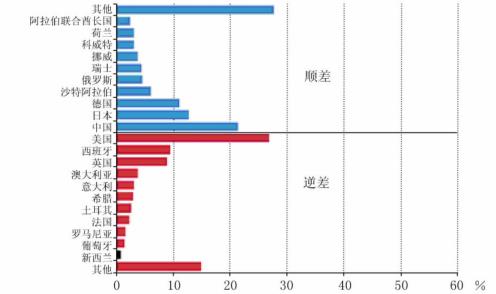

同时我们应该看到,今天全球经济失衡问题主要集中在美国和亚洲新兴市场国家以及石油产出国之间(见图26)。亚洲新兴市场国家的外汇储备资产,来自直接投资和出口盈余。而石油出口国的石油美元,一方面来自全球能源供给的短缺,另一方面来自全球流动性过剩流入能源期货部门,推高了能源价格,进一步增加了石油出口国的石油收入。

图25 全球净资产流向

资料来源:IMF.

图26 全球经常账户失衡的分布(2009年)

资料来源:IMF,RBNZ Calculations.

2000年以来,国际收支盈余国不断为美国持续扩大经常账户融资,在这些逆流回美国的资本流中,国际私人资本比例下降,官方资本比重提高,2000年来各国创建了近10只“主权财富基金”(Sovereign Wealth Funds)来进行专业投资。大量的资金投资购买美国的政府债券、股票、公司债券以及其他机构债券,进一步压低了美国长期真实利率,并且就像向银行体系注入高能货币一样,引起了国内信用的扩张,推高了资产价格泡沫,并引起公司资本的极度错误配置。在这种宽松条件下,大量金融资本在宽松监管条件下,进行了高杠杆的资产证券化进程,道德风险加重,加剧了整个金融市场的脆弱性。2007年美国“次贷危机”以及国际金融危机发生,是当前全球经济失衡的一个直接结果。这场全球大规模的持续失衡从根本层面上来看,来自于“美元本位制”的国际货币体系缺陷。当前美国经常账户与GDP的比值达到8%,美国净外债达到近3万亿,美国GDP总值为13万亿美元,净外债与GDP的比值达到25%。

全球经济失衡有两层含义:一是美国的净外债/GDP继续持续扩大,最终是否会收敛为一个稳定的值,比如100%或者200%,同时美国是否还有能力还本付息;二是外部盈余国在美国净外债/GDP持续扩大的这个过程,是否还愿意为美国经常账户赤字提供融资。

关于这个命题有两种对立的观点。

一是悲观派。悲观派自亚洲金融危机后就出现了。这派观点一直预测美元将会出现崩溃性危机,他们认为在美国经常账户赤字/GDP和净国际债务/GDP比例提高、2000年IT泡沫破灭、伊拉克和阿富汗战争不断扩大美国政府赤字及通胀货币政策的影响下,美元资产持有者将会对美元丧失信心,进而会大量抛售美元资产,不再为美国国际收支赤字提供融资,美元进而会出现崩溃和大贬值。虽然“美元危机”最终以国际金融危机和“次贷危机”等出人意料的方式出现,并且大量资本又重新逆流回了美国,以其作为避险天堂,美元反而出现了升值,但实际上这意味着全球经济不平衡在国际金融危机下得到了提前纠正,也意味着“布雷顿森林体系Ⅱ”的终结。

二是乐观派。这派观点认为当前虽然发生了国际金融危机,但是全球经济不平衡调整还会以20世纪80年代美国和德、日之间的政策协调方式、以“美元大升值/大贬值”或“美元大贬值/大升值”的形式来进行,这个调整方式是不会太快的。

伯南克认为,当前的全球经济失衡以及新兴市场给美国提供融资,实际上是20世纪70年代以来金融全球化使这些宏观经济体分散投资组合的一个表现。那些外国投资者之所以愿意持有美国资产,是因为美国长期经济表现强劲、金融市场优良、产权保护得力、投资回报率高。日本和欧洲社会老龄化趋势加重,亚洲国家靠美国市场来拉动经济增长,因此使全球储蓄过剩,美国经常账户赤字和净国际债务的提高,反映了这些过剩储蓄对美国资产的强劲偏好。

乐观派认为,当前虽然发生了国际金融危机,但是原有国际金融秩序的基本运行模式和运行基础没有变,美元没有出现大崩溃证实了美元不会出现崩溃。假如美元贬值的话,其他货币就会出现升值,这意味着美国海外以当地货币计价的资产价格会提高,从而美国的净外债/GDP就会缩小,另外假如美元大贬值,美元盈余国手里的美元储备和美元资产将会大大缩水,它们最害怕美元贬值,因此为了防止美元贬值会继续持有美元资产。[25]

在乐观派中还有人认为,美国净外债/GDP现在才是25%,如果把2003年作为初始条件使用计量经济学技术进行外推,美国净外债/GDP的极限值为98%。根据国际经验看,爱尔兰在20世纪80年代净外债/GDP达到70%,澳大利亚在1995年左右净外债/GDP达到60%,新西兰在1998年左右净外债/GDP达到90%,这些国家都没有发生债务危机和货币危机,美国作为一个大国即使是98%的净外债/GDP值也是可以承受的。

乐观派和悲观派的观点除了在学理上有分歧外,还代表着国家利益和话语霸权之间的冲突。当前国际金融危机被国际货币基金组织称为自1929年世界“大萧条”以来最严重的一次经济危机,给世界带来痛苦的调整,它也提醒我们当前全球经济失衡是不可持续的。如果我们不重组国际金融秩序,将可能出现更大和更多的问题。

当前世界经济启动复苏进程,不但需要简单地分散国际货币体系,还涉及整个国际金融秩序的重组。主要在六个方面亟待我们思考和行动。

第一,如何使“美元本位制”国际货币体系分散化和多元化,欧元、日元、人民币等都是候选货币。

第二,用货币区域化来冲散当前国际货币体系的高度集中性,其中,亚洲货币合作或者亚元需要不断向欧洲货币一体化和欧元学习,另外南美、非洲、阿拉伯地区的货币区域合作,也需要向这个方向推进。

第三,国际货币基金组织、世界银行等一些国际金融机构的角色和功能亟待改革。

第四,国际分工带来全球资源重新配置,美国制造业大量外流,同时许多新兴市场国家所谓“出口导向型经济发展战略”大量压低了美国国内的通胀,其代价是这些国家国内的低工资和资源、环境的高成本,这种国际分工模式是否可持续,这些国家内部的需求何以提高?

第五,当前世界面临着找不到新产业和新投资利润点的问题,没有新的生产力和新技术、新产业将会使公司利润下滑不可遏止,因此会使全球通货紧缩局面进一步恶化。我们要问的是,第五次“信息和远程通信技术”革命带来的生产力释放效应是不是在逐渐递减?2000年IT泡沫破灭是第五次技术革命的终结,还是其真正成熟并向整个社会普及的一个开始?

当前气候变化讨论正在催生碳排放产权的货币化和资本化,这会不会是金融资本在房地产泡沫破灭之后下一个要催生的投机泡沫?低碳经济成为讨论热题,大量风险投资基金涌入新能源、生物技术、新材料行业,这是一次简单的环保主义行动,还是接替第五次“信息和远程通信技术”革命的第六次“清洁技术”革命?

第六,关于“新自由主义”意识形态。20世纪80年代后“新自由主义”席卷整个世界,政府不断放松市场管制,金融自由化过度,使各国内部和发达国家(发展)中国家之间出现收入分配恶化,这不利于全球需求的平衡,因此也恶化了整个世界经济的通缩局面。2008年金融危机过后,新自由主义是不是应该逆转,政府的作用和财政政策的作用,是不是应该有所加强,我们是不是不再过于迷信自由市场的力量?

这六个方面的问题,涉及我们当前世界经济的前景问题,也是我们重组当前国际金融秩序所需要思考和着力的六个方面。如果说全球经济复苏需要一场技术革命,那么全球经济复苏也正在呼唤一场货币与金融秩序的变革。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。