第十章 抵债资产

第一节 抵债资产概述

抵债资产是指银行在依法行使债权或担保物权时,因债务人、担保人无法以货币资金偿还银行债务,经协商或经法院判决(裁定)、仲裁机构裁决接收的债务人、担保人用以抵偿银行债务的非货币性资产。

抵债资产包括动产、不动产和其他资产三大类。

第二节 抵债资产确认与计量

一、抵债资产确认与计量的基本规定

(一)确认与计量的基本政策

(1)我行以抵债协议生效日或法院裁定、仲裁裁决生效日为抵债资产入账日。

(2)我行取得抵债资产按公允价值入账。抵债资产的公允价值按照以下顺序确定:

①抵债资产存在活跃市场的,根据资产的市场价格,即该资产的买方出价确定。

②不存在活跃市场的,应以可获取的最佳信息进行估计,包括参考同行业类似资产的最近交易价格、法院(仲裁机构)裁定(决)的价格、具有合法资质评估机构的合理评估价值等。

③上述均不存在或无法可靠估计的,根据该资产的预计未来现金流量现值等估价模型确定。

(3)期末,若抵债资产的账面价值高于其可变现净值,按照账面价值与可变现净值的差额计提减值准备。可变现净值是指在日常活动中,抵债资产的估计售价减去估计的销售费用以及相关税费后的金额。

(4)取得抵债资产支付的其他相关税费,计入当期损益。为取得抵债资产我行垫付的应由债务人承担的费用(如垫付诉讼费等),作为其他应收款。

(5)已计提抵债资产跌价准备的抵债资产,原减值迹象已经消失的,经有权审批行审批通过后在原计提范围内转回其差额,并计入当期损益。

(二)会计科目

抵债资产主要包括抵债资产、抵债资产减值准备及相关损益类科目,具体如下:

(1)抵债资产。本科目核算我行接收抵债资产的入账价值,包括抵债房屋建筑物、抵债土地、抵债有价证券、其他抵债资产核算科目。

(2)抵债资产跌价准备。本科目核算我行抵债资产应当计提的减值准备。

(3)其他营业收入——抵债资产保管收入科目。本科目核算我行抵债资产持有期间取得的收入。

(4)业务管理费用——抵债资产取得相关税费科目。本科目核算我行取得抵债资产支付的相关税费。

(5)其他营业支出——抵债资产保管支出。本科目核算我行抵债资产保管期间发生的支出。

(6)抵债资产减值损失。本科目核算我行应当计入当期损益的抵债资产减值损失。

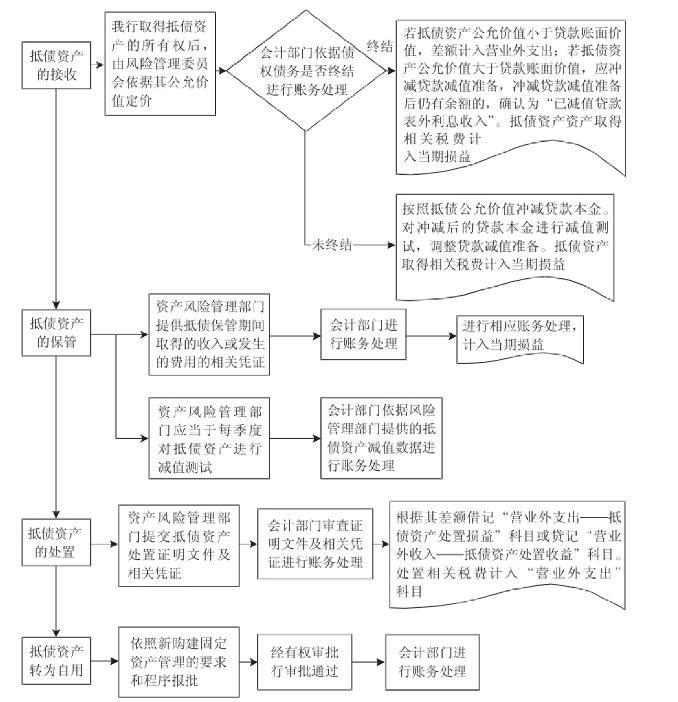

(三)确认与计量业务流程

抵债资产相关业务包括初始确认、后续计量、处置三个过程,业务流程见图10-1。

二、抵债资产的会计核算

(一)抵债资产的初始计量

我行在取得抵债资产后,应当区分债权债务关系终结和债权债务关系未终结两种情况及时进行账务处理,严禁违规账外核算。

1.债权债务关系终结

经法院判决(裁定)、仲裁调解或协商,债务人在农业银行的债务终结,应全额结转贷款及计提的贷款减值准备。

若债务关系终结的为组合方式计提减值准备的贷款,根据迁移模型与滚动模型计算出的此笔贷款所对应类别的损失率乘以贷款本金得出的金额,作为此笔组合计提方式贷款应当结转的减值准备。

(1)若抵债资产公允价值小于贷款账面价值(贷款本金-此笔贷款计提减值准备),按照公允价值作为抵债资产的入账价值,同时结转贷款及计提的贷款减值准备,差额计入“营业外支出——债务重组损失”科目。

图10-1 抵债资产业务流程图

借:抵债资产

单项/组合计提贷款减值准备

营业外支出——债务重组损失

贷:××已减值贷款

为取得抵债资产发生的相关税费计入当期损益。

借:业务管理费用——抵债资产取得相关税费

贷:银行存款等资金类

为取得抵债资产支付的抵债资产欠缴的税费以及垫付的应由债务人承担的其他费用(如垫付诉讼费等),确认为其他应收款。

借:其他应收款——垫付款

贷:银行存款

销记表外应收利息。

借:××贷款表外应收利息

贷:备查登记类借方余额

(2)若抵债资产公允价值等于贷款账面价值(贷款本金-此笔贷款计提减值准备),则:

借:抵债资产

单项/组合计提贷款减值准备

贷:××已减值贷款

为取得抵债资产发生的相关税费计入当期损益。

借:业务管理费用——抵债资产取得相关税费

贷:银行存款

为取得抵债资产支付的抵债资产欠缴的税费以及垫付的应由债务人承担的其他费用(如垫付诉讼费等),确认为其他应收款。

借:其他应收款——垫付款

贷:银行存款

销记表外应收利息。

借:××贷款表外应收利息

贷:备查登记类借方余额

(3)若抵债资产公允价值大于贷款账面价值(贷款本金-此笔贷款计提的减值准备),在其差额范围内,转回此笔贷款确认的贷款减值准备支出,若差额转回贷款减值准备后仍有余额,确认为已减值贷款表外利息收入,同时销记相应的表外应收利息。

借:抵债资产

单项/组合计提贷款减值准备

贷:××已减值贷款

已减值贷款准备支出

已减值贷款表外利息收入

借:××贷款表外应收利息

贷:备查登记类借方余额

为取得抵债资产发生的相关税费计入当期损益。

借:业务管理费用——抵债资产取得相关税费

贷:银行存款

为取得抵债资产支付的抵债资产欠缴的税费以及垫付的应由债务人承担的其他费用(如垫付诉讼费等),确认为其他应收款。

借:其他应收款——垫付款

贷:银行存款

【例10-1】2006年6月27日,我行给某客户贷款2,000,000元。因该客户发生财务困难,无法按合同规定偿还债务,2007年4月20日,经法院裁决,以该客户自有的一处房产抵偿其债务,经评估该房产其公允价值为1,500,000元。我行已对此笔贷款计提减值准备300,000元。接收此抵债资产时发生相关税费50,000元。处理如下:

抵债资产公允价值= 1,500,000(元)

贷款账面价值= 2,000,000- 300,000= 1,700,000(元)

差额= 200,000(元)

会计分录为:

2.债权债务关系未终结

经法院判决(裁定)、仲裁调解或协商,债务人在农业银行的债务未终结。农业银行应当按照抵债资产公允价值冲减贷款本金。

(1)对于单项计提减值准备的贷款。

①若抵债资产公允价值小于等于已减值贷款账面价值(贷款本金-已计提的减值准备),按照抵债资产公允价值冲减此笔贷款本金。

借:抵债资产

贷:××已减值贷款

抵债资产取得相关税费计入当期损益。

借:业务管理费用——抵债资产取得相关税费

贷:银行存款

农业银行垫付的应由债务人支付的费用计入其他应收款。

借:其他应收款——垫付款

贷:银行存款

在下一个减值测试日,对冲减后剩余的贷款本金进行减值测试,根据测试的贷款减值金额,调整原计提的贷款减值准备。

②若抵债资产公允价值大于已减值贷款账面价值(贷款本金-已计提的减值准备)小于等于贷款本金时,按照抵债资产公允价值冲减此笔贷款本金,还需按照抵债资产公允价值与此笔贷款账面价值的差额转回此笔贷款计提的减值准备。

借:抵债资产

贷:××已减值贷款

借:单项计提贷款减值准备

贷:单项计提贷款准备支出

其他处理参照抵债资产公允价值小于等于已减值贷款账面价值的情况。

③若抵债资产的公允价值超过已减值贷款的本金时,首先冲减此笔贷款本金并转回此笔贷款计提的减值准备,还要将抵债资产公允价值超出已减值贷款本金部分计入“已减值贷款表外利息收入”科目,同时销记表外应收未收利息。

借:抵债资产

贷:××已减值贷款

已减值贷款表外利息收入

借:单项计提贷款减值准备

贷:单项计提贷款准备支出

借:××贷款表外应收利息

贷:备查登记类借方余额

其他处理参照抵债资产公允价值小于等于已减值贷款账面价值的情况。

(2)对于组合计提减值准备的贷款。

①若组合计提减值准备的贷款为非减值贷款,按照先到期先归还的原则以抵债资产公允价值冲减此笔贷款的本金及表内应收息:

借:抵债资产

贷:××贷款

××贷款表内应收息

②若组合计提减值准备的贷款为减值贷款,按照抵债资产公允价值冲减此笔贷款的本金。

借:抵债资产

贷:××已减值贷款

若抵债资产公允价值超过组合计提已减值贷款本金时,先按照本金到期日的先后顺序冲减已逾期本金,再按照利息到期日的先后顺序冲减已逾期利息,最后冲减客户逾期还款时应结计的利息。所还利息计入“已减值贷款表外利息收入”科目,并销记相应的表外应收未收利息。

借:抵债资产

贷:××已减值贷款

已减值贷款表外利息收入

借:××贷款表外应收利息

贷:备查登记类借方余额

如法院判决、仲裁或协议规定我行必须根据抵债资产价值大于债权的部分支付补价的,我行应当将预计应支付的补价作为一项负债,计入“其他应付款——应付抵债资产补价款项”科目。

【例10-2】2006年6月27日,我行给某客户贷款2,000,000元。因该客户发生财务困难,无法按合同规定偿还债务,2007年4月20日,经法院裁决,该客户以其一处房产抵偿债务的一部分1,000,000元,其余部分我行继续享有追索权。我行对此笔贷款计提减值准备300,000元。

处理如下:

此种情况属于债权债务未终结的情况,按照抵债资产的公允价值冲减贷款本金:

在下一个减值测试日,根据冲减后的贷款本金进行减值测试发现剩余1,000,000元贷款本金应计提减值准备400,000元,此笔贷款已计提减值准备300,000元,根据其差额:

(二)抵债资产的后续计量

(1)抵债资产保管期间,发生的费用计入当期损益,计入“其他营业支出——抵债资产保管支出”科目;抵债资产保管期间取得的租金收入计入当期损益,计入“其他营业收入——抵债资产保管收入”科目。

(2)每季度末资产负债表日,我行对抵债资产进行逐项检查,如果抵债资产存在减值迹象的,要对其进行减值测试,估计抵债资产的可变现净值;如果可变现净值低于账面价值的,应根据其差额,按抵债资产的种类逐项计提减值准备。会计分录:

借:抵债资产减值损失

贷:抵债资产跌价准备

对于可变现净值高于账面价值的,在该项资产计提的减值准备限额内按可变现净值超过账面价值的金额将原确认的减值损失予以转回,冲减该资产项下的减值准备。

会计分录为:

借:抵债资产跌价准备

贷:抵债资产减值损失

(三)抵债资产的处置

(1)处置抵债资产时,结转抵债资产的账面余额与抵债资产计提的减值准备,实际取得的处置收入与其差额部分计入当期损益。

借:银行存款

抵债资产减值准备

营业外支出——抵债资产处置损失

贷:抵债资产

营业外收入——抵债资产处置收益

抵债资产处置过程中发生的相关费用计入“营业外支出”科目。

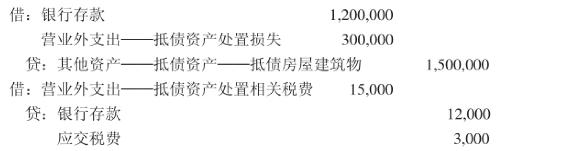

【例10-3】接【例10-1】,2007年5月10日,我行在处置抵债房产时,实际收到价款1,200,000元,发生的处置费用12,000元,相关税费3,000元。我行对该抵债资产没有计提相关减值准备。

账务处理如下:

(2)抵债资产转为自用。我行不得擅自使用抵债资产,确因经营管理需要将抵债资产转为自用的,视同新购固定资产办理相应的固定资产购建审批手续,按转为自用抵债资产的账面价值确定固定资产的入账价值。

第三节 抵债资产减值的测试与计量

一、抵债资产减值的测试流程

抵债资产减值测试流程见图10-2。

(1)由一级分行抵债资产减值工作主管部门下发减值测试工作表至各经营行。

(2)各经营行填制工作表,进行减值测试,并提交二级分行抵债资产减值测试工作主管部门。

(3)二级分行对提交的工作表进行汇总、复核后形成资产减值确认审批表,提交本行会计部门会签。并按照审批权限,分别报本行资产风险管理委员会或类似机构、一级分行相应机构或总行审批。

(4)二级分行提交减值确认审批表至一级分行。

(5)一级分行抵债资产减值工组主管部门汇总、复核,并根据审批权限分别报一级分行资产风险管理委员会或类似机构、总行审批。

(6)审批会签后,经行长签字报总行。

图10-2 抵债资产减值测试流程图

二、抵债资产减值的计量

我行抵债资产的减值测试流程可参见长期股权投资减值测试流程。此外,还应注意以下问题:

(1)判断减值迹象。减值测试基准日,应根据“资产减值确认和计量办法”判断抵债资产是否存在减值迹象。如果不存在减值迹象,则减值测试结束,不计提减值准备。各级行原则上应至少每季度进行一次减值测试,经有权审批行进行审批,计提减值准备。

(2)估计可收回金额。对于抵债资产而言,按照其公允价值减去估计的处置费用后的金额确定可收回金额。其公允价值,如果按照“资产减值确认和计量办法”难以取得销售协议价格和资产市场价格,按以下方式确认公允价值:有处置意向的,采用最后一次申报的处置底价或有权审批行批准的处置底价;如果不存在处置意向,但两年内曾进行过资产评估的,则采用最后一次评估价格;如果既无处置意向又未曾评估的,则根据可获取的信息可信度确定相应权重自行估值。

(3)确定抵债资产的减值金额。如果抵债资产可收回金额高于其账面价值,说明没有发生减值;如果抵债资产可收回金额低于其账面价值,说明发生了减值,根据可收回金额低于抵债资产账面价值的差额确认相应减值准备,即减值金额=账面价值-可收回金额。

(4)下一个减值测试日,银行应对抵债资产进行逐项检查,如果抵债资产可变现净值发生变化,应根据最新可变现净值与抵债资产的账面价值进行比较,按两者的差额计算当期应计提的减值准备,并对已计提抵债资产减值准备的账面余额进行调整。

【例10-4】2007年6月30日我行对抵债房产进行减值测试时,通过内部评估的方式,结合所在城市房地产市场情况,得出一抵债房产的可收回金额为700,000元,其账面价值为803,151.52元,应当计提减值准备103,151.52元。

账务处理如下:

借:抵债资产减值损失 103,151.52

贷:风险资产准备——抵债资产跌价准备 103,151.52

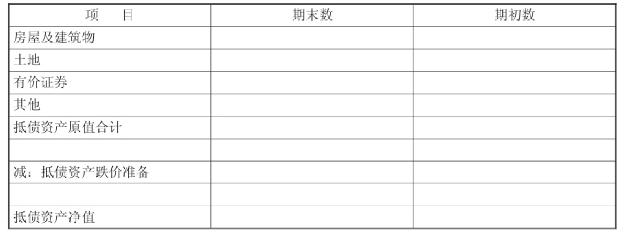

第四节 抵债资产的披露要求

依据新会计准则的要求,我行抵债资产应当在报表附注中披露如下信息:

①抵债资产区别为房屋及建筑物、土地、有价证券、其他各类别的年初数和年末数。

②抵债资产原值、抵债资产跌价准备、抵债资产净值的年初数和年末数。

③抵债资产跌价准备需披露年初余额、本年计提、本年转入、本年转回、本年核销、本年处置、本年其他转出、年末余额以上这些项目的年初数与年末数。

(1)抵债资产的披露格式见表10-1。

表10-1

(2)抵债资产跌价准备的披露格式见表10-2。

表10-2

第五节 新旧会计准则的比较与衔接

一、抵债资产新旧会计准则的比较

新核算会计准则对抵债资产的初始计量引入了“公允价值”计量属性,规定应当按照抵债资产的公允价值作为抵债资产的入账价值。

二、新旧会计准则的衔接

对抵债资产的会计处理,由于新旧会计准则的差异对有关财务报表项目的影响金额在首次执行日,应采用未来适用法处理,均不再追溯调整。首次执行日后,企业新发生的抵债资产事项,按照新核算办法的规定进行相应会计处理。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。