六、中国如何避免汇率风险和危机

我国在改革开放前,由于一直实行严格的外汇管理,汇率调节机制僵化,且多数涉外企业没有真正成为自负盈亏的主体,外汇风险主要由国家来承担。随着我国外汇体制改革的推进以及我国加入WTO,银行、企业已经不能依赖政府的庇护,因此,如何防范外汇风险就成为银行、企业、个人的燃眉之急。

(一)我国是非国际货币国家,存在较大的货币自由兑换风险

国际货币与非国际货币国家的货币自由兑换和汇率风险是不同的。作为国际货币国家,他们在很大程度上具有类似于世界各国中央银行的作用,因此具有巨大的利益。而作为轴心货币,与非国际货币国家之间基本不存在汇率风险问题。在国际货币之间,轴心货币和非轴心货币之间的地位会发生波动,当然,如果他们之间的矛盾深重,也可能因此产生货币兑换或汇率问题导致的危机,但不是与非国际货币国家之间所导致。比如,日元在东南亚金融危机中也出现了波动,但没有出现在东南亚、韩国那种危机(而且日元危机是美元打击所导致),这就是国际货币地位的作用,如果日元不是国际货币,在东南亚发生货币危机的时候,情况就不同了。国际货币国家之间的货币自由兑换,基本上根据各国之间的经济竞争力和稳定程度以及扩张或交往程度就可以实行自由兑换,而且相互之间的时间差距不会太远。否则,可能逐渐丧失国际货币地位或其国际货币地位要降低。非国际货币国家,实行国际货币国家的货币自由兑换和完全市场汇率,风险比较大。因为本币不是国际货币,更不是轴心货币,货币兑换和汇率波动就不在自己控制和把握之中,而是由外部来决定的,这些决定了实行货币自由兑换和汇率市场化需要比国际货币国家更严格的条件和要求。这就是说,目前国际组织和机构以及金融理论关于货币兑换和汇率市场化的理论对非国际货币国家基本不适用。作为非国际货币国家,在实行货币自由兑换和汇率市场化的时候,首先要保持货币稳定,保持物价稳定,特别是要保持经常项目和贸易顺差,甚至要保持资本项目顺差,否则汇率不能持久稳定。但是对于国际货币特别是轴心货币,不需要这些条件。即使发生国际收支大量逆差,通过发行本币,扩张本国金融就可以解决问题,这是无偿使用各国提供的资源,而本国享受实际物质,这类似于中央银行发行货币的道理。另外,作为国际货币特别是轴心货币,只要足够聪明去想办法,就可以转嫁金融危机。当今泡沫经济的发源地恰恰是国际货币国家,金融危机最早也是从那里产生的,但是最近几年的金融危机却出现在新兴金融市场,这就是危机转移和转嫁的道理。实行这个转嫁的条件是国际金融体系和货币体系是他们控制和支配的。因此亚洲金融危机以来,美国股市持续高涨,很多人断言美国经济出现泡沫,认为要发生危机,结果没有出现,而且继续上升。其中的道理在于物质经济与泡沫经济的分析方法适合于发展中国家和新兴市场,而不适合于轴心货币国家,泡沫经济在发展中国家很容易被外部投机导致危机,而在国际货币国家不会,泡沫仅仅在金融部门自身循环,发生危机和问题,他们可以转嫁,开辟新的市场——这就是所谓的(要求)金融开放和金融创新、金融自由化的全球化(也不完全是制造和转嫁危机,也具有正面的作用)。所有这些,在非国际货币国家是无法实现的。由此,我们也可以看出,目前的国际金融活动和金融体制以及货币体制,实际是控制与被控制关系,国际金融(参与)控制国家与被控制国家金融开放或货币兑换风险是不同的,非国际货币国家基本处于被控制地位,因此开放要格外小心。

(二)中国避免汇率风险和危机的措施

由于人民币不是国际货币,中国金融也不具有控制地位(由于没有完全开放,很大程度不在被控制和被支配地位),这就决定了在进一步开放中的风险很大,需要谨慎对待。

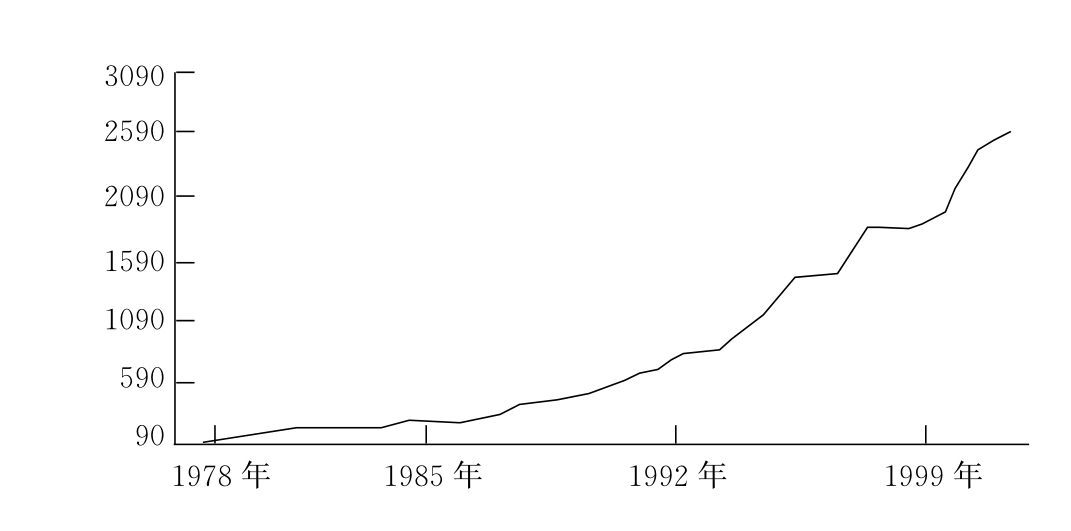

1.要保持人民币汇率相对稳定。汇率稳定是避免汇率风险的首要运行条件。人民币汇率保持相对稳定的意义是:①人民币汇率稳定有利于保持低成本的优势,促进出口增长,从而促进国民经济的增长。2003年,我国的出口总额占GDP的比重高达30%以上(见图8—9)。②汇率稳定是保持国内经济稳定和利益分配预期稳定的重要条件,对国内企业提高竞争力、改善经营和管理提供了稳定的外部环境。否则,汇率不稳定,企业行为不确定,企业注意力在利益重新分配,而不是竞争力提高。③人民币汇率稳定有利于就业,因为出口行业多是劳动密集型行业。就业问题是目前最尖锐的社会问题之一。国内经济虽然增长较快,但还没有达到潜在的生产水平,失业下岗仍然比较严重,通货紧缩还在继续,结构性的矛盾依然比较突出,这些问题需要一个比较宽松的宏观经济环境。④人民币汇率稳定有利于吸引外资,因为稳定的汇率意味着较低的风险,有利于金融市场的安全。⑤人民币汇率的稳定,将逐渐增加和提高人民币的使用区域和国际地位。纸币经济时代的国际货币不需要战争和国际契约来确定,欧洲货币就是这样。货币的国际地位是由货币的稳定程度和国家经济实力、竞争力确定的,只要我们采取负责任的做法,人民币就可以成为实际的区域货币乃至储备手段。

图8—9 1978~2003年中国出口的变动趋势(以美元计价:亿美元)

中国经济的高速发展,是支持人民币升值的基础,但尽管如此,人民币还是缺乏作为强势货币的条件:首先,中国的体制改革,使得人民币具有内在的不稳定性;其次,目前中国所面临的诸多问题,如不良债权问题,如果长期化,将从根本上动摇人民币的强势基础;又如资本市场的不发达,无法支持人民币的自由化,等等。如果由中央银行来决定人民币的升值幅度,那么升到什么水平比较合适?如果实行市场化,听任人民币升值,盯住汇率时期长期被抑制的汇率风险将骤然释放,可能引致汇率的大幅度波动,酿成金融风波。

2.确定人民币汇率波动的合理区间。一是明确人民币汇率未来的长期走向。一般认为,决定汇率长期走向的理论是购买力平价理论,如果两个经济体的商品流通受到很大限制,交易成本太高,则可能由于交易受阻使绝对购买力平价难以实现,此时,根据相对购买力平价公式dE/E=π-π*决定的汇率变动更接近现实,公式表明汇率的波动取决于两个经济体的通货膨胀率的差别。随着开放程度的提高,过去不可交易的商品成为可贸易商品,过去交易成本高的商品可能因为新交易技术的出现而变成交易成本低的商品,相对购买力平价可能向绝对购买力平价过渡。因此,人民币汇率的长期变化趋势将是升值的。二是确定人民币汇率的短期波动合理。从短期看,金融市场的价格变化远高于产品市场价格的变化速度,购买力平价不适合预测汇率波动,汇率的短期变动取决于利率平价。根据利率平价理论,预期汇率的变化应该是两国的利率之差,即dE/E=i-i*。因此,管理浮动汇率政策应该保持与货币政策的一致性,让汇率的变动区间与货币市场的国内外利差的波动相一致。虽然中国目前还不能完全做到这一点,但这是努力的目标。由于我国货币市场利率受到管制,资本市场没有开放,所以,在汇率政策操作上,与有关学者的主张,在国内与国外市场融合程度不大的情况下,“让人民币保持上下10%~15%的波动是合适的”(吴云迪,国际金融研究,2001,5)。相反,由于市场融合程度低而且货币市场和资本市场不完善,维持汇率的短期波动区间相对狭窄和稳定是完全必要的,这可以避免投机者借助不完善的市场进行恶性操作,降低人民币的信用,最终破坏宏观经济的稳定。

3.谨慎对待泡沫经济或衍生品经济发展。发展中国家的一个共同特点是利益集团在短期内爆发的欲望极其强烈,投机心理也极强,不规范行为和违法、违规行为特别明显。因此,最容易产生泡沫经济。在国外参与投机的情况下,这种泡沫经济很容易被外部投机而导致破灭。中国并没有摆脱这种机制和心理,因此,金融市场的发展存在极大风险和危机,不能被那些冠冕堂皇的发展金融市场言论迷惑。而加快衍生品市场的发展,中国既缺乏管理人才,也缺少真正熟悉衍生品市场的交易人才,因为这本身不是中国的发明和创造,即使要学习,没有50年都很难掌握。利益团体的要求是可以理解的,但是化为政策行为就要谨慎,否则,在一个开放的经济中,这种利益集团的要求就可能成为一个国家和民族的灾难。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。