收益率曲线的历史模式

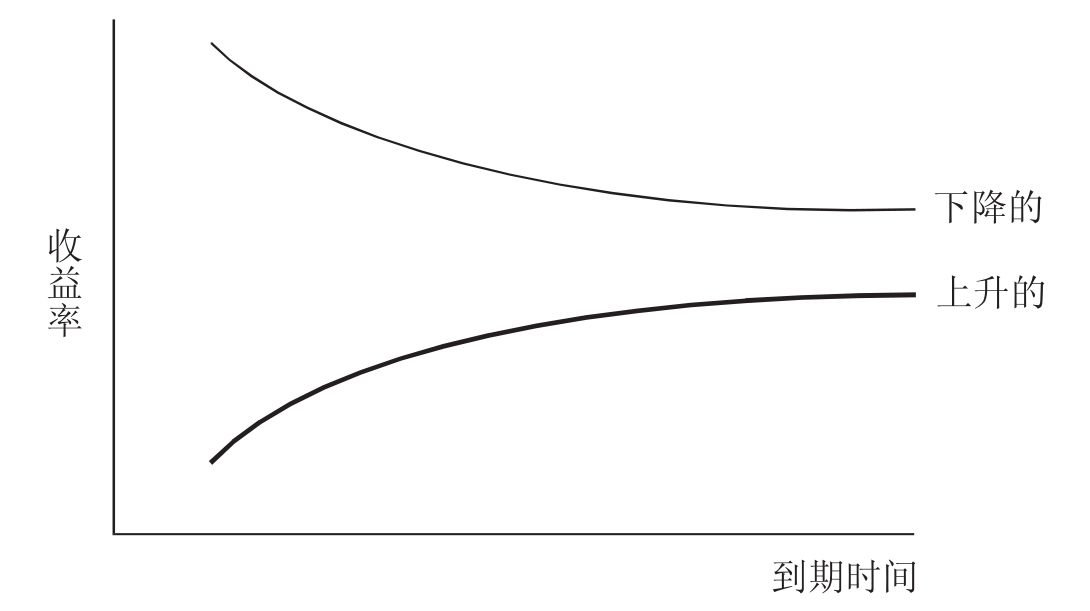

收益率曲线最常见的形状是向右上方倾斜。在经济周期扩张阶段的末期,会出现向右下方倾斜的收益率曲线。在经济周期的峰顶,存在信贷的大额需求、通货膨胀压力,紧缩的货币供给往往会提高利率。期限结构的经济周期模式如图9.1所示。

这种模式隐含了下列三大关于期限结构的经验事实:

(1)最常见的收益率曲线形状是向右上方倾斜。

(2)当历史利率很高时,收益率曲线向右下方倾斜。

(3)短期利率比长期利率变动得更厉害。

历史证据则显示了期限结构的其他两个经验事实:

图9.1 期限结构的经济周期模式

(4)到期时间为6个月或更短时,收益率曲线在大部分时间都是向右上方倾斜。

(5)长期债券的价格比短期债券的价格波动得更厉害。

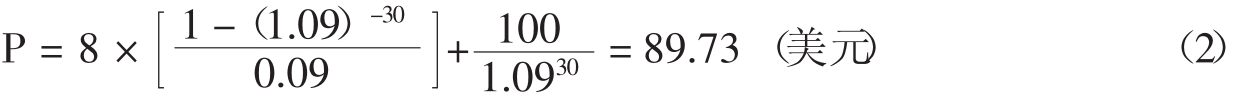

尽管长期债券的价格比短期债券的价格波动得更厉害,但是短期债券的收益率更加易变。这些表述并不矛盾,看下面这个简单的例子。我们来看一种1年期和一种30年期的债券,它们的价格和面值都是100美元,息票均为8美元,这意味着两者的到期收益率均为8%。假定1年期债券的收益率增加2%达到10%,30年期的债券增加1%达到9%。这样,新的价格就是:

1年期债券

30年期债券

尽管30年期债券的利率变化百分比只是1年期债券利率变化的一半,但是其价格的变化量却是1年期债券的5倍。对于更长期的债券来说,利率的变化复合到30期时会引起价格的剧烈变化。

一般情况下,债券价格的变化率约等于久期乘以收益率变化量。用公式表示为,

价格变化率=[久期][Δy] (3)

长期债券的久期非常大。尽管长期债券的收益率变化相对较小,其久期效应足够抵消收益率变化较小的影响。因此,长期债券总的价格变化率要大于短期债券的价格变化率。

任何完整的期限结构理论都应该符合前面的这些规则。但是,下面介绍的理论中没有一个与所有经验规则都一致。因此,没有哪个单一的理论能够对期限结构进行完整的解释。然而,每个理论都提供了一些有意义的见解。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。