模块1 银行保函业务

活动1:银行保函的使用

2007年1月,杭州飞达贸易公司(以下简称买方)受用户委托向韩国美林仪器公司订购精密仪器一套,价值150万美元,交货期为次年3月份。按合同规定,签约一个月后凭卖方银行出具的保函支付20%,系合同定金;凭买方开出的信用证支付70%;凭买方在安装调试后出具的验收报告支付最后的10%,卖方银行出具的保函效期如下:

“This Letter of Guarantee is in any event to become null and void on the end of April 10th 2007,unless we shall have in the meantime agreed to extend such expiry date.”

由于种种原因,交货期多次推迟,在此期间美林公司宣布破产倒闭,其财产被法院指定的财产清算委员会拍卖,由于我方信息不灵及工作差错,导致无法追索定金。案例中虽然使用了银行保函的结算方式,但是我方公司最终还是受到了经济上的损失。请分析:在贸易实务中,应该如何正确运用银行保函这种结算方式?如何规避保函业务风险?

1.银行保函的含义与特点

随着国际经济交往的全球化、交易种类的增多、交易金额的增大,信用证作为一种仅适用于货物贸易的结算方式已经不能满足国际经贸发展对结算的需求。银行保函(Letter of Guarantee)因其使用灵活便利,是继信用证之后迅速发展起来的新型的信用结算方式,广泛应用于国际项目融资、工程承包、国际招(投)标、国际租赁、劳务输出、赊购赊销等领域。银行保函业务主要可以在国际商务活动中提供银行信用,以消除受益人对申请人是否具有履行某种合同义务的能力的疑虑,从而促使交易的顺利进行。

银行保函(Letter of Guarantee,简称L/G)又称“银行保证书”,是商业银行根据申请人的要求向受益人开出的担保申请人正常履行合同义务的书面证明。当申请人未能履行其所承诺的义务时,银行负有向受益人赔偿经济损失的责任。银行保函的实质是银行有条件承担一定经济责任的契约文件。

2.银行保函类型

银行保函实际上是作为合同价款和费用的支付保证;是作为合同违约时对受害方进行补偿的工具或对违约方进行惩罚的手段,体现这一职能的有履约保函(Performance Guarantee)、投标保函(Tender Guarantee)、预付款保函(Advance Payment Guarantee)等。

①履约保函(Performance Guarantee)。指银行应供货方或劳务承包方的请求而向买方或业主方作出的一种履约保证承诺。

②租赁保函(Leasing Guarantee)。指承租人根据租赁协议的规定,请求银行向出租人所出具的一种旨在保证承租人按期向出租人支付租金的付款保证承诺。

③投标保函(Tender Guarantee)。指银行应投标人申请向招标人作出的保证承诺,保证在投标人报价的有效期内投标人将遵守其诺言,不撤标、不改标,不更改原报价条件,并且在其一旦中标后,将按照招标文件的规定在一定时间内与招标人签订合同。

④付款保函(Payment Guarantee)。指银行应买方或业主申请,向卖方或承包方所出具的一种旨在保证贷款支付或承包工程进度款支付的付款保证承诺。

除以上类型外,保函的种类还有:维修或质量保函(Maintenance Guarantee)、延期付款保函(Deferred Payment Guarantee)、透支保函(Overdraft Guarantee)和借款保函(Loan Guarantee)等。

3.银行保函的当事人

①申请人(Applicant)。又称委托人(Principal),是向银行提出申请,要求银行出具保函的一方当事人。他是与受益人签订货物买卖、劳务合作、资金借贷、租赁、加工或其他商务合同的当事人。

②受益人(Beneficiary)。是接受保函,并有权按保函规定出具索款通知或连同其他单据,向担保行索取款项的人;受益人的职责是履行其在合同中的责任和义务,并在保函规定的索赔条件具备时,凭保函索赔。

③担保人(Guarantor)。又称保证人,是接受了申请人委托向受益人出具保函的银行。

此外,根据不同的业务情况,还可能涉及其他当事人:通知行(Advising Bank)、转递行(Transmitting Bank)、转开行(Reissuing Bank)、保兑行(Confirming Bank)、反担保人(Counter-guarantor)等。

活动2:银行保函的开立

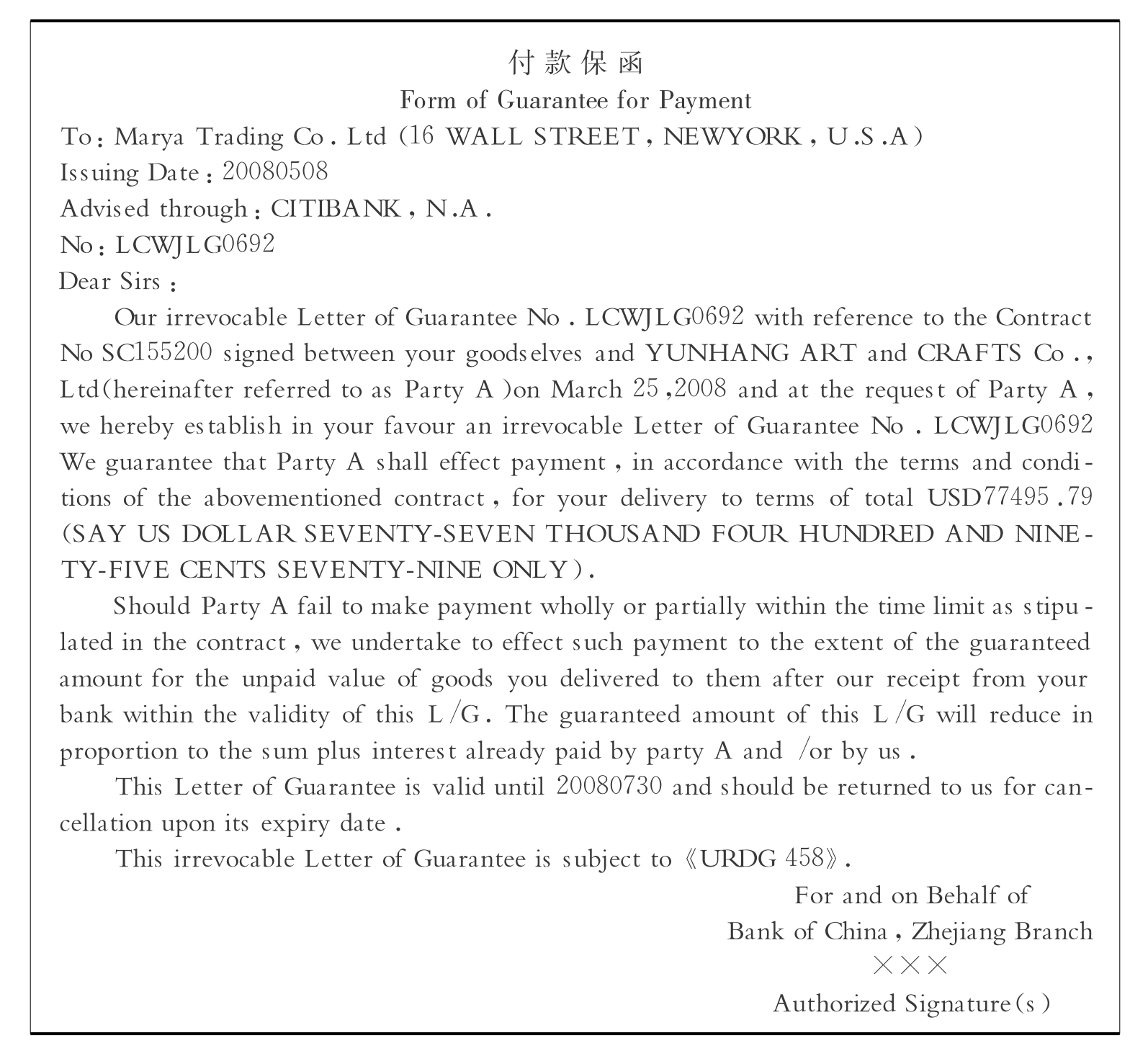

浙江云行工艺有限公司(Zhejiang Yunhang Arts and Crafts Co.,Ltd,Hangzhou)从美国纽约马里亚有限公司(MARYA TRADING CO.,LTD,NEW YORK,U.S.A)进口价值为USD77495.79的工艺品加工设备一套,合同规定的价格条件为CIF HANG ZHOU,付款条件为远期承兑交单(D/A at 30 days)。

由于贸易采用结算方式为远期承兑交单托收方式,马里亚有限公司担心到期可能无法及时足额收回货款。为消除客户的担心,浙江云行工艺有限公司于是向中国银行浙江分行申请,向纽约马里亚有限公司出具以中国银行为担保行的银行付款保函(Payment Guarantee)。

1.业务基本流程

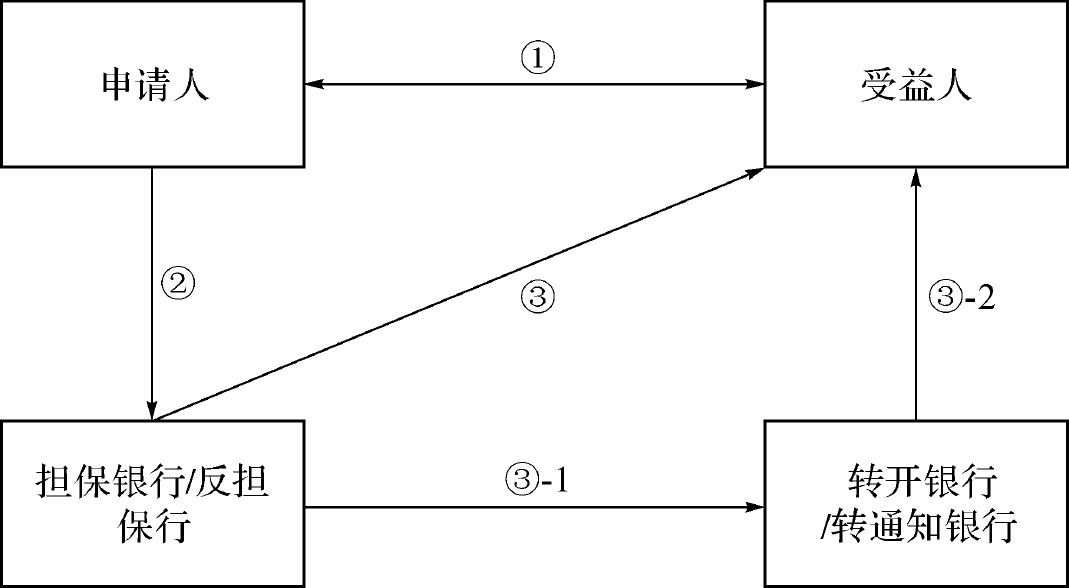

在申请人和受益人签订基础合同的前提下,银行会应申请人的要求开出保函。银行开立保函的流程基本相同,但是根据具体开立方式的不同涉及的当事人略有不同(见图7-1)。

①直接开给受益人:担保银行应申请人的要求直接将保函开给受益人,中间不经过其他当事人环节。当事人之间形成的是直接三方结构,这是最简单、最直接的方式。

②通过通知行通知:担保行应申请人的申请开出保函后交由通知行/转递行通知受益人。当事人之间形成的是间接三方结构。这种方式较为普遍,而且还消除了受益人对伪造保函的担心。

③通过转开行转开。

图7-1 银行保函业务流程

说明:流程图中的③、③-1、③-2是指保函开立的三种方式。①申请人和受益人签订基础合同;②申请人向银行(担保行)提交书面申请,申请开立保函;③担保行接受申请,直接向受益人开出保函;③-1指若客户要求担保行委托其他银行转开保函,担保行将按照客户要求开出反担保给被委托银行,被委托银行凭反担保转开保函给受益人或担保行开出保函交被委托银行;③-2是指经过③-1后,被委托银行将保函通知受益人。

2.业务操作程序

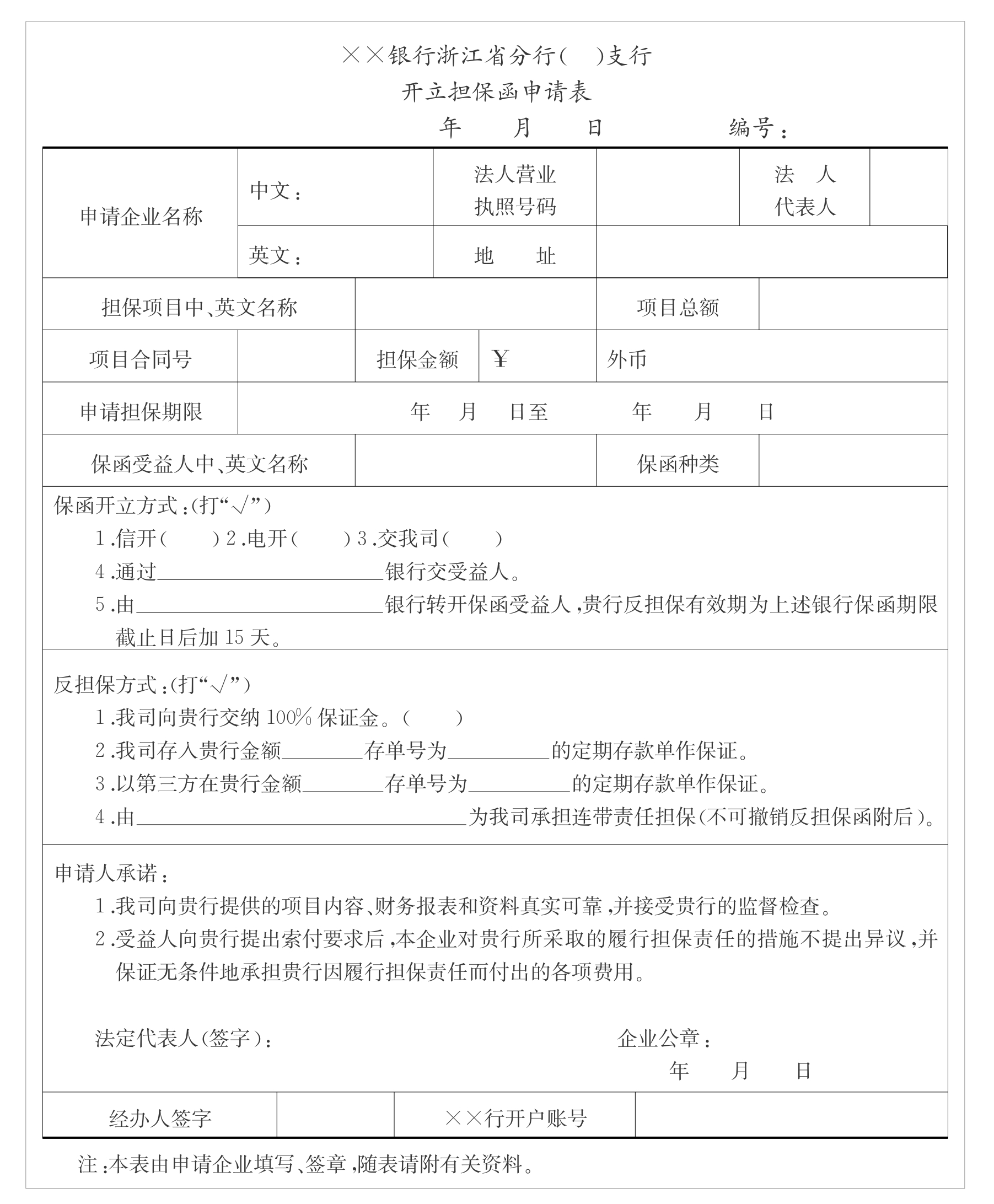

(1)客户申请开立保函

申请人申请并填写《保函开立申请书》(见图7-2),并提交有关资料:授权人签样或印章及授权书;工商营业执照;贸易合同;进出口许可证;企业财务报表;其他相关资料。

(2)担保行审查

①审查申请人资格。银行出于自身利益的考虑,在开立保函前,会对申请人的资格进行审查,首先确定申请对象是否在担保行开户并经政府部门批准,有对外经营权且近年财务和经营状况比较良好的企业。②审查“保函申请书”及相关材料。具体包括:申请人签字(盖章),受益人名称地址,保函类型、金额、期限、费用承担、开立方式、合同号、标书号及或工程名称、责任和义务条款;企业及项目名称、金额、有效期、批准文件。③审查保函格式和条款。如保函名称、受益人、保函金额、索赔条款及文件、失效日期和失效时间等。

(3)担保行登记并开立保函

审核后,担保行登记“保函申请书”的相关内容,并按以下要求开立银行保函:①确定保函责任,保函原则上不得进行转让。②选择保函开立方式:信开或电开,直接开立或转开,加保或加签及背签。③订立保函条款,明确金额限制,明确保函的生效期和失效期,对费用、损失及赔偿类一般不开立赔偿保函。

(4)保函通知

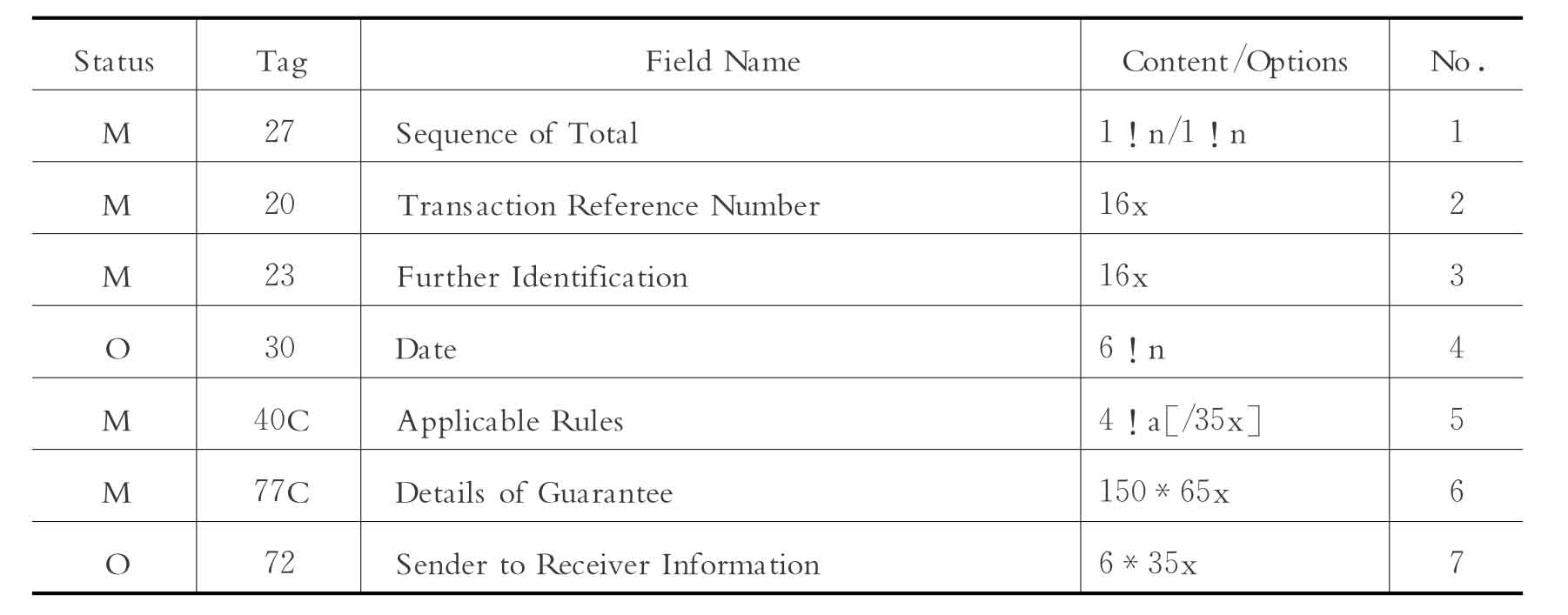

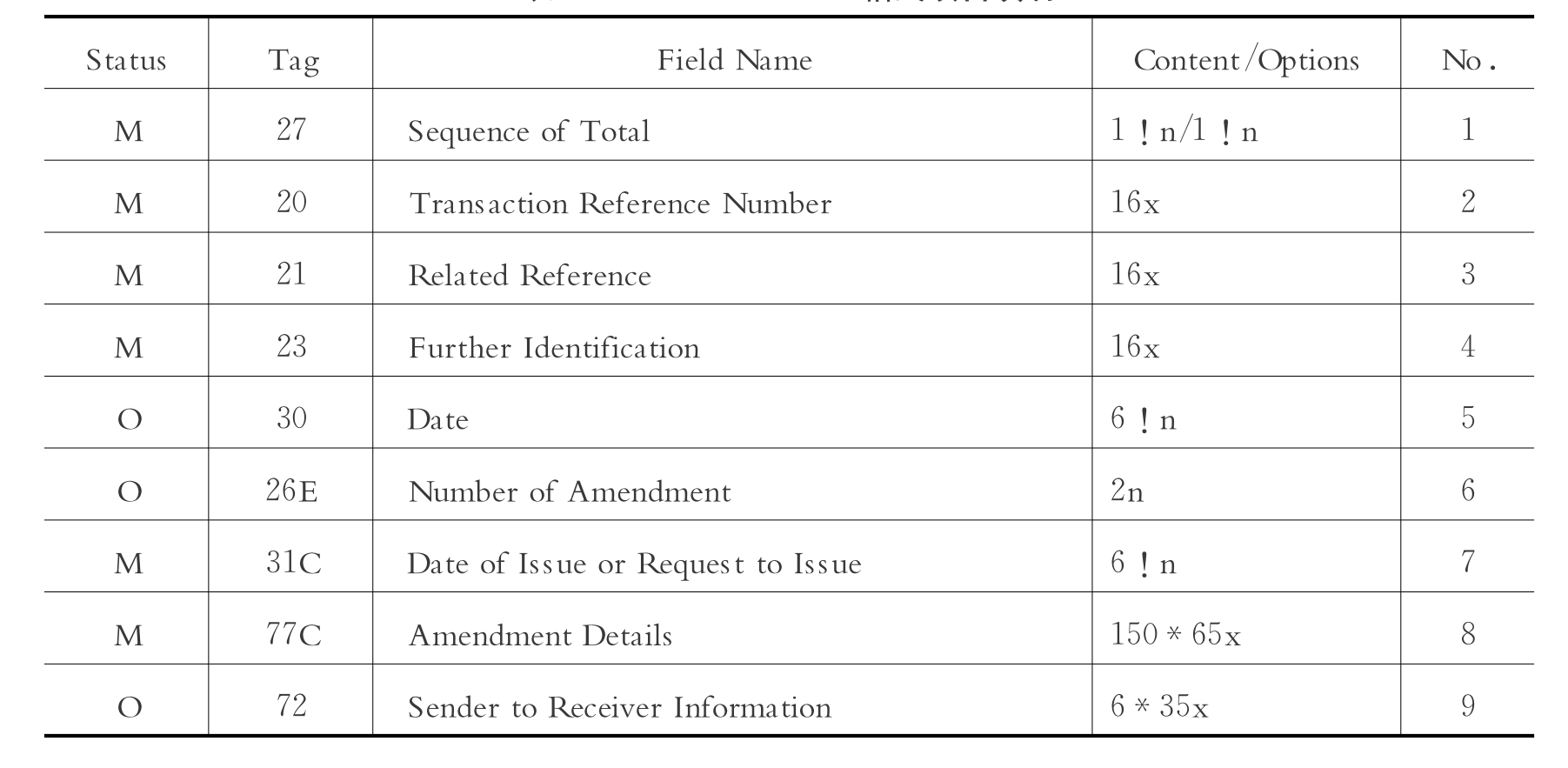

保函开立后,担保行缮制保函通知电文SWIFT MT 760,通过国外代理行通知出口商。银行保函通知电文具体格式和内容见表7-1。

图7-2 开立担保函申请表

图7-3 付款保函

表7-1 SWIFT MT 760格式项目填制

SWIFT MT 760报文内容:

(5)保函审核及修改

①代理行审核保函。《见索即付保函统一规则》(Uniform Rules for Demand Guarantees,《URDG 458》)规定:所有保函必须规定:委托人、受益人、担保人、需要开立保函的背景交易、应付最高金额及币种、保函失效日期及/或失效事件、索赔条款、保函金额递减的任何规定。开立保函及其修改书的所有指示和保函及修改书本身都应清晰、准确,并避免过多的细节。

②银行保函修改。代理行注意审核银行保函是否已经失效,单据与保函规定是否一致,索赔通知是否有效等。并及时通知受益人,若受益人申请修改保函,须填写保函修改申请书(见图7-4),经代理行审核后电告(MT760)(格式见表7-2)担保行。

图7-4 保函修改申请书

表7-2 SWIFT MT 760格式项目填制

SWIFT MT 760报文内容:

(6)保函索偿

①索偿的有效性。索赔要求必须于保函到期日或在此之前或失效事件发生前提交。索款要求须与保函条款相符,并符合《见索即付保函统一规则》第20条的单据要求。为了使反担保函项下要求有效,随附声明须说明:

a.担保人已收到索款要求;

b.索款要求与保函条款相符;

c.索款要求与保函规则相符。

②赔付后保函失效。当受益人提交了与保函规定相符的证明文件,索赔即成立,担保行应及时进行赔付。但只有在保函到期或受益人书面声明解除担保银行的责任,或受益人退回保函正本后,担保行的责任才能得以最终解脱。所以银行在对外赔付时,应注意区别部分赔付和全额赔付。

(7)保函的注销

保函在到期后或在担保人赔付保函项下全部货款后失效。保函失效后,担保人应向受益人发出函电,要求其退还保函正本,并将保函留底从档案中调出,在原卷封面上批注红字“注销”字样,和退回的保函正本一起归于清讫卷备查。至此,保函业务的运作程序结束。

活动3:银行保函业务的风险防范

甲银行于2003年4月为乙公司2000万港币借款出具保函,受益人为丙银行,期限为9个月,利率12%。由于乙公司投资房地产失误,导致公司负债累累,在还款期满后未能依约归还丙银行贷款。

2005年3月丙银行向当地人民法院起诉乙公司和甲银行,要求归还贷款本金及利息。当地人民法院裁定如下:

1.乙公司在2005年4月30日之前将其债权1100万港币收回用于偿还丙银行。余款在2005年12月底还清;

2.如乙公司不能履行,由甲银行承担代偿责任。

至2005年5月底,乙公司只归还了600万港币,仍欠本金1400万港币及相应利息未归还。鉴于此,当地人民法院执行庭多次上门要求甲银行履行担保责任,否则将采取强制措施,查封甲银行资产。而该笔担保的反担保单位丁酒店,只剩下一个空壳公司存在,难以履行反担保责任。

为维护银行声誉,经上级行批准后甲银行垫付丙银行本金1400万港币及相应利息。(案例来源:中国贸易金融网http://www.sinotf.com)

根据上述案例材料,分析银行保函在贸易中的作用,银行保函可能面临的风险?银行在开立保函时应该如何有效地管理和控制风险?

1.银行保函业务中的风险

银行保函是担保银行的或有负债,对开立银行来说是高收益高风险的业务。银行保函的主要风险有:

①申请人违约的风险。

②受益人不合理的索赔风险。

③反担保人的信用风险。

④代理行风险。

⑤操作风险。

⑥其他风险。

2.银行保函业务风险防范措施

由于保函业务存在着高风险,因此银行在受理保函业务时应持慎重态度,并从以下方面对保函业务进行有效地风险防范:

①对申请人进行全面的资信调查与审查。

②要求申请人提供可靠的反担保措施。

③实行按风险定价并收取保证金。

④对保函条款进行全面的审查。

⑤对受益人进行全面的资信调查与审查。

⑥对保函担保项目进行认真调查与评估。

[案例7-1]

活动3案例中,担保行甲银行根据乙公司的申请向丙银行开立的是借款保函。所谓借款保函,是指由借款人委托银行向贷款人出具的用以担保借款人按月还本付息的一种保函,一旦出现借款人因某种原因无力偿还或不愿偿还债务等情况,则由银行按协议对贷款人承担还本付息的责任。甲银行在乙公司申请开立保函时,没有对申请人的资信及财务状况、反担保人的资信及财务状况和项目可行性及效益等进行详尽的审查,盲目地开出了银行保函。导致银行对外承担了担保责任后又不能从申请人处得到补偿,造成了比较大的损失。

启示:

保函业务是银行重要的一项担保业务,但是银行在办理保函业务时必须注意风险的控制。保函开立之前,银行必须详尽的审查和了解申请人以及反担保人的信用;保函开立后,担保行应对申请人和反担保人进行及时的监控,一旦出现信用问题,应及时采取积极措施加以规避和减少损失。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。